- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- 投資信託の信託報酬とリスク・リターンの分析(2)~投資信託の分類毎のパフォーマンスを概観する~

投資信託の信託報酬とリスク・リターンの分析(2)~投資信託の分類毎のパフォーマンスを概観する~

金融研究部 准主任研究員・サステナビリティ投資推進室兼任 原田 哲志

文字サイズ

- 小

- 中

- 大

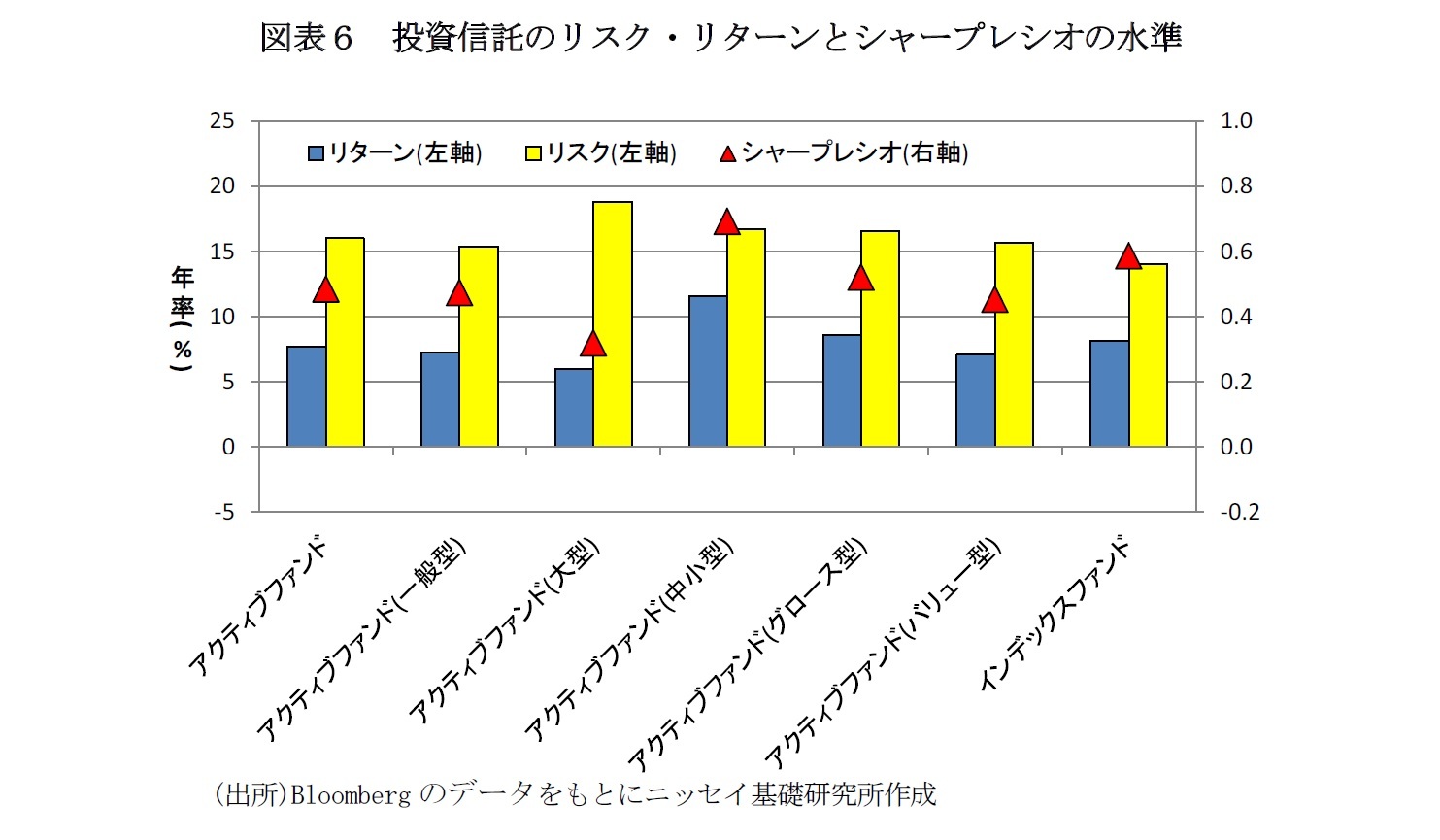

続いて、リスク(年率)の平均値は、アクティブファンドが「16.01%」、インデックスファンドが「14.01%」となり、アクティブファンドのほうがやや高い。また、アクティブファンドを投資カテゴリー別にみると、大型が「18.85%」と最も高く、続いて中小型が「16.76%」、グロ-ス型が「16.57%」、バリュー型が「15.68%」、一般型が「15.41%」の順となった。

ところで、リスクとリターンの関係については、シャープレシオという指標を用いて、リスクに対してどれだけ効率よくリターンを獲得できたかを計測することができる。シャープレシオは数値が高いほどリターン効率に優れていることを表わしている。

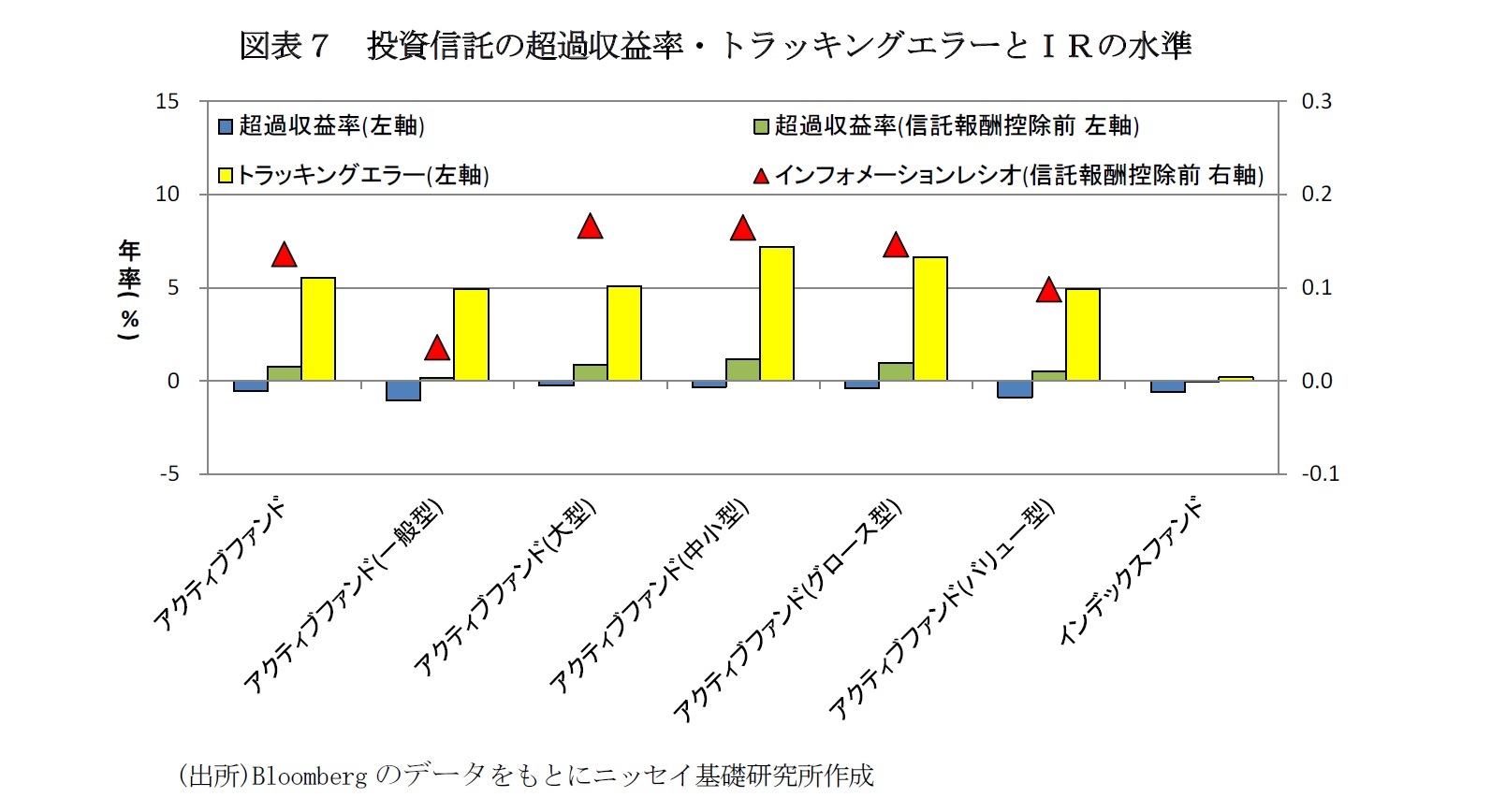

また、超過収益率とトラッキングエラーの関係についても、インフォメーションレシオ(IR)という指標を用いて、どれだけ効率よく超過収益率を獲得したかを計測することができる。インフォメーションレシオはファンドマネージャーの運用巧拙を判断する指標として活用されることも多い。

4 本稿ではリスクフリーレートとして無担保コールレートを使用した。

最後に、信託報酬の平均値は、アクティブファンドが「1.32%」、インデックスファンドが「0.59%」となった。また、アクティブファンドを投資カテゴリー別にみると、中小型が「1.51%」と最も高い。

信託報酬の平均水準はアクティブファンドの方がインデックスファンドより0.73%高い。これは両者の信託報酬控除前の超過収益率の差に近い水準である。アクティブファンドはインデックスファンドよりも高い超過収益率を獲得できているが、信託報酬の水準が高いため、信託報酬控除後の超過収益率を押し下げる結果となっている。

4―――まとめ

(1)リターンについては、同じ日本株への投資であっても投資カテゴリーによって比較的大きな格差が生じていること、中小型のリターンが高い理由は、運用の巧拙というよりも主にジャスダック市場の上昇の影響であること、つまりベンチマークのリターンが高かったこと(市況要因)である。また、超過収益率については、アクティブファンドは信託報酬控除前はプラスを獲得できているが、控除後ではマイナスとなっている。(2)リスクについては、アクティブファンドの方がインデックスファンドよりも平均水準は高くなっている。一方で、シャープレシオをみると、インデックスファンドのほうがリターン効率に優れる結果となった。トラッキングエラーについては、アクティブファンドは超過収益の獲得を目指し、リスクをとる運用を行うため、高くなるのに対して、インデックスファンドはベンチマークに連動する運用を行うため、小さい値となった。(3)信託報酬については、アクティブファンドの方がインデックスファンドよりも高く、これが超過収益率を押し下げる結果となっている。

次回は、個々の投資信託のリスク・リターンや信託報酬についてみてみたい。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2019年07月01日「基礎研レター」)

03-3512-1860

- 【職歴】

2008年 大和証券SMBC(現大和証券)入社

大和証券投資信託委託株式会社、株式会社大和ファンド・コンサルティングを経て

2019年 ニッセイ基礎研究所(現職)

【加入団体等】

・公益社団法人 日本証券アナリスト協会 検定会員

・修士(工学)

原田 哲志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/15 | グローバル株式市場動向(2025年7月)-米国と日欧の関税大枠合意により安心感が広がる | 原田 哲志 | 基礎研レター |

| 2025/07/24 | 注目される「アクティブシニア」の消費とは | 原田 哲志 | 基礎研レター |

| 2025/07/08 | 次世代の太陽電池「ペロブスカイト」とは | 原田 哲志 | 基礎研マンスリー |

| 2025/07/07 | グローバル株式市場動向(2025年6月)-半導体関連銘柄を中心に上昇 | 原田 哲志 | 基礎研レター |

新着記事

-

2025年08月29日

米移民政策と労働市場への影響-トランプ政権の厳格な移民政策に伴い、外国生まれの労働力人口は大幅減少。懸念される労働供給への影響 -

2025年08月29日

成約事例で見る東京都心部のオフィス市場動向(2025年上期)-「オフィス拡張移転DI」の動向 -

2025年08月29日

鉱工業生産25年7月-自動車中心に下振れリスクが高く、7-9月期は減産の可能性 -

2025年08月29日

雇用関連統計25年7月-失業率はコロナ禍前の水準まで低下したが、有効求人倍率は低迷が続く -

2025年08月28日

東証の上場維持基準の適用が本格化~基準未達企業の対応状況~

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【投資信託の信託報酬とリスク・リターンの分析(2)~投資信託の分類毎のパフォーマンスを概観する~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

投資信託の信託報酬とリスク・リターンの分析(2)~投資信託の分類毎のパフォーマンスを概観する~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!