- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- 資本コストから見たPBR効果2~リーマン・ショック以降、なぜ効果が見られにくくなったのか~

2017年11月01日

文字サイズ

- 小

- 中

- 大

1――はじめに

日本の株式市場では、低PBR銘柄への投資は高PBR銘柄へ投資するよりも、高い収益が得られる傾向があります(本稿では、この傾向を「PBR効果」と呼びます)。近年、PBR効果があまり見られなくなっていましたが、2016年は久々に見られました。

前回1は、アベノミクス相場が始まった2012年以降に絞って検証し、PBR効果が2016年に見られた要因を資本コストから探ると共に、今後の動向について考えました。続編となる本稿では、より長い期間で検証し、なぜ近年、PBR効果があまり見られなくなっているのかについて考えたいと思います。

1 詳しくは「資本コストから見たPBR効果~要因分析から今後の動向を考える~」をご覧ください。

前回1は、アベノミクス相場が始まった2012年以降に絞って検証し、PBR効果が2016年に見られた要因を資本コストから探ると共に、今後の動向について考えました。続編となる本稿では、より長い期間で検証し、なぜ近年、PBR効果があまり見られなくなっているのかについて考えたいと思います。

1 詳しくは「資本コストから見たPBR効果~要因分析から今後の動向を考える~」をご覧ください。

2――リーマン・ショックまでほど顕著に見られなくなったPBR効果

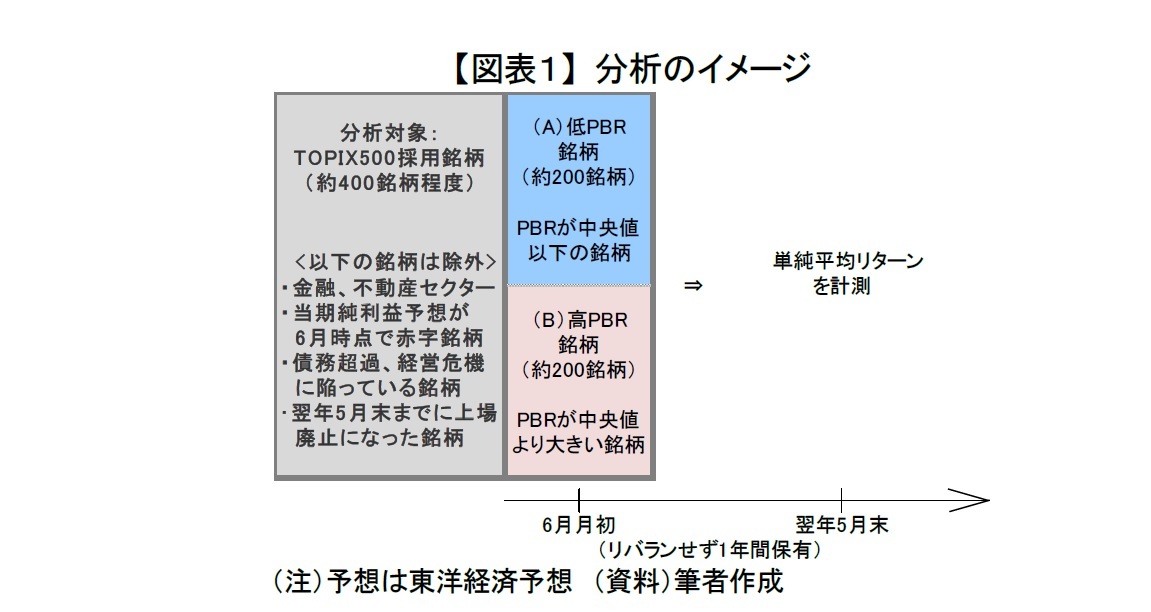

はじめに、実際のPBR効果の動向について確認します。本稿では、東証33業種の金融、不動産セクター(銀行、証券、商品先物取引、保険、その他金融、不動産)を除くTOPIX500採用銘柄を対象に、毎年6月初時点のPBRを用いて低PBR銘柄と高PBR銘柄に分けて分析していきます(詳しくは【図表1】)。

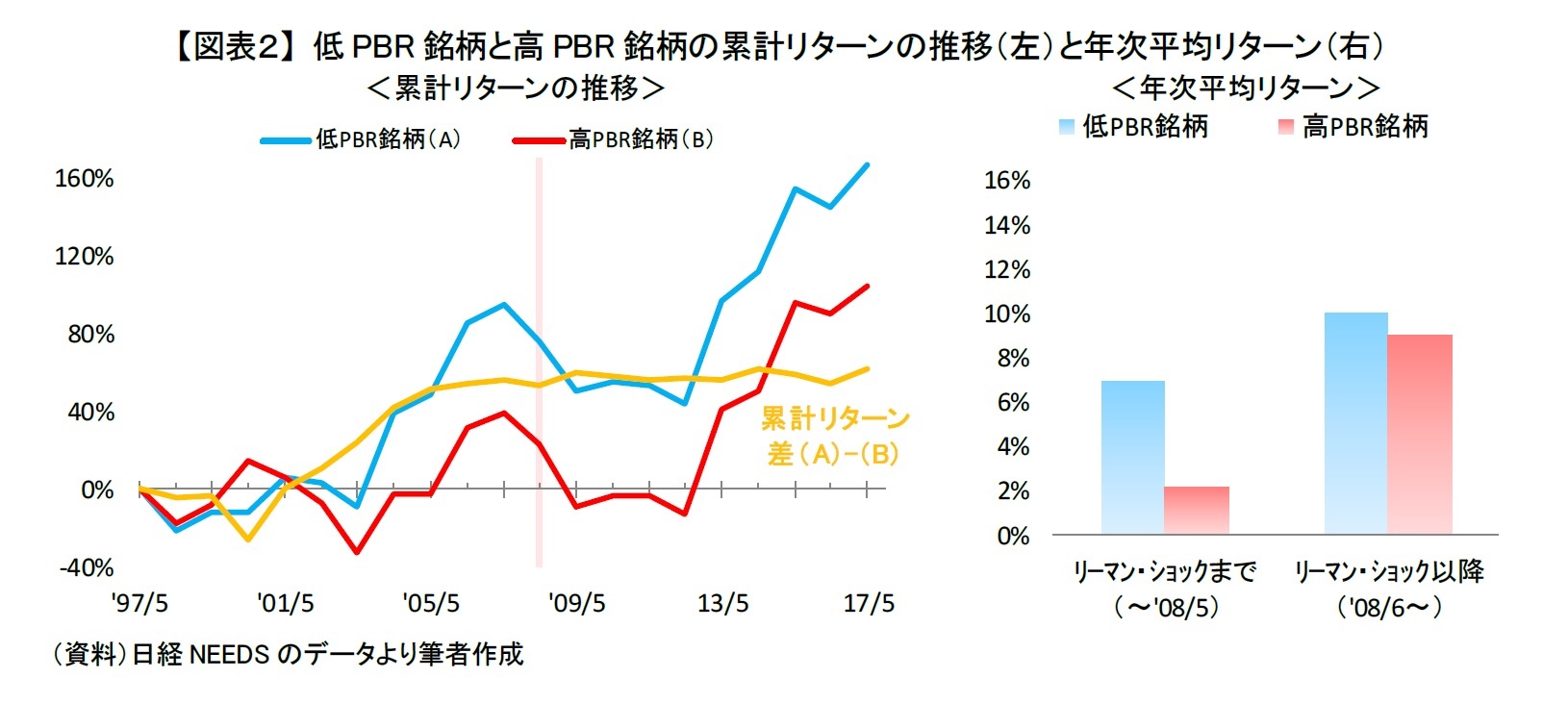

低PBR銘柄と高PBR銘柄の過去20年の累計リターンの推移(【図表2】左)をみると、低PBR銘柄(青線)が高PBR銘柄(赤線)よりも高パフォーマンスでした。低PBR銘柄と高PBR銘柄の累計リターンの差(黄線)をみても、2000年から2006年にかけて一本調子で上昇し、パフォーマンス差が拡大していたことが確認できます。ただ、2008年(点線)以降は横ばいで推移し、パフォーマンスの差がほとんどありませんでした。年次リターンの平均(【図表2】右)をみても、2008年までは低PBR銘柄と高PBR銘柄の年次リターンの差が5%程度ありました。それが、リーマン・ショックの2008年以降は1%程度まで低下しており、PBR効果があまり見られなくなったことが分かります。

低PBR銘柄と高PBR銘柄の過去20年の累計リターンの推移(【図表2】左)をみると、低PBR銘柄(青線)が高PBR銘柄(赤線)よりも高パフォーマンスでした。低PBR銘柄と高PBR銘柄の累計リターンの差(黄線)をみても、2000年から2006年にかけて一本調子で上昇し、パフォーマンス差が拡大していたことが確認できます。ただ、2008年(点線)以降は横ばいで推移し、パフォーマンスの差がほとんどありませんでした。年次リターンの平均(【図表2】右)をみても、2008年までは低PBR銘柄と高PBR銘柄の年次リターンの差が5%程度ありました。それが、リーマン・ショックの2008年以降は1%程度まで低下しており、PBR効果があまり見られなくなったことが分かります。

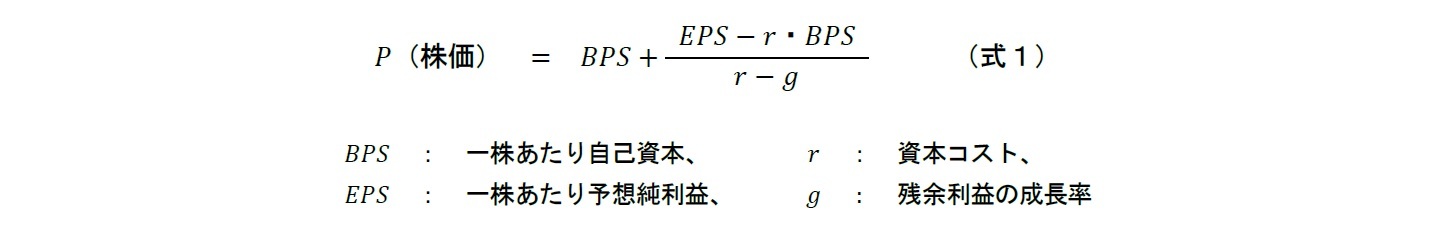

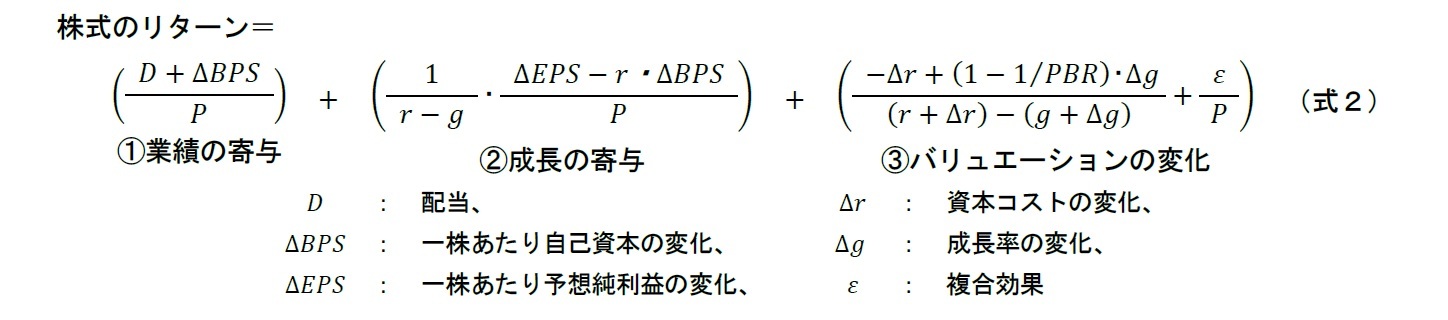

ここで、「①業績の寄与」は1年間で実際に得た利益(正確には包括利益)による株価上昇(赤字の場合は下落)であるのに対して、「②成長の寄与」は業績予想の変化に対する株価変動です。たとえば予想残余利益が一年後に拡大し、残余利益が成長していれば、「②成長の寄与」はプラスになります。「成長」といっても実際の利益成長ではなく、株価に織り込まれている予想利益の変化の影響という点にご留意ください。

リターンの寄与分析を低PBR銘柄、高PBR銘柄ごとに行い、「①業績寄与」、「②成長寄与」、「③バリュエーションの変化」に分けて考察していきます。

リターンの寄与分析を低PBR銘柄、高PBR銘柄ごとに行い、「①業績寄与」、「②成長寄与」、「③バリュエーションの変化」に分けて考察していきます。

なお、サンプルに異常値がある場合に切片や回帰係数は異常値の影響を大きく受けます。そのため、回帰分析前に異常値処理を行います。本稿では異常値処理として、今期予想ROE、PBR共に「平均値±3・標準偏差」から外れる銘柄は回帰分析のサンプルから除外しました。

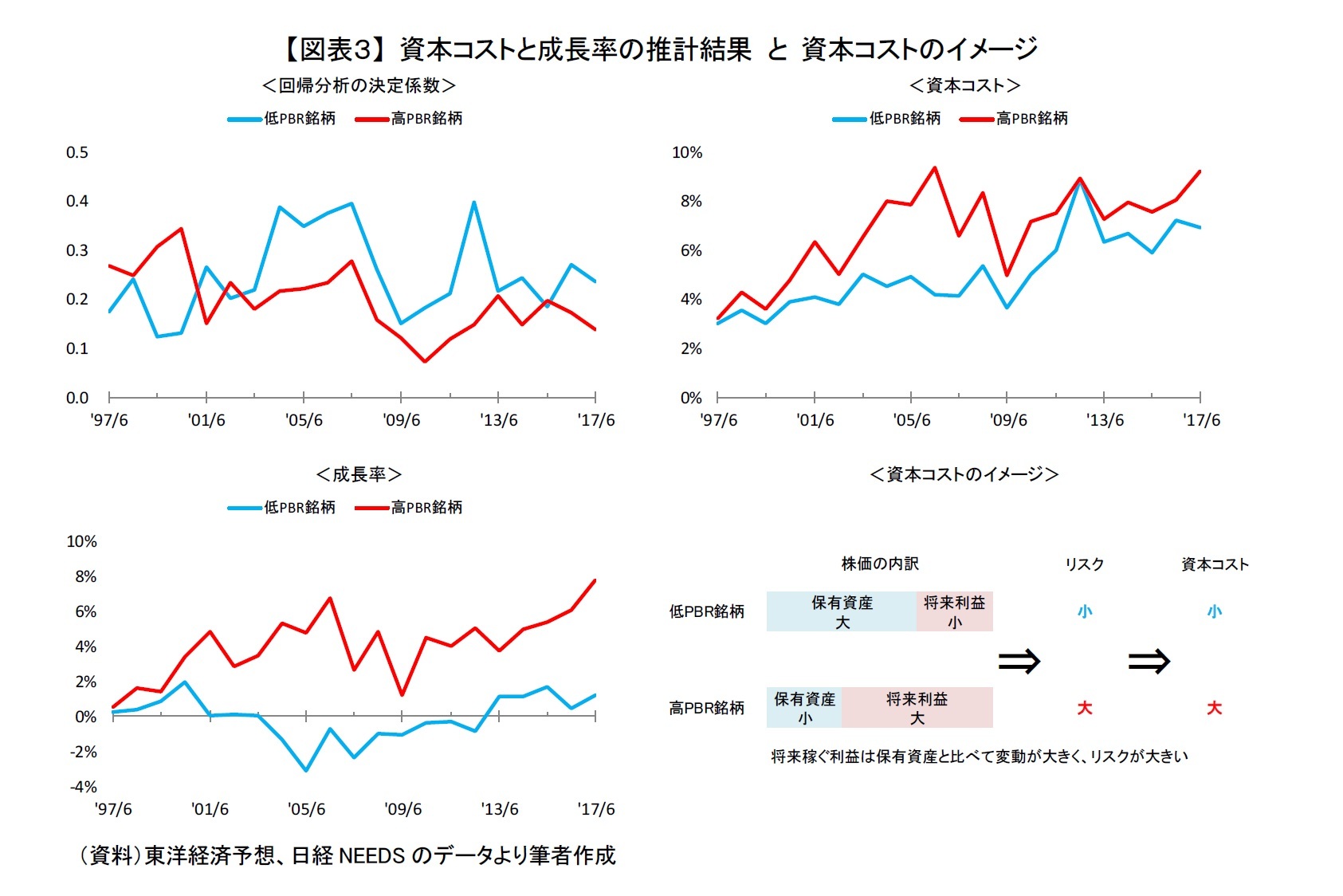

推計した資本コストの推移をみると、一貫して高PBR銘柄が低PBR銘柄と比べて資本コストが高くなっていました(【図表3】右上)。低PBR銘柄と比べて高PBR銘柄の方が高リスクのため、リスクが高い分、資本コストも高くなっていると考えられます(【図表3】右下)。また、高PBR銘柄の方が低PBR銘柄より成長率も高く、高PBR銘柄は高い成長が株価に織り込まれていることも分かります(【図表3】左下)。ただ、資本コストや成長率(つまりPBRとROEの分布)は、PBR効果のターニングポイントとなっている2008年前後で、その傾向に大きな変化は見られませんでした。

推計した資本コストの推移をみると、一貫して高PBR銘柄が低PBR銘柄と比べて資本コストが高くなっていました(【図表3】右上)。低PBR銘柄と比べて高PBR銘柄の方が高リスクのため、リスクが高い分、資本コストも高くなっていると考えられます(【図表3】右下)。また、高PBR銘柄の方が低PBR銘柄より成長率も高く、高PBR銘柄は高い成長が株価に織り込まれていることも分かります(【図表3】左下)。ただ、資本コストや成長率(つまりPBRとROEの分布)は、PBR効果のターニングポイントとなっている2008年前後で、その傾向に大きな変化は見られませんでした。

(2017年11月01日「基礎研レポート」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【資本コストから見たPBR効果2~リーマン・ショック以降、なぜ効果が見られにくくなったのか~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

資本コストから見たPBR効果2~リーマン・ショック以降、なぜ効果が見られにくくなったのか~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!