- シンクタンクならニッセイ基礎研究所 >

- >

- 運用リスク管理 >

- 企業年金における積立比率の上昇要因と今後の留意点

2017年10月04日

文字サイズ

- 小

- 中

- 大

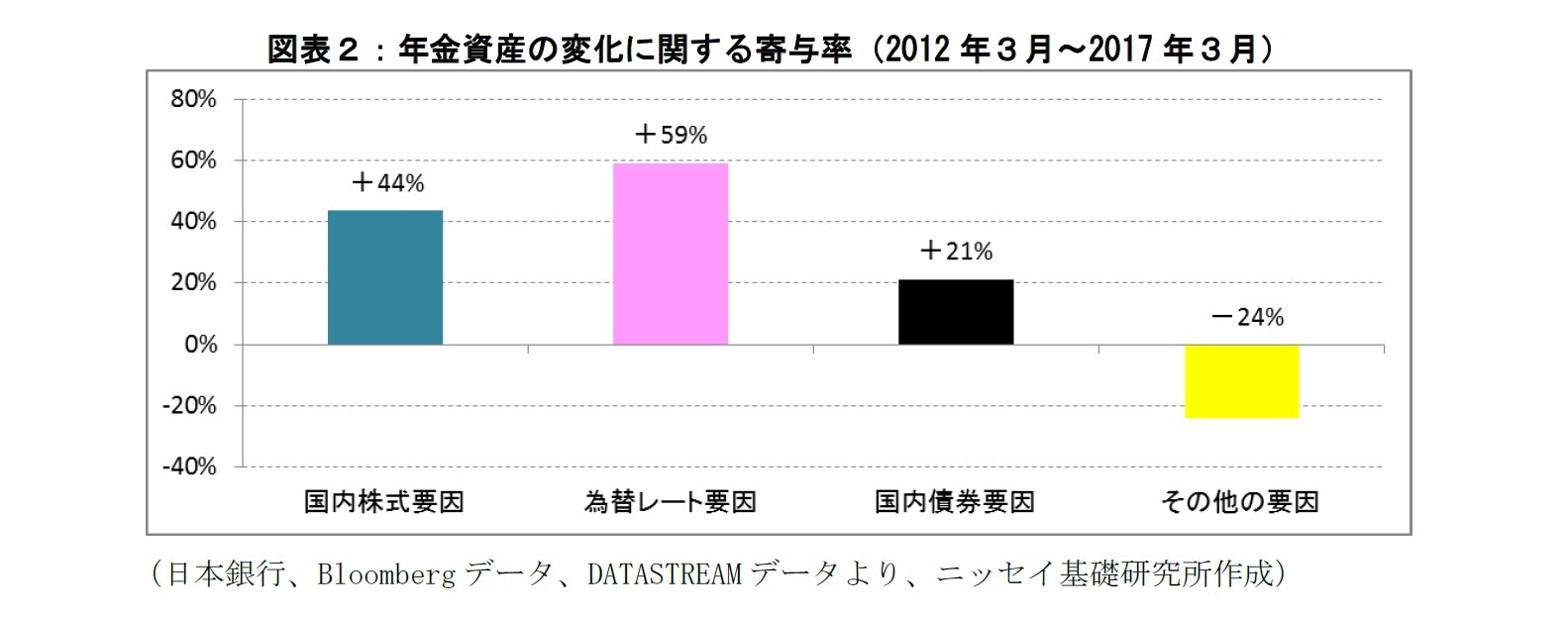

図表2は、資金循環統計における確定給付型年金の四半期データを用いて、2012年3月から2017年3月までの年金資産の変化について、国内株式(TOPIX)、為替レート(米ドル/円)と国内債券(NOMURA-BPI総合)の各変化で寄与率を計算した結果である。年金資産の変化に関する寄与率は、国内株式要因が+44%、為替レート要因が+59%、国内債券要因が+21%であった。よって、年金資産の増加は、2012年末の安倍政権誕生後に生じた運用環境の改善(株高・円安・金利低下)が大きく影響している。しかし、現在は、長短金利操作付き量的・質的金融緩和政策におけるイールドカーブ・コントロールによって10年国債金利がゼロ%前後を推移している状況下にあることを考えると、これ以上の金利低下の余地はほとんど残っておらず、国内債券投資によるリターンを大きくは望めない。今後も年金資産が増加し続けるかどうかは、国内株式投資と対外証券投資からリターンが得られるかどうかがポイントとなる。

一方で、退職給付債務の拡大は、積立比率を引き下げる方向に寄与していた。主に退職給付債務の拡大に寄与したのは割引率の低下である(図表3)。退職給付債務の計算に用いる割引率は「安全性の高い長期の債券の利回りを基礎として決定すること」とされており、異次元金融緩和による国債利回りの低下の影響を受けている。2014年度には割引率が0.41%低下した結果、退職給付債務は5兆円増加し、2015年には0.43%低下した結果、退職給付債務は4兆円増加した。2016年度には割引率が0.05%低下したが、退職給付債務の変化はほぼ横ばいであった。また、2013年度から2015年度までの割引率の変化に対する退職給付債務の変化から逆算すると、日本の上場企業における退職給付債務のデュレーションは平均的に14年程度だと考えられる。将来の給付に対応する年金運用の期間が35年超であることを考えると、将来キャッシュフローが前半に偏っている可能性が高い。今後は、イールドカーブ・コントロールによって国債利回りの変化は限定的になっているため、退職給付債務の変動も落ち着いていくものと考えられる。

ところで、期待収益率と割引率の差の情報は、企業年金のリスク許容度を知る上で参考となる。この5年間で、上場企業が想定している期待収益率と割引率の差は拡大している(0.36%→1.42%)。これは、企業年金のリスク許容度が改善したことを意味している。企業業績の向上により掛金拠出に対する余裕度が高まっているといった要因が背景にあるものと考えられる。しかしながら、一般的に、期待収益率と割引率の差を拡大させた場合は、相対的にリスクをとったポートフォリオに変更しないと、想定した期待収益率を得るのは難しい。よって、意識的にリスクを受け入れて、国内債券投資から国内株式投資や対外証券投資への投資割合を増やしてリターンを求めるといった対応を選択した企業年金も中にはあったものと思われる。一方で、退職給付債務において将来キャッシュフローが前半に偏っている場合や、従業員の平均年齢が上昇傾向にあるといった状況下にあれば、これらの要因はリスク許容度が悪化する方向に働く。市場環境の変化により、国内株式投資や対外証券投資からのリターンが頭打ちになった際には、掛金拠出や支払開始年齢の引き上げといった選択肢も議論の俎上に載ってくることも含めて、リスク許容度を見直し期待収益率を引き下げる必要性が今後出てくるかもしれない。

(2017年10月04日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1848

経歴

- 【職歴】

2005年4月 住友信託銀行株式会社(現 三井住友信託銀行株式会社)入社

2014年9月 株式会社ニッセイ基礎研究所 入社

2021年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・経済産業省「キャッシュレスの普及加速に向けた基盤強化事業」における検討会委員(2022年)

・経済産業省 割賦販売小委員会委員(産業構造審議会臨時委員)(2023年)

【著書】

成城大学経済研究所 研究報告No.88

『日本のキャッシュレス化の進展状況と金融リテラシーの影響』

著者:ニッセイ基礎研究所 福本勇樹

出版社:成城大学経済研究所

発行年月:2020年02月

福本 勇樹のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/15 | 生成AIを金融リスク分析の視点から読み解いてみる-なぜ人間によるファクトチェックが必要なのか | 福本 勇樹 | 研究員の眼 |

| 2025/07/08 | 家計はなぜ破綻するのか-金融経済・人間行動・社会構造から読み解くリスクと対策 | 福本 勇樹 | 基礎研マンスリー |

| 2025/06/24 | 日本国債市場における寡占構造と制度的制約-金利上昇局面に見られる構造的脆弱性の考察 | 福本 勇樹 | 基礎研レポート |

| 2025/06/12 | 金融技術革新の4類型とその波及効果-キャッシュレス化にみる「制度から始まるイノベーション」の形 | 福本 勇樹 | 基礎研レポート |

新着記事

-

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」 -

2025年10月16日

EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに-

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【企業年金における積立比率の上昇要因と今後の留意点】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

企業年金における積立比率の上昇要因と今後の留意点のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!