- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 通貨スワップ市場の変動要因について考える-通貨スワップの市場環境が与えるヘッジコストへの影響

2017年07月21日

文字サイズ

- 小

- 中

- 大

1――通貨スワップと金利平価の関係

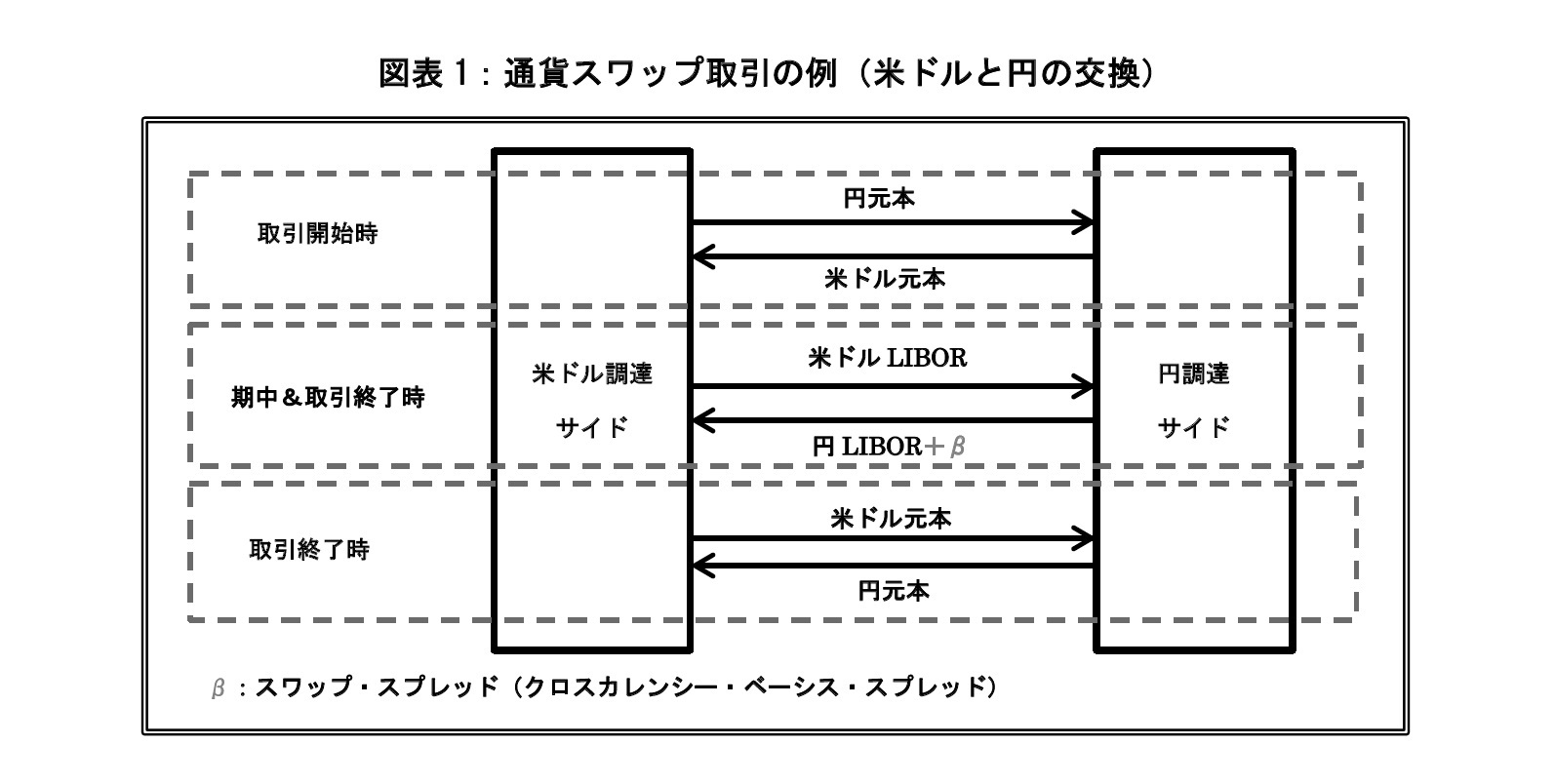

米ドルと円の通貨スワップを例にすると、最も一般的な通貨スワップは、「米ドル3ヶ月LIBOR」と「円3ヶ月LIBOR+クロスカレンシー・ベーシス・スプレッド(以下、本稿では「スワップ・スプレッド」と呼ぶ)」の形式で変動金利を交換する取引である。

また、通貨スワップと同様の取引に為替スワップがある。為替スワップは1年以下で取り組まれるのが一般的で、取引開始時に直物為替レートにて円貨と外貨を交換し、取引開始時に決定した先物為替レートで取引終了時に外貨と円貨を交換する取引である。よって、為替スワップは、外貨を固定させ、取引開始時に決まるヘッジコスト1(先物為替レートと直物為替レートの差)が取引終了時の円貨から差し引かれる取引として解釈することができる。

従来、先物為替レートは、直物為替レートと内外金利差の関係で決まる(金利平価)と説明されるのが通例であったが、昨今は為替スワップ市場と通貨スワップ市場の間に裁定関係が働いているものとして説明するのが一般的になってきている2。つまり、次式のように外貨投資に伴うヘッジコストは、無リスク金利の差異である「内外金利差」と通貨スワップ市場における各通貨の資金調達コストの差異から無リスク金利の影響を除いた「スワップ・スプレッド」で決定されるとする考え方である。

ヘッジコスト = 直物為替レート×(-1)×[内外金利差+スワップ・スプレッド]×時間

よって、スワップ・スプレッドは、外貨の調達コストや為替リスクのヘッジコストを知るための重要な指標だということになる。

1 外貨の資金調達コストと同値である。

2 通貨スワップは、その取引開始時と各利払い時に為替スワップを取り組んだ場合と同様の経済効果をもつ。

また、通貨スワップと同様の取引に為替スワップがある。為替スワップは1年以下で取り組まれるのが一般的で、取引開始時に直物為替レートにて円貨と外貨を交換し、取引開始時に決定した先物為替レートで取引終了時に外貨と円貨を交換する取引である。よって、為替スワップは、外貨を固定させ、取引開始時に決まるヘッジコスト1(先物為替レートと直物為替レートの差)が取引終了時の円貨から差し引かれる取引として解釈することができる。

従来、先物為替レートは、直物為替レートと内外金利差の関係で決まる(金利平価)と説明されるのが通例であったが、昨今は為替スワップ市場と通貨スワップ市場の間に裁定関係が働いているものとして説明するのが一般的になってきている2。つまり、次式のように外貨投資に伴うヘッジコストは、無リスク金利の差異である「内外金利差」と通貨スワップ市場における各通貨の資金調達コストの差異から無リスク金利の影響を除いた「スワップ・スプレッド」で決定されるとする考え方である。

ヘッジコスト = 直物為替レート×(-1)×[内外金利差+スワップ・スプレッド]×時間

よって、スワップ・スプレッドは、外貨の調達コストや為替リスクのヘッジコストを知るための重要な指標だということになる。

1 外貨の資金調達コストと同値である。

2 通貨スワップは、その取引開始時と各利払い時に為替スワップを取り組んだ場合と同様の経済効果をもつ。

2――通貨スワップの市場環境が運用利回りに与える影響

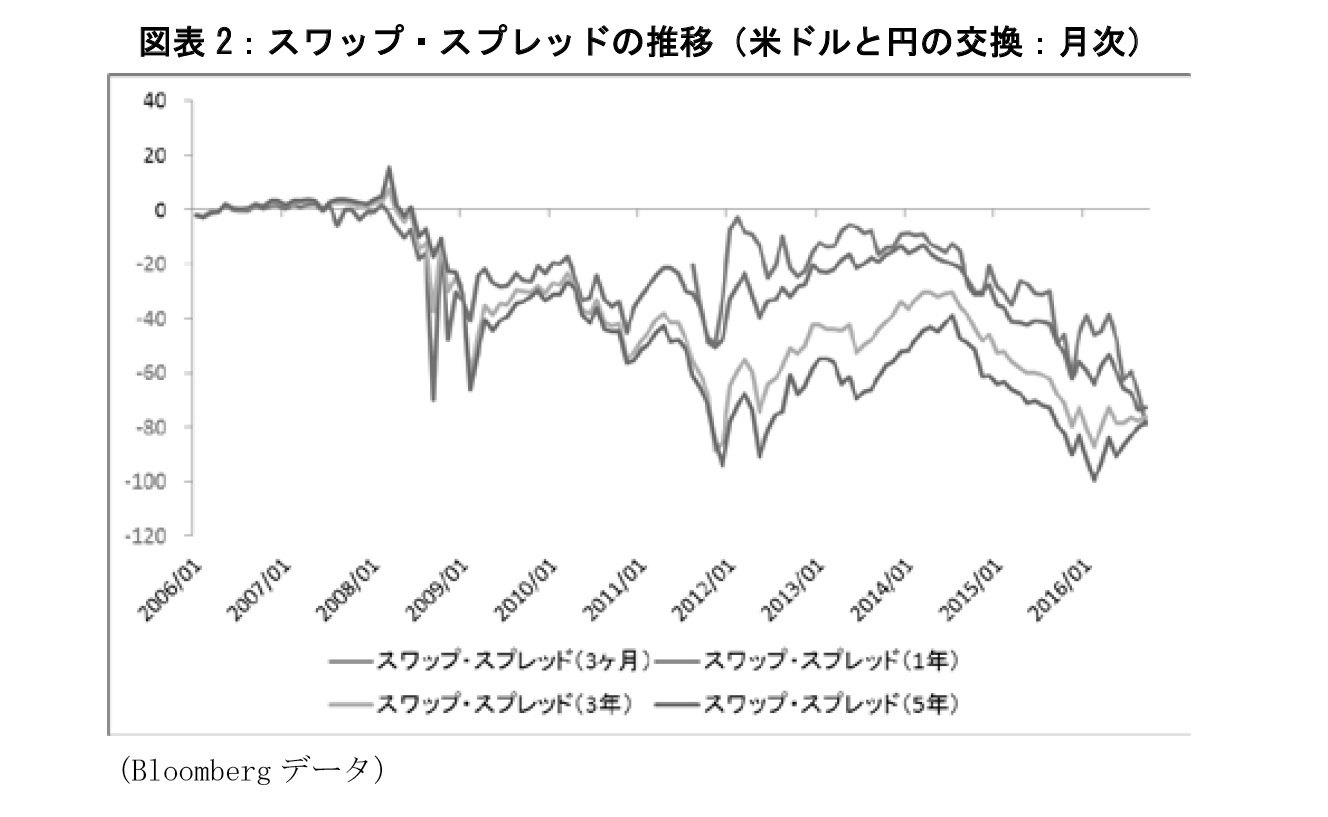

米ドルと円を交換する通貨スワップのスワップ・スプレッドは、2008年後半のリーマンショック時にゼロから大きくマイナス方向に拡大したが、2012年近辺の欧州危機時にはさらにマイナス幅を拡大させた。2014年にマイナス幅を多少縮小したものの、2015年以降は拡大する傾向にあり(2016年9月末時点で約75bp)、ゼロ近辺に回帰するような傾向は見られない。

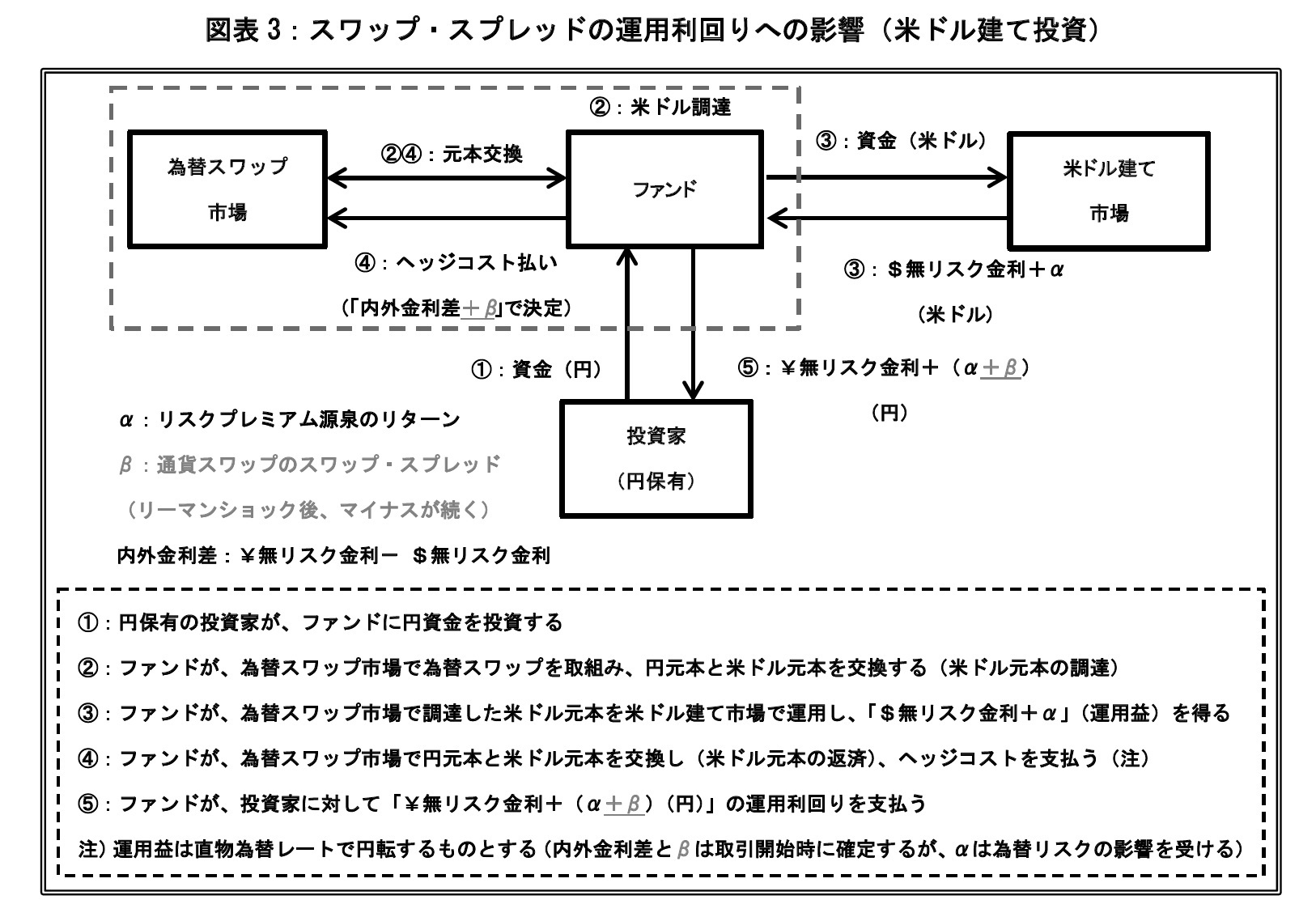

図表3は通貨スワップや為替スワップを用いたときの米ドル建て投資の考え方についてまとめたものである。スワップ・スプレッドがマイナスのときは、スワップ・スプレッドはヘッジコストを通じて運用利回りが低下する方向に作用してしまうことになる。日銀により量的・質的金融緩和政策が導入されて以降、国債等の円建ての金融商品の利回り低下が進んでおり、外貨建ての金融商品に対する国内投資家のニーズが大きくなっているのだが、このような通貨スワップの市場環境もあり、外貨調達コストや為替リスクのヘッジコストはもはや利回り対比で無視できない状況になっている。

図表3は通貨スワップや為替スワップを用いたときの米ドル建て投資の考え方についてまとめたものである。スワップ・スプレッドがマイナスのときは、スワップ・スプレッドはヘッジコストを通じて運用利回りが低下する方向に作用してしまうことになる。日銀により量的・質的金融緩和政策が導入されて以降、国債等の円建ての金融商品の利回り低下が進んでおり、外貨建ての金融商品に対する国内投資家のニーズが大きくなっているのだが、このような通貨スワップの市場環境もあり、外貨調達コストや為替リスクのヘッジコストはもはや利回り対比で無視できない状況になっている。

スワップ・スプレッドがゼロから乖離する要因として、「(1)各LIBOR市場における銀行システムの信用力」、「(2)各通貨の資本市場間の調達ニーズの偏り」、「(3)各通貨のLIBOR市場間の流動性の違い」といった要因が指摘されることが多い。そこで、これらの3つの要因について順に分析することで、リーマンショック以降の通貨スワップ市場におけるスワップ・スプレッドの変動要因について考えてみたい。本稿では、取引量の観点から米ドルと円を交換する際のスワップ・スプレッドに焦点をあてる。

3――銀行システムの信用リスクの観点

スワップ・スプレッドが大きく開いたきっかけとして、リーマンショックや欧州危機といったマーケット・イベントが関係していると考えられることから、「信用リスク」がスワップ・スプレッドの特徴を考える上で重要なキーワードである可能性がある。

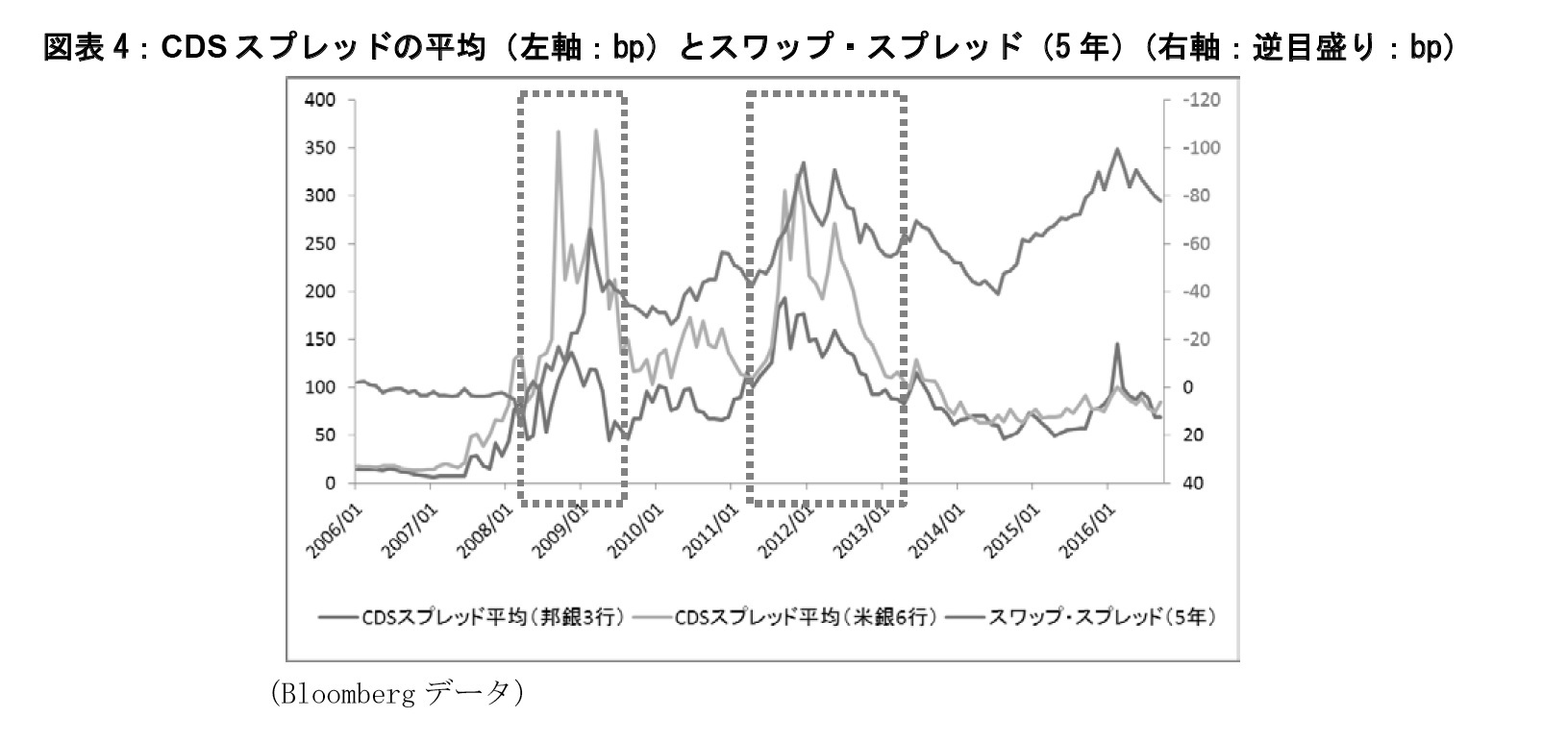

スワップ・スプレッドがマイナスのとき、円調達サイドが円LIBORよりも少ない金利を支払い、米ドル調達サイドが通常通り米ドルLIBORを支払うことになる。一般論として、円LIBORは円資金市場に関する平均的な信用リスク、米ドルLIBORは米ドル資金市場に関する平均的な信用リスクを織り込んでいるものと考えられている。また、基本的には、米ドル調達サイドに立つのは、日本の金融機関が多く、円調達サイドに立つのは米国の金融機関が多いものと思われる。そこで、各市場の信用力格差がスワップ・スプレッドに影響していると想定するならば、日本の金融機関の信用リスクが相対的に米国の金融機関よりも悪化していたという仮説が考えられる。そこで、通貨スワップ市場において影響力が大きいと思われる日本の大手3行のCDSスプレッド3と米国の大手6行のCDSスプレッド4についてそれぞれ平均値をとり比較してみた(図表4)。

スワップ・スプレッドがゼロから乖離する方向に動いた局面(2008年中盤~2009年中盤や2011年中盤~2012年中盤)では、CDS市場も同様に信用力が悪化する方向(CDSスプレッドが上昇)に動いていたことが分かる。しかし、両局面とも米国の大手6行のCDSスプレッドの水準よりも日本の大手3行のCDSスプレッドの水準の方が低い。つまり、これらの危機下では米国の金融機関の信用力が相対的に悪化しており、日本の金融機関の信用力は相対的に高かったことになる5。この結果から、各LIBOR市場間の信用力格差によって、スワップ・スプレッドの変動を説明するのは難しそうである。

スワップ・スプレッドがマイナスのとき、円調達サイドが円LIBORよりも少ない金利を支払い、米ドル調達サイドが通常通り米ドルLIBORを支払うことになる。一般論として、円LIBORは円資金市場に関する平均的な信用リスク、米ドルLIBORは米ドル資金市場に関する平均的な信用リスクを織り込んでいるものと考えられている。また、基本的には、米ドル調達サイドに立つのは、日本の金融機関が多く、円調達サイドに立つのは米国の金融機関が多いものと思われる。そこで、各市場の信用力格差がスワップ・スプレッドに影響していると想定するならば、日本の金融機関の信用リスクが相対的に米国の金融機関よりも悪化していたという仮説が考えられる。そこで、通貨スワップ市場において影響力が大きいと思われる日本の大手3行のCDSスプレッド3と米国の大手6行のCDSスプレッド4についてそれぞれ平均値をとり比較してみた(図表4)。

スワップ・スプレッドがゼロから乖離する方向に動いた局面(2008年中盤~2009年中盤や2011年中盤~2012年中盤)では、CDS市場も同様に信用力が悪化する方向(CDSスプレッドが上昇)に動いていたことが分かる。しかし、両局面とも米国の大手6行のCDSスプレッドの水準よりも日本の大手3行のCDSスプレッドの水準の方が低い。つまり、これらの危機下では米国の金融機関の信用力が相対的に悪化しており、日本の金融機関の信用力は相対的に高かったことになる5。この結果から、各LIBOR市場間の信用力格差によって、スワップ・スプレッドの変動を説明するのは難しそうである。

実は、通貨スワップ市場では、必ずしも日本の金融機関が米ドル調達サイドのみとなって取引されるのではなく、米ドルを提供する側に回ることもある。また、為替市場や金利市場の環境によって、通貨スワップの勝ちポジション(つまり、時価評価の勝ち負けの観点で信用リスクを背負う側)がどちらサイドになるかも分からない。よって、信用リスクの観点から考えると、通貨スワップにおけるスワップ・スプレッドへの影響について、通貨スワップ市場に参加している金融機関の平均的な信用リスクを織り込んでいるものとして考える方が自然かもしれない6。

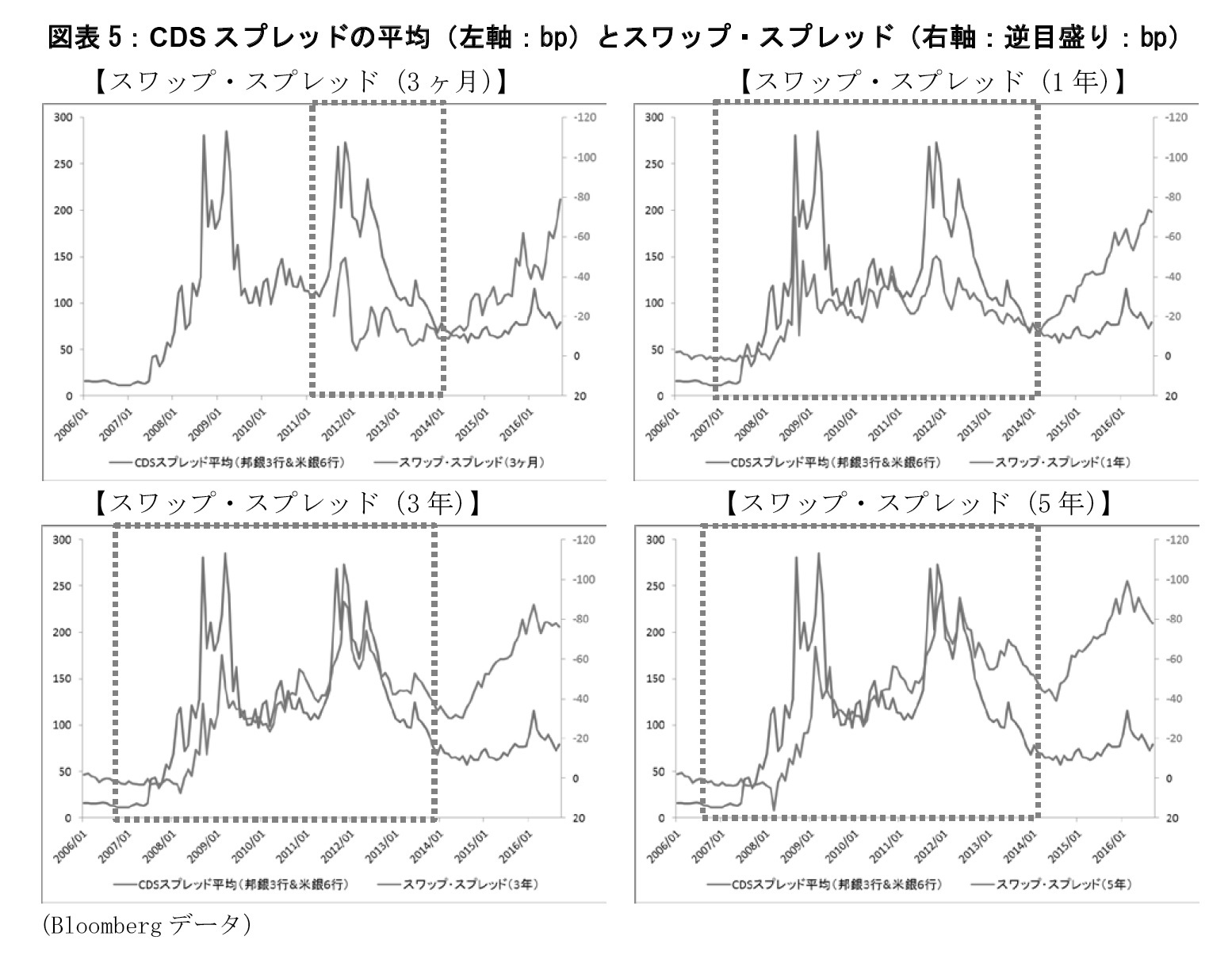

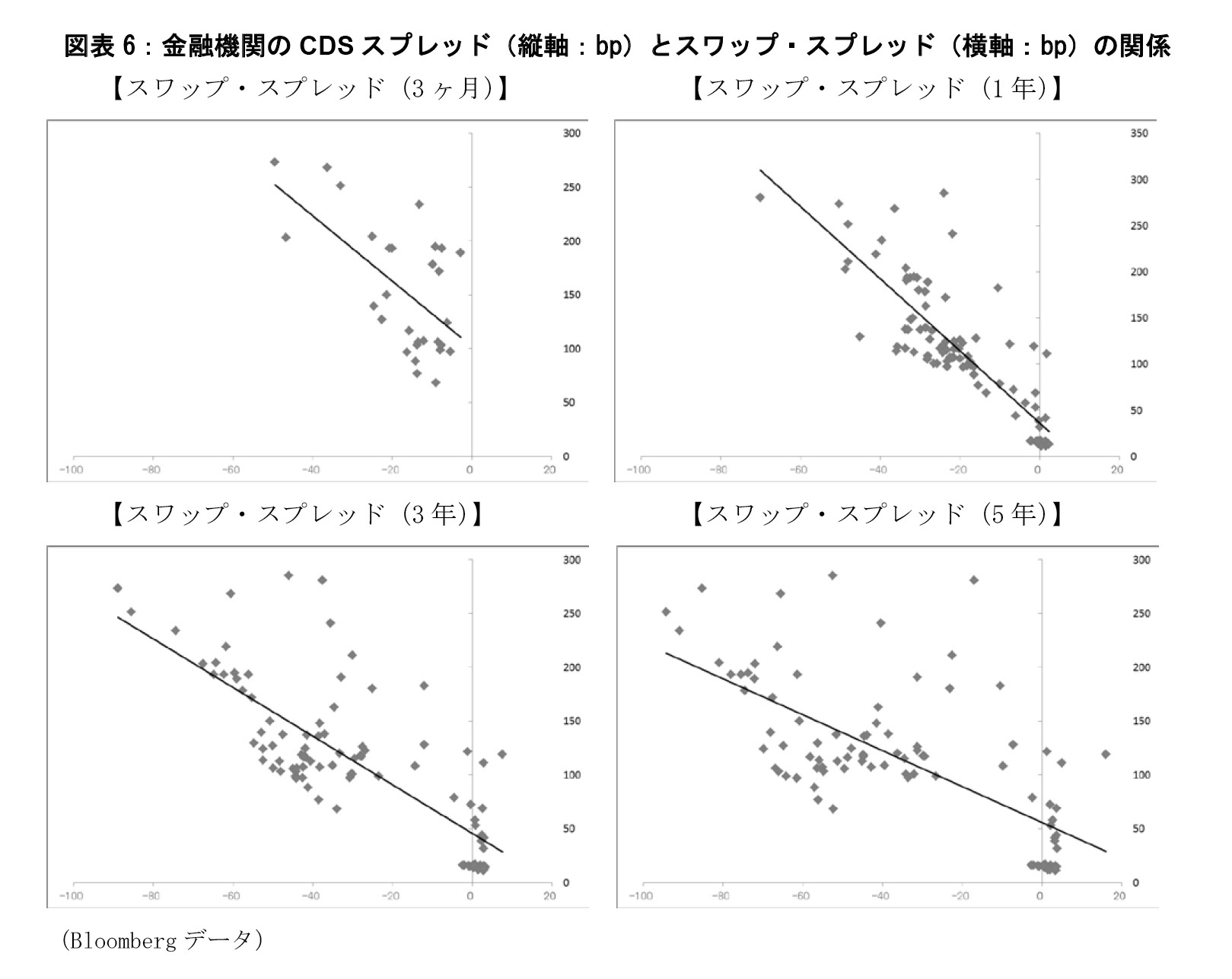

そこで、先ほどの日米金融機関(日本:3社、米国6社)のCDSスプレッドに関する平均値を計算し、スワップ・スプレッドとの比較を行った。図表5はスワップ・スプレッドを4つの年限(3ヶ月、1年、3年、5年)でピックアップしてCDSスプレッドの平均値と比較したものである。3ヶ月はサンプルとなるデータ取得期間が短いので何ともいえないが、1年以上の年限では2013年末までCDSスプレッドとある程度連動して推移しているように見える。また、2006年1月(3ヶ月は2011年8月)から2013年12月までのデータについて、CDSスプレッドと各スワップ・スプレッドの散布図を示したのが図表6である。CDSスプレッドとスワップ・スプレッドの水準がこの期間においてある程度連動していた様子が分かる。

そこで、先ほどの日米金融機関(日本:3社、米国6社)のCDSスプレッドに関する平均値を計算し、スワップ・スプレッドとの比較を行った。図表5はスワップ・スプレッドを4つの年限(3ヶ月、1年、3年、5年)でピックアップしてCDSスプレッドの平均値と比較したものである。3ヶ月はサンプルとなるデータ取得期間が短いので何ともいえないが、1年以上の年限では2013年末までCDSスプレッドとある程度連動して推移しているように見える。また、2006年1月(3ヶ月は2011年8月)から2013年12月までのデータについて、CDSスプレッドと各スワップ・スプレッドの散布図を示したのが図表6である。CDSスプレッドとスワップ・スプレッドの水準がこの期間においてある程度連動していた様子が分かる。

一方で、2014年以降については、CDSスプレッドがほぼ横ばいで推移しているものの、スワップ・スプレッドは上昇傾向にあった。2014年以降の通貨スワップ市場では、リーマンショックや欧州危機での金融機関に関する信用リスクの問題に一定の目処が立っていたこともあり、信用リスクとは異なる別のテーマに基づいて、スワップ・スプレッドがマイナス圏を推移していた可能性が高いものと思われる。

3 みずほ銀行、三菱東京UFJ銀行、三井住友銀行の米ドル建てCDS(5年)の平均値を計算した。

4 バンク・オブ・アメリカ、シティグループ、ゴールドマンサックス、JPモルガン、モルガンスタンレー、ウェルスファーゴの米ドル建てCDS(5年)の平均値を計算した。

5 この9行以外に欧州の大手金融機関等の影響も加味するべきかもしれないが、これらの危機下では日本の金融機関への影響は相対的に小さかったこともあり、分析対象の金融機関を増やしても結果は大きく変わらないものと思われる。

6 なぜ信用リスクがスワップ・スプレッドのマイナス方向に寄与するのかについては、信用危機と連動していることから、「基軸通貨」である米ドルが不足しているサイド(米ドル資金の調達サイド)の信用リスクが問題になるということだろう。

3 みずほ銀行、三菱東京UFJ銀行、三井住友銀行の米ドル建てCDS(5年)の平均値を計算した。

4 バンク・オブ・アメリカ、シティグループ、ゴールドマンサックス、JPモルガン、モルガンスタンレー、ウェルスファーゴの米ドル建てCDS(5年)の平均値を計算した。

5 この9行以外に欧州の大手金融機関等の影響も加味するべきかもしれないが、これらの危機下では日本の金融機関への影響は相対的に小さかったこともあり、分析対象の金融機関を増やしても結果は大きく変わらないものと思われる。

6 なぜ信用リスクがスワップ・スプレッドのマイナス方向に寄与するのかについては、信用危機と連動していることから、「基軸通貨」である米ドルが不足しているサイド(米ドル資金の調達サイド)の信用リスクが問題になるということだろう。

(2017年07月21日「ニッセイ基礎研所報」)

このレポートの関連カテゴリ

03-3512-1848

経歴

- 【職歴】

2005年4月 住友信託銀行株式会社(現 三井住友信託銀行株式会社)入社

2014年9月 株式会社ニッセイ基礎研究所 入社

2021年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・経済産業省「キャッシュレスの普及加速に向けた基盤強化事業」における検討会委員(2022年)

・経済産業省 割賦販売小委員会委員(産業構造審議会臨時委員)(2023年)

【著書】

成城大学経済研究所 研究報告No.88

『日本のキャッシュレス化の進展状況と金融リテラシーの影響』

著者:ニッセイ基礎研究所 福本勇樹

出版社:成城大学経済研究所

発行年月:2020年02月

福本 勇樹のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/15 | 生成AIを金融リスク分析の視点から読み解いてみる-なぜ人間によるファクトチェックが必要なのか | 福本 勇樹 | 研究員の眼 |

| 2025/07/08 | 家計はなぜ破綻するのか-金融経済・人間行動・社会構造から読み解くリスクと対策 | 福本 勇樹 | 基礎研マンスリー |

| 2025/06/24 | 日本国債市場における寡占構造と制度的制約-金利上昇局面に見られる構造的脆弱性の考察 | 福本 勇樹 | 基礎研レポート |

| 2025/06/12 | 金融技術革新の4類型とその波及効果-キャッシュレス化にみる「制度から始まるイノベーション」の形 | 福本 勇樹 | 基礎研レポート |

新着記事

-

2025年10月22日

高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 -

2025年10月22日

貿易統計25年9月-米国向け自動車輸出が数量ベースで一段と落ち込む。7-9月期の外需寄与度は前期比▲0.4%程度のマイナスに -

2025年10月22日

米連邦地裁、Googleへの是正措置を公表~一般検索サービス市場における独占排除 -

2025年10月21日

選択と責任──消費社会の二重構造(2)-欲望について考える(3) -

2025年10月21日

連立協議から選挙のあり方を思う-選挙と同時に大規模な公的世論調査の実施を

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【通貨スワップ市場の変動要因について考える-通貨スワップの市場環境が与えるヘッジコストへの影響】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

通貨スワップ市場の変動要因について考える-通貨スワップの市場環境が与えるヘッジコストへの影響のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!