- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 豪ドル投資の魅力とリスク~過去の運用成績と今後のポイント

2016年06月30日

文字サイズ

- 小

- 中

- 大

(3)日銀金融緩和の行方

そして、3つ目のポイントが日銀による金融緩和の行方となる。豪ドル円レートには、豪州側の材料だけでなく、日本側の材料も影響する。豪ドルに上昇(下落)材料があったとしても、円にさらに大きな上昇(下落)材料があったのであれば、豪ドル円では円高豪ドル安(円安豪ドル高)となる。

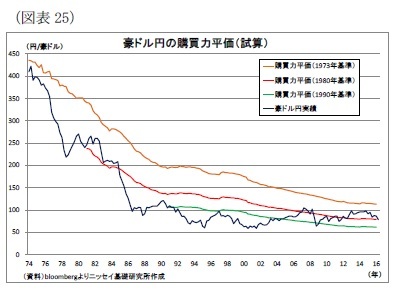

そして、日本側で最大の材料となるのが日銀による金融緩和の行方となる。日銀は「2%の物価安定目標の実現を目指し、これを安定的に持続するために必要な時点まで、現行のマイナス金利付き量的・質的金融緩和(俗に言う「異次元緩和」)を継続する」としているが、現在の物価上昇率の状況は2%からは程遠い(図表23)。

従って、日銀の金融緩和は出口が見えない状況にあるが、一方で、現行金融緩和の主軸である大規模国債買入れには限界がある。現在は年80兆円増のペースで買い入れを行っているが、年間の新規国債発行額は30兆円台のため、残りは民間が保有している国債を大量に買い上げている。結果的に、3月末時点で日銀のシェアは全体の1/3を超えている(図表24)。これから先を考えると、民間の国債保有高には限界があり、しかも金融取引での担保需要などから民間も全ての国債を売るわけにはいかないため、あと1~2年で現在のペースでは買い入れを続けられなくなるとの見方が強い。

従って、日銀の2%物価目標は(いつ)達成されるのか?(無理な場合)物価目標は修正されるのか?現行の異次元緩和の枠組みが限界を迎えるときに日銀はどう対応するのか?などが焦点となる。

日銀の異次元緩和(またはそれに準ずる措置)が長期化する場合は、日本の金利は抑制され、円高圧力も抑制されることになるが、そうでない場合は、金融緩和が終了に向かうことになり、円高圧力がかかることになる。

そして、3つ目のポイントが日銀による金融緩和の行方となる。豪ドル円レートには、豪州側の材料だけでなく、日本側の材料も影響する。豪ドルに上昇(下落)材料があったとしても、円にさらに大きな上昇(下落)材料があったのであれば、豪ドル円では円高豪ドル安(円安豪ドル高)となる。

そして、日本側で最大の材料となるのが日銀による金融緩和の行方となる。日銀は「2%の物価安定目標の実現を目指し、これを安定的に持続するために必要な時点まで、現行のマイナス金利付き量的・質的金融緩和(俗に言う「異次元緩和」)を継続する」としているが、現在の物価上昇率の状況は2%からは程遠い(図表23)。

従って、日銀の金融緩和は出口が見えない状況にあるが、一方で、現行金融緩和の主軸である大規模国債買入れには限界がある。現在は年80兆円増のペースで買い入れを行っているが、年間の新規国債発行額は30兆円台のため、残りは民間が保有している国債を大量に買い上げている。結果的に、3月末時点で日銀のシェアは全体の1/3を超えている(図表24)。これから先を考えると、民間の国債保有高には限界があり、しかも金融取引での担保需要などから民間も全ての国債を売るわけにはいかないため、あと1~2年で現在のペースでは買い入れを続けられなくなるとの見方が強い。

従って、日銀の2%物価目標は(いつ)達成されるのか?(無理な場合)物価目標は修正されるのか?現行の異次元緩和の枠組みが限界を迎えるときに日銀はどう対応するのか?などが焦点となる。

日銀の異次元緩和(またはそれに準ずる措置)が長期化する場合は、日本の金利は抑制され、円高圧力も抑制されることになるが、そうでない場合は、金融緩和が終了に向かうことになり、円高圧力がかかることになる。

(4)購買力平価

そして、最後のポイントは長期的な視点になるが、購買力平価だ。これは、物価上昇率が高い(低い)国の通貨は、低い(高い)国の通貨に対して長期的には下落しやすいという為替の決定理論だ。なぜなら、物価が上昇(下落)するということは、その通貨のモノ・サービスを買う力(購買力)を押し下げる(押し上げる)ためだ。

そして、最後のポイントは長期的な視点になるが、購買力平価だ。これは、物価上昇率が高い(低い)国の通貨は、低い(高い)国の通貨に対して長期的には下落しやすいという為替の決定理論だ。なぜなら、物価が上昇(下落)するということは、その通貨のモノ・サービスを買う力(購買力)を押し下げる(押し上げる)ためだ。

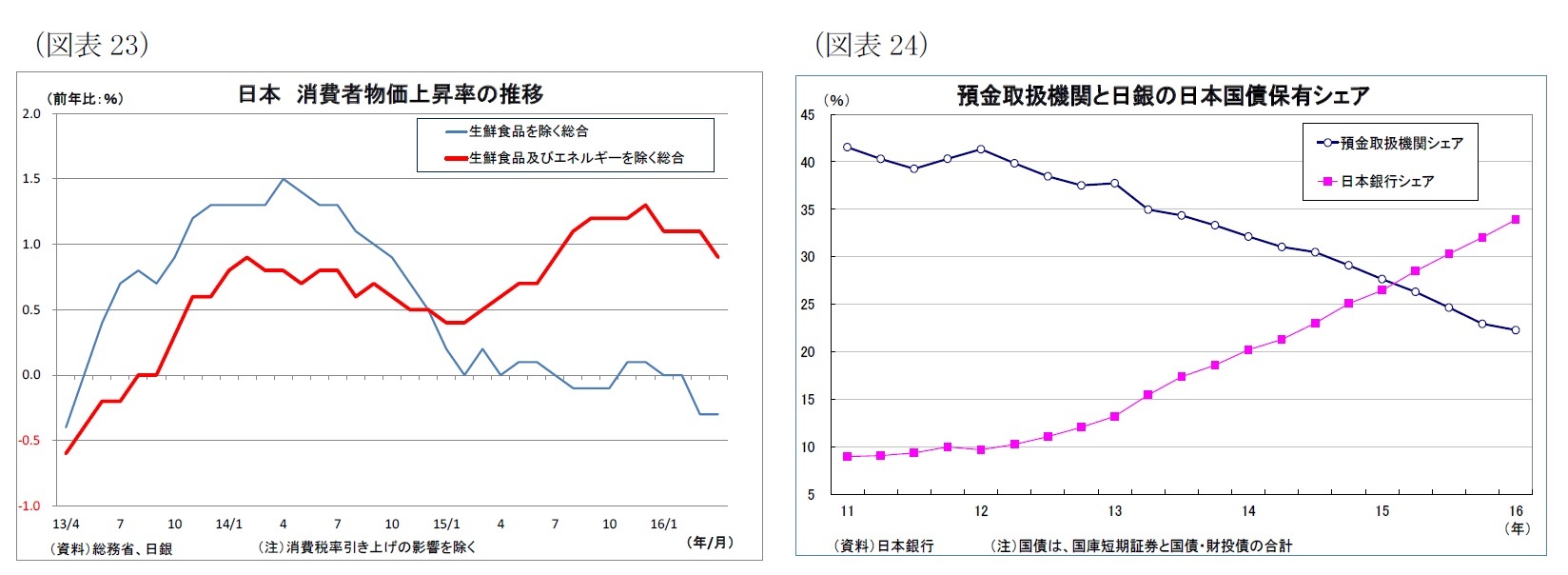

通常、ドル円レートでは日米の貿易収支が均衡していた1973年を購買力平価算出の起点にとることが多いが、日豪の貿易収支は常に日本の貿易赤字で均衡時点がない。

通常、ドル円レートでは日米の貿易収支が均衡していた1973年を購買力平価算出の起点にとることが多いが、日豪の貿易収支は常に日本の貿易赤字で均衡時点がない。従って、異なる3つの時点を起点として豪ドル円の購買力平価を算出したのが図表25となる(消費者物価ベース)。

ここから分かることは、豪州の物価上昇率が常に日本を上回っているため、購買力平価の考え方に基づけば、常に豪ドルは円に対して下落圧力がかかっているということだ。

実際、長期のトレンドとして、1970年代から90年代にかけては、購買力平価に沿う形で実際の為替レートも円高豪ドル安方向に推移してきた。それ以降は、購買力平価が下落する中で、実際の豪ドル円レートは概ね横ばいの範囲に留まっており、当てはまりが良くない。これは、資源ブームに伴う豪ドルへの上昇圧力や日銀の異次元緩和による急激な円安が作用したためだ。

このように、購買力平価はあくまで長期的な決定理論の一つであって、必ずしも常に当てはまっているわけではないが、豪ドルの高金利の裏には、相対的に高い物価上昇率があり、それは購買力平価の観点では豪ドル安に繋がるという点は念頭に置いておいた方がよい。

4―おわりに

今年に入って、日銀がマイナス金利政策を導入したことで、日本国内の国債利回りの大半はマイナス化、預金金利も期間にかかわらず殆どゼロに低下した。

海外でも欧米の金利(1年)はゼロに近い水準にあり、相対的に高金利である豪ドルの投資対象としての希少価値は高まっている。ただし、過去との比較では、金利が大きく下がっている一方で為替変動リスクは高いままであるため、豪ドル投資自体の投資妙味は低下している。実際、過去の豪ドル投資の成否をシミュレーションしてみると大幅なプラス収益を確保したケースが多いが、リターンが低下する中でリスクが構造的に高止まりしているだけに、近年では損失を抱えるケースが増えている。

豪ドル投資商品についてのホームページを見ると、販売会社側の販促目的のものが多いだけに豪ドルの魅力を全面に押し出しているケースが多い。具体的には、「資源が豊富」、「成長率が高い」、「金利が高い」、「格付けが高い」などの魅力が列挙されている一方で、「為替変動リスクが相対的に高い」ことや、「購買力平価」の考え方など、不利な部分への言及は少ない。高金利という点に関しても、現在の金利水準が表示されているのみで、過去から大きく低下している点にあえて触れていないものがある。

従って、投資家としては、主体的・積極的な情報収集によって、魅力とリスクのバランスを把握したうえで投資判断を行うことが求められる状況にある。

また、投資家の視点で、今後、豪ドル投資を考えるうえでは、「国際商品価格」、「豪州の構造転換」、「日銀の金融緩和」の行方をどう見るかがポイントになる。例えば、世界経済に悲観的な見方を持っているのであれば、豪ドル投資はそぐわない。

豪ドルへの投資に当たっては、これらのシナリオの組み合わせを具体的にイメージしたうえで、「購買力平価」では豪ドルに下落圧力がかかりやすいという点も念頭に置きながら、投資を吟味することが求められる。さらに、経済は生き物であるだけに、定期的にシナリオの点検を行い、投資戦略を見直してみる必要もあるだろう。

ちなみに、筆者の現在の見立てでは、しばらく(1~2年程度)は豪ドル投資にとって厳しい時期が続くが、中期的には再び円安豪ドル高に向かうと見ている。

世界経済は現在苦境にあるが、米国経済の底堅い展開、インド経済の成長、中国経済の下げ止まりによって、いずれ緩やかながらも成長力を取り戻し、商品価格も持ち直すと予想。また豪州の構造転換もある程度進み、豪州景気は回復、RBAが再び利上げ路線に転じることで豪金利は上昇、豪ドルにも上昇圧力がかかる。一方で、日銀の異次元緩和は長期化し、現在のペースでの国債買入れの限界を迎えても、一定程度買入れ規模を縮小のうえ、マイナス金利とともに緩和を続けると見ている。

購買力平価に伴う豪ドル安圧力には留意が必要であるが、これらの豪金利上昇・豪ドル高圧力の影響力が上回ると見ている。

海外でも欧米の金利(1年)はゼロに近い水準にあり、相対的に高金利である豪ドルの投資対象としての希少価値は高まっている。ただし、過去との比較では、金利が大きく下がっている一方で為替変動リスクは高いままであるため、豪ドル投資自体の投資妙味は低下している。実際、過去の豪ドル投資の成否をシミュレーションしてみると大幅なプラス収益を確保したケースが多いが、リターンが低下する中でリスクが構造的に高止まりしているだけに、近年では損失を抱えるケースが増えている。

豪ドル投資商品についてのホームページを見ると、販売会社側の販促目的のものが多いだけに豪ドルの魅力を全面に押し出しているケースが多い。具体的には、「資源が豊富」、「成長率が高い」、「金利が高い」、「格付けが高い」などの魅力が列挙されている一方で、「為替変動リスクが相対的に高い」ことや、「購買力平価」の考え方など、不利な部分への言及は少ない。高金利という点に関しても、現在の金利水準が表示されているのみで、過去から大きく低下している点にあえて触れていないものがある。

従って、投資家としては、主体的・積極的な情報収集によって、魅力とリスクのバランスを把握したうえで投資判断を行うことが求められる状況にある。

また、投資家の視点で、今後、豪ドル投資を考えるうえでは、「国際商品価格」、「豪州の構造転換」、「日銀の金融緩和」の行方をどう見るかがポイントになる。例えば、世界経済に悲観的な見方を持っているのであれば、豪ドル投資はそぐわない。

豪ドルへの投資に当たっては、これらのシナリオの組み合わせを具体的にイメージしたうえで、「購買力平価」では豪ドルに下落圧力がかかりやすいという点も念頭に置きながら、投資を吟味することが求められる。さらに、経済は生き物であるだけに、定期的にシナリオの点検を行い、投資戦略を見直してみる必要もあるだろう。

ちなみに、筆者の現在の見立てでは、しばらく(1~2年程度)は豪ドル投資にとって厳しい時期が続くが、中期的には再び円安豪ドル高に向かうと見ている。

世界経済は現在苦境にあるが、米国経済の底堅い展開、インド経済の成長、中国経済の下げ止まりによって、いずれ緩やかながらも成長力を取り戻し、商品価格も持ち直すと予想。また豪州の構造転換もある程度進み、豪州景気は回復、RBAが再び利上げ路線に転じることで豪金利は上昇、豪ドルにも上昇圧力がかかる。一方で、日銀の異次元緩和は長期化し、現在のペースでの国債買入れの限界を迎えても、一定程度買入れ規模を縮小のうえ、マイナス金利とともに緩和を続けると見ている。

購買力平価に伴う豪ドル安圧力には留意が必要であるが、これらの豪金利上昇・豪ドル高圧力の影響力が上回ると見ている。

(2016年06月30日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【豪ドル投資の魅力とリスク~過去の運用成績と今後のポイント】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

豪ドル投資の魅力とリスク~過去の運用成績と今後のポイントのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!