- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 欧州経済 >

- 欧州経済見通し-景況感の回復に乏しく、成長は緩慢

2024年09月18日

欧州経済見通し-景況感の回復に乏しく、成長は緩慢

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1.経済・金融環境の現状

( 実体経済:上半期は年率1%前後の成長 )

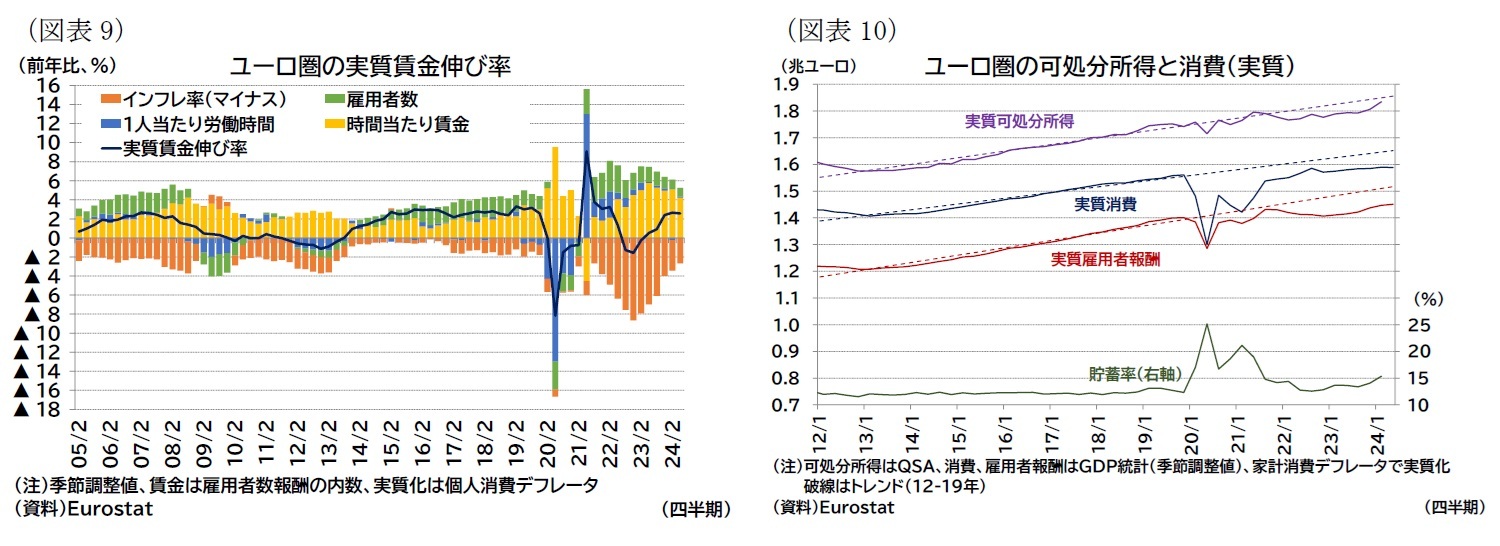

欧州経済はロシア・ウクライナ戦争を機に発生したエネルギー価格の高騰とインフレ急進、金融引き締めの影響を受けて停滞感が強まっていた。足もとでは停滞から脱しつつあるもののそのペースは緩慢である。

ユーロ圏の4-6月期の実質成長率は前期比0.2%(年率換算:0.8%)となり、1-3月期前期比0.3%(年率換算:1.3%)からやや減速したが、年率1%前後の成長を維持した。実質GDPの水準はユーロ圏ではエネルギー高で景気減速懸念が強まった22年夏(22年7-9月期)と比較して0.6%高い水準まで回復した。

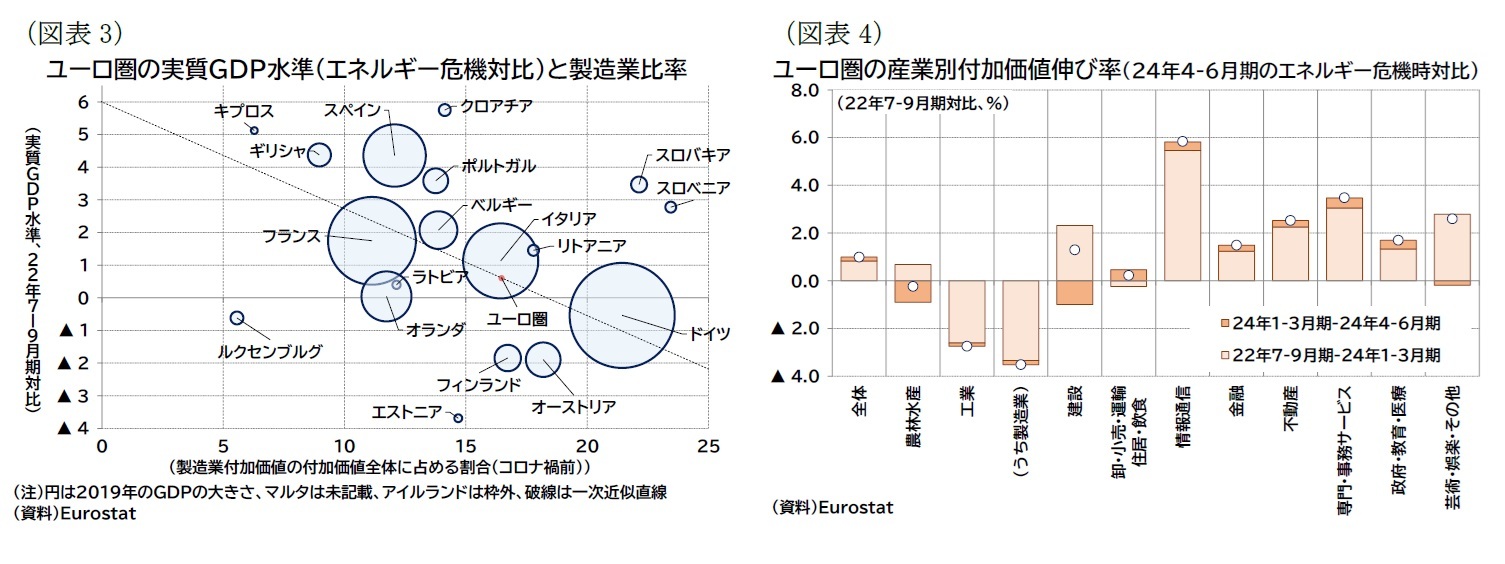

主要国の前期比成長率は、ドイツ▲0.1%(前期:0.2%)、フランス0.2%(前期:0.3%)、イタリア0.2%(前期:0.3%)、スペイン0.8%(前期:0.8%)とややバラツキがあり、ドイツはマイナス成長に落ち込んだ。22年夏対比で見た実質GDPの水準(図表3縦軸)はスペインが4%超、フランスが2%弱、イタリアが1%強、ドイツがマイナスとなっている。

産業別付加価値の前期比成長率(図表4の濃い網掛け)は、卸・小売・運輸および住居・飲食サービス(前期比0.5%)、専門・事務サービス(0.4%)、情報通信サービス(0.4%)、政府・教育・医療サービス(0.4%)といったサービス業で相対的に高かった。一方で、サービス業でも芸術・娯楽・その他サービス産業(▲0.2%)はマイナス成長となったほか、建設業(▲1.0%)、農林水産業(▲0.9%)、工業(▲0.1%、うち製造業は▲0.2%)がマイナス成長だった。特に製造業は23年1-3月期以降、6四半期連続でのマイナスとなり、22年夏と比較した付加価値水準(図表4の○印)は、3.5%程度低い水準まで落ち込んでいる。国別にもエネルギー危機以降の製造業低迷で、製造業の付加価値比率の大きい国の成長が遅れている(図表3、横軸が製造業の付加価値比率)。

欧州経済はロシア・ウクライナ戦争を機に発生したエネルギー価格の高騰とインフレ急進、金融引き締めの影響を受けて停滞感が強まっていた。足もとでは停滞から脱しつつあるもののそのペースは緩慢である。

ユーロ圏の4-6月期の実質成長率は前期比0.2%(年率換算:0.8%)となり、1-3月期前期比0.3%(年率換算:1.3%)からやや減速したが、年率1%前後の成長を維持した。実質GDPの水準はユーロ圏ではエネルギー高で景気減速懸念が強まった22年夏(22年7-9月期)と比較して0.6%高い水準まで回復した。

主要国の前期比成長率は、ドイツ▲0.1%(前期:0.2%)、フランス0.2%(前期:0.3%)、イタリア0.2%(前期:0.3%)、スペイン0.8%(前期:0.8%)とややバラツキがあり、ドイツはマイナス成長に落ち込んだ。22年夏対比で見た実質GDPの水準(図表3縦軸)はスペインが4%超、フランスが2%弱、イタリアが1%強、ドイツがマイナスとなっている。

産業別付加価値の前期比成長率(図表4の濃い網掛け)は、卸・小売・運輸および住居・飲食サービス(前期比0.5%)、専門・事務サービス(0.4%)、情報通信サービス(0.4%)、政府・教育・医療サービス(0.4%)といったサービス業で相対的に高かった。一方で、サービス業でも芸術・娯楽・その他サービス産業(▲0.2%)はマイナス成長となったほか、建設業(▲1.0%)、農林水産業(▲0.9%)、工業(▲0.1%、うち製造業は▲0.2%)がマイナス成長だった。特に製造業は23年1-3月期以降、6四半期連続でのマイナスとなり、22年夏と比較した付加価値水準(図表4の○印)は、3.5%程度低い水準まで落ち込んでいる。国別にもエネルギー危機以降の製造業低迷で、製造業の付加価値比率の大きい国の成長が遅れている(図表3、横軸が製造業の付加価値比率)。

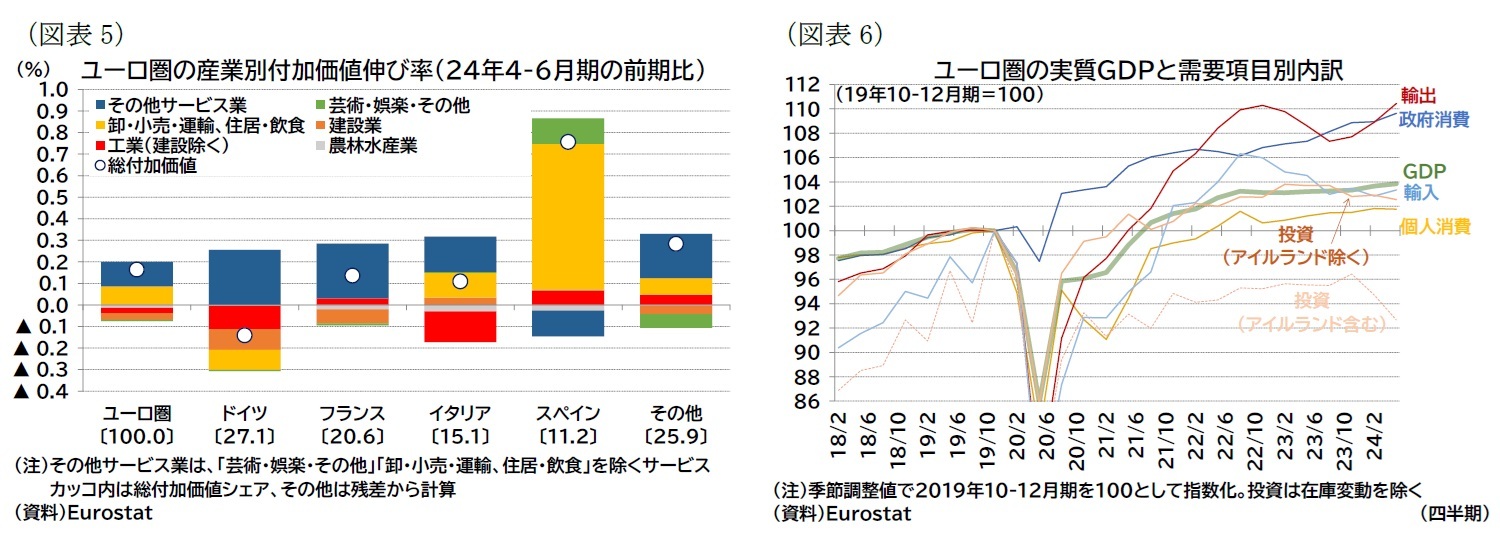

国別の付加価値伸び率を見ると(図表5)、成長率がマイナスだったドイツでは工業や建設業の押し下げが目立った。ドイツ連邦統計局は年初に天候が良好だったことが1-3月期の成長を押し上げ、4-6月期には反動減が生じた指摘している。高成長を記録したスペインでは、卸・小売・運輸および住居・飲食サービスが成長を押し上げた。

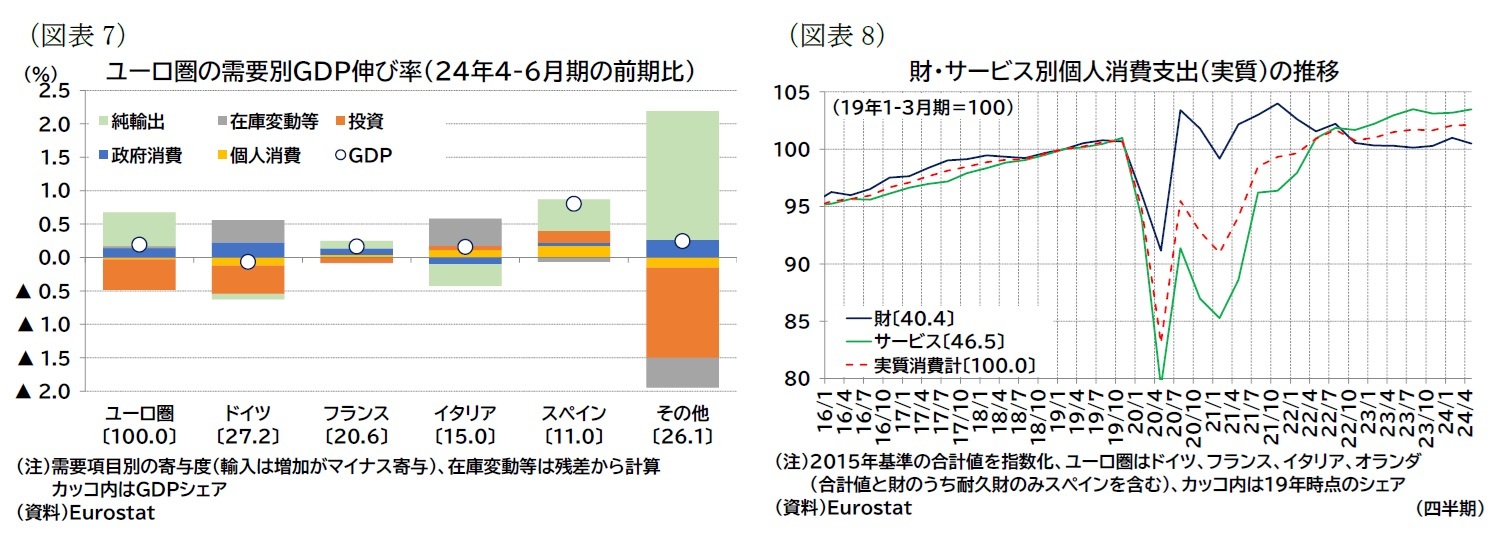

需要項目別の前期比成長率は(図表6)、個人消費▲0.1%(前期:0.3%)、投資▲2.2%(前期:▲1.8%)、政府消費0.6%(前期:0.1%)、輸出1.4%(前期:1.1%)、輸入0.5%(前期:▲0.6%)となった。ただし、投資は振れの大きいアイルランドで減少した影響が大きく、アイルランドを除く投資の伸び率は前期比▲0.4%(前期0.1%)だった。また、在庫変動等の前期比寄与度は0.04%ポイント(前期:▲0.30%ポイント)、外需の前期比寄与度は0.50%ポイント(前期:0.84%ポイント)となった。消費や投資といった内需の力強さは見られず、輸出が成長を押し上げる構図になっている。

需要項目別の前期比成長率は(図表6)、個人消費▲0.1%(前期:0.3%)、投資▲2.2%(前期:▲1.8%)、政府消費0.6%(前期:0.1%)、輸出1.4%(前期:1.1%)、輸入0.5%(前期:▲0.6%)となった。ただし、投資は振れの大きいアイルランドで減少した影響が大きく、アイルランドを除く投資の伸び率は前期比▲0.4%(前期0.1%)だった。また、在庫変動等の前期比寄与度は0.04%ポイント(前期:▲0.30%ポイント)、外需の前期比寄与度は0.50%ポイント(前期:0.84%ポイント)となった。消費や投資といった内需の力強さは見られず、輸出が成長を押し上げる構図になっている。

なお、投資のマイナス寄与と(純)輸出のプラス寄与については、アイルランドの知的財産生産物(IPP:intellectual property products)の移転(アイルランドから流出した場合、投資の減少とサービス輸出の増加に計上される)に伴う影響が大きいと考えられる1。ただし、国別の前期比伸び率を見ると(図表7)、アイルランド(アイルランドは「その他」に含まれる)以外の国でも、特にドイツにおける個人消費および投資の不振は目立っている。また、スペインでは高めの成長を記録したが、純輸出にけん引されていることが分かる(スペインは観光関連のサービス輸出が堅調となっている)。

需要面の動向をやや細かく見ると、財・サービスの種類別の消費動向では(図表8)、足もとでは財・サービスともに横ばい圏の動きで伸び悩んでいる。コロナ禍以降、消費回復を主導してきたサービス消費も23年後半以降は伸び悩みが感じられる。

需要面の動向をやや細かく見ると、財・サービスの種類別の消費動向では(図表8)、足もとでは財・サービスともに横ばい圏の動きで伸び悩んでいる。コロナ禍以降、消費回復を主導してきたサービス消費も23年後半以降は伸び悩みが感じられる。

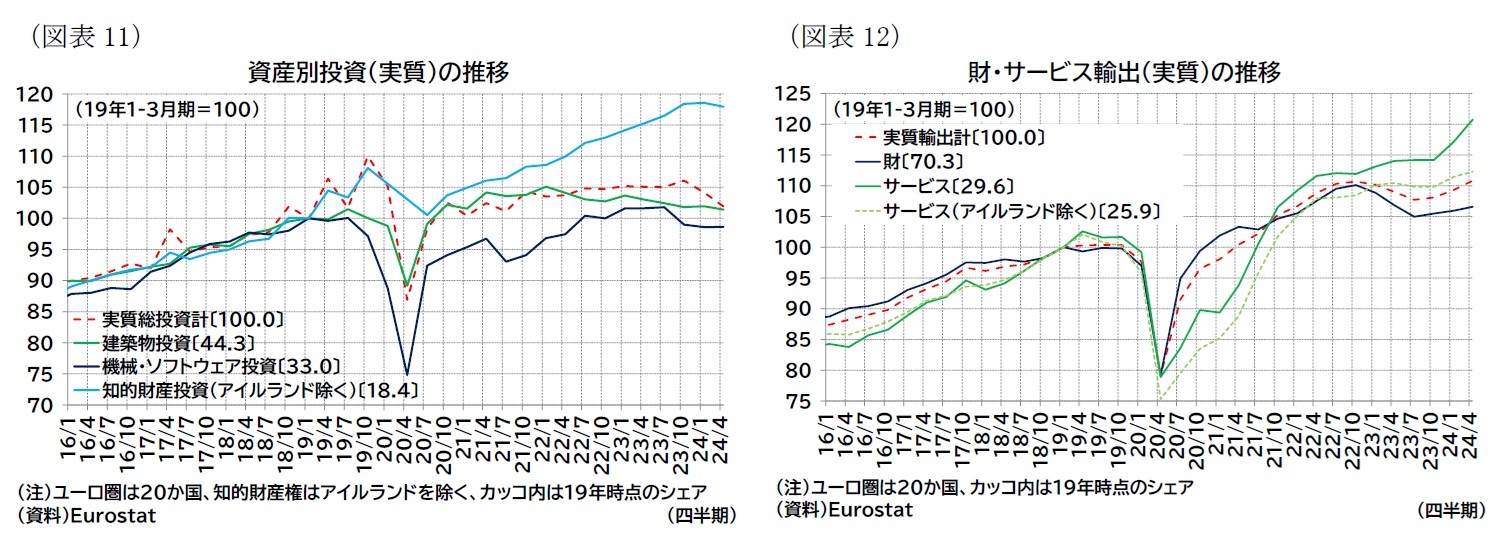

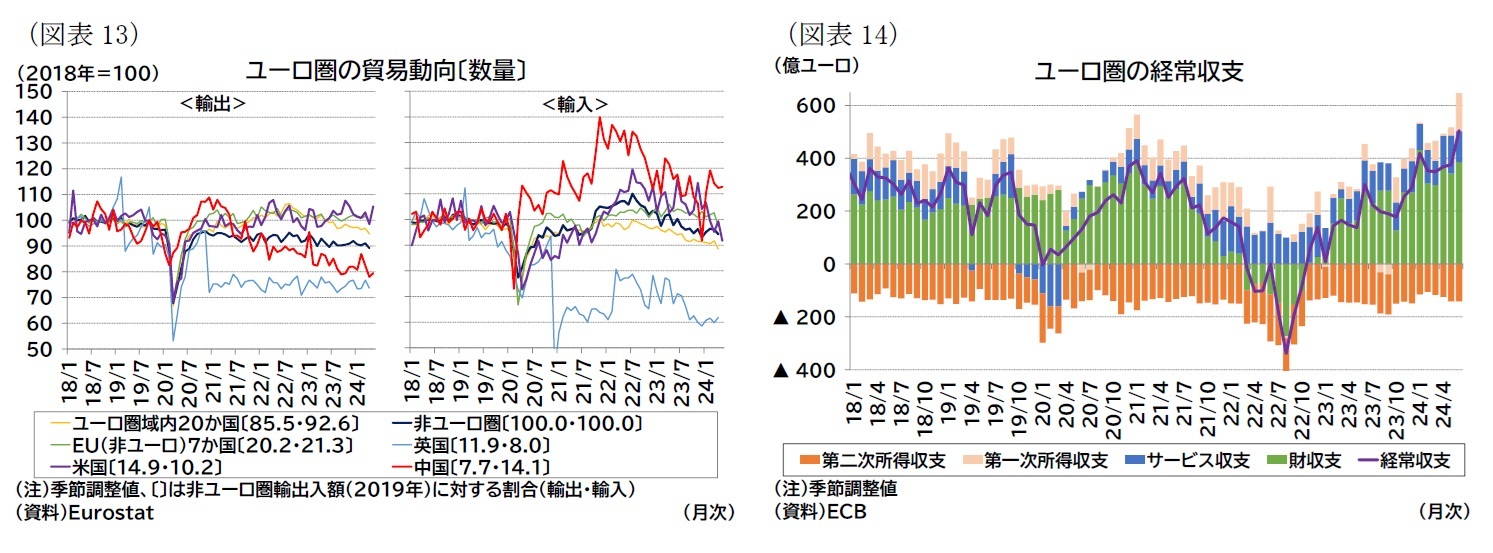

投資動向を資産別に見ると(図表11)、高金利や景気の低迷、コロナ禍やエネルギー危機時に実施してきた政策支援の縮小を背景に建築物投資や機械投資(ソフトウェア含む)が弱含むなか、順調に成長を続けてきた知的財産投資(アイルランド除く)の伸びも停滞したため、投資全体で低迷する形となっている。また、欧州ではコロナ禍やエネルギー危機を経て深刻化した人手不足や電力価格の高さ、資材価格の上昇、過剰な規制・煩雑な行政手続きといった輸出競争力の低下2や、政府の補助金や過剰生産で価格競争力が増す中国との輸出競争激化といった課題にも直面している3。これらは、中長期的には競争力強化に向けた投資を必要とする要因ではあるが、短期的には後述するように企業景況感を低下させ生産拡大の投資意欲を削ぐ要因になっていると見られる。

輸出動向を財・サービスの種類別に見ると(図表12)、財輸出は、前期比0.6%(前期:0.4%)と足もとでは成長が継続している。4-6月期のサービス輸出は前期比伸び率は3.1%(前期:2.6%)と前期に続き大きく伸びたが、振れの大きいアイルランドの寄与が2.5%ポイントと太宗を占める(前述の通りアイルランドのサービス輸出の拡大は投資の縮小と表裏一体の面がある。図表7も参照)。ただし、アイルランドを除く輸出でも前期比0.3%(前期:0.8%)と緩やかに拡大している。

輸出動向を財・サービスの種類別に見ると(図表12)、財輸出は、前期比0.6%(前期:0.4%)と足もとでは成長が継続している。4-6月期のサービス輸出は前期比伸び率は3.1%(前期:2.6%)と前期に続き大きく伸びたが、振れの大きいアイルランドの寄与が2.5%ポイントと太宗を占める(前述の通りアイルランドのサービス輸出の拡大は投資の縮小と表裏一体の面がある。図表7も参照)。ただし、アイルランドを除く輸出でも前期比0.3%(前期:0.8%)と緩やかに拡大している。

1 なお、2015年頃からアイルランドへのIPPの流入が拡大する時期が散見されていた。Malin Andersson, Stephen Byrne, Lorenz Emter, Belén González Pardo, Valerie Jarvis and Nico Zorell, Intangible assets of multinational enterprises in Ireland and their impact on euro area GDP, ECB Economic Bulletin, Issue 3/2023(24年9月17日アクセス)を参照。

2 例えば、伊藤さゆり(2024)「ドイツの産業空洞化リスク-グローバル化逆回転はドイツへの逆風、日本への追い風か?-」『Weekly エコノミスト・レター』2024-04-26を参照。

3 例えば、ECBは価格競争力を持つ中国と競合する分野が拡大していることを指摘している。Alexander Al-Haschimi, Lorenz Emter, Vanessa Gunnella, Iván Ordoñez Martínez, Tobias Schuler and Tajda Spital, Why competition with China is getting tougher than ever, THE ECB BLOG, 3 September 2024(24年9月17日アクセス)。なお、中国政府の補助金に関連して、EUは中国の電気自動車に対する反補助金調査の結果、7月に相殺関税を課すことを決定している。European Commission, Commission imposes provisional countervailing duties on imports of battery electric vehicles from China while discussions with China continue, 4 July 2024(24年9月17日アクセス)、European Commission, Trade defence investigations, Case AS689 - New battery electric vehicles for passengers(24年9月17日アクセス)

(2024年09月18日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【欧州経済見通し-景況感の回復に乏しく、成長は緩慢】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

欧州経済見通し-景況感の回復に乏しく、成長は緩慢のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!