- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 米国経済の見通し-24年後半にかけて景気減速も景気後退は回避を予想

2024年09月09日

文字サイズ

- 小

- 中

- 大

3.物価・金融政策・長期金利の動向

(物価)コアサービスの低下からコア、総合指数ともに緩やかに低下

CPIのコア指数(前年同月比)は前述のように低下基調が持続している(前掲図表6)。コア指数のうちコア財価格は24年7月が▲1.9%と24年1月以降はマイナスが続いており、物価押し下げ要因となっている(図表18)。一方、コアサービス価格では、住居費が+5.1%と23年3月の+8.2%をピークに低下基調が持続しているものの、依然としてFRBの物価目標を大幅に上回っているほか、賃金上昇率との連動性が高いコアサービス(除く住居費)が+4.5%と24年4月の+4.9%からは3ヵ月連続で低下しているものの、住居費と併せてコアサービス指数の高止まり要因となっている。

一方、CPIの住居費のうち、家賃指数は22年4月の+8.8%をピークに低下基調が持続しており、24年7月が+5.1%となった(図表19)。家賃指数の動きに1年先行するとされる不動産情報サイトのZillowが推計する観察家賃指数は22年2月に前年同月比+16.0%でピークアウトし、23年9月に+3.1%まで低下している。このため、家賃指数は引き続き低下基調が持続するとみられ、住居費の低下基調も持続しよう。もっとも、観察家賃指数はその後小幅ながら上昇に転じているため、CPIの家賃指数は秋口以降低下スピードが鈍化する可能性が高い。

CPIのコア指数(前年同月比)は前述のように低下基調が持続している(前掲図表6)。コア指数のうちコア財価格は24年7月が▲1.9%と24年1月以降はマイナスが続いており、物価押し下げ要因となっている(図表18)。一方、コアサービス価格では、住居費が+5.1%と23年3月の+8.2%をピークに低下基調が持続しているものの、依然としてFRBの物価目標を大幅に上回っているほか、賃金上昇率との連動性が高いコアサービス(除く住居費)が+4.5%と24年4月の+4.9%からは3ヵ月連続で低下しているものの、住居費と併せてコアサービス指数の高止まり要因となっている。

一方、CPIの住居費のうち、家賃指数は22年4月の+8.8%をピークに低下基調が持続しており、24年7月が+5.1%となった(図表19)。家賃指数の動きに1年先行するとされる不動産情報サイトのZillowが推計する観察家賃指数は22年2月に前年同月比+16.0%でピークアウトし、23年9月に+3.1%まで低下している。このため、家賃指数は引き続き低下基調が持続するとみられ、住居費の低下基調も持続しよう。もっとも、観察家賃指数はその後小幅ながら上昇に転じているため、CPIの家賃指数は秋口以降低下スピードが鈍化する可能性が高い。

コアサービス(除く住居費)についても今後労働需給の緩和が見込まれる中で賃金上昇率は低下が見込まれるため、こちらも緩やかな低下基調の持続が予想される。

当研究所は、住居費や賃金上昇率の低下傾向は続くものの、緩やかな低下に留まることから、コアインフレ率(前年同月比)は24年末に+2.9%(24年通年:+3.3%)とFRBの物価目標を上回る水準に留まろう。その後は25年末の+2.3%まで緩やかに低下すると予想する。

一方、当研究所は原油価格を足元の70ドル近辺から25年末にかけて70ドル台前半と小幅なレンジで推移すると予想している。このため、エネルギー価格のインフレへの影響は限定的に留まる結果、総合指数は、コア指数同様に緩やかな低下基調が持続することが見込まれる。

当研究所はCPIの総合指数(前年比)が23年の+4.1%から、24年に+3.0%、25年に+2.3%に低下すると予想する。

当研究所は、住居費や賃金上昇率の低下傾向は続くものの、緩やかな低下に留まることから、コアインフレ率(前年同月比)は24年末に+2.9%(24年通年:+3.3%)とFRBの物価目標を上回る水準に留まろう。その後は25年末の+2.3%まで緩やかに低下すると予想する。

一方、当研究所は原油価格を足元の70ドル近辺から25年末にかけて70ドル台前半と小幅なレンジで推移すると予想している。このため、エネルギー価格のインフレへの影響は限定的に留まる結果、総合指数は、コア指数同様に緩やかな低下基調が持続することが見込まれる。

当研究所はCPIの総合指数(前年比)が23年の+4.1%から、24年に+3.0%、25年に+2.3%に低下すると予想する。

(金融政策)9月に利下げを開始し、年内▲0.25%で3回の利下げを予想

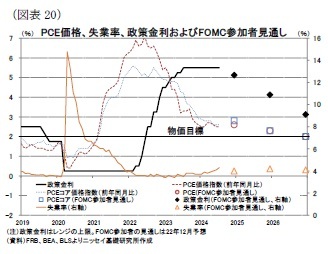

FRBはインフレ抑制のために22年3月から政策金利の引上げを開始し、23年7月に5.5%に引き上げた後は、23年9月から8会合連続で政策金利を据え置いた(図表20)。これまでみたようにインフレが落ち着いてくる中で労働市場の減速が顕著となっていることを受けて24年7月のFOMC会合後に発表された声明文では、景気見通し部分で注意を払うリスクとして前回までのインフレに加えて労働市場が追加され、金融市場の意思決定において従前のインフレ重視から労働市場や景気に目配せする姿勢が示された。また、8月下旬のジャクソンホールでのパウエル議長の演説で前述のように次回9月のFOMC会合で利下げを開始する方針が事実上示されたことから、市場の関心は9月の利下げ幅と今後の利下げペースに移った。当研究所は8月の雇用統計が前月から雇用者数、失業率ともに改善を示したことを受けて9月の利下げ幅は▲0.25%に留まると予想する。

FRBはインフレ抑制のために22年3月から政策金利の引上げを開始し、23年7月に5.5%に引き上げた後は、23年9月から8会合連続で政策金利を据え置いた(図表20)。これまでみたようにインフレが落ち着いてくる中で労働市場の減速が顕著となっていることを受けて24年7月のFOMC会合後に発表された声明文では、景気見通し部分で注意を払うリスクとして前回までのインフレに加えて労働市場が追加され、金融市場の意思決定において従前のインフレ重視から労働市場や景気に目配せする姿勢が示された。また、8月下旬のジャクソンホールでのパウエル議長の演説で前述のように次回9月のFOMC会合で利下げを開始する方針が事実上示されたことから、市場の関心は9月の利下げ幅と今後の利下げペースに移った。当研究所は8月の雇用統計が前月から雇用者数、失業率ともに改善を示したことを受けて9月の利下げ幅は▲0.25%に留まると予想する。

一方、24年6月に提示されたFOMC参加者の政策金利見通し(中央値)では24年内に1回の利下げ方針が示されている。これに対して金融市場は24年内に1%ポイント以上の利下げ幅を織り込んでおり、乖離が大きくなっている。

一方、24年6月に提示されたFOMC参加者の政策金利見通し(中央値)では24年内に1回の利下げ方針が示されている。これに対して金融市場は24年内に1%ポイント以上の利下げ幅を織り込んでおり、乖離が大きくなっている。これに対して、FOMC参加者の失業率見通しは24年末に4.0%と、足元の失業率が既に予想を上回っているほか、インフレに関しても24年末のコアPCE物価指数の前年比+2.8%予想に対して、7月の実績が+2.6%と実績を下回っているため、次回9月会合で政策金利見通しは大幅に下方修正される可能性が高い。

当研究所では今後も緩やかなインフレ率の低下や労働市場の減速を予想していることから、24年内は11月と12月会合でも▲0.25%の利下げを実施すると予想する。25年についてもインフレ率の低下や労働市場の減速が続くことから、四半期に1回(▲0.25%)のペースで利下げを継続するだろう。

一方、量的引締め政策については24年5月会合で6月以降に米国債とMBS(住宅ローン担保証券)の合計で従前の毎月900億ドルから米国債の削減ペースを鈍化させ合計毎月600億ドルペースで削減することを決定した。当研究所は、当面600億ドルペースで削減を継続した後、25年中にも量的引締め政策が終了すると予想する。

(長期金利)24年10-12月期平均が3.9%、25年10-12月期が同3.6%へ低下を予想

長期金利(10年金利)は、23年10月に一時5%超となった後、労働市場の減速やインフレ率の低下、追加利上げ観測の後退もあって、12月に一時3.8%割れまで低下した(図表21)。しかしながら、労働市場やインフレなどの経済指標が予想を上回り、早期の利下げ観測が後退したこともあって、長期金利は上昇に転じ24年の春先には一時4%台後半まで上昇した。

長期金利(10年金利)は、23年10月に一時5%超となった後、労働市場の減速やインフレ率の低下、追加利上げ観測の後退もあって、12月に一時3.8%割れまで低下した(図表21)。しかしながら、労働市場やインフレなどの経済指標が予想を上回り、早期の利下げ観測が後退したこともあって、長期金利は上昇に転じ24年の春先には一時4%台後半まで上昇した。

本資料記載のデータは各種の情報源から入手・加工したものであり、その正確性と完全性を保証するものではありません。

また、本資料は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2024年09月09日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1824

経歴

- 【職歴】

1991年 日本生命保険相互会社入社

1999年 NLI International Inc.(米国)

2004年 ニッセイアセットマネジメント株式会社

2008年 公益財団法人 国際金融情報センター

2014年10月より現職

【加入団体等】

・日本証券アナリスト協会 検定会員

窪谷 浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/20 | 米住宅着工・許可件数(25年7月)-着工件数(前月比)は減少予想に反して前月から2ヵ月連続の増加 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/08/04 | 米雇用統計(25年7月)-非農業部門雇用者数が市場予想を下回ったほか、過去2ヵ月分が大幅に下方修正 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/08/01 | 低迷が続く米住宅市場-住宅ローン金利の高止まりから、当面住宅市場の本格回復は見込み難い | 窪谷 浩 | Weekly エコノミスト・レター |

| 2025/08/01 | 米個人所得・消費支出(25年6月)-PCE価格指数(前月比)は総合、コアともに前月から上昇、市場予想に一致 | 窪谷 浩 | 経済・金融フラッシュ |

新着記事

-

2025年08月27日

相次ぐ有料老人ホームの不適切な事案、その対策は?(上)-医療的ニーズの高い人の支援が不十分な点など背景を探る -

2025年08月27日

Z世代にとってサステナビリティは本当に「意識高い系」なのか-若年層の「利他性」をめぐるジレンマと、その突破口の分析 -

2025年08月27日

探索的空間解析でみる日本人旅行客の「ホットスポット」とその特色~旅行需要の集積が認められた自治体の数は、全国で「105」~ -

2025年08月26日

大砲かバターか-国防費の大幅引き上げに動く欧州の現実 -

2025年08月26日

芝浦電子に対するM&A攻防-公開買付期間の延長

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米国経済の見通し-24年後半にかけて景気減速も景気後退は回避を予想】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米国経済の見通し-24年後半にかけて景気減速も景気後退は回避を予想のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!