- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- ドイツにおける追加責任準備金(ZZR)の積立等を巡る動向-金利上昇の影響等(2)-

2024年03月15日

ドイツにおける追加責任準備金(ZZR)の積立等を巡る動向-金利上昇の影響等(2)-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1―はじめに

ドイツの生命保険会社の法定会計において、一定のルールに基づいて強制的に追加責任準備金の積立を求める、いわゆるZZR(Zinszusatzreserve)制度については、2011年に導入された後、「昨今の低金利環境下で、この制度に基づく、追加の責任準備金積立負担が大きなものになっていたことから、制度の見直しが行われ、新たな計算ルールが2018年決算から適用されることになった」ことについて、保険年金フォーカス「ドイツにおける追加責任準備金(ZZR)制度の見直しを巡る動き-2018年決算から見直しを行う法令改正が発効-」(2018.11.20)で報告し、その後、2018年決算の結果が公表されたことを受けて、その影響等について、保険年金フォーカス「ドイツにおける追加責任準備金(ZZR)制度の見直しによる影響-2018年決算における影響等が判明-」(2019.6.17)で報告した。

また、1年前には、金利上昇の環境下でのZZRへの影響について、保険年金フォーカス「ドイツにおける追加責任準備金(ZZR)の積立等を巡る動向-金利上昇の影響等-」(2023.3.17)(以下、「前回のレポート」という)で報告した。

一方で、ZZRの積立を巡る状況については、ドイツの生命保険業界を巡る動向に関するBaFinのAnnual Reportの報告等を通じて、毎年報告してきている。

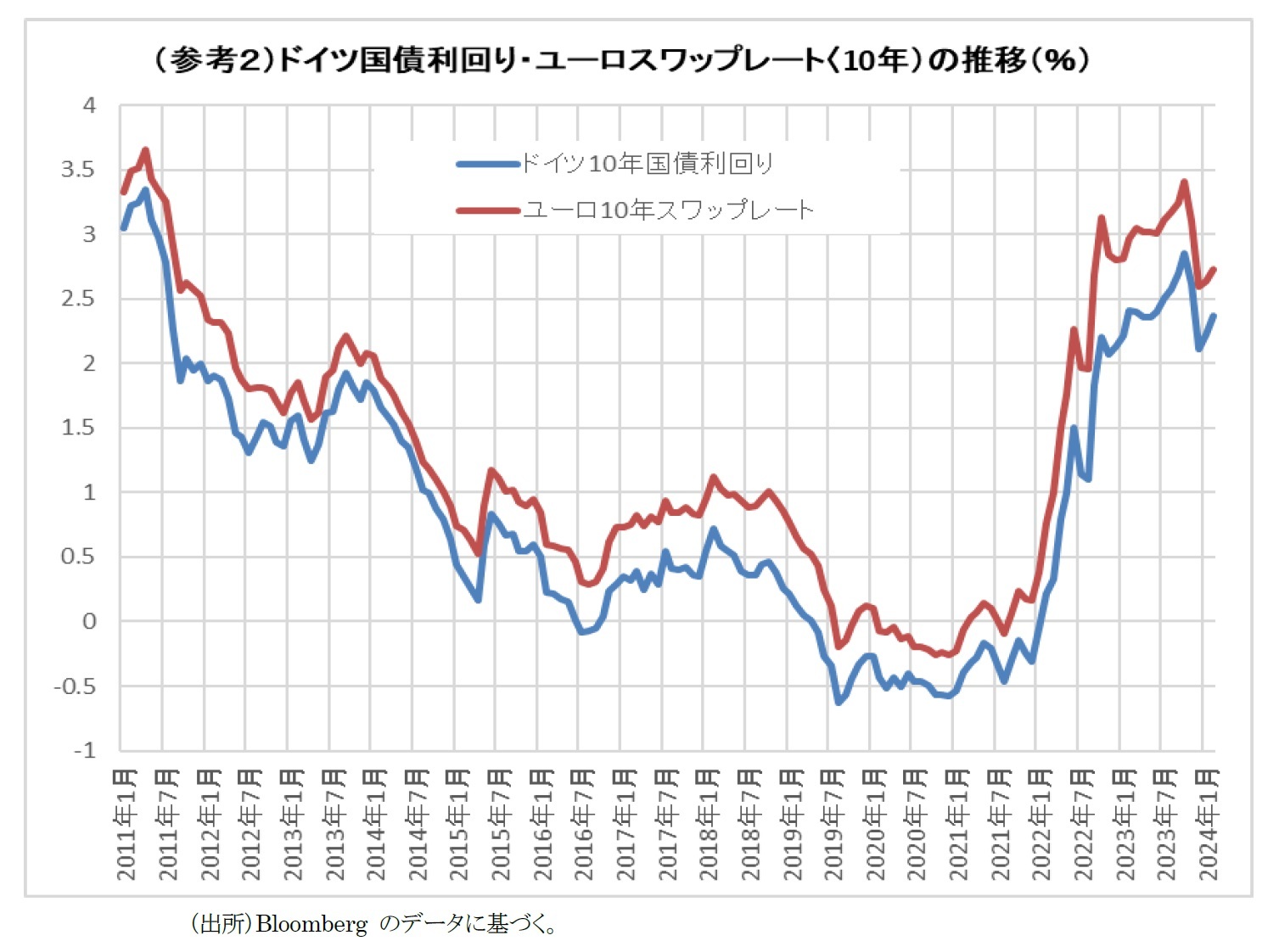

こうした中で、2022年に入ってからのグローバルベースでの市中金利の上昇の動きの中で、ドイツの10年国債利回りもこの2年間は2%を超える水準で推移している。今回のレポートでは、こうした環境下でのZZRの積立等を巡る状況について報告する。

また、1年前には、金利上昇の環境下でのZZRへの影響について、保険年金フォーカス「ドイツにおける追加責任準備金(ZZR)の積立等を巡る動向-金利上昇の影響等-」(2023.3.17)(以下、「前回のレポート」という)で報告した。

一方で、ZZRの積立を巡る状況については、ドイツの生命保険業界を巡る動向に関するBaFinのAnnual Reportの報告等を通じて、毎年報告してきている。

こうした中で、2022年に入ってからのグローバルベースでの市中金利の上昇の動きの中で、ドイツの10年国債利回りもこの2年間は2%を超える水準で推移している。今回のレポートでは、こうした環境下でのZZRの積立等を巡る状況について報告する。

2―ZZR制度について

まずは、ZZR制度について、これまでのレポートの内容を繰り返して、簡単に説明しておく。

1|ZZR制度の概要

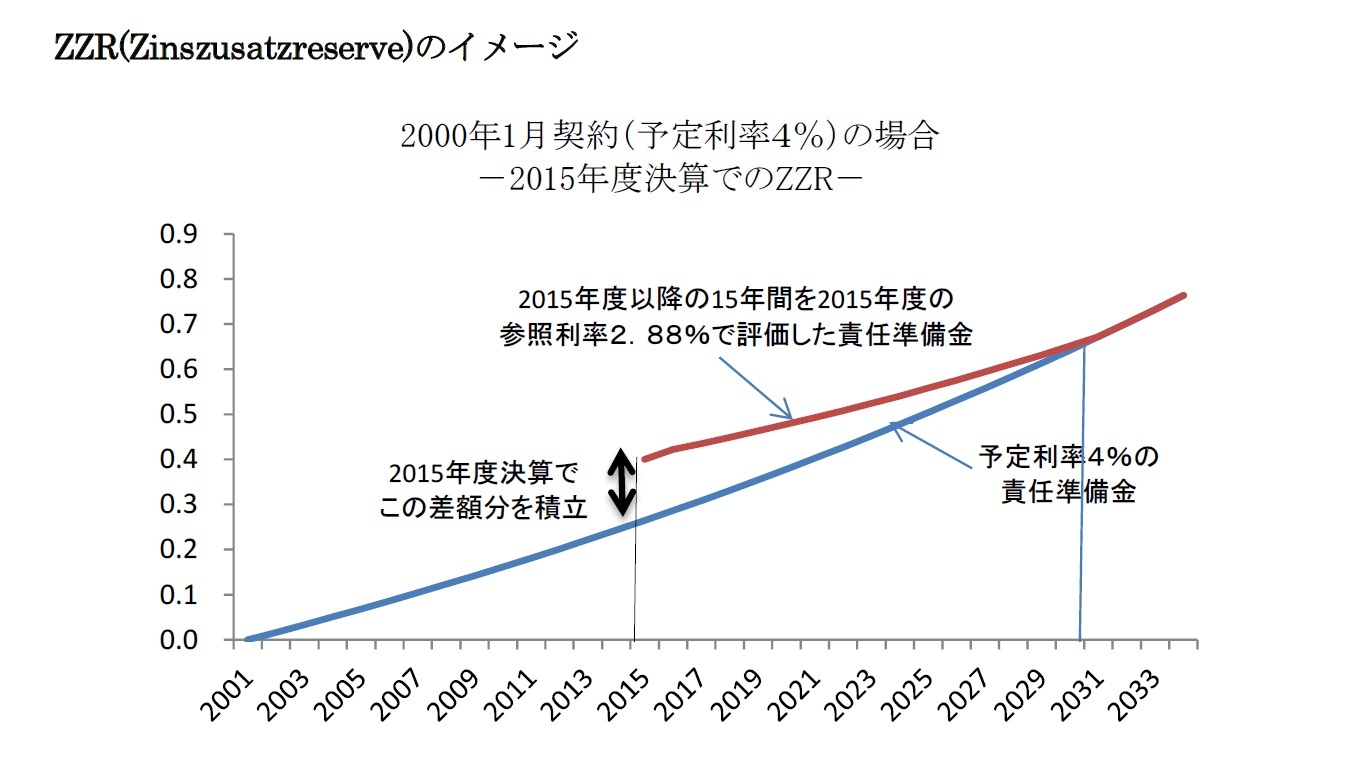

BaFinは、低金利環境が続く中で、生命保険会社の健全性の強化を図るために、2011年度決算から、新たに一定のルールに基づいて強制的に追加責任準備金の積立を求める、いわゆるZZR(Zinszusatzreserve:Additional Provision to the Premium Reserve)と言われる制度を導入した。

具体的には、「ドイツ連邦銀行(Deutsche Bundesbank)によって公表されるユーロの10年スワップレートの10年平均1」に基づいて決定される「参照利率(Referenzzins)」を算出し、この参照利率を上回る予定利率で責任準備金を算出している契約については、当初15年間はこの参照利率(16年目以降は契約時の予定利率をそのまま)を使用して、責任準備金を再評価しなければならない。

1|ZZR制度の概要

BaFinは、低金利環境が続く中で、生命保険会社の健全性の強化を図るために、2011年度決算から、新たに一定のルールに基づいて強制的に追加責任準備金の積立を求める、いわゆるZZR(Zinszusatzreserve:Additional Provision to the Premium Reserve)と言われる制度を導入した。

具体的には、「ドイツ連邦銀行(Deutsche Bundesbank)によって公表されるユーロの10年スワップレートの10年平均1」に基づいて決定される「参照利率(Referenzzins)」を算出し、この参照利率を上回る予定利率で責任準備金を算出している契約については、当初15年間はこの参照利率(16年目以降は契約時の予定利率をそのまま)を使用して、責任準備金を再評価しなければならない。

強制的な追加責任準備金積立制度であるZZRについては、その手法等は責任準備金命令(Deckungsrückstellungsverordnung:DeckRV)に規定されており、不足額の算出も機械的に行われる。こうして強制的に積み立てられる追加責任準備金については、将来参照利率が上昇等して、積立の必要がなくなった場合には取り崩しが行われる。

1 毎年度の数値は、毎月末数値の12ヶ月平均が使用されるが、決算年度だけは1~9月の9ヶ月平均が使用される。

なお、2014年7月の生命保険改革法以前は、10年国債利回りを使用していた。

1 毎年度の数値は、毎月末数値の12ヶ月平均が使用されるが、決算年度だけは1~9月の9ヶ月平均が使用される。

なお、2014年7月の生命保険改革法以前は、10年国債利回りを使用していた。

2|ZZR制度の見直し

ZZR制度については、過去に以下の見直しが行われてきている。

(1) 2015 年の見直し

BaFin は、継続する低金利環境下で、法令の下で許容されている裁量の範囲内で、生命保険会社によるZZR の積立て等を容易にするために、今後のZZR の算出において、より現実的な形で、解約や年金開始時等に一時金を選択する 確率を考慮に入れることができるとした。

この方式は、すべての保険契約に対して同じように適用されるわけではなく、1994 年の規制緩和前の契約2に対して調整を行う場合には、BaFin に事業計画の変更を申請し、その認可を得なければならない。

一方で、1994年の規制緩和後の契約の調整は、責任アクチュアリーがその 報告書の中で、採用された解約率や一時金選択率が適当であるとの説明を行うことで認められる。

ただし、いずれの場合も、会社は、その計算式や計算結果、さらにはそれらをバックアップする統計的証拠を提出する必要がある。

この緩和策により、ZZRの算出における、今後の契約の平均デュレーションが短くなることになり、追加責任準備金負担が一定程度軽減された。

(2) 2018 年の見直し─回廊法(コリドー法)の採用

2018年からは、参照利率を決定するために、「回廊法(コリドー法)」(Korridor Methode)」と呼ばれる方式を採用した。これは、参照利率の変動を、最大、「前年の参照利率とこれまでの方式に従って算出される現在年の参照利率との差額の一定割合 X(%)(2018 年の改正ではX = 9 に設定)」に収めることで、金利変動に対する参照利率の変動を緩やかに設定する方式である3。

この方式によれば、以前の方式に比べて、金利低下時には参照利率の引下げが遅くなり、金利上昇時には参照利率の引上げが遅れることになる。

この見直しにより、例えば2018 年の参照利率は、旧方式による1.88%が、新方式では 2.09%となり、2018 年の積立額は、旧方式による約150億ユーロから新方式による約60億ユーロへと大幅に軽減された。

2 ドイツの保険会社における剰余の算出等は 1994年7月の株主への利益配分に関する規制緩和以前の契約と以後の契約等に区分して行われている。

3 2018年のZZR制度の見直しの具体的内容(回廊法等)については、保険年金フォーカス「ドイツにおける追加責任準備金(ZZR)制度の見直しによる影響-2018年決算における影響等が判明-」(2019.6.17)等で報告しているので、このレポートを参照していただきたい。

ZZR制度については、過去に以下の見直しが行われてきている。

(1) 2015 年の見直し

BaFin は、継続する低金利環境下で、法令の下で許容されている裁量の範囲内で、生命保険会社によるZZR の積立て等を容易にするために、今後のZZR の算出において、より現実的な形で、解約や年金開始時等に一時金を選択する 確率を考慮に入れることができるとした。

この方式は、すべての保険契約に対して同じように適用されるわけではなく、1994 年の規制緩和前の契約2に対して調整を行う場合には、BaFin に事業計画の変更を申請し、その認可を得なければならない。

一方で、1994年の規制緩和後の契約の調整は、責任アクチュアリーがその 報告書の中で、採用された解約率や一時金選択率が適当であるとの説明を行うことで認められる。

ただし、いずれの場合も、会社は、その計算式や計算結果、さらにはそれらをバックアップする統計的証拠を提出する必要がある。

この緩和策により、ZZRの算出における、今後の契約の平均デュレーションが短くなることになり、追加責任準備金負担が一定程度軽減された。

(2) 2018 年の見直し─回廊法(コリドー法)の採用

2018年からは、参照利率を決定するために、「回廊法(コリドー法)」(Korridor Methode)」と呼ばれる方式を採用した。これは、参照利率の変動を、最大、「前年の参照利率とこれまでの方式に従って算出される現在年の参照利率との差額の一定割合 X(%)(2018 年の改正ではX = 9 に設定)」に収めることで、金利変動に対する参照利率の変動を緩やかに設定する方式である3。

この方式によれば、以前の方式に比べて、金利低下時には参照利率の引下げが遅くなり、金利上昇時には参照利率の引上げが遅れることになる。

この見直しにより、例えば2018 年の参照利率は、旧方式による1.88%が、新方式では 2.09%となり、2018 年の積立額は、旧方式による約150億ユーロから新方式による約60億ユーロへと大幅に軽減された。

2 ドイツの保険会社における剰余の算出等は 1994年7月の株主への利益配分に関する規制緩和以前の契約と以後の契約等に区分して行われている。

3 2018年のZZR制度の見直しの具体的内容(回廊法等)については、保険年金フォーカス「ドイツにおける追加責任準備金(ZZR)制度の見直しによる影響-2018年決算における影響等が判明-」(2019.6.17)等で報告しているので、このレポートを参照していただきたい。

3―ZZRの積立等を巡る最近の動向

ここでは、ZZRの積立等を巡る最近の動向について、報告する。

1|市中金利の状況

ドイツの金利を巡る動向は、2019年に入ってから3年近くにわたってマイナス金利が続いた後、2022年年初から急上昇して、現在は2%を超える水準で推移している。

一般的には、金利水準が高いほど、生命保険会社のソルベンシー比率が増加する。加えて、確定利付証券への新規投資及び再投資がより高い利回りを約束することになるため、必要なZZR積立額の水準は抑制されていくことになる。さらに、長期的には、金利の上昇は、ZZR残高の減少にもつながっていくことになる。

一方で、債券の市場価値は下落しており、資本市場環境は、引き続き地政学的な混乱とインフレの長期化の影響等もあって、全体としては、将来に向けて不透明で安定しているとはいえない状況にある。

1|市中金利の状況

ドイツの金利を巡る動向は、2019年に入ってから3年近くにわたってマイナス金利が続いた後、2022年年初から急上昇して、現在は2%を超える水準で推移している。

一般的には、金利水準が高いほど、生命保険会社のソルベンシー比率が増加する。加えて、確定利付証券への新規投資及び再投資がより高い利回りを約束することになるため、必要なZZR積立額の水準は抑制されていくことになる。さらに、長期的には、金利の上昇は、ZZR残高の減少にもつながっていくことになる。

一方で、債券の市場価値は下落しており、資本市場環境は、引き続き地政学的な混乱とインフレの長期化の影響等もあって、全体としては、将来に向けて不透明で安定しているとはいえない状況にある。

(2024年03月15日「保険・年金フォーカス」)

このレポートの関連カテゴリ

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/02 | 欧州大手保険グループの2025年上期末SCR比率等の状況-ソルベンシーII等に基づく数値結果報告と資本管理等に関係するトピック- | 中村 亮一 | 基礎研レポート |

| 2025/08/20 | 曲線にはどんな種類があって、どう社会に役立っているのか(その12)-螺旋と渦巻の応用- | 中村 亮一 | 研究員の眼 |

| 2025/08/07 | 複素数について(その3)-複素数の工学・物理学への応用- | 中村 亮一 | 研究員の眼 |

| 2025/08/04 | EIOPAがソルベンシーIIのレビューに関する最初のRTS(案)等のセットを欧州委員会に提出等 | 中村 亮一 | 保険・年金フォーカス |

新着記事

-

2025年09月03日

ブラジルGDP(2025年4-6月期)-内需は弱く、輸出も減速 -

2025年09月03日

増え行く単身世帯と消費市場への影響(4)-教養娯楽・交際費から見る「自分時間」「人間関係」「自己表現」への投資 -

2025年09月03日

DC制度運営の再点検を -

2025年09月03日

成立した年金制度改正が将来の年金額に与える影響 -

2025年09月03日

日本の人的資本投資の現状と課題

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【ドイツにおける追加責任準備金(ZZR)の積立等を巡る動向-金利上昇の影響等(2)-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

ドイツにおける追加責任準備金(ZZR)の積立等を巡る動向-金利上昇の影響等(2)-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!