- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 相次ぐ逆風で進む現金離れ~現金流通高は前年割れに

2024年03月01日

文字サイズ

- 小

- 中

- 大

2.日銀金融政策(2月)

(日銀)維持

2月はもともと金融政策決定会合が予定されていない月であったため会合は開催されず、金融政策は現状維持となった。次回会合は、今月18~19日にかけて開催される予定となっている。

2月はもともと金融政策決定会合が予定されていない月であったため会合は開催されず、金融政策は現状維持となった。次回会合は、今月18~19日にかけて開催される予定となっている。

なお、2月8日に内田副総裁が奈良県金融経済懇談会で挨拶し、「最近の金融経済情勢と金融政策運営」について説明を行った。

なお、2月8日に内田副総裁が奈良県金融経済懇談会で挨拶し、「最近の金融経済情勢と金融政策運営」について説明を行った。内田副総裁は物価目標の達成に関して、「先行きの不確実性はなお高いが、こうした見通し(賃金上昇を伴う望ましい形での2%達成)が実現する確度は、少しずつ高まっている」、「2%目標の持続的・安定的な実現が見通せるようになれば、大規模な金融緩和は役割を果たしたことになり、その修正を検討することになる」と発言。

一方で、政策金利については、「経済・物価情勢次第」としつつも、日銀の中心的な見通しを前提とすれば、「仮にマイナス金利を解除しても、その後にどんどん利上げをしていくようなパスは考えにくい」、「現在、わが国の実質金利は大幅なマイナスであり、金融環境はきわめて緩和的。この状況が大きく変化することは想定されていない」と追加利上げに対して慎重な見解を示した。

また、国債買入れについても、「見直すのであれば、その方向性は市場の自由な金利形成をより尊重していく方向になるが、その前後で不連続な形で買入れ額が大きく変わったり、金利が急激に上昇するといったことがないよう、丁寧に対応したい」と、大幅な買入れ縮小によって金利が過度に上昇する事態を避ける方針を示した。

その後、2月29日には、高田審議委員が滋賀県金融経済懇談会において挨拶を行った。髙田委員は、現在の状況について「不確実性はあるものの、2%の物価安定の目標実現が漸く見通せる状況になってきた」と前向きに評価。さらに、「今日のきわめて強い金融緩和からのギアシフト、例えば、イールドカーブ・コントロールの枠組みの解除、マイナス金利の解除、オーバーシュート型コミットメントの在り方など、出口への対応も含め機動的かつ柔軟な対応に向けた検討も必要」と正常化に対しても踏み込んだ発言を行った。

(今後の予想)

最近の日銀は、賃金・物価の好循環や物価目標の持続的・安定的な達成に対する前向きな情報発信のみならず、マイナス金利解除を前提としたその後の金融政策の在り方などに言及する場面が目立っている。政策委員による意見のバラツキも目立たなくなっており、集約が進んでいるものと推測される。日銀は金融政策の正常化を見据えてほぼスタンバイの状態にあり、市場の不安定化を回避するための地ならしを図っている段階にあるとみられる。

今後は、今春闘の集中回答(3月中旬)を通じて大企業の賃上げ動向を確認した後、日銀短観(4月1日)やその後の支店長会議で中小企業の動向も確認したうえで、「十分な見極めプロセスを踏んだ」ことをアピールしたうえで、「物価目標の持続的・安定的達成の確度が十分に上がった」ことを根拠として、「非常時の極端な金融緩和を収束する」と理屈付けし、4月MPM(4月25-26日)で正常化へと舵を切ると予想している。

手法については、このタイミングで、YCCの解除(現在「ゼロ%程度」としている長期金利操作目標を取り下げ)とともに、マイナス金利政策を撤廃、無担保コールレート誘導目標を0~0.1%で復活すると予想している。

一方、今春闘における賃上げ分の物価への波及や予想物価上昇率の動向には不透明感が残るうえ、先行きの物価上昇率が2%から下振れするリスクも相応に残る。既述の通り、植田総裁や内田副総裁も大きな不連続性を避ける政策運営姿勢を示唆している。従って、4月の段階では、追加利上げには慎重な姿勢を強調するとともに、長期金利の上限目途(1.0%)や指値オペの枠組み、国債買入れは継続し、市場金利の過度の上昇を抑えて緩和的な金融環境を継続させる役割を担わせると想定している。

上記がメインシナリオだが、時期については多少前後にズレる事態も想定しておきたい。日銀内において、「国内政治や米金融政策による逆風が強まって正常化のハードルが上がらないうちに、正常化に踏み切っておきたい」との意向が強くなる場合や、「物価目標達成の確度は十分高まっており、あとは春闘の集中回答結果を見れば十分」との意見が主流となれば、4月を待たずして、3月MPM(3月18-19日)への正常化の前倒しもあり得る。

逆に、当然ではあるが、この先経済に無視できない悪影響を及ぼしかねない不測の事態が起き、その状況を確認すべく、正常化が6月MPM以降へ後ろ倒しされる可能性もゼロではない。

現在のイメージとしては、3月の確率が3割程度、4月の確率が6割程度、6月以降の確率が1割程度と見ている。

最近の日銀は、賃金・物価の好循環や物価目標の持続的・安定的な達成に対する前向きな情報発信のみならず、マイナス金利解除を前提としたその後の金融政策の在り方などに言及する場面が目立っている。政策委員による意見のバラツキも目立たなくなっており、集約が進んでいるものと推測される。日銀は金融政策の正常化を見据えてほぼスタンバイの状態にあり、市場の不安定化を回避するための地ならしを図っている段階にあるとみられる。

今後は、今春闘の集中回答(3月中旬)を通じて大企業の賃上げ動向を確認した後、日銀短観(4月1日)やその後の支店長会議で中小企業の動向も確認したうえで、「十分な見極めプロセスを踏んだ」ことをアピールしたうえで、「物価目標の持続的・安定的達成の確度が十分に上がった」ことを根拠として、「非常時の極端な金融緩和を収束する」と理屈付けし、4月MPM(4月25-26日)で正常化へと舵を切ると予想している。

手法については、このタイミングで、YCCの解除(現在「ゼロ%程度」としている長期金利操作目標を取り下げ)とともに、マイナス金利政策を撤廃、無担保コールレート誘導目標を0~0.1%で復活すると予想している。

一方、今春闘における賃上げ分の物価への波及や予想物価上昇率の動向には不透明感が残るうえ、先行きの物価上昇率が2%から下振れするリスクも相応に残る。既述の通り、植田総裁や内田副総裁も大きな不連続性を避ける政策運営姿勢を示唆している。従って、4月の段階では、追加利上げには慎重な姿勢を強調するとともに、長期金利の上限目途(1.0%)や指値オペの枠組み、国債買入れは継続し、市場金利の過度の上昇を抑えて緩和的な金融環境を継続させる役割を担わせると想定している。

上記がメインシナリオだが、時期については多少前後にズレる事態も想定しておきたい。日銀内において、「国内政治や米金融政策による逆風が強まって正常化のハードルが上がらないうちに、正常化に踏み切っておきたい」との意向が強くなる場合や、「物価目標達成の確度は十分高まっており、あとは春闘の集中回答結果を見れば十分」との意見が主流となれば、4月を待たずして、3月MPM(3月18-19日)への正常化の前倒しもあり得る。

逆に、当然ではあるが、この先経済に無視できない悪影響を及ぼしかねない不測の事態が起き、その状況を確認すべく、正常化が6月MPM以降へ後ろ倒しされる可能性もゼロではない。

現在のイメージとしては、3月の確率が3割程度、4月の確率が6割程度、6月以降の確率が1割程度と見ている。

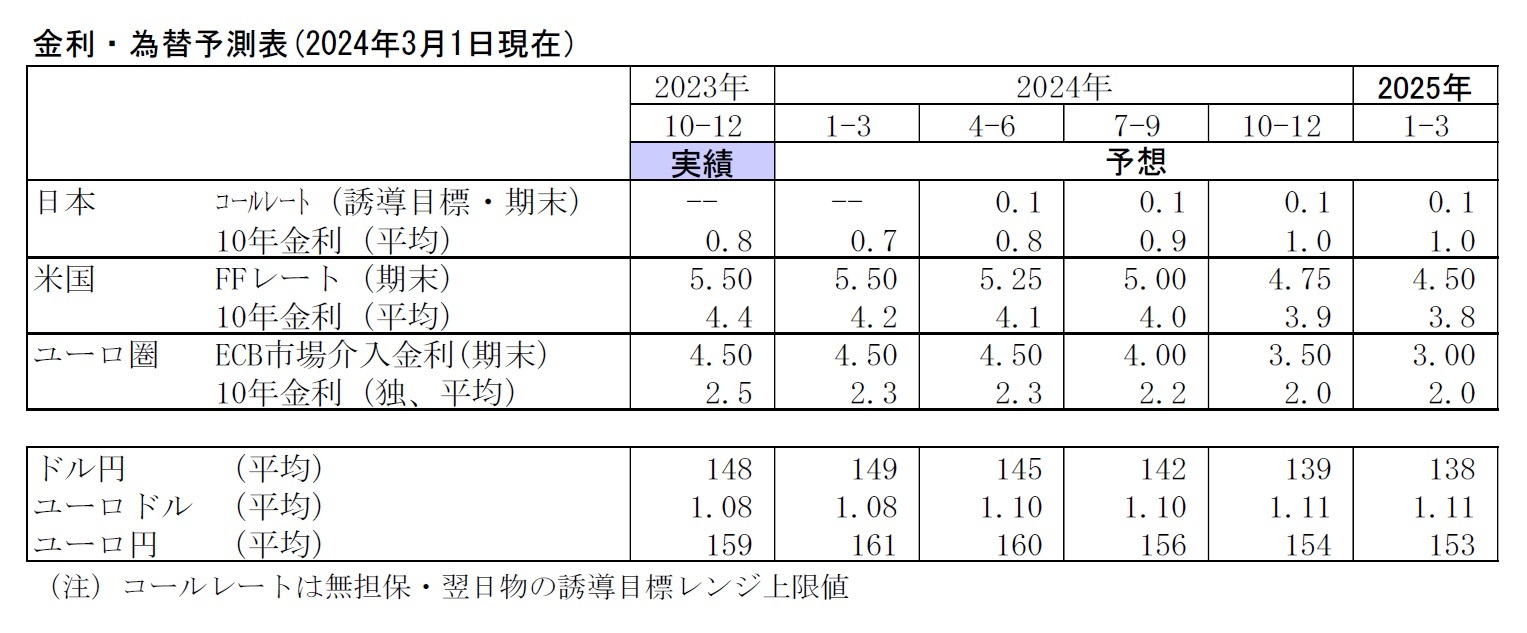

3.金融市場(2月)の振り返りと予測表

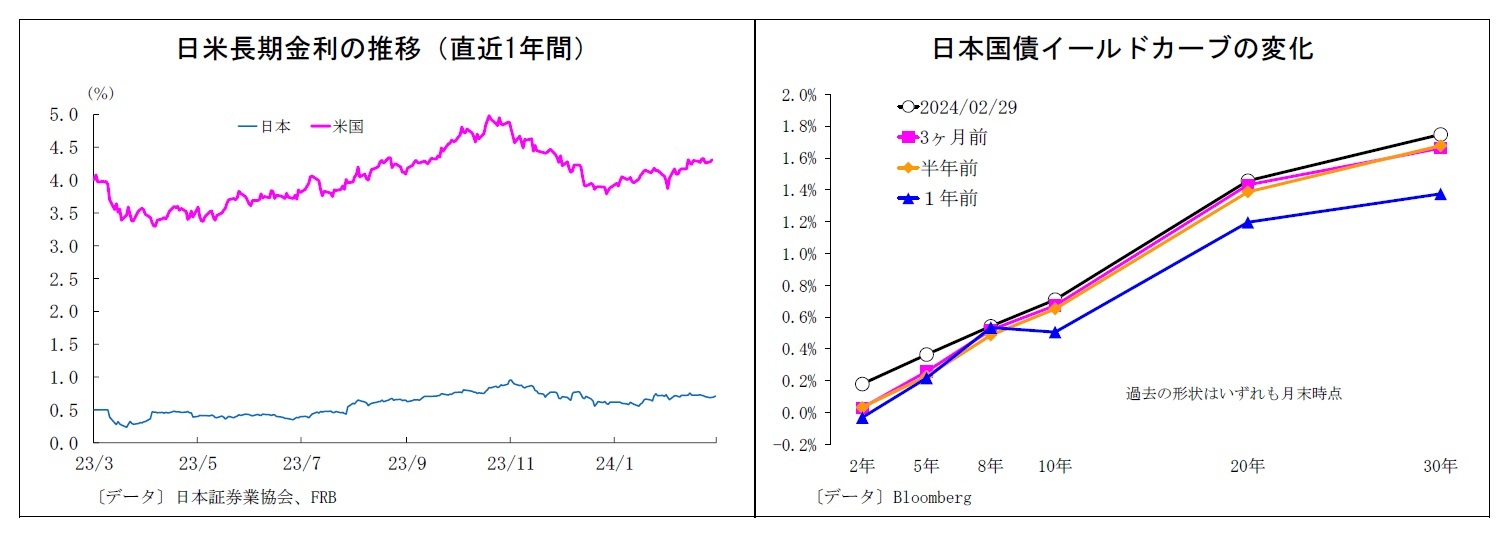

(10年国債利回り)

2月の動き(↗) 月初0.6%台後半でスタートし、月末は0.7%台前半に。

月初、経済指標の悪化を受けた米金利低下が波及し、2日に一旦0.6%台半ばへ低下したが、予想を上回る米雇用統計結果を受けて米金利が上昇に転じ、5日には0.7%台前半に上昇した。その後も米CPIの予想比上振れなどによる米金利上昇が金利上昇圧力になったが、内田日銀副総裁の追加利上げに対する慎重な発言(8日)を受けた日本の緩和的な金融環境継続観測が金利抑制要因となり、0.7%台での推移が継続した。下旬には、26日に持ち高調整的な米金利の低下や、株高を受けた年金勢のリバランス目的の債券買いへの思惑から0.6%台後半に低下。月末は髙田日銀審議委員の発言を受けて早期正常化観測が高まり、0.7%台前半に上昇して終了した。

2月の動き(↗) 月初0.6%台後半でスタートし、月末は0.7%台前半に。

月初、経済指標の悪化を受けた米金利低下が波及し、2日に一旦0.6%台半ばへ低下したが、予想を上回る米雇用統計結果を受けて米金利が上昇に転じ、5日には0.7%台前半に上昇した。その後も米CPIの予想比上振れなどによる米金利上昇が金利上昇圧力になったが、内田日銀副総裁の追加利上げに対する慎重な発言(8日)を受けた日本の緩和的な金融環境継続観測が金利抑制要因となり、0.7%台での推移が継続した。下旬には、26日に持ち高調整的な米金利の低下や、株高を受けた年金勢のリバランス目的の債券買いへの思惑から0.6%台後半に低下。月末は髙田日銀審議委員の発言を受けて早期正常化観測が高まり、0.7%台前半に上昇して終了した。

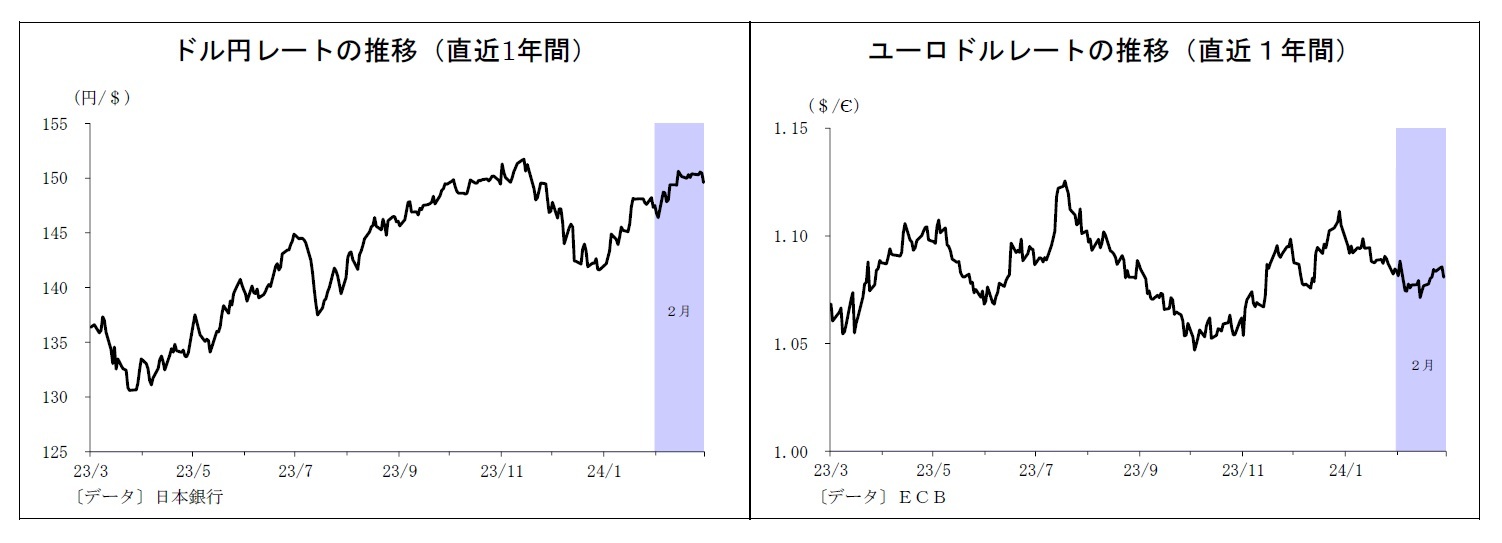

(ユーロドルレート)

2月の動き(→) 月初1.08ドル台前半でスタートし、月末は1.08ドル台前半に。

月初、1.08ドル台で推移した後、予想を上回る米雇用統計結果を受けてドル高圧力が高まり、5日に1.07ドル台半ばに。さらに米CPIも予想を上回ったことで、14日には1.07ドル付近まで下落した。その後は米小売売上高の悪化やECB要人による早期利下げに慎重な発言、欧州の経済指標改善などを背景にユーロが持ち直し、20日には1.08ドルを回復、22日には1.08ドル台半ばに上昇した。世界的な株高地合いもユーロの支援材料になったとみられる。月末は持ち高調整的なユーロ売りや独仏CPIの低下を受けてやや下落し、1.08ドル台前半で終了した。

2月の動き(→) 月初1.08ドル台前半でスタートし、月末は1.08ドル台前半に。

月初、1.08ドル台で推移した後、予想を上回る米雇用統計結果を受けてドル高圧力が高まり、5日に1.07ドル台半ばに。さらに米CPIも予想を上回ったことで、14日には1.07ドル付近まで下落した。その後は米小売売上高の悪化やECB要人による早期利下げに慎重な発言、欧州の経済指標改善などを背景にユーロが持ち直し、20日には1.08ドルを回復、22日には1.08ドル台半ばに上昇した。世界的な株高地合いもユーロの支援材料になったとみられる。月末は持ち高調整的なユーロ売りや独仏CPIの低下を受けてやや下落し、1.08ドル台前半で終了した。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2024年03月01日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して -

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【相次ぐ逆風で進む現金離れ~現金流通高は前年割れに】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

相次ぐ逆風で進む現金離れ~現金流通高は前年割れにのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!