- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- 米国株式を見直す動き?~2023年7月の投信動向~

コラム

2023年08月04日

文字サイズ

- 小

- 中

- 大

今年最大の資金流入

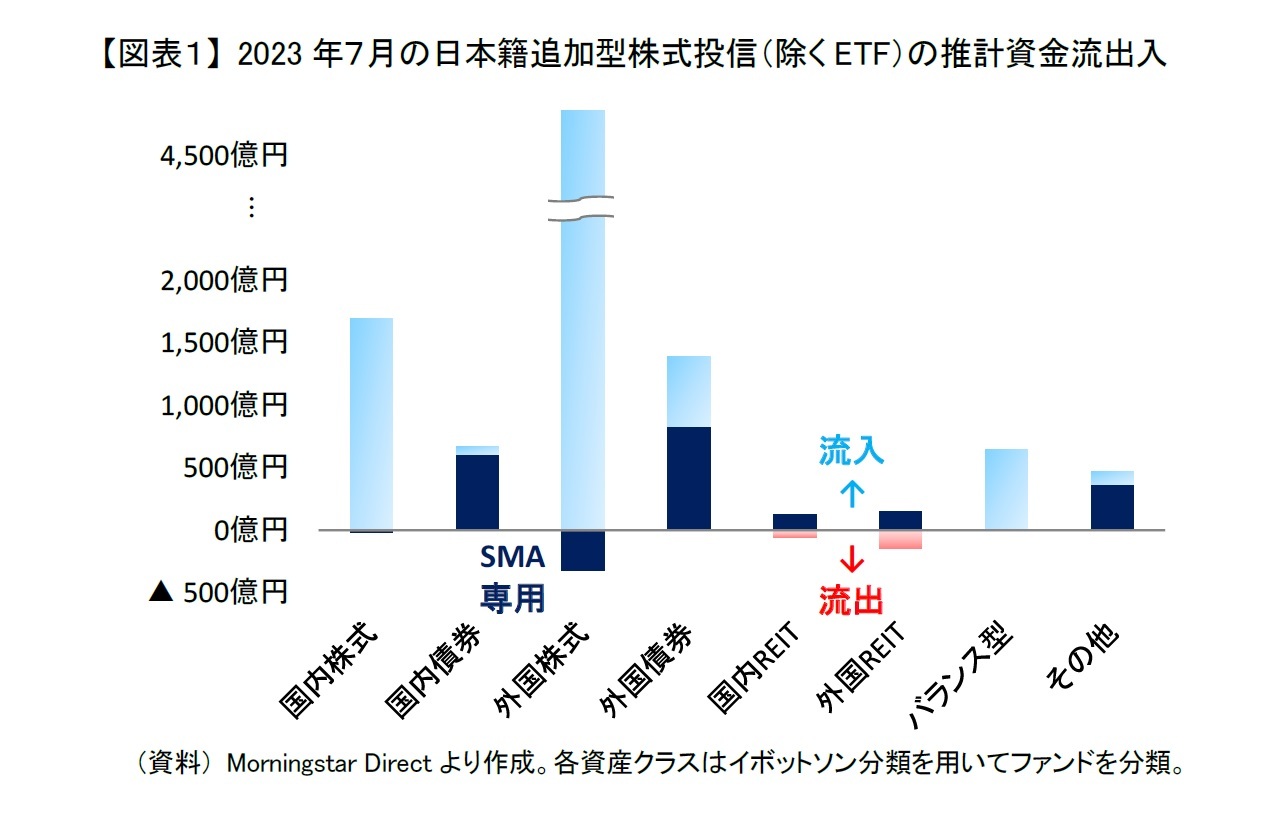

2023年7月の日本籍追加型株式投信(ETFを除く。以降、ファンドと表記)の推計資金流出入をみると、7月は外国株式や国内株式を投資対象とするファンドに大規模な資金流入があり、ファンド全体でみると9,500億円の資金流入があった【図表1】。6月の5,400億円から急増し、2023年に入って最大となった。なお、7月はSMA専用ファンド(紺棒)についても外国債券や国内債券のものを中心に全体で1,700億円の資金流入があり、2022年以降で最大であった。投信だけでなく、ラップ口座の販売も好調だった様子である。

なんといっても7月は外国株式ファンドの販売が好調であった。外国株式ファンドには7月に4,500億円の資金流入があり、6月の2,200億円から倍増した。外国株式ファンドは、SMA専用ファンドから300億円も資金流出していたのにも関わらず、2023年で最大の流入となった。

なんといっても7月は外国株式ファンドの販売が好調であった。外国株式ファンドには7月に4,500億円の資金流入があり、6月の2,200億円から倍増した。外国株式ファンドは、SMA専用ファンドから300億円も資金流出していたのにも関わらず、2023年で最大の流入となった。

インド株式ファンドがアクティブ型の販売をけん引

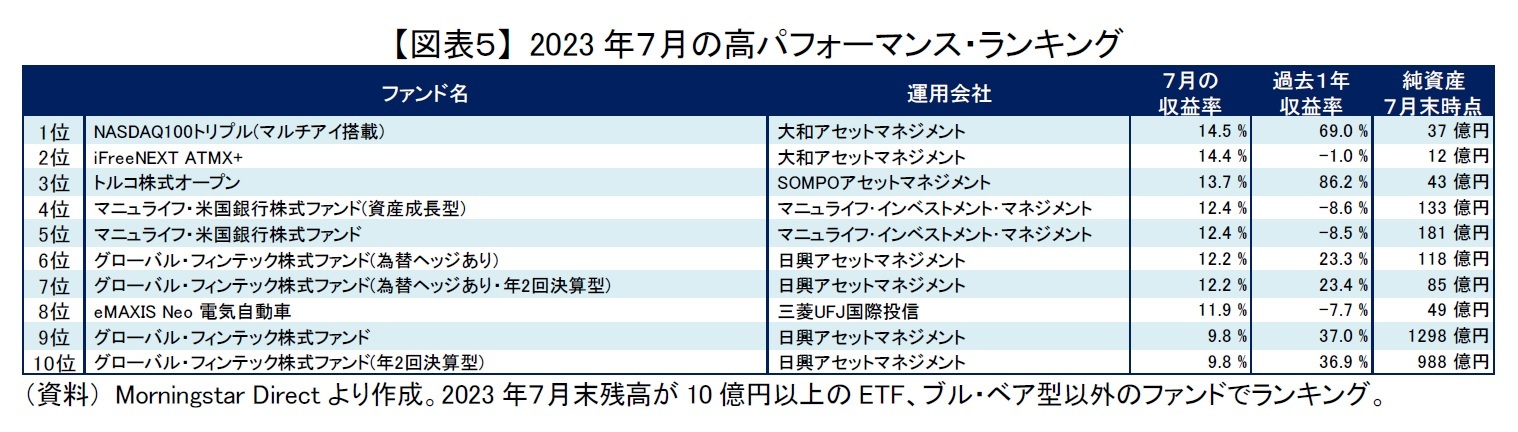

米国株式の先行きを楽観視か?

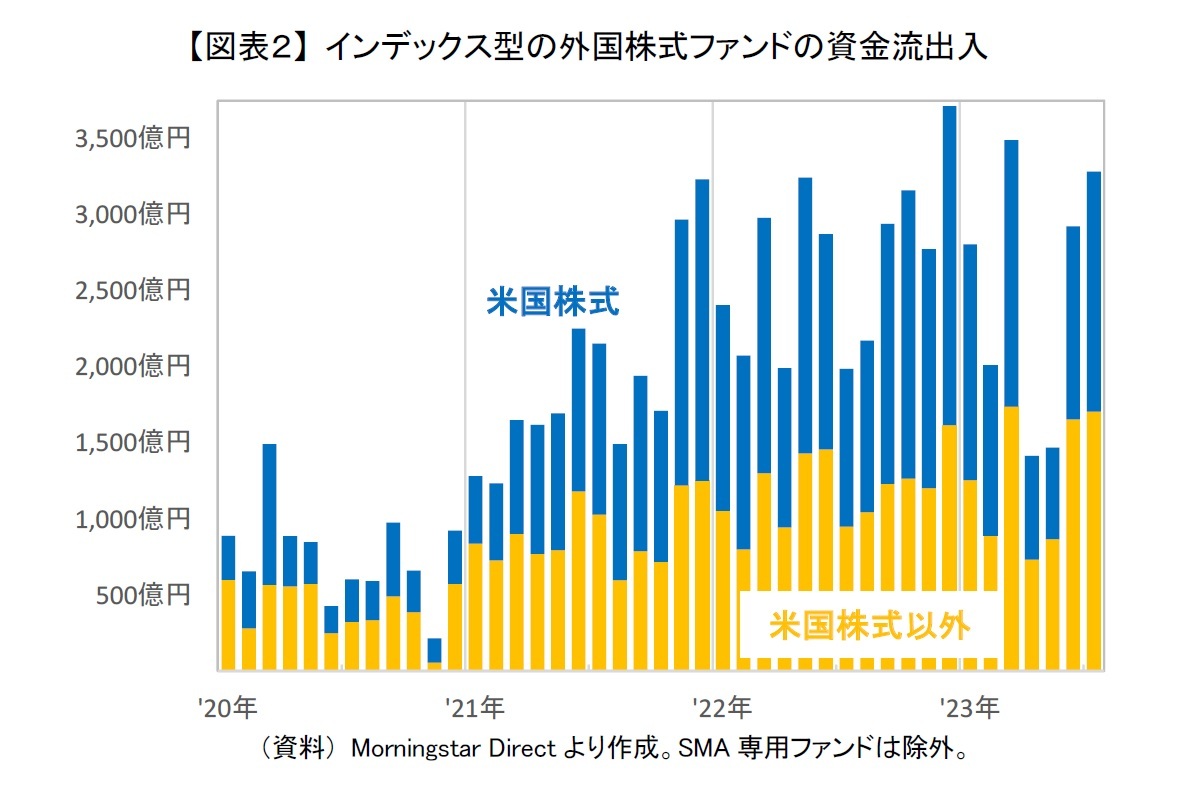

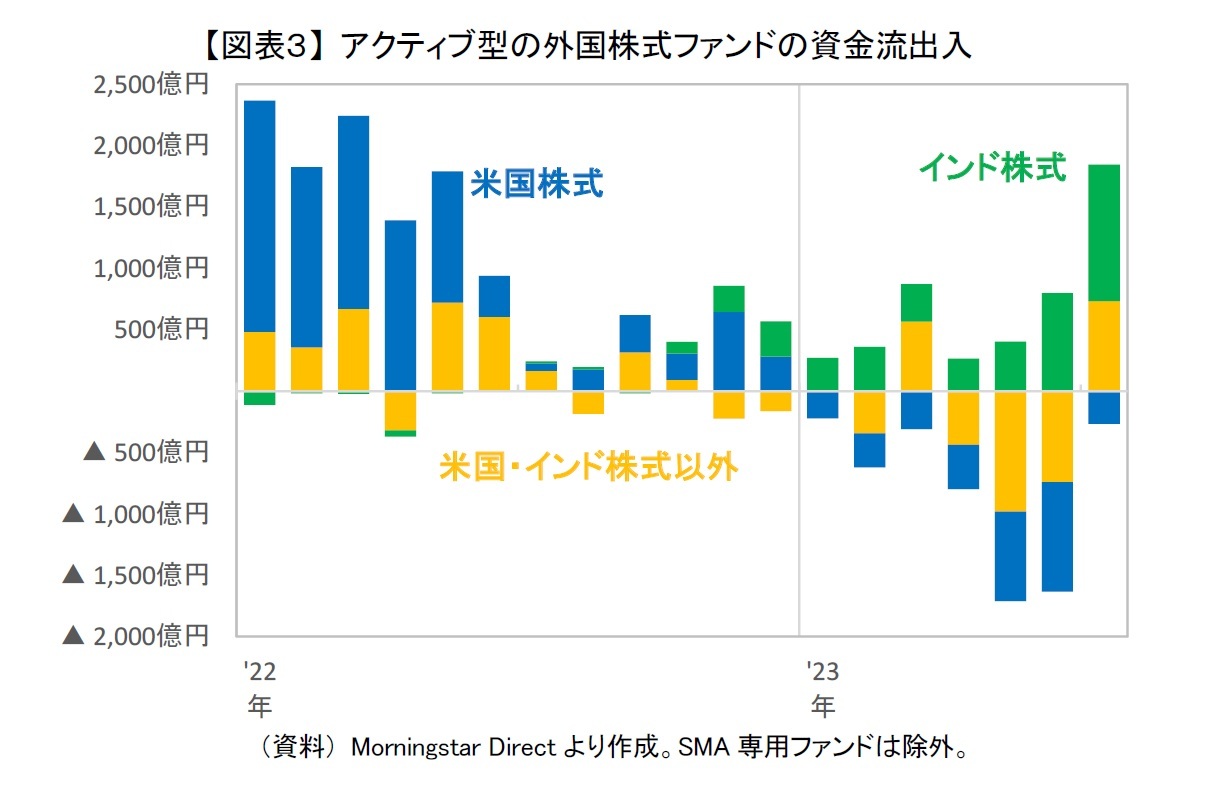

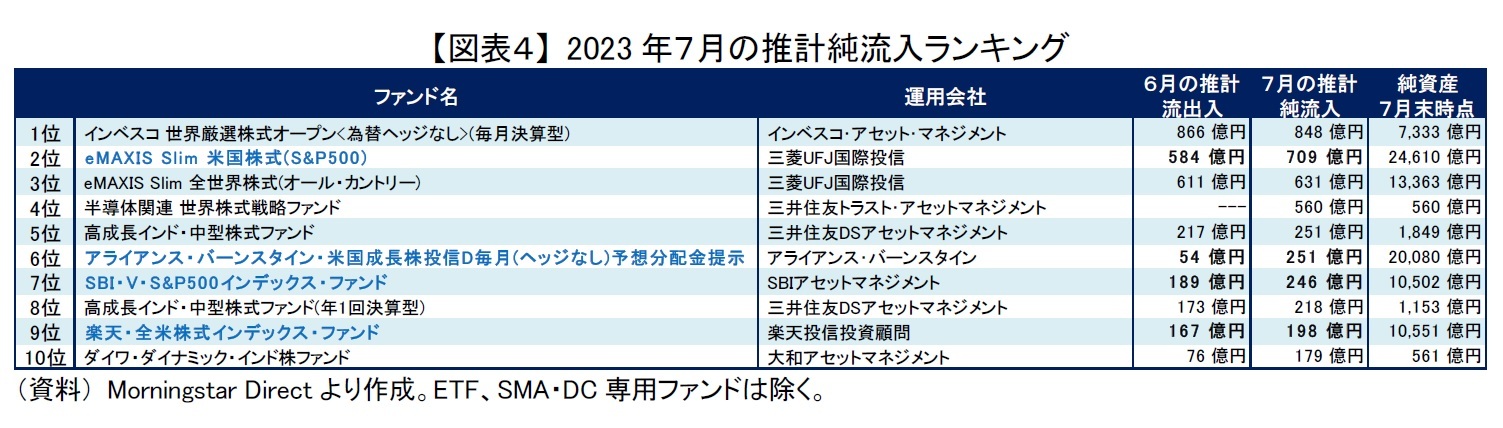

また、アクティブ型の米国株式ファンド(青棒)は2023年に入ってから資金流出が続き、しかも流出額が増加基調であったが、7月も300億円流出超過であったが6月の900億円から鈍化した。7月は為替市場で月初1ドル145円目前から月末に141円になるなど円安が進行したが、それ以上にドル建てで米国株式が6月からさらに上昇した。上昇率は6月ほどではなかったが、基準価額が上昇する米国株式ファンドが6月と同様に多かった。市場環境的には基準価額の上昇に伴って利益確定の売却が膨らむことも考えられたが、アクティブ型、インデックス型問わず売却はあまり多くなかった様子である。個別でみても、人気の米国株式ファンド(青太字)はタイプによらず6月から資金流入が増加した【図表4】。

米国株式市場では、良好な米経済指標や決算発表から米国企業の業績の底打ち期待が高まった上に、米インフレの鈍化や米FOMCを受けて米利上げの早期打ち止め期待も膨らんだ。景気後退の回避しつつインフレが鎮静化する、いわゆるノーランディング期待が高まっている。その流れに乗ろうと考えている日本の個人投資家が増えているのかもしれない。もしくは、米国株式があまりに堅調なため、しびれを切らして購入しているのかもしれない。

ただし、米国が本当にノーランディングとなるか分かりかねる状況であり、仮にノーランディングになるにしても、現在の米国株式は割高である可能性がある。また、日米の金融政策の動向次第では為替が大きく動くことも考えられ、それに伴って為替ヘッジしてないファンドの基準価額が下落するかもしれない。そのため、米国株式ファンドのパフォーマンスがここまで堅調であったからといって、先行きに対しては過度に楽観視しない方が良いと筆者は考えている。但し、米国株式、もしくは米国株式ファンドが大きく下落したら、追加購入できるくらい余裕を持って行動したい。

米国株式市場では、良好な米経済指標や決算発表から米国企業の業績の底打ち期待が高まった上に、米インフレの鈍化や米FOMCを受けて米利上げの早期打ち止め期待も膨らんだ。景気後退の回避しつつインフレが鎮静化する、いわゆるノーランディング期待が高まっている。その流れに乗ろうと考えている日本の個人投資家が増えているのかもしれない。もしくは、米国株式があまりに堅調なため、しびれを切らして購入しているのかもしれない。

ただし、米国が本当にノーランディングとなるか分かりかねる状況であり、仮にノーランディングになるにしても、現在の米国株式は割高である可能性がある。また、日米の金融政策の動向次第では為替が大きく動くことも考えられ、それに伴って為替ヘッジしてないファンドの基準価額が下落するかもしれない。そのため、米国株式ファンドのパフォーマンスがここまで堅調であったからといって、先行きに対しては過度に楽観視しない方が良いと筆者は考えている。但し、米国株式、もしくは米国株式ファンドが大きく下落したら、追加購入できるくらい余裕を持って行動したい。

国内株式も流入増加

7月は外国株式ファンドだけでなく国内株式ファンドも1,700億円の資金流入があり、6月の800億円から倍増した。アクティブ型、インデックス型とも6月と比べて資金流入が増加した。日経平均株価が3万3,700円台から一時3万2,000円割れするなど月前半に急落する中、購入する投資家が多かった様子である。

その一方で、外国REITファンドと国内REITファンドはSMA専用ファンドを除外すると、流出額はともに100億円前後と少額ではあるが資金流出に転じた。

その一方で、外国REITファンドと国内REITファンドはSMA専用ファンドを除外すると、流出額はともに100億円前後と少額ではあるが資金流出に転じた。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2023年08月04日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米国株式を見直す動き?~2023年7月の投信動向~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米国株式を見直す動き?~2023年7月の投信動向~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!