- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 2022~2024年度経済見通し-22年10-12月期GDP2次速報後改定

2023年03月09日

文字サイズ

- 小

- 中

- 大

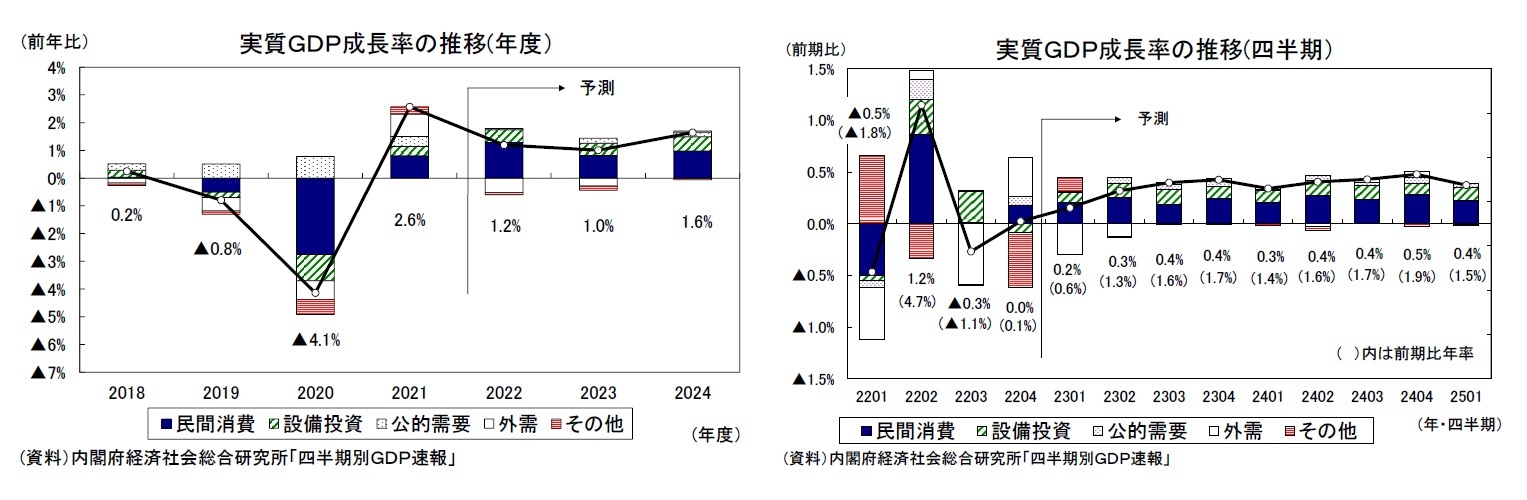

1. 2022年10-12月期の実質GDPは前期比年率0.1%へ下方修正

3/9に内閣府が公表した2022年10-12月期の実質GDP(2次速報値)は前期比0.0%(年率0.1%)となり、1次速報の前期比0.2%(年率0.6%)から下方修正された。

10-12月期の法人企業統計の結果が反映された設備投資(前期比▲0.5%)、民間在庫変動(前期比・寄与度▲0.5%)は、1次速報と変らなかったが、1次速報後に公表された基礎統計の結果が反映されたことにより、民間消費が前期比0.5%から同0.3%へ下方修正されたことが成長率の下振れにつながった。

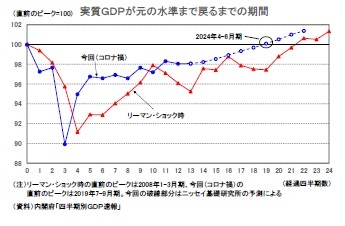

2022年10-12月期はかろうじてプラス成長となったが、日本経済は約2年にわたってプラス成長とマイナス成長を繰り返しており、一進一退の状態から抜け出せずにいる。2022年10-12月期の実質GDPは、コロナ禍前(2019年10-12月期)の水準を0.8%上回っているが、消費税率引き上げ前のピーク(2019年7-9月期)は▲1.9%下回っている。経済の正常化にはまだかなりの距離がある。

10-12月期の法人企業統計の結果が反映された設備投資(前期比▲0.5%)、民間在庫変動(前期比・寄与度▲0.5%)は、1次速報と変らなかったが、1次速報後に公表された基礎統計の結果が反映されたことにより、民間消費が前期比0.5%から同0.3%へ下方修正されたことが成長率の下振れにつながった。

2022年10-12月期はかろうじてプラス成長となったが、日本経済は約2年にわたってプラス成長とマイナス成長を繰り返しており、一進一退の状態から抜け出せずにいる。2022年10-12月期の実質GDPは、コロナ禍前(2019年10-12月期)の水準を0.8%上回っているが、消費税率引き上げ前のピーク(2019年7-9月期)は▲1.9%下回っている。経済の正常化にはまだかなりの距離がある。

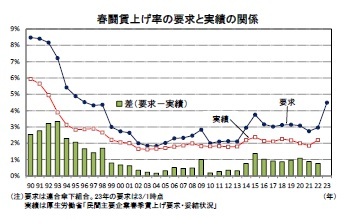

(春闘賃上げ率は1994年以来の3%台を予想)

連合は3/3、2023年の春季労使交渉で傘下の労働組合が要求した賃上げ率が平均4.49%(3/1時点)と、前年を1.52ポイント上回ったことを公表した。最終回答の要求が4%を上回れば、1998年以来25年ぶりとなる。

連合傘下組合の賃上げ要求と実績の関係を振り返ってみると、1990年代後半までは4%以上の賃上げ要求に対し、実際の賃上げ率は3%前後となっていた。その後は雇用情勢が厳しさを増す中で、組合が賃上げよりも雇用の確保を優先したこともあり、定期昇給分(ベースアップなし)に相当する1%台後半の要求水準という期間が長く続いた。アベノミクス景気が始まった2013年以降、過去最高益を更新する企業が相次ぎ、企業の人手不足感が大きく高まるなど、賃上げを巡る環境は大きく改善した。しかし、賃上げ要求は3%程度、実際の賃上げ率は2%程度にとどまってきた。

連合は3/3、2023年の春季労使交渉で傘下の労働組合が要求した賃上げ率が平均4.49%(3/1時点)と、前年を1.52ポイント上回ったことを公表した。最終回答の要求が4%を上回れば、1998年以来25年ぶりとなる。

連合傘下組合の賃上げ要求と実績の関係を振り返ってみると、1990年代後半までは4%以上の賃上げ要求に対し、実際の賃上げ率は3%前後となっていた。その後は雇用情勢が厳しさを増す中で、組合が賃上げよりも雇用の確保を優先したこともあり、定期昇給分(ベースアップなし)に相当する1%台後半の要求水準という期間が長く続いた。アベノミクス景気が始まった2013年以降、過去最高益を更新する企業が相次ぎ、企業の人手不足感が大きく高まるなど、賃上げを巡る環境は大きく改善した。しかし、賃上げ要求は3%程度、実際の賃上げ率は2%程度にとどまってきた。

賃上げ要求水準が上がらなかった背景には、デフレマインドが払拭されていないことがあったと考えられる。デフレ期にはベースアップがなくても物価の下落によって実質賃金が上昇した。2013年の異次元緩和開始以降、少なくともデフレではなくなり、賃上げがなければ実質賃金が目減りするようになったが、デフレマインドが根強く残っており、賃上げの重要性が十分に認識されることはなかった。

賃上げ要求水準が上がらなかった背景には、デフレマインドが払拭されていないことがあったと考えられる。デフレ期にはベースアップがなくても物価の下落によって実質賃金が上昇した。2013年の異次元緩和開始以降、少なくともデフレではなくなり、賃上げがなければ実質賃金が目減りするようになったが、デフレマインドが根強く残っており、賃上げの重要性が十分に認識されることはなかった。しかし、消費者物価が約40年ぶりの高い伸びとなり、実質賃金の目減りが強く意識されるようになってきたことから、状況は一変した。連合が賃上げ要求を前年までの4%程度から5%程度に引き上げたことを受けて、連合傘下組合の賃上げ要求も大幅に上昇した。このため、最終的な賃上げ率も前年から大きく上昇することがほぼ確実となった。

ただし、賃上げ率の要求水準が高いほど、実際の賃上げ率との差は大きくなる。たとえば、要求が定期昇給分に相当する1%台後半にとどまっていた時期は要求と実績の差が非常に小さかったが、要求が5%を超えていた1990年代前半は要求と実績の差が2~3%程度となっていた。

こうした点を考慮し、今回の見通しでは、2023年の春闘賃上げ率の想定を2月時点の2.90%から3.00%(厚生労働省「民間主要企業春季賃上げ要求・妥結状況」ベース、2022年実績2.20%)に引き上げた。

この想定が実現すれば、2023年の春闘賃上げ率は1994年(3.13%)以来の3%台となる。定期昇給分を除いたベースアップは1%台前半で、2022年度に続き2023年度も消費者物価の伸びを下回る公算が大きい。しかし、2024年度は物価上昇率の低下が見込まれるため、景気回復基調が維持され、春闘賃上げ率がさらに高まれば、ベースアップが物価上昇率を上回る状態が実現する可能性が高まるだろう。

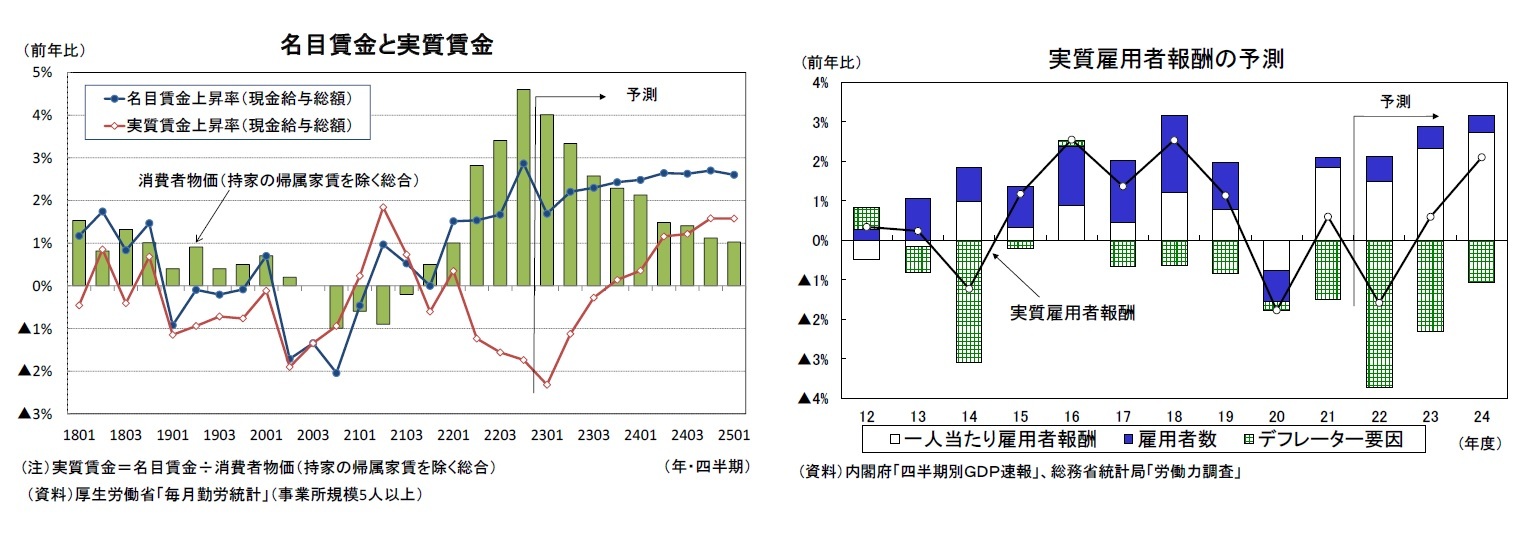

実質賃金(一人当たり)の伸びは、消費者物価の上昇ペース加速を主因として、2022年度入り後マイナスとなっている。2023年の春闘賃上げ率は前年から大きく高まるものの、消費者物価上昇率が高止まりするため、実質賃金の下落は2023年度入り後も続く可能性が高い。実質賃金上昇率がプラスに転じるのは、消費者物価上昇率の鈍化が見込まれる2023年度後半と予想する。

2022年度の名目雇用者報酬は前年比2.1%と2年連続の増加となるが、消費者物価の上昇ペースが加速したことから、実質雇用者報酬は同▲1.6%と減少に転じることが見込まれる。2023年度は一人当たり賃金の伸びが高まることを主因として、名目雇用者報酬が前年比2.9%と伸びを高める中、物価の上昇ペースが鈍化することから、実質雇用者報酬は前年比0.6%と小幅ながら増加に転じるだろう。2024年度の雇用者報酬は、名目で前年比3.2%、実質で同2.1%といずれも前年度から伸びを高めることが予想される。

予測期間前半は、コロナ禍における行動制限の影響で高水準となっている貯蓄率の引き下げ、予測期間後半は賃上げの進展と物価上昇率の低下に伴う実質所得の増加が消費を下支えするだろう。

2022年度の名目雇用者報酬は前年比2.1%と2年連続の増加となるが、消費者物価の上昇ペースが加速したことから、実質雇用者報酬は同▲1.6%と減少に転じることが見込まれる。2023年度は一人当たり賃金の伸びが高まることを主因として、名目雇用者報酬が前年比2.9%と伸びを高める中、物価の上昇ペースが鈍化することから、実質雇用者報酬は前年比0.6%と小幅ながら増加に転じるだろう。2024年度の雇用者報酬は、名目で前年比3.2%、実質で同2.1%といずれも前年度から伸びを高めることが予想される。

予測期間前半は、コロナ禍における行動制限の影響で高水準となっている貯蓄率の引き下げ、予測期間後半は賃上げの進展と物価上昇率の低下に伴う実質所得の増加が消費を下支えするだろう。

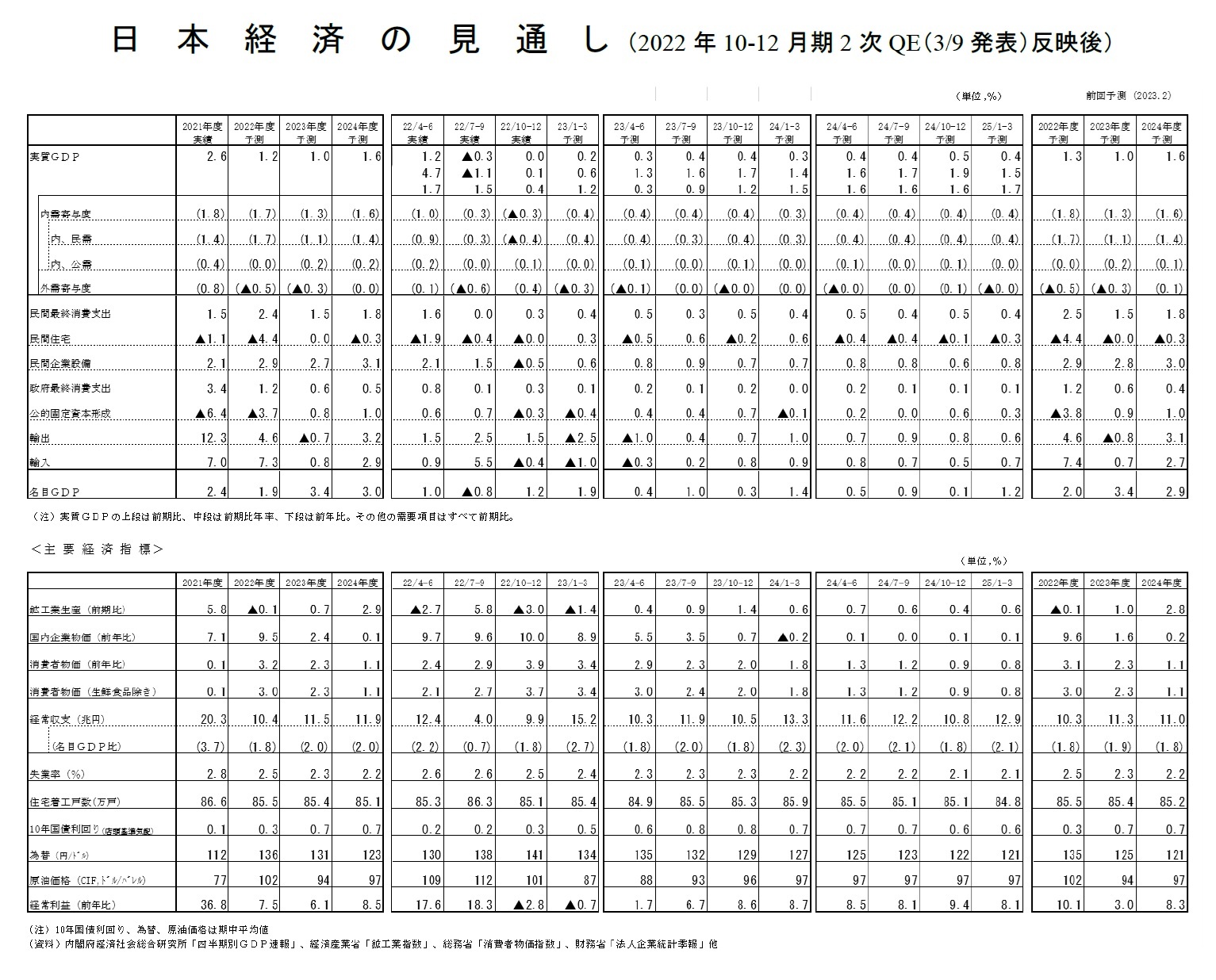

2. 実質成長率は2022年度1.2%、2023年度1.0%、2024年度1.6%を予想

(実質GDPが直近のピークを超えるのは2024年度)

2023年1-3月期は、民間消費を中心に国内需要が底堅く推移する一方、欧米の景気減速を背景に輸出が減少に転じることから、前期比年率0.6%と低成長が続くことを予想している。

2023年度入り後は、引き続き輸出が景気の牽引役となることは期待できないものの、民間消費、設備投資などの国内需要を中心とした景気回復が続くことが見込まれる。2024年度は国内需要が底堅さを維持する中で、海外経済の持ち直しを受けて輸出が増加に転じることから、成長率は高まるだろう。

2023年1-3月期は、民間消費を中心に国内需要が底堅く推移する一方、欧米の景気減速を背景に輸出が減少に転じることから、前期比年率0.6%と低成長が続くことを予想している。

2023年度入り後は、引き続き輸出が景気の牽引役となることは期待できないものの、民間消費、設備投資などの国内需要を中心とした景気回復が続くことが見込まれる。2024年度は国内需要が底堅さを維持する中で、海外経済の持ち直しを受けて輸出が増加に転じることから、成長率は高まるだろう。

(物価の見通し)

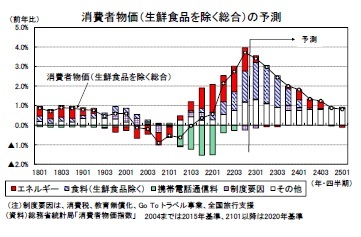

消費者物価(生鮮食品を除く総合、以下コアCPI)は、エネルギーや食料の価格上昇を主因として、2023年1月に前年比4.2%と、1981年9月以来41年4ヵ月ぶりの高い伸びとなった。

消費者物価(生鮮食品を除く総合、以下コアCPI)は、エネルギーや食料の価格上昇を主因として、2023年1月に前年比4.2%と、1981年9月以来41年4ヵ月ぶりの高い伸びとなった。

原油高や円安が一服する中で、エネルギー価格は政府の負担緩和策の影響もあって上昇率は高水準で頭打ちとなっているが、原材料費の上昇を価格転嫁する動きが広がる食料(生鮮食品を除く)は上昇ペースが加速している。また、これまでは物価上昇のほとんどが資源・穀物価格の高騰や円安に伴う輸入物価の上昇を受けた財価格の上昇によるものだったが、サービス価格も2022年8月に上昇に転じた後、徐々に伸びを高めている。

原油高や円安が一服する中で、エネルギー価格は政府の負担緩和策の影響もあって上昇率は高水準で頭打ちとなっているが、原材料費の上昇を価格転嫁する動きが広がる食料(生鮮食品を除く)は上昇ペースが加速している。また、これまでは物価上昇のほとんどが資源・穀物価格の高騰や円安に伴う輸入物価の上昇を受けた財価格の上昇によるものだったが、サービス価格も2022年8月に上昇に転じた後、徐々に伸びを高めている。先行きの消費者物価は、政府の負担緩和策や電気料金の値上げによって大きく左右される。エネルギー価格は2022年1月以降、燃料油価格激変緩和措置によってガソリン、灯油価格が抑制されてきたが、2023年2月以降は電気・都市ガス代の抑制が加わることにより、負担緩和策によるエネルギー価格の抑制効果は大きく拡大する。コアCPI上昇率は2023年2月には一気に3%程度まで低下する公算が大きい。

しかし、電力各社は値上げを申請しており、これが認可されれば電気料金は再び大きく上昇する。原油高や円安の一服により、物価高の主因となっていた輸入物価の上昇には歯止めがかかっている。しかし、電気料金の値上げによるエネルギー価格の再上昇が物価の押し上げ要因となりそうだ。電気代やガス代、ガソリン、灯油も含めたエネルギー価格は2023年2月にはいったん前年比でマイナスとなるが、電気料金値上げ、負担緩和策の縮減によって再び上昇することが見込まれる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年03月09日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1836

経歴

- ・ 1992年:日本生命保険相互会社

・ 1996年:ニッセイ基礎研究所へ

・ 2019年8月より現職

・ 2010年 拓殖大学非常勤講師(日本経済論)

・ 2012年~ 神奈川大学非常勤講師(日本経済論)

・ 2018年~ 統計委員会専門委員

斎藤 太郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/31 | 2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ | 斎藤 太郎 | Weekly エコノミスト・レター |

| 2025/10/31 | 鉱工業生産25年9月-7-9月期の生産は2四半期ぶりの減少も、均してみれば横ばいで推移 | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/10/31 | 雇用関連統計25年9月-女性の正規雇用比率が50%に近づく | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/10/30 | 潜在成長率は変えられる-日本経済の本当の可能性 | 斎藤 太郎 | 基礎研レポート |

新着記事

-

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- -

2025年11月04日

ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 -

2025年11月04日

米国個人年金販売額は2025年上半期も過去最高記録を更新-但し保有残高純増は別の課題- -

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2022~2024年度経済見通し-22年10-12月期GDP2次速報後改定】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2022~2024年度経済見通し-22年10-12月期GDP2次速報後改定のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!