- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 米国経済 >

- 米インフレの高止まりリスク-インフレはピークアウトも低下スピードは鈍化傾向、インフレ抑制のためには景気後退不可避の可能性

2023年02月27日

文字サイズ

- 小

- 中

- 大

1.はじめに

米国の消費者物価指数(CPI)は前年同月比で低下基調が持続しているものの、足元では低下スピードの鈍化がみられる。CPIの内訳では、食料品価格、コア財価格で低下がみられるものの、足元でエネルギー価格が上昇したほか、コアサービス価格の上昇基調が持続し、物価を押上げた。

本稿ではCPIの足元の動向を確認した後、CPIの内訳としてエネルギーや食料品価格、コア財、コアサービス価格の動向を左右する要因について確認し、今後の見通しについて論じている。結論から言えば、エネルギーや食料品価格は依然高水準も22年から物価上昇圧力の緩和が見込まれるほか、コア財価格は低下基調が持続することが見込まれる。さらに、コアサービス価格のうち、住居費についても23年の早期に低下基調に転じるとみられる。一方、住居費を除くコアサービス価格については労働需給が逼迫している中で、当面賃金が高止まりし、CPIの低下スピードが緩慢に留まる可能性もあろう。

なお、新型コロナ後のインフレに関する最近の研究は、FOMC参加者が予想するインフレ低下を実現するためには、大幅な失業率の上昇を伴う深刻な景気後退は不可避との分析が示されており、労働市場を中心に足元の堅調な経済状況を維持したまま、インフレが順調に低下していく「ノーランディングシナリオ」が実現する可能性は低いだろう。

本稿ではCPIの足元の動向を確認した後、CPIの内訳としてエネルギーや食料品価格、コア財、コアサービス価格の動向を左右する要因について確認し、今後の見通しについて論じている。結論から言えば、エネルギーや食料品価格は依然高水準も22年から物価上昇圧力の緩和が見込まれるほか、コア財価格は低下基調が持続することが見込まれる。さらに、コアサービス価格のうち、住居費についても23年の早期に低下基調に転じるとみられる。一方、住居費を除くコアサービス価格については労働需給が逼迫している中で、当面賃金が高止まりし、CPIの低下スピードが緩慢に留まる可能性もあろう。

なお、新型コロナ後のインフレに関する最近の研究は、FOMC参加者が予想するインフレ低下を実現するためには、大幅な失業率の上昇を伴う深刻な景気後退は不可避との分析が示されており、労働市場を中心に足元の堅調な経済状況を維持したまま、インフレが順調に低下していく「ノーランディングシナリオ」が実現する可能性は低いだろう。

2.米消費者物価の動向

(23年1月の結果)前年同月比で低下基調が持続も、足元で低下スピードは鈍化

消費者物価指数(CPI)は総合指数が23年1月の前年同月比で+6.4%となり、およそ40年半ぶりの水準となった22年6月の+9.1%から7カ月連続で低下した(前掲図表1)。また、物価の基調を示すエネルギーと食料品を除いたコア指数が+5.6%、刈り込み平均指数1が+6.5%といずれも4ヵ月連続で低下しており、インフレは既にピークアウトした可能性が高い。

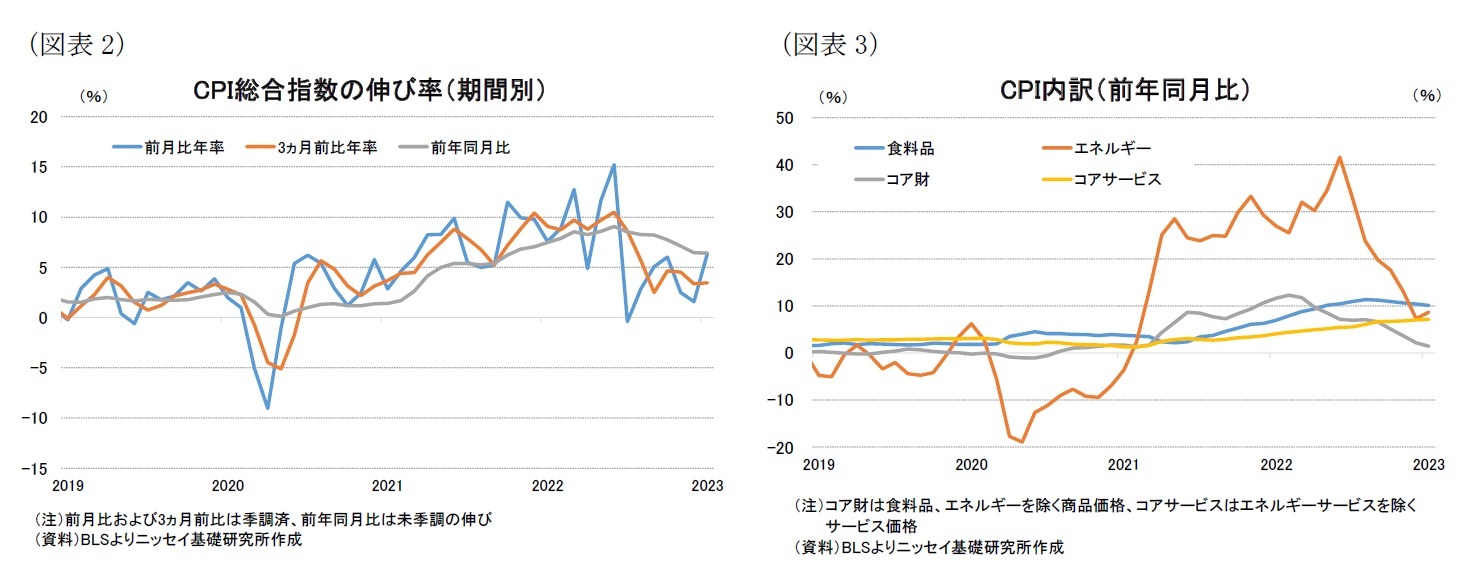

もっとも、1月の総合指数は前年同月比の前月からの低下幅が▲0.1%ポイントに留まったほか、前月比が年率+6.4%と前月の+1.6%から大幅に上昇、3ヵ月前比も年率+3.5%と前月の+3.3%から上昇するなど、足元で低下スピードが鈍化した(図表2)。

消費者物価指数(CPI)は総合指数が23年1月の前年同月比で+6.4%となり、およそ40年半ぶりの水準となった22年6月の+9.1%から7カ月連続で低下した(前掲図表1)。また、物価の基調を示すエネルギーと食料品を除いたコア指数が+5.6%、刈り込み平均指数1が+6.5%といずれも4ヵ月連続で低下しており、インフレは既にピークアウトした可能性が高い。

もっとも、1月の総合指数は前年同月比の前月からの低下幅が▲0.1%ポイントに留まったほか、前月比が年率+6.4%と前月の+1.6%から大幅に上昇、3ヵ月前比も年率+3.5%と前月の+3.3%から上昇するなど、足元で低下スピードが鈍化した(図表2)。

一方、CPI(前年同月比)の1月の内訳をみると、食料品とコア財価格では低下基調が持続した一方、エネルギーでは23年入り後のガソリン価格の上昇もあって、+8.7%と前月の+7.3%から7カ月ぶりに上昇に転じた(前掲図表3)。また、コアサービス価格も住居費の上昇に歯止めがかかっていないこともあって、+7.2%と82年8月以来の水準となるなど、物価を押し上げる状況が続いている。

今後のCPIを予測するため、以下では「エネルギー・食料品価格」、「財コア」、「財サービス」のそれぞれの動向について論じたい。

1 クリーブランド連銀が公表するCPI構成品目の価格変化率分布の両端から8%ずつ控除して、残った品目の価格変化率を加重平均して算出した指数。

今後のCPIを予測するため、以下では「エネルギー・食料品価格」、「財コア」、「財サービス」のそれぞれの動向について論じたい。

1 クリーブランド連銀が公表するCPI構成品目の価格変化率分布の両端から8%ずつ控除して、残った品目の価格変化率を加重平均して算出した指数。

(エネルギー・食料品価格)23年は物価上昇圧力の緩和が見込まれる

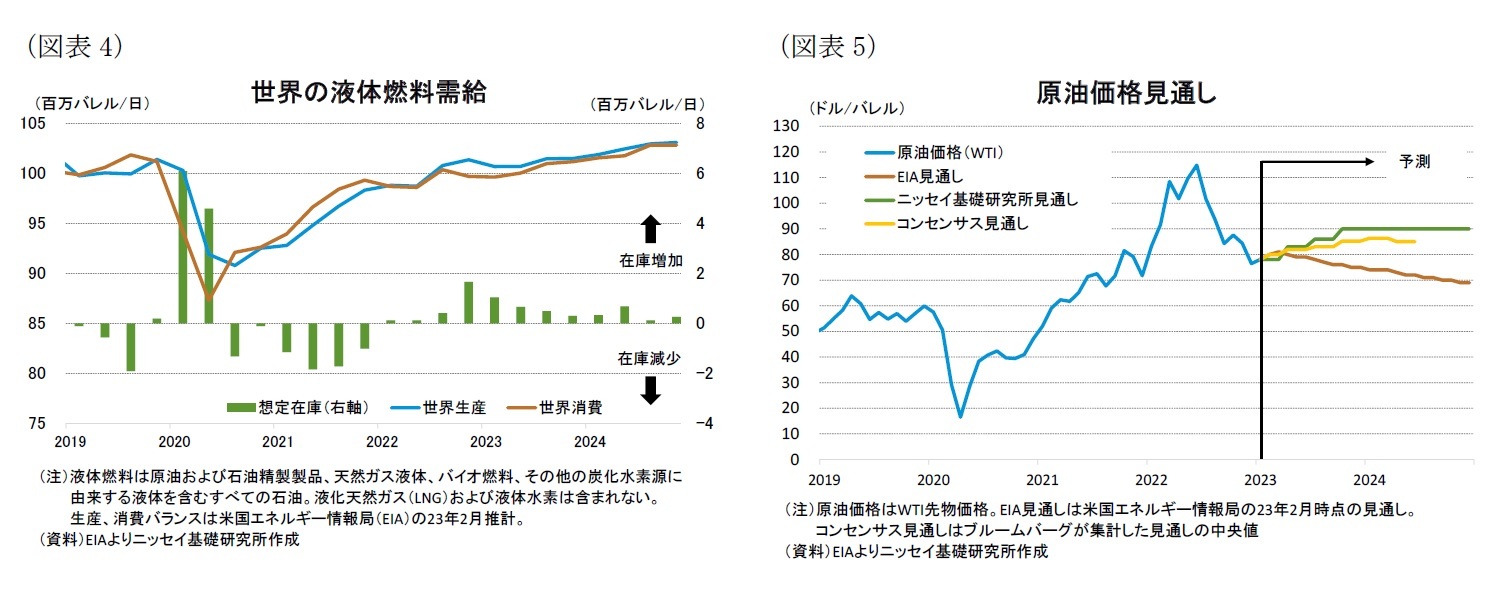

先ずはエネルギー価格の動向を占う上で重要な需給状況について確認したい。米国エネルギー情報局(EIA)による液体燃料(liquid fuels)2の世界の需給予測をみると、消費量は主に中国や非OPEC諸国の経済成長によって23年に日量+110バレル、24年には日量+180万バレルの増加が見込まれている。一方、生産量はロシアの石油生産は減少するものの、世界全体では23年が日量+120万バレルの増加、24年も+日量150万バレルの増加と24年にかけて生産量が消費量を上回る状況は続くものの、消費量の増加ペースが生産量の増加ペースを上回ることから、24年にかけて需給はタイトになることが見込まれている(図表4)。

一方、原油価格見通し(WTI先物)はEIAが足元の1バレル78.1ドルから24年末に69.0ドルへの低下を予想しているものの、当研究所は需給逼迫を背景に24年末に90ドル/バレルへの上昇を予想しているほか、ブルームバーグのコンセンサス予想も原油価格の上昇を見込んでおり、EIAの見通しと乖離している(図表5)。

もっとも、原油価格の見通しの方向性は異なっているものの、23年通年の予想水準はウクライナ侵攻の影響で高騰した22年平均の95ドルを下回っており、23年は依然高水準ながら22年から原油価格の上昇圧力は緩和されるとの見方に違いはない。

先ずはエネルギー価格の動向を占う上で重要な需給状況について確認したい。米国エネルギー情報局(EIA)による液体燃料(liquid fuels)2の世界の需給予測をみると、消費量は主に中国や非OPEC諸国の経済成長によって23年に日量+110バレル、24年には日量+180万バレルの増加が見込まれている。一方、生産量はロシアの石油生産は減少するものの、世界全体では23年が日量+120万バレルの増加、24年も+日量150万バレルの増加と24年にかけて生産量が消費量を上回る状況は続くものの、消費量の増加ペースが生産量の増加ペースを上回ることから、24年にかけて需給はタイトになることが見込まれている(図表4)。

一方、原油価格見通し(WTI先物)はEIAが足元の1バレル78.1ドルから24年末に69.0ドルへの低下を予想しているものの、当研究所は需給逼迫を背景に24年末に90ドル/バレルへの上昇を予想しているほか、ブルームバーグのコンセンサス予想も原油価格の上昇を見込んでおり、EIAの見通しと乖離している(図表5)。

もっとも、原油価格の見通しの方向性は異なっているものの、23年通年の予想水準はウクライナ侵攻の影響で高騰した22年平均の95ドルを下回っており、23年は依然高水準ながら22年から原油価格の上昇圧力は緩和されるとの見方に違いはない。

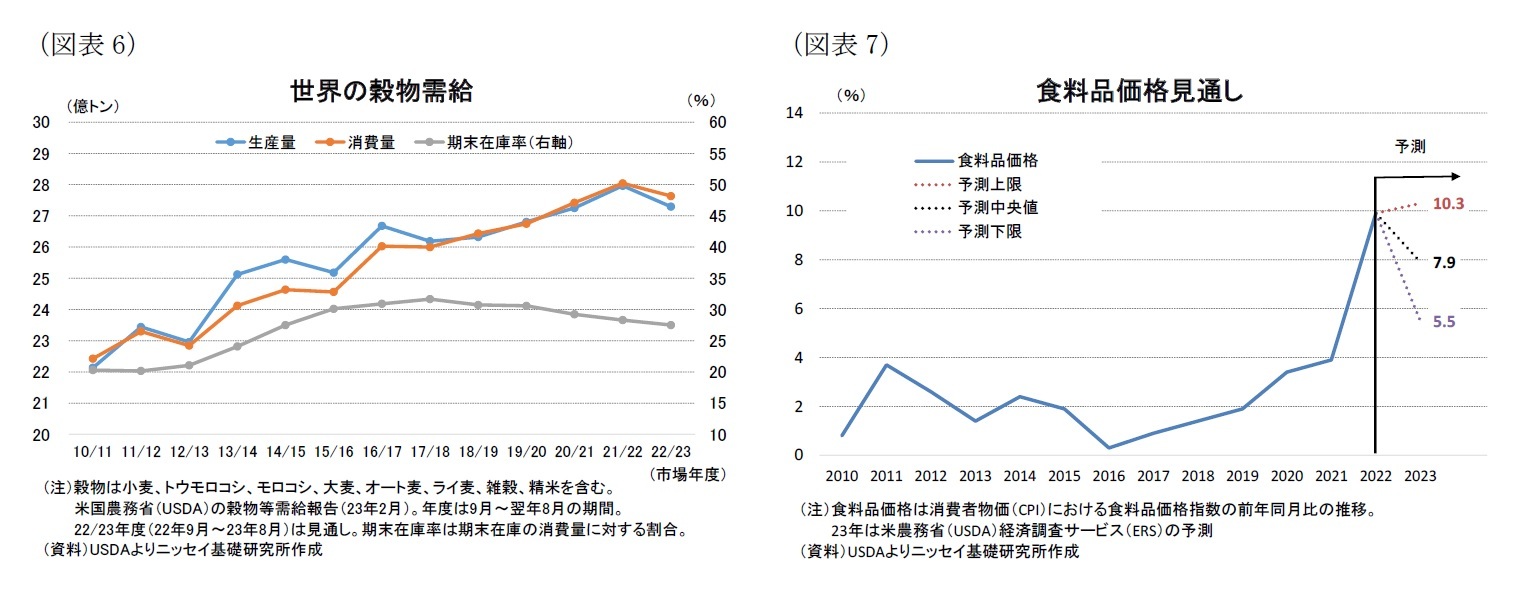

次に、食料品価格に関連して世界の穀物3需給を確認したい。米農務省(USDA)による世界の穀物需給予測は22/23年度(22年9月~23年8月)の消費量が27.6億トン(前年度比▲1.5%)となる一方、生産量は27.3億トン(同▲2.4%)と消費量を下回ることが見込まれている(図表6)。この結果、期末在庫量(7.6億トン)と消費量を比較した期末在庫率は27.5%(同▲0.8%ポイント)と前年度から低下が見込まれており、穀物需給は前年度から逼迫することが見込まれている。

一方、USDAが発表するCPIにおける食料品価格予想4は、23年2月時点で23年が前年比+7.9%(予測レンジ:+5.5%~+10.3%)と22年の+9.9%からは低下するものの、過去20年平均の+2.8%を大幅に上回ることが示されている(図表7)。このため、CPIの食料品価格は22年からは物価上昇圧力が緩和するものの、23年も高止まりとなる可能性があろう。

このため、今後のウクライナ侵攻の動向次第で不透明感は強いものの、需給予測などに基づくエネルギーや食料品価格の見通しは依然高水準も22年に比べて物価上昇圧力が緩和する可能性を示している。

一方、USDAが発表するCPIにおける食料品価格予想4は、23年2月時点で23年が前年比+7.9%(予測レンジ:+5.5%~+10.3%)と22年の+9.9%からは低下するものの、過去20年平均の+2.8%を大幅に上回ることが示されている(図表7)。このため、CPIの食料品価格は22年からは物価上昇圧力が緩和するものの、23年も高止まりとなる可能性があろう。

このため、今後のウクライナ侵攻の動向次第で不透明感は強いものの、需給予測などに基づくエネルギーや食料品価格の見通しは依然高水準も22年に比べて物価上昇圧力が緩和する可能性を示している。

2 原油および石油精製製品、天然ガス液体、バイオ燃料、その他の炭化水素源に由来する液体を含むすべての石油。液化天然ガス(LNG)おひび液体水素は含まれない。

3 穀物は小麦、トウモロコシ、モロコシ、大麦、オート麦、ライ麦、雑穀、精米を含む。

4 米商務省の経済調査局(ERS)は原材料や流通コストなども加味して毎月、今年の食品価格の年間変化率を予測し、毎月7月から翌年の食品価格を予測。ERSは食品の現在の指数のレベルを分析し、食品のCPIの変化を調査し、食品のCPIの予測を構築。

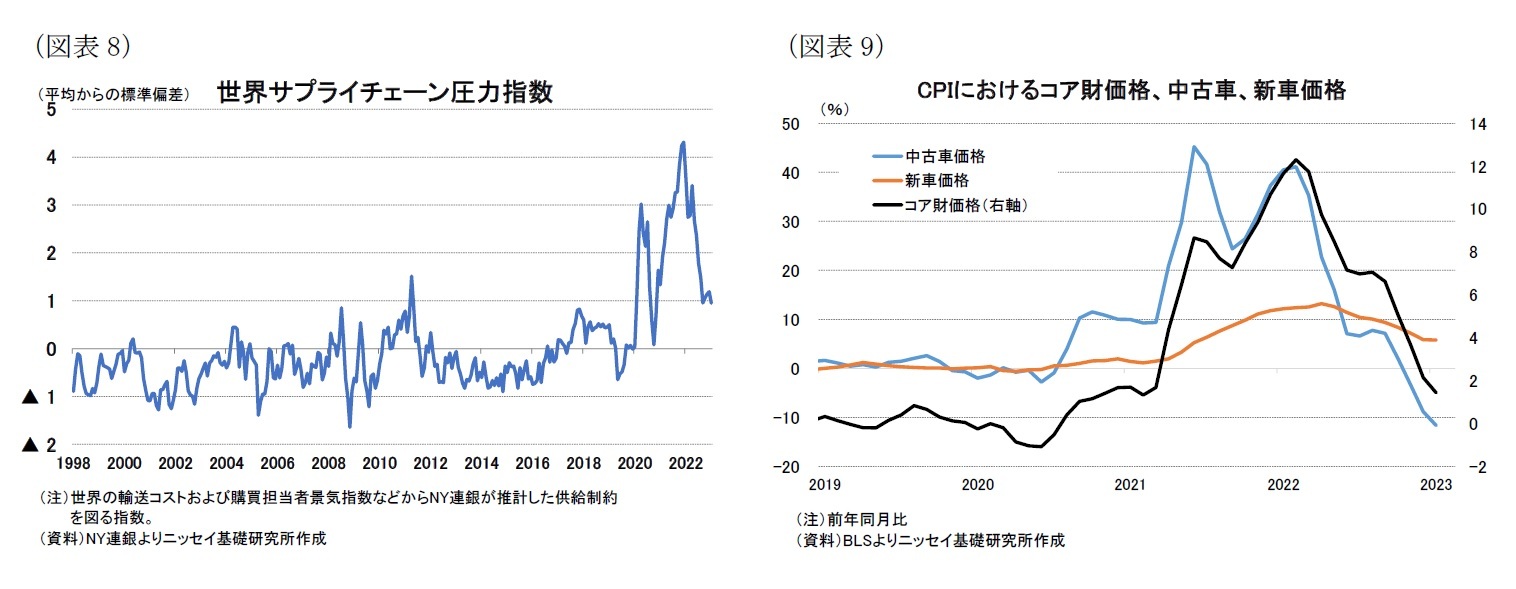

さらに、今般のインフレ高進局面でコア財価格を大幅に押し上げてきた中古車価格については、22年2月に前年同月比+41.2%まで上昇したものの、その後は自動車生産の回復に伴う新車価格の低下もあって低下基調が持続しており、23年1月が▲11.6%と22年11月以降は価格下落に転じ、財価格を押し下げている(図表9)。

(コアサービス価格(住居費))23年早期にピークアウトへ

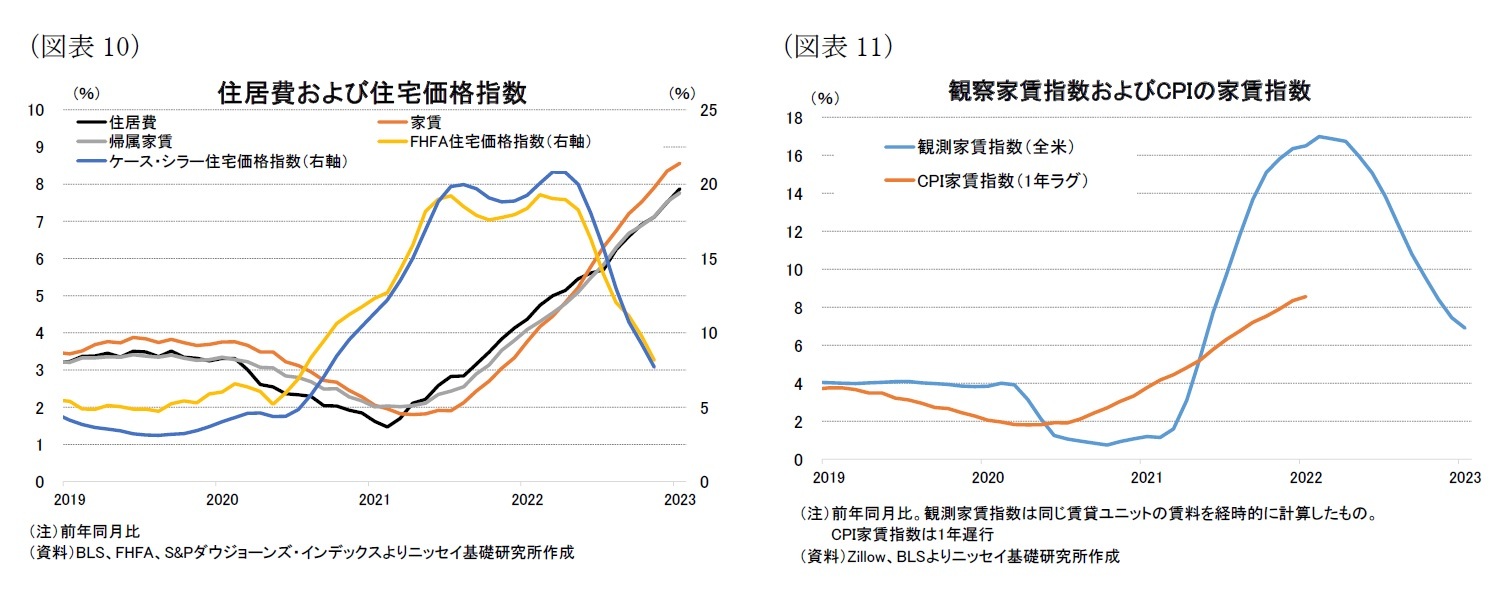

コアサービス価格のおよそ6割を占める住居費は21年以降上昇基調が持続しており、23年1月の前年同月比は+7.9%と82年6月以来の水準に上昇するなど、コアサービス価格の主要な上昇要因となっている(図表10)。住居費の上昇は新型コロナ流行後の郊外の戸建てを中心とする住宅需要の高まりを背景にした住宅価格高騰の影響が大きい。もっとも、住宅価格は主要な指数であるFHFA住宅価格指数、ケース・シラー住宅価格指数ともに22年の春先をピークに既に前年同月比の伸びは大幅に鈍化しており、足元では1桁台後半まで低下した。

さらに、住居費の中の家賃指数の動きに1年先行するとされる不動産情報サイトのZillowが推計する観察家賃指数(Zillow Observed Rent Index)5は22年2月に前年同月比の伸びがピークアウトしていることから、家賃指数も23年早期にピークアウトする可能性が高いとみられる(図表11)。このため、住居費は23年の早い時期にピークアウトし低下基調に転じる可能性が高いだろう。

コアサービス価格のおよそ6割を占める住居費は21年以降上昇基調が持続しており、23年1月の前年同月比は+7.9%と82年6月以来の水準に上昇するなど、コアサービス価格の主要な上昇要因となっている(図表10)。住居費の上昇は新型コロナ流行後の郊外の戸建てを中心とする住宅需要の高まりを背景にした住宅価格高騰の影響が大きい。もっとも、住宅価格は主要な指数であるFHFA住宅価格指数、ケース・シラー住宅価格指数ともに22年の春先をピークに既に前年同月比の伸びは大幅に鈍化しており、足元では1桁台後半まで低下した。

さらに、住居費の中の家賃指数の動きに1年先行するとされる不動産情報サイトのZillowが推計する観察家賃指数(Zillow Observed Rent Index)5は22年2月に前年同月比の伸びがピークアウトしていることから、家賃指数も23年早期にピークアウトする可能性が高いとみられる(図表11)。このため、住居費は23年の早い時期にピークアウトし低下基調に転じる可能性が高いだろう。

5 同じ賃貸ユニットの賃料を経時的に計算したもの。

(コアサービス価格(除く住居費))労働需給逼迫がインフレの高止まり要因となる可能性

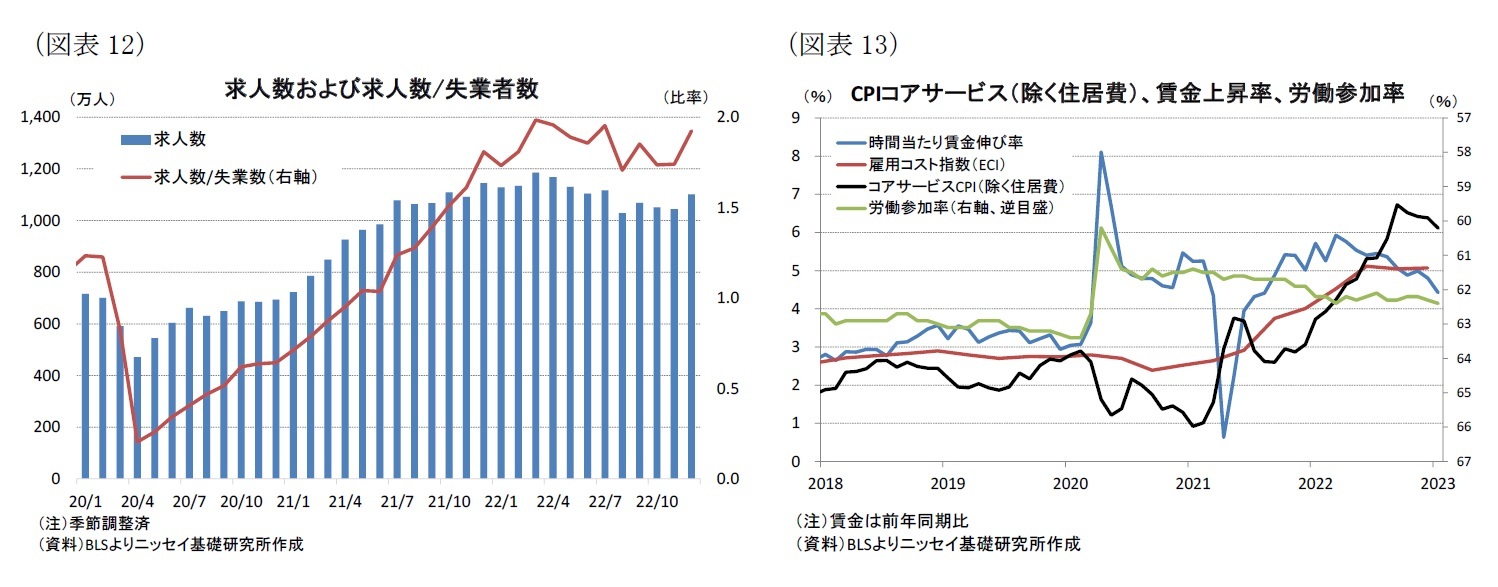

最後にコアサービス価格のうち、住居費を除いた部分についてはパウエルFRB議長も指摘するようにサービス業を中心に賃金との連動性が高い。米国の労働市場はFRBによる急速な金融引締めにも関わらず、労働需要を示す求人数は22年12月が1,100万人と前月の1,044万人からの減少予想に反して増加した(図表12)。また、失業者数との比較では失業者1人当たりの求人件数が1.9件と新型コロナ流行前の1.2件を大幅に上回っており、労働需要は非常に強い。

一方、労働供給を示す労働参加率は23年1月が62.4%と新型コロナ流行前の20年2月(63.4%)を▲1%ポイント下回っており、労働供給の回復が遅れている(図表13)。これらの結果、労働需給の逼迫を反映して、時間当たり賃金は前年同月比+4.4%と22年3月の+5.9%をピークに低下基調が持続しているものの、依然として新型コロナ流行前の3%近辺を大幅に上回っている。また、賃金・給与に加え、給付金も含めた雇用コスト指数も22年10-12月期が前年同期比+5.1%と新型コロナ流行前の2%台後半を大幅に上回り、高止まりがみられる。

FRBによる金融引締めの累積的な効果により、今後は労働市場が減速し労働需給の緩和から賃金上昇率は低下基調が持続すると予想される。もっとも、足元の労働市場の堅調が持続する場合には賃金の高止まりが予想され、コアサービス価格(除く住居費)の低下が緩やかに留まることでCPIが高止まることが懸念される。また、CPIの高止まりに伴いFRBの利上げ幅が拡大するほか、金融引締め期間が長期化する場合には、今後の景気後退の落ち込み幅の拡大や、景気後退期間が長期化する可能性が高まろう。

最後にコアサービス価格のうち、住居費を除いた部分についてはパウエルFRB議長も指摘するようにサービス業を中心に賃金との連動性が高い。米国の労働市場はFRBによる急速な金融引締めにも関わらず、労働需要を示す求人数は22年12月が1,100万人と前月の1,044万人からの減少予想に反して増加した(図表12)。また、失業者数との比較では失業者1人当たりの求人件数が1.9件と新型コロナ流行前の1.2件を大幅に上回っており、労働需要は非常に強い。

一方、労働供給を示す労働参加率は23年1月が62.4%と新型コロナ流行前の20年2月(63.4%)を▲1%ポイント下回っており、労働供給の回復が遅れている(図表13)。これらの結果、労働需給の逼迫を反映して、時間当たり賃金は前年同月比+4.4%と22年3月の+5.9%をピークに低下基調が持続しているものの、依然として新型コロナ流行前の3%近辺を大幅に上回っている。また、賃金・給与に加え、給付金も含めた雇用コスト指数も22年10-12月期が前年同期比+5.1%と新型コロナ流行前の2%台後半を大幅に上回り、高止まりがみられる。

FRBによる金融引締めの累積的な効果により、今後は労働市場が減速し労働需給の緩和から賃金上昇率は低下基調が持続すると予想される。もっとも、足元の労働市場の堅調が持続する場合には賃金の高止まりが予想され、コアサービス価格(除く住居費)の低下が緩やかに留まることでCPIが高止まることが懸念される。また、CPIの高止まりに伴いFRBの利上げ幅が拡大するほか、金融引締め期間が長期化する場合には、今後の景気後退の落ち込み幅の拡大や、景気後退期間が長期化する可能性が高まろう。

(インフレ高止まりと景気後退リスク)インフレの速やかな低下に景気後退は不可避の可能性

新型コロナ流行以降のインフレに関する最近の研究はFOMC参加者が予想するインフレ低下を実現するためには、大幅な失業率の上昇を伴う深刻な景気後退は不可避との分析が示されている。

クリーブランド連銀のVerbrugge氏とZaman氏が23年1月に発表した新型コロナ後のインフレ動態に関する論文(”Post-COVID Inflation Dynamics: Higher for Longer”6)で、非線形フィリップス曲線を組み込んだ非線形モデルを用いて、コアインフレ率をコア財、住居費、コアサービス(除く住居費)の3つの要素を使ってコアPCEインフレ率をモデル化した。また、同モデルを用いて22年12月に示されたFOMC参加者の経済見通し(SEP)のコアインフレ率と失業率の妥当性について検証している。同論文ではSEPで示された失業率の経路(23年末に4.6%まで上昇)では25年末のコアPCEインフレ率がSEPの2.1%を大幅に上回る2.75%までしか低下しない可能性を示した。また、01年にみられたマイルドな景気後退と同様の前提でも25年末に2.4%に留まるとしており、SEP通りのインフレ率を実現するためには失業率を7.4%まで引上げる必要があり、深刻な景気後退は不可避との結論を導いている。

同様の分析はジョンズホプキンス大学のBall氏やIMFのLeigh氏、Mishra氏の新型コロナ時代の米国インフレに関する論文(”Understanding U.S. Inflation During COVID Era”7)が試算した2%の物価目標の達成には2年間で失業率を7.5%まで上昇させる必要があるとの結論に近い結果となっている。いずれの論文もコロナ禍で大幅に上昇したインフレが高止まりする可能性を指摘しており、失業率の大幅な上昇を伴わずにインフレ率が速やかに低下する可能性が低いと結論づけている。

金融市場ではインフレの低下基調が持続する中、足元で雇用や個人消費、非製造業の景況感指数など23年入り後も堅調な経済指標の発表が相次いでいることから、堅調な経済状況を維持したまま、インフレ率の低下が持続するとの見方「ノーランディングシナリオ」が示されている。しかしながら、上記の分析等にみられるように労働市場をはじめ経済状況が堅調を維持し続ける中でFOMC参加者が予想するペースでのインフレ低下が実現する可能性は低いだろう。

6 Post-COVID Inflation Dynamics: Higher for Longer (clevelandfed.org)

7 https://www.imf.org/en/Publications/WP/Issues/2022/10/28/Understanding-U-S-525200

新型コロナ流行以降のインフレに関する最近の研究はFOMC参加者が予想するインフレ低下を実現するためには、大幅な失業率の上昇を伴う深刻な景気後退は不可避との分析が示されている。

クリーブランド連銀のVerbrugge氏とZaman氏が23年1月に発表した新型コロナ後のインフレ動態に関する論文(”Post-COVID Inflation Dynamics: Higher for Longer”6)で、非線形フィリップス曲線を組み込んだ非線形モデルを用いて、コアインフレ率をコア財、住居費、コアサービス(除く住居費)の3つの要素を使ってコアPCEインフレ率をモデル化した。また、同モデルを用いて22年12月に示されたFOMC参加者の経済見通し(SEP)のコアインフレ率と失業率の妥当性について検証している。同論文ではSEPで示された失業率の経路(23年末に4.6%まで上昇)では25年末のコアPCEインフレ率がSEPの2.1%を大幅に上回る2.75%までしか低下しない可能性を示した。また、01年にみられたマイルドな景気後退と同様の前提でも25年末に2.4%に留まるとしており、SEP通りのインフレ率を実現するためには失業率を7.4%まで引上げる必要があり、深刻な景気後退は不可避との結論を導いている。

同様の分析はジョンズホプキンス大学のBall氏やIMFのLeigh氏、Mishra氏の新型コロナ時代の米国インフレに関する論文(”Understanding U.S. Inflation During COVID Era”7)が試算した2%の物価目標の達成には2年間で失業率を7.5%まで上昇させる必要があるとの結論に近い結果となっている。いずれの論文もコロナ禍で大幅に上昇したインフレが高止まりする可能性を指摘しており、失業率の大幅な上昇を伴わずにインフレ率が速やかに低下する可能性が低いと結論づけている。

金融市場ではインフレの低下基調が持続する中、足元で雇用や個人消費、非製造業の景況感指数など23年入り後も堅調な経済指標の発表が相次いでいることから、堅調な経済状況を維持したまま、インフレ率の低下が持続するとの見方「ノーランディングシナリオ」が示されている。しかしながら、上記の分析等にみられるように労働市場をはじめ経済状況が堅調を維持し続ける中でFOMC参加者が予想するペースでのインフレ低下が実現する可能性は低いだろう。

6 Post-COVID Inflation Dynamics: Higher for Longer (clevelandfed.org)

7 https://www.imf.org/en/Publications/WP/Issues/2022/10/28/Understanding-U-S-525200

3.まとめ

CPIの各構成要素からみた今後のインフレ見通しは、エネルギー・食料品価格では物価上昇圧力が22年から緩和が見込まれるものの、高止まりする可能性がある一方、コア財価格については低下基調が持続することが見込まれる。また、コアサービス価格のうち、ウエイトの大きい住居費については23年早期にピークアウトし、低下基調に転じる可能性が高い。このため、CPIは23年も低下基調の持続が見込まれる。もっとも、住居費以外のコアサービス価格については労働需給が緩和する兆しがみられておらず、労働需給の逼迫が長期化すれば、インフレが高止まりする可能性があり、インフレの低下スピードが緩慢になる可能性も残っている。

いずれにせよ、足元の堅調な経済状況を維持したまま、インフレが順調に低下する「ノーランディングシナリオ」が実現する可能性は低いだろう。

いずれにせよ、足元の堅調な経済状況を維持したまま、インフレが順調に低下する「ノーランディングシナリオ」が実現する可能性は低いだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年02月27日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1824

経歴

- 【職歴】

1991年 日本生命保険相互会社入社

1999年 NLI International Inc.(米国)

2004年 ニッセイアセットマネジメント株式会社

2008年 公益財団法人 国際金融情報センター

2014年10月より現職

【加入団体等】

・日本証券アナリスト協会 検定会員

窪谷 浩のレポート

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米インフレの高止まりリスク-インフレはピークアウトも低下スピードは鈍化傾向、インフレ抑制のためには景気後退不可避の可能性】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米インフレの高止まりリスク-インフレはピークアウトも低下スピードは鈍化傾向、インフレ抑制のためには景気後退不可避の可能性のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!