- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- REIT(リート) >

- 緩和政策の修正によるJリート市場への影響は?

2022年12月05日

文字サイズ

- 小

- 中

- 大

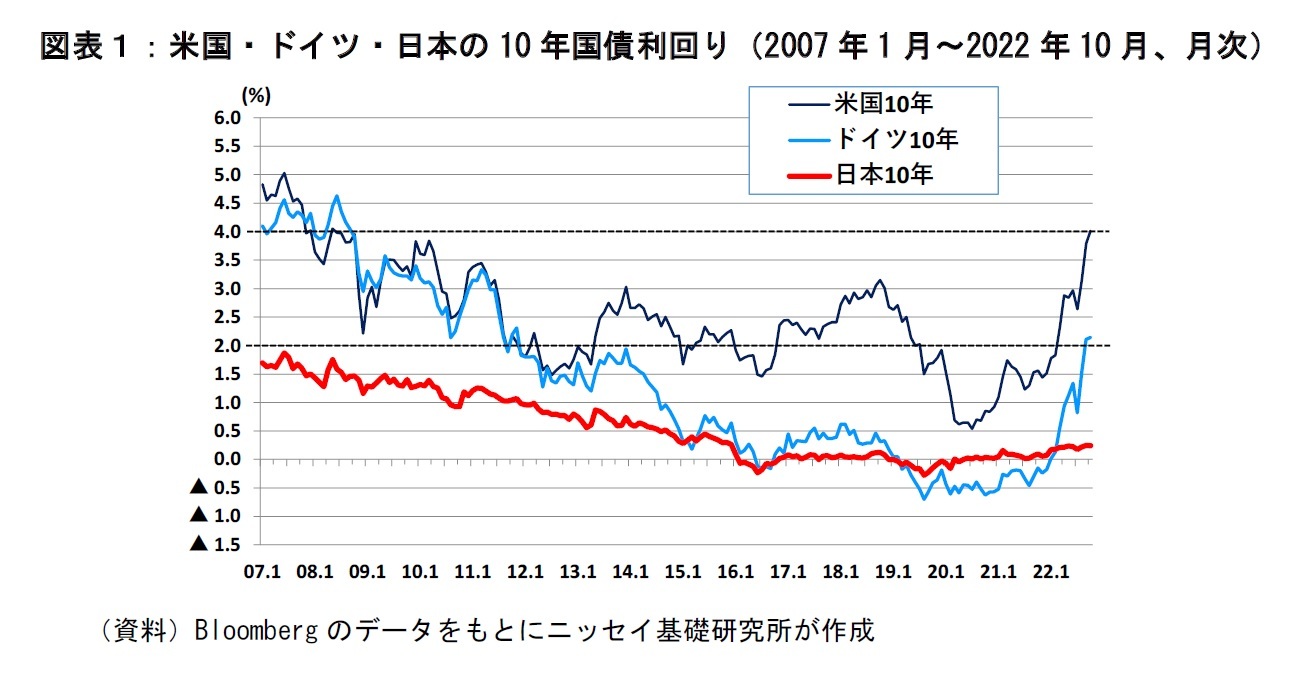

今年に入り、欧米ではインフレ鎮静化に向けて中央銀行が金融引き締めへと転換し、市場金利が大きく上昇した。10年国債利回りの推移をみると、米国では2008年以来14年ぶりに4%台に、ドイツでは2011年以来11年ぶりに2%台に乗せた(2022年10月末時点、図表1)。

これに対して、日本は海外とは一線を画した動きとなっている。しかし、内外金利差の拡大に伴う円安進行や国内でもCPI上昇率が前年比3.0%に高まるなか、市場では、日銀が緩和政策の修正を余儀なくされるとの見方も根強い。海外資金は日本国債売りの姿勢を強めており、10年国債利回りは金融政策(イールドカーブコントロール、YCC)の上限である0.25%に到達した。

これに対して、日本は海外とは一線を画した動きとなっている。しかし、内外金利差の拡大に伴う円安進行や国内でもCPI上昇率が前年比3.0%に高まるなか、市場では、日銀が緩和政策の修正を余儀なくされるとの見方も根強い。海外資金は日本国債売りの姿勢を強めており、10年国債利回りは金融政策(イールドカーブコントロール、YCC)の上限である0.25%に到達した。

それでは、緩和政策の修正はJリート(不動産投資信託)市場にどのような影響を及ぼすであろうか。ニッセイ基礎研究所は、YCCによる10年金利の下押し効果を約0.4%と推計する1。そこで、YCC解除によって金利が0.4%上昇するケースを想定し、一定の前提条件のもと、その影響を試算したい。

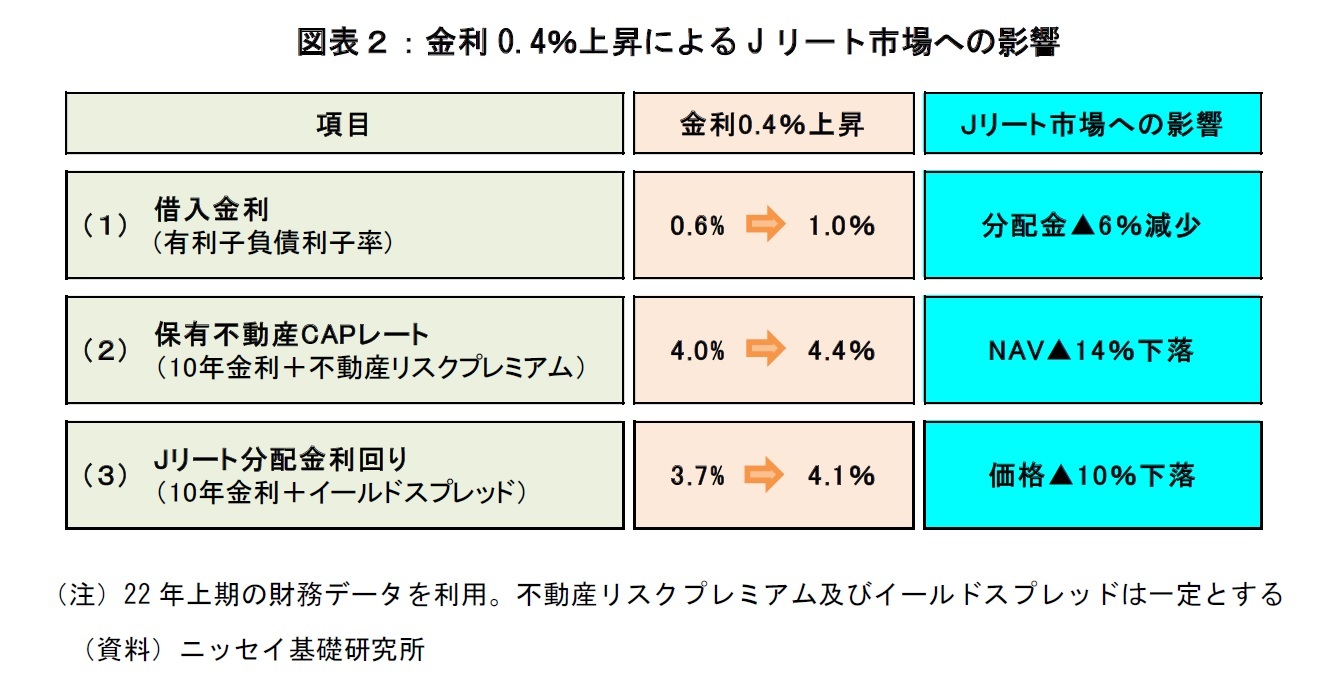

Jリートは、エクイティ資金及び借入金を調達して不動産に投資し、利益のほぼ全額を分配することで高いインカム利回りを実現する金融商品である。そのため、金利上昇は次の3つのルートを通じてマイナスの影響を及ぼす。具体的には、(1)借入金利上昇(支払利息増加)による「分配金の減少」、(2)不動産利回り上昇(不動産価格下落)による「NAV(Net Asset Value)の下落」、(3)分配金利回り上昇による「市場価格の下落」、が挙げられる(図表2)。まず、(1)「分配金の減少」について、Jリートの財務は「借入金利0.1%上昇→経常利益▲1.6%減少」の関係から、借入金利が現在の0.6%から1.0%に上昇した場合、分配金は▲6%減少するリスクがある。

次に、(2)「NAVの下落」について、Jリートの資産価格は「不動産利回り0.1%上昇→NAV▲3.8%下落」の関係から、不動産利回りが現在の4.0%から4.4%に上昇した場合、NAVは▲14%下落するリスクがある。

最後に、(3)「市場価格の下落」について、「分配金利回り0.1%上昇→市場価格▲2.6%下落」の関係から、分配金利回りが現在の3.7%から4.1%に上昇した場合、市場価格は▲10%下落するリスクがある。

このようにしてみると、金利0.4%の上昇は市場ファンダメンタルズの悪化や分配金利回りの上昇を通じて、「▲6%~▲14%」程度の下押し圧力が想定されることになる。

Jリートは、エクイティ資金及び借入金を調達して不動産に投資し、利益のほぼ全額を分配することで高いインカム利回りを実現する金融商品である。そのため、金利上昇は次の3つのルートを通じてマイナスの影響を及ぼす。具体的には、(1)借入金利上昇(支払利息増加)による「分配金の減少」、(2)不動産利回り上昇(不動産価格下落)による「NAV(Net Asset Value)の下落」、(3)分配金利回り上昇による「市場価格の下落」、が挙げられる(図表2)。まず、(1)「分配金の減少」について、Jリートの財務は「借入金利0.1%上昇→経常利益▲1.6%減少」の関係から、借入金利が現在の0.6%から1.0%に上昇した場合、分配金は▲6%減少するリスクがある。

次に、(2)「NAVの下落」について、Jリートの資産価格は「不動産利回り0.1%上昇→NAV▲3.8%下落」の関係から、不動産利回りが現在の4.0%から4.4%に上昇した場合、NAVは▲14%下落するリスクがある。

最後に、(3)「市場価格の下落」について、「分配金利回り0.1%上昇→市場価格▲2.6%下落」の関係から、分配金利回りが現在の3.7%から4.1%に上昇した場合、市場価格は▲10%下落するリスクがある。

このようにしてみると、金利0.4%の上昇は市場ファンダメンタルズの悪化や分配金利回りの上昇を通じて、「▲6%~▲14%」程度の下押し圧力が想定されることになる。

もっとも、Jリートは借入金を長期固定金利で調達しており、金利上昇による財務への影響は緩やかに進行する。また、Jリートの資産価格は不動産売買市場の実勢に対して遅行性があり、不動産利回り(不動産リスクプレミアム)は依然として低下余地があろう。分配金利回りについても、現在のイールドスプレッド(3.5%)は米国リート(0.0%)の水準と比べて十分に厚く、今後の金利上昇リスクを既に織り込んでいる可能性がある。

したがって、投資家としては日銀の次の一手に備えて金利上昇の影響を見極めつつ、Jリート市場の動向を注視する必要がありそうだ。

1 福本勇樹『連続指値オペの導入効果~日銀の金融緩和政策による長期金利の下押し効果の測定』(ニッセイ基礎研究所、基礎研レター、2022年8月16日)

したがって、投資家としては日銀の次の一手に備えて金利上昇の影響を見極めつつ、Jリート市場の動向を注視する必要がありそうだ。

1 福本勇樹『連続指値オペの導入効果~日銀の金融緩和政策による長期金利の下押し効果の測定』(ニッセイ基礎研究所、基礎研レター、2022年8月16日)

(2022年12月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1858

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

2005年 ニッセイ基礎研究所

2019年4月より現職

【加入団体等】

・一般社団法人不動産証券化協会認定マスター

・日本証券アナリスト協会検定会員

岩佐 浩人のレポート

新着記事

-

2025年10月21日

選択と責任──消費社会の二重構造(2)-欲望について考える(3) -

2025年10月21日

連立協議から選挙のあり方を思う-選挙と同時に大規模な公的世論調査の実施を -

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期 -

2025年10月21日

中国、社会保険料徴収をとりまく課題【アジア・新興国】中国保険市場の最新動向(71) -

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【緩和政策の修正によるJリート市場への影響は?】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

緩和政策の修正によるJリート市場への影響は?のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!