- シンクタンクならニッセイ基礎研究所 >

- 年金 >

- 企業年金 >

- 企業年金による代替資産投資の評価にトライする

2022年11月04日

文字サイズ

- 小

- 中

- 大

筆者は昨年11月の年金ストラテジーで、代替資産投資を核とする大学等のエンダウメント(寄贈基金)の運用実績への、Charles Ennisらによる批判を紹介した。エンダウメントでは資産の過半を代替資産に投資しているものの、(1)資金流入によるリターン獲得機会の減少、(2)高い運用手数料、のため、期待ほどのリターンをあげられていない。対照的に、2008年のリーマンショック以降、伝統的資産は高いリターンを記録した。そのため伝統的資産だけでも、2008年から2018年までのエンダウメントと同じリスク水準(標準偏差)で1%以上高いリターンのポートフォリオを組成できたとする。代替資産投資を見直すべきだというのである。

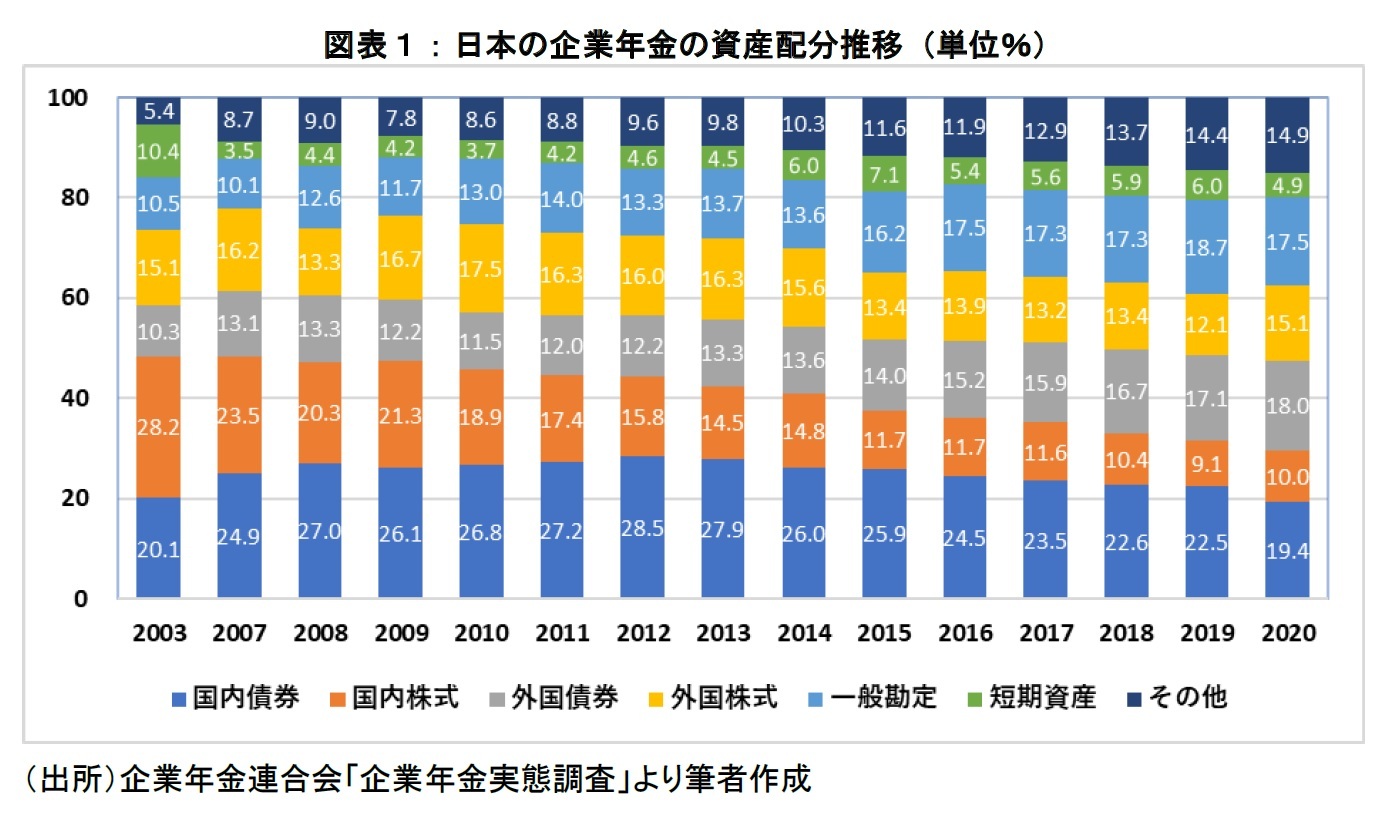

一方、日本の企業年金の資産配分をみると、図表1のように主に内外の債券・株式と生命保険一般勘定の5つから構成される。短期資産とこの5つ以外の資産、すなわち表中の「その他」の配分比がリーマンショック直前の2007年度の9%から現在は15%まで増加している。他方、減少しているのは国内債券と国内株式である。全体としてリスクを落とす中、国内債券から生命保険一般勘定や代替資産に資金がシフトしてきた。その中心の一つはヘッジファンド投資であった。米国エンダウメントとは異なり、日本の企業年金の代替資産投資には、(1)流動性・換金性を重視する、(2)債券投資への代替手段としてリスクを抑える、特徴があった。

一方、日本の企業年金の資産配分をみると、図表1のように主に内外の債券・株式と生命保険一般勘定の5つから構成される。短期資産とこの5つ以外の資産、すなわち表中の「その他」の配分比がリーマンショック直前の2007年度の9%から現在は15%まで増加している。他方、減少しているのは国内債券と国内株式である。全体としてリスクを落とす中、国内債券から生命保険一般勘定や代替資産に資金がシフトしてきた。その中心の一つはヘッジファンド投資であった。米国エンダウメントとは異なり、日本の企業年金の代替資産投資には、(1)流動性・換金性を重視する、(2)債券投資への代替手段としてリスクを抑える、特徴があった。

では、ヘッジファンドを中心とする代替資産投資はポートフォリオのリスク・リターンを改善したのだろうか。ここでEnnisの分析1にならって、企業年金のリスク・リターン実績が伝統的資産だけでどの程度説明できるかを検証した。

具体的には、リーマンショック以降の2008年度から2020年度まで各年度の企業年金全体のリターン(修正総合収益率)を被説明変数とし、伝統的4資産のインデクス・リターンを説明変数とする重回帰分析(最小2乗法)を行った。ただし、(1)各資産の係数の合計を1.0とする、(2)13年間のリターンの標準偏差(リスク)を実績値と等しくする、という2つの制約条件をつける。つまり、4資産のパッシブファンドを用いて実績と同リスクのポートフォリオを複製し、それをベンチマークとして、企業年金の運用実績を分析してみた。

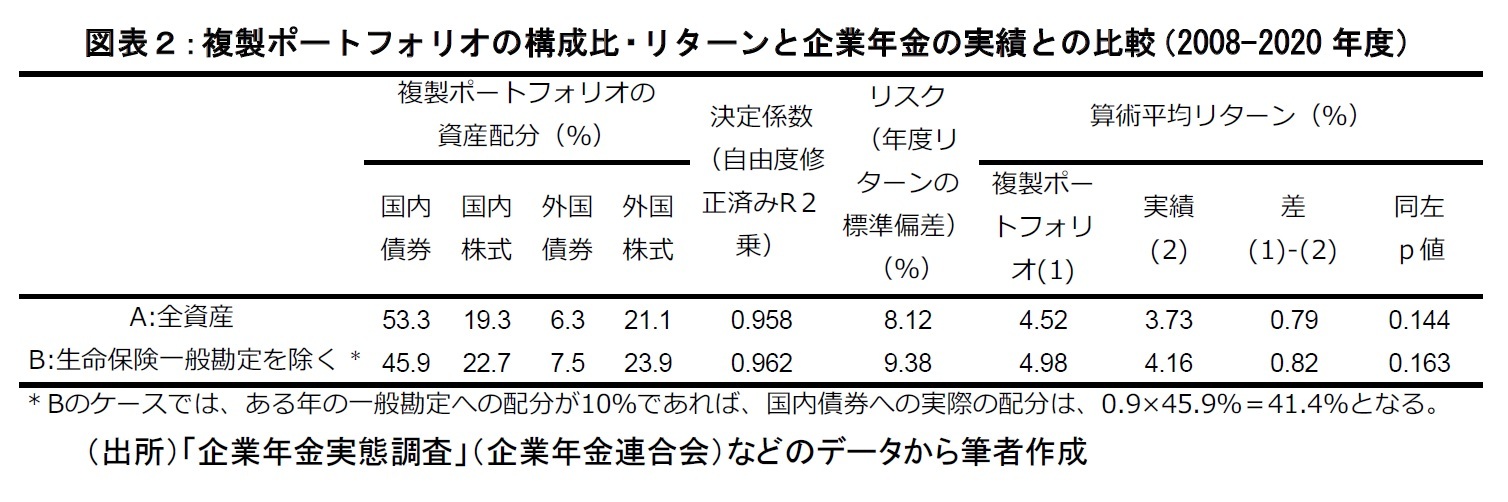

図表2がその結果である。なお、Aは運用資産全体のリターン、Bは生命保険一般勘定の寄与分(利率1.25%と想定)を除いたリターン、を被説明変数としたケースである。気がつく点として第1に、ケースA、Bともに複製ポートフォリオでは、実際(30%未満)より高い50%前後を国内債券へ配分している。運用リスクを抑制してきたことがわかる。第2に回帰分析の決定係数は0.95以上であり、年々のリターンの変動の95%以上が4資産のパッシブ運用で説明できる。

具体的には、リーマンショック以降の2008年度から2020年度まで各年度の企業年金全体のリターン(修正総合収益率)を被説明変数とし、伝統的4資産のインデクス・リターンを説明変数とする重回帰分析(最小2乗法)を行った。ただし、(1)各資産の係数の合計を1.0とする、(2)13年間のリターンの標準偏差(リスク)を実績値と等しくする、という2つの制約条件をつける。つまり、4資産のパッシブファンドを用いて実績と同リスクのポートフォリオを複製し、それをベンチマークとして、企業年金の運用実績を分析してみた。

図表2がその結果である。なお、Aは運用資産全体のリターン、Bは生命保険一般勘定の寄与分(利率1.25%と想定)を除いたリターン、を被説明変数としたケースである。気がつく点として第1に、ケースA、Bともに複製ポートフォリオでは、実際(30%未満)より高い50%前後を国内債券へ配分している。運用リスクを抑制してきたことがわかる。第2に回帰分析の決定係数は0.95以上であり、年々のリターンの変動の95%以上が4資産のパッシブ運用で説明できる。

第3に複製ポートフォリオと実績のリターンを比べると、p値(統計学上0である確率)が0.1を超えているものの、ケースAでは0.79%ポイント、ケースBでは0.82%ポイント、前者が後者を上回る。つまり、企業年金全体では、実績と同程度のリスクで、より高いリターンが得られた4資産のパッシブ・ポートフォリオが存在したことになる。この1年あたり0.8%、13年間累積で10%ポイントの差(負の超過リターン)は、ヘッジファンドなど代替資産投資やアクティブ運用などからもたらされる。つまり、図表2の分析からは残念ながら、これらの施策がポートフォリオのリスク・リターンを改善したとする結果を検出することはできなかった。

もちろん、上記は伝統的資産のリターンが高かった13年間の、企業年金全体のデータによる後講釈である。債券・株式リターンの変動が拡大しかねない状況では、代替資産投資も受託者責任上、十分にプルーデントな(思慮深い)選択肢と位置づけられよう。ただ、ここでの分析からは、例えばヘッジファンド投資を取り入れる際には、マネージャーのスキルだけでなく、(1)運用手数料やコストが合理的水準か、(2)運用ポートフォリオ全体との間にリスク分散効果が得られるかどうか、をよく吟味する必要があることを再確認できたのではないか。それらが確認できない場合には代替資産投資を見送ることも、資産配分政策の選択肢の1つとなりうる。

1 Ennis, Richard(2020),“Institutional Investment Strategy and Manager Choice: A Critique,” The Journal of Portfolio Management, 46(5), pp.104-117

もちろん、上記は伝統的資産のリターンが高かった13年間の、企業年金全体のデータによる後講釈である。債券・株式リターンの変動が拡大しかねない状況では、代替資産投資も受託者責任上、十分にプルーデントな(思慮深い)選択肢と位置づけられよう。ただ、ここでの分析からは、例えばヘッジファンド投資を取り入れる際には、マネージャーのスキルだけでなく、(1)運用手数料やコストが合理的水準か、(2)運用ポートフォリオ全体との間にリスク分散効果が得られるかどうか、をよく吟味する必要があることを再確認できたのではないか。それらが確認できない場合には代替資産投資を見送ることも、資産配分政策の選択肢の1つとなりうる。

1 Ennis, Richard(2020),“Institutional Investment Strategy and Manager Choice: A Critique,” The Journal of Portfolio Management, 46(5), pp.104-117

(2022年11月04日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

名古屋市立大学 経済学研究科

臼杵 政治

臼杵 政治のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2022/11/04 | 企業年金による代替資産投資の評価にトライする | 臼杵 政治 | ニッセイ年金ストラテジー |

| 2022/04/05 | 企業型確定拠出年金の制度設計と商品選択 | 臼杵 政治 | ニッセイ年金ストラテジー |

| 2021/11/04 | エンダウメントの運用モデルは成功したのか | 臼杵 政治 | ニッセイ年金ストラテジー |

| 2021/04/05 | 「長期投資」って何年間?-資産・投資期間ごとの元本毀損確率 | 臼杵 政治 | ニッセイ年金ストラテジー |

新着記事

-

2025年10月16日

EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- -

2025年10月16日

再び不安定化し始めた米中摩擦-経緯の振り返りと今後想定されるシナリオ -

2025年10月15日

インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に -

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【企業年金による代替資産投資の評価にトライする】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

企業年金による代替資産投資の評価にトライするのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!