- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 日本経済 >

- 法人企業統計22年4-6月期-経常利益(季節調整値)は過去最高水準を更新

2022年09月01日

文字サイズ

- 小

- 中

- 大

1.6四半期連続の増益

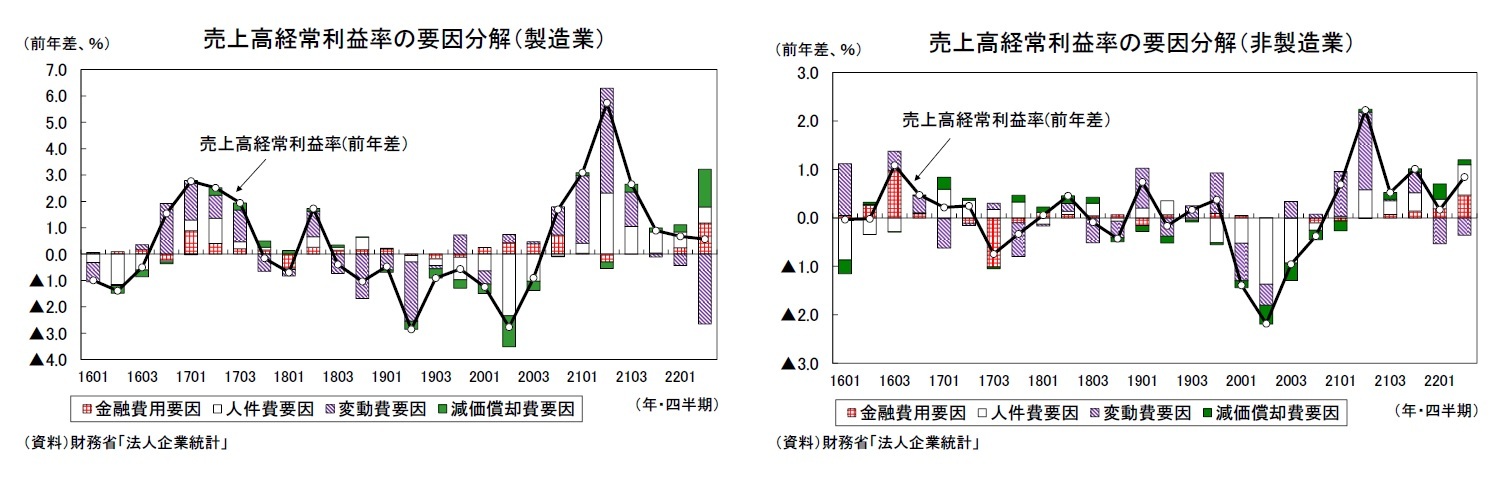

製造業は、輸出減速の影響で売上高の伸びが1-3月期の前年比9.0%から同6.1%へと鈍化したが、売上高経常利益率が21年4-6月期の10.7%から11.2%へと改善したことが収益の押し上げ要因となった。売上高経常利益率を要因分解すると、円安、原油高の影響で変動費が9.9%の高い伸びとなり、利益率を大きく押し下げたが、人件費が前年比1.4%と売上高の伸びを大きく下回り、売上高人件費率が改善したことに加え、受取利息等が前年比52.3%の大幅増加となったことから、金融費用要因が利益率を大きく押し上げた。

なお、製造業の営業利益は前年比▲6.6%と7四半期ぶりの減少となった。受取利息等の急増(おそらく受取配当金)は一時的なものと考えられ、本業で稼いだ利益は、原材料価格上昇によるコスト増を主因として悪化したことには注意が必要だ。

非製造業は、売上高は前年比7.6%(1-3月期:前年比7.5%)と前期からほぼ変わらなかったが、売上高経常利益率が21年4-6月期の6.4%から7.2%へと改善したことが収益の押し上げ要因となった。製造業と同様に、変動費が7.9%の高い伸びとなり、変動費要因がマイナスとなったが、人件費要因、金融費用要因が利益率を押し上げた。

なお、製造業の営業利益は前年比▲6.6%と7四半期ぶりの減少となった。受取利息等の急増(おそらく受取配当金)は一時的なものと考えられ、本業で稼いだ利益は、原材料価格上昇によるコスト増を主因として悪化したことには注意が必要だ。

非製造業は、売上高は前年比7.6%(1-3月期:前年比7.5%)と前期からほぼ変わらなかったが、売上高経常利益率が21年4-6月期の6.4%から7.2%へと改善したことが収益の押し上げ要因となった。製造業と同様に、変動費が7.9%の高い伸びとなり、変動費要因がマイナスとなったが、人件費要因、金融費用要因が利益率を押し上げた。

2.経常利益(季節調整値)は過去最高水準を更新

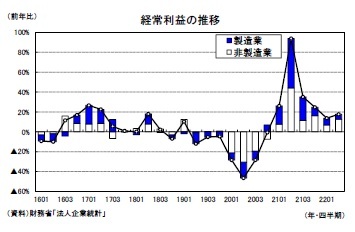

経常利益を業種別に見ると、製造業は、供給制約の影響を強く受けている輸送用機械が前年比5.5%(1-3月期:同▲11.7%)と3四半期ぶりに増加した。ただし、営業利益は前年比▲57.1%(1-3月期:同▲31.6%)の大幅減少となっており、収益環境は依然として厳しい。その他の業種では、生産用機械(前年比▲9.0%)、食料品(同▲6.4%)は減少したが、石油・石炭(同101.8%)、鉄鋼(同75.3%)、情報通信機械(同29.8%)等が大幅増益となった。

非製造業は、電気業が3四半期連続の赤字(▲281億円)、建設業(前年比▲18.6%)は4四半期連続の減益となったが、卸売・小売業(同51.5%)、情報通信業(同56.1%)、運輸・郵便業(同258.3%)の高い伸びがそれをカバーした。非製造業の中で、コロナ禍の悪影響を大きく受けている業種についてみると、飲食サービス業、生活関連サービス業は1-3月期の赤字から4-6月期には黒字に転じたが、宿泊業は1-3月期に続き赤字となっている。

非製造業は、電気業が3四半期連続の赤字(▲281億円)、建設業(前年比▲18.6%)は4四半期連続の減益となったが、卸売・小売業(同51.5%)、情報通信業(同56.1%)、運輸・郵便業(同258.3%)の高い伸びがそれをカバーした。非製造業の中で、コロナ禍の悪影響を大きく受けている業種についてみると、飲食サービス業、生活関連サービス業は1-3月期の赤字から4-6月期には黒字に転じたが、宿泊業は1-3月期に続き赤字となっている。

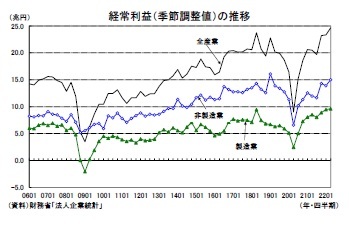

季節調整済の経常利益は前期比5.5%(1-3月期:同0.6%)と3四半期連続で増加した。製造業(前期比1.6%)、非製造業(同8.1%)ともに増加した。

季節調整済の経常利益は前期比5.5%(1-3月期:同0.6%)と3四半期連続で増加した。製造業(前期比1.6%)、非製造業(同8.1%)ともに増加した。22年4-6月期の経常利益(季節調整値)は24.6兆円となり、過去最高だった18年4-6月期の23.7兆円を上回った。非製造業はピーク時(19年1-3月期)の水準を下回っているが、製造業の経常利益が9.6兆円となり、これまでのピーク(18年4-6月期の9.4兆円)を上回った。

22年4-6月期は、中国のロックダウンを受けた輸出の減速、原材料価格上昇に伴うコスト増などから、製造業の収益環境は厳しいものとなった。経常利益は増加が続いたものの、受取利息等の大幅増加により大きく押し上げられているため、割り引いてみる必要がある。一方、非製造業は、まん延防止等重点措置の終了を受けて個人消費を中心に国内需要が回復したことが、収益の改善につながった。

先行きについては、海外経済の減速傾向が鮮明となっていることから、輸出による押し上げは当面期待できないが、緊急事態宣言などの行動制限がなければ、個人消費を中心とした国内需要の増加が収益の改善に寄与することが見込まれる。ただし、金融引き締めに伴う米国経済の急減速、ゼロコロナ政策継続による中国経済の下振れ、ウクライナ情勢の深刻化、冬場の電力不足による経済活動の制限、新型コロナウイルス感染拡大時の政策対応の不確実性、など下振れリスクは大きい。

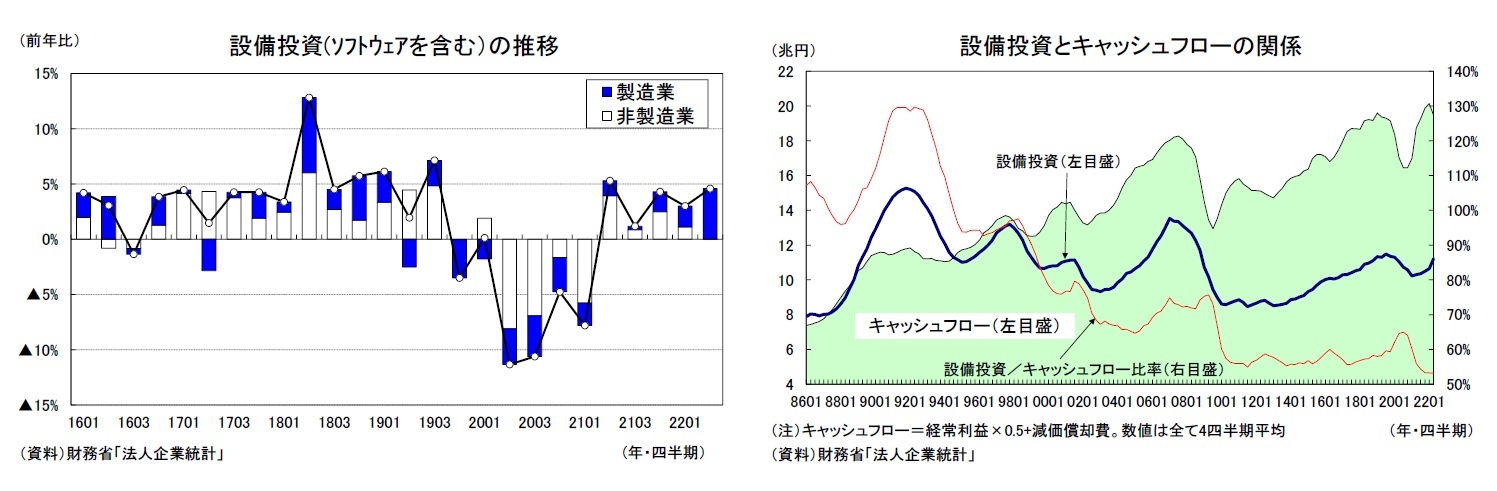

3.設備投資は回復するが、企業の慎重姿勢は変わらず

設備投資(ソフトウェアを含む)は前年比4.6%(1-3月期:同3.0%)と5四半期連続で増加し、前期から伸びを高めた。非製造業が前年比▲0.0%(1-3月期:同1.6%)と小幅ながら5四半期ぶりに減少したが、製造業が前年比13.7%(1-3月期:同5.9%)と伸びが加速した。

季節調整済の設備投資(ソフトウェアを含む)は前期比3.9%(1-3月期:同▲0.0%)と2四半期ぶりに増加した。製造業(1-3月期:前期比2.5%→4-6月期:同7.6%)が3四半期連続、非製造業(1-3月期:前期比▲1.4%→4-6月期:同1.9%)が2四半期ぶりに増加した。

設備投資は増加が続いているが、企業収益に比べると回復ペースは鈍い。企業の設備投資意欲を示す「設備投資/キャッシュフロー比率」は50%台前半と過去最低水準にある。コロナ禍が長期化する中で、原材料価格の高騰、中国のロックダウンなどの悪材料が重なったこともあり、企業は慎重姿勢を強めている。

季節調整済の設備投資(ソフトウェアを含む)は前期比3.9%(1-3月期:同▲0.0%)と2四半期ぶりに増加した。製造業(1-3月期:前期比2.5%→4-6月期:同7.6%)が3四半期連続、非製造業(1-3月期:前期比▲1.4%→4-6月期:同1.9%)が2四半期ぶりに増加した。

設備投資は増加が続いているが、企業収益に比べると回復ペースは鈍い。企業の設備投資意欲を示す「設備投資/キャッシュフロー比率」は50%台前半と過去最低水準にある。コロナ禍が長期化する中で、原材料価格の高騰、中国のロックダウンなどの悪材料が重なったこともあり、企業は慎重姿勢を強めている。

4.4-6月期・GDP2次速報は上方修正を予想

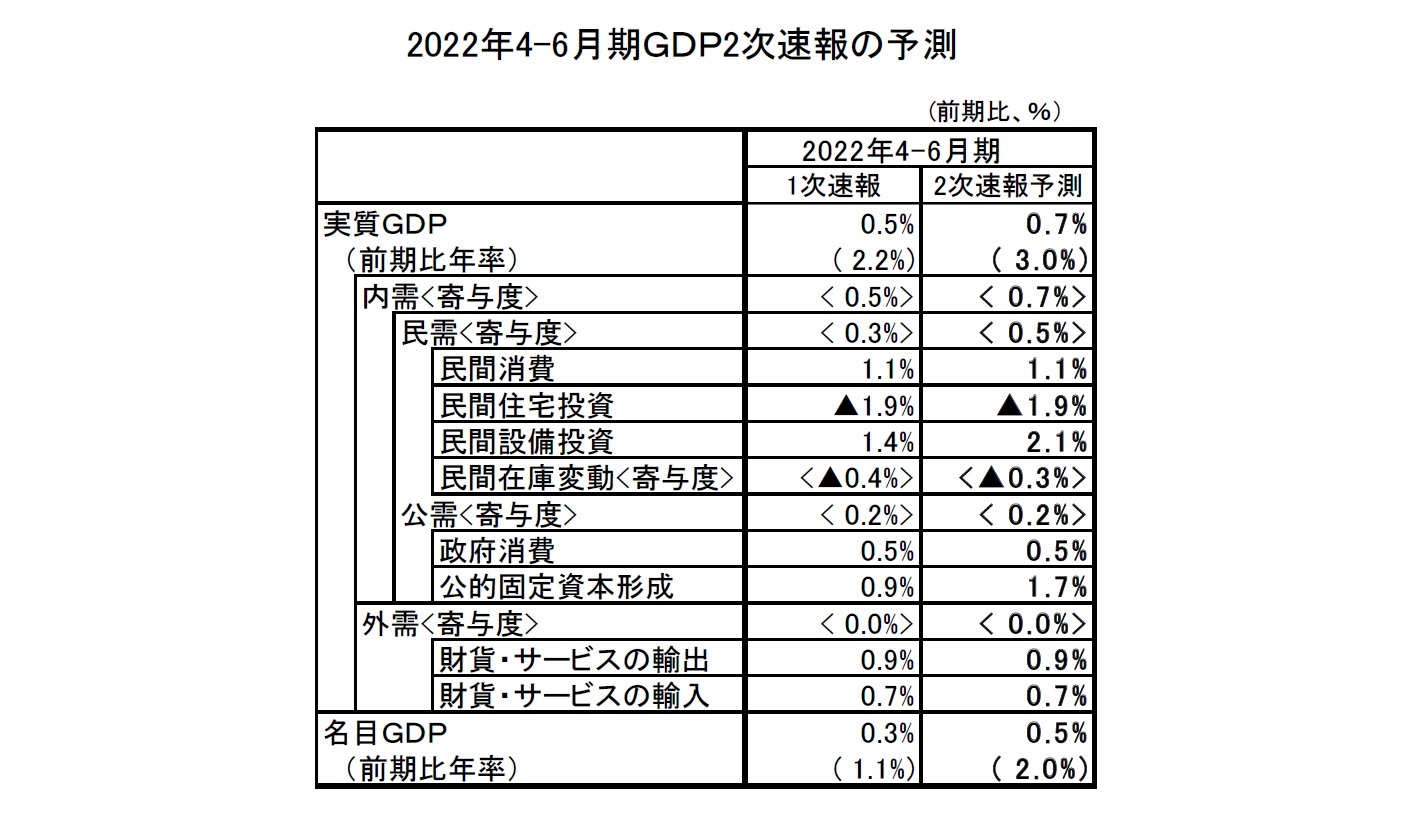

本日の法人企業統計の結果等を受けて、9/8公表予定の22年4-6月期GDP2次速報では、実質GDPが前期比0.7%(前期比年率3.0%)となり、1次速報の前期比0.5%(前期比年率2.2%)から上方修正されるだろう。

設備投資は1次速報の前期比1.4%から同2.1%へと上方修正されると予想する。

設備投資の需要側推計に用いられる法人企業統計の設備投資(ソフトウェアを除く)は前年比3.5%(1-3月期:同5.0%)と5四半期連続で増加した。法人企業統計ではサンプル替えや四半期毎の回答企業の差によって断層が生じるが、当研究所でこの影響を調整したところ前年比3%台となり、公表値と同程度の伸びとなった。また、金融保険業の設備投資(ソフトウェアを除く)は前年比▲10.5%(1-3月期:同▲12.1%)と4四半期連続で前年比二桁の大幅減少となった。1次速報段階では、設備投資の需要側推計値は前年比▲1.0%となっていた。本日の法人企業統計の結果は設備投資の上方修正要因と考えられる。

また、民間在庫変動は1次速報で仮置きとなっていた原材料在庫、仕掛品在庫に法人企業統計の結果が反映され、1次速報の前期比・寄与度▲0.4%から同▲0.3%へと上方修正されるだろう。

その他の需要項目では、公的固定資本形成は6月の建設総合統計の結果が反映され、前期比0.9%から同1.7%へ上方修正されると予想する。

設備投資は1次速報の前期比1.4%から同2.1%へと上方修正されると予想する。

設備投資の需要側推計に用いられる法人企業統計の設備投資(ソフトウェアを除く)は前年比3.5%(1-3月期:同5.0%)と5四半期連続で増加した。法人企業統計ではサンプル替えや四半期毎の回答企業の差によって断層が生じるが、当研究所でこの影響を調整したところ前年比3%台となり、公表値と同程度の伸びとなった。また、金融保険業の設備投資(ソフトウェアを除く)は前年比▲10.5%(1-3月期:同▲12.1%)と4四半期連続で前年比二桁の大幅減少となった。1次速報段階では、設備投資の需要側推計値は前年比▲1.0%となっていた。本日の法人企業統計の結果は設備投資の上方修正要因と考えられる。

また、民間在庫変動は1次速報で仮置きとなっていた原材料在庫、仕掛品在庫に法人企業統計の結果が反映され、1次速報の前期比・寄与度▲0.4%から同▲0.3%へと上方修正されるだろう。

その他の需要項目では、公的固定資本形成は6月の建設総合統計の結果が反映され、前期比0.9%から同1.7%へ上方修正されると予想する。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2022年09月01日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

03-3512-1836

経歴

- ・ 1992年:日本生命保険相互会社

・ 1996年:ニッセイ基礎研究所へ

・ 2019年8月より現職

・ 2010年 拓殖大学非常勤講師(日本経済論)

・ 2012年~ 神奈川大学非常勤講師(日本経済論)

・ 2018年~ 統計委員会専門委員

斎藤 太郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/03 | 雇用関連統計25年8月-失業率、有効求人倍率ともに悪化 | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/09/30 | 鉱工業生産25年8月-7-9月期は自動車中心に減産の可能性 | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/09/19 | 消費者物価(全国25年8月)-コアCPIは9ヵ月ぶりの3%割れ、年末には2%程度まで鈍化する見通し | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/09/17 | 貿易統計25年8月-関税引き上げの影響が顕在化し、米国向け自動車輸出が数量ベースで大きく落ち込む | 斎藤 太郎 | 経済・金融フラッシュ |

新着記事

-

2025年10月14日

厚生年金の加入制限が段階的に廃止へ。適用徹底には連携強化が課題。~年金改革ウォッチ 2025年10月号 -

2025年10月14日

貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 -

2025年10月14日

中国の貿易統計(25年9月)~輸出、輸入とも加速。対米輸出は減少が続く -

2025年10月14日

ロシアの物価状況(25年9月)-低下が続くが、足もとインフレ圧力の強まりも -

2025年10月14日

今週のレポート・コラムまとめ【10/7-10/10発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【法人企業統計22年4-6月期-経常利益(季節調整値)は過去最高水準を更新】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

法人企業統計22年4-6月期-経常利益(季節調整値)は過去最高水準を更新のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!