- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 2022・2023年度経済見通し(22年8月)

2022年08月16日

文字サイズ

- 小

- 中

- 大

1. 2022年4-6月期は前期比年率2.2%のプラス成長

2022年4-6月期の実質GDPは、前期比0.5%(前期比年率2.2%)と3四半期連続のプラス成長となった。

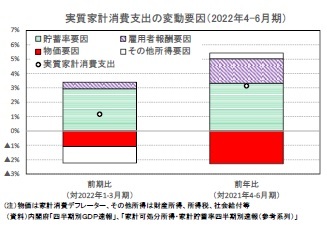

まん延防止等重点措置の終了を受けて、外食、宿泊などの対面型サービスを中心に民間消費が前期比1.1%の高い伸びとなったことが、プラス成長の主因である。高水準の企業収益を背景に設備投資が前期比1.4%と2四半期ぶりに増加したことも成長率を押し上げた。1-3月期に成長率を大きく押し下げた外需は、輸出がロックダウン影響で中国向けが落ち込んだことから、前期比0.9%の低い伸びにとどまる一方、ワクチン購入の減少などから、輸入も同0.7%の低い伸びとなったため、前期比・寄与度0.0%(年率0.2%)と成長率に対してほぼニュートラルとなった。

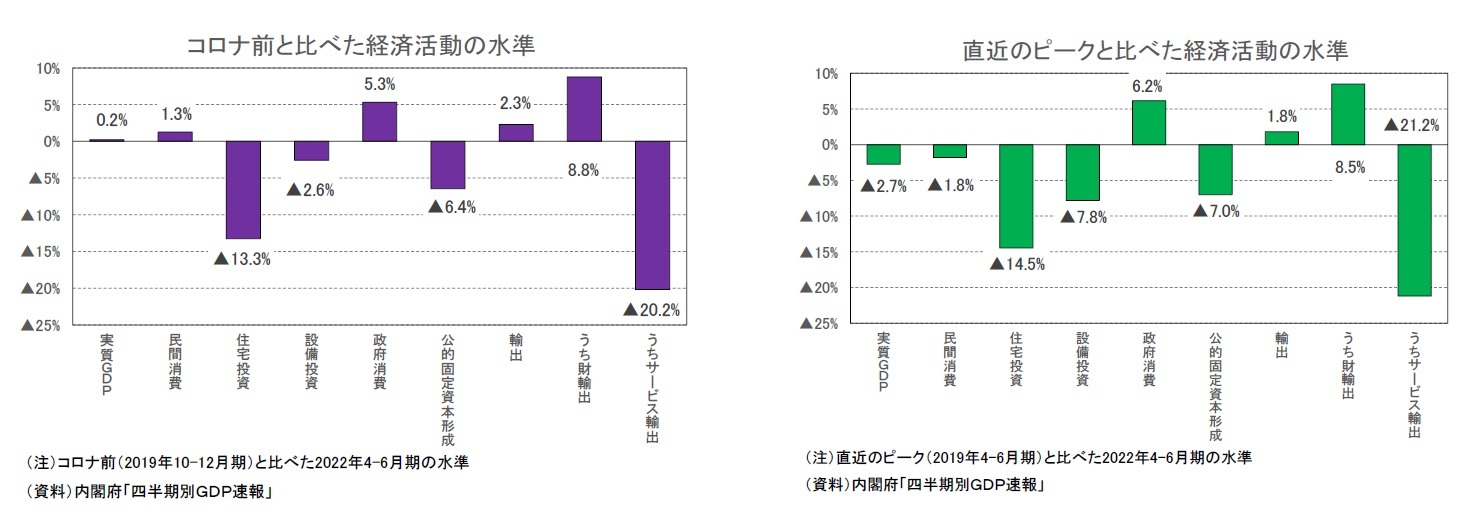

2022年4-6月期の実質GDPは2019年10-12月を0.2%上回り、ようやくコロナ前の水準を回復した。需要項目別には、民間消費がコロナ前を1.3%上回ったほか、医療提供体制整備費用やワクチン接種等を反映し、政府消費がコロナ前を大きく上回った。一方、住宅投資(▲13.3%)、設備投資(▲2.6%)、公的固定資本形成(▲6.4%)は依然としてコロナ前の水準を下回っている。また、輸出はコロナ前を2.3%上回っているが、海外経済の回復や円安を背景に財の輸出が増加傾向を続ける一方、インバウンド需要が大きく落ち込んだ状態が続いていることから、サービスの輸出はコロナ前の水準を大きく下回っている(▲20.2%)。

なお、日本は消費税率引き上げの影響で2019年10-12月期に前期比年率▲11.3%の大幅マイナス成長となっており、新型コロナウイルス感染症の影響が顕在化する前に経済活動の水準が大きく落ち込んでいた。直近のピークである2019年4-6月期と比較すると、2022年4-6月期の実質GDPは▲2.7%、民間消費は▲1.8%低い。経済の正常化までにはかなりの距離があるといえるだろう。

まん延防止等重点措置の終了を受けて、外食、宿泊などの対面型サービスを中心に民間消費が前期比1.1%の高い伸びとなったことが、プラス成長の主因である。高水準の企業収益を背景に設備投資が前期比1.4%と2四半期ぶりに増加したことも成長率を押し上げた。1-3月期に成長率を大きく押し下げた外需は、輸出がロックダウン影響で中国向けが落ち込んだことから、前期比0.9%の低い伸びにとどまる一方、ワクチン購入の減少などから、輸入も同0.7%の低い伸びとなったため、前期比・寄与度0.0%(年率0.2%)と成長率に対してほぼニュートラルとなった。

2022年4-6月期の実質GDPは2019年10-12月を0.2%上回り、ようやくコロナ前の水準を回復した。需要項目別には、民間消費がコロナ前を1.3%上回ったほか、医療提供体制整備費用やワクチン接種等を反映し、政府消費がコロナ前を大きく上回った。一方、住宅投資(▲13.3%)、設備投資(▲2.6%)、公的固定資本形成(▲6.4%)は依然としてコロナ前の水準を下回っている。また、輸出はコロナ前を2.3%上回っているが、海外経済の回復や円安を背景に財の輸出が増加傾向を続ける一方、インバウンド需要が大きく落ち込んだ状態が続いていることから、サービスの輸出はコロナ前の水準を大きく下回っている(▲20.2%)。

なお、日本は消費税率引き上げの影響で2019年10-12月期に前期比年率▲11.3%の大幅マイナス成長となっており、新型コロナウイルス感染症の影響が顕在化する前に経済活動の水準が大きく落ち込んでいた。直近のピークである2019年4-6月期と比較すると、2022年4-6月期の実質GDPは▲2.7%、民間消費は▲1.8%低い。経済の正常化までにはかなりの距離があるといえるだろう。

(海外経済の減速が鮮明に)

世界経済は、新型コロナウイルス感染症の影響で2020年に急減速した後、2021年はその反動もあって高成長を記録したが、ここにきて減速傾向が鮮明となっている。

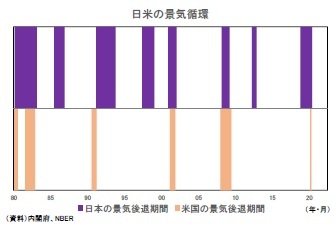

コロナ禍からの回復ペースが速かった米国の実質GDPは、2022年1-3月期に続き、4-6月期も前期比でマイナスとなり、一般的にテクニカル・リセッションとされる2四半期連続のマイナス成長となった。正式な景気循環は、全米経済研究所(NBER)が判断することになっているが、その際に重要視する雇用、個人消費などの経済指標は概ね堅調を維持しており、テクニカル・リセッションが必ずしも景気後退を意味するわけではない。

当研究所は、現時点では米国の景気後退が回避されることをメインシナリオとしているが、金融引き締めの影響で当面は潜在成長率を下回る成長が続くことが予想される。また、FRBは景気後退を招くとしても、インフレ抑制のために金融引き締めを継続する姿勢を示していることから、ソフトランディングのハードルは上がっている。

世界経済は、新型コロナウイルス感染症の影響で2020年に急減速した後、2021年はその反動もあって高成長を記録したが、ここにきて減速傾向が鮮明となっている。

コロナ禍からの回復ペースが速かった米国の実質GDPは、2022年1-3月期に続き、4-6月期も前期比でマイナスとなり、一般的にテクニカル・リセッションとされる2四半期連続のマイナス成長となった。正式な景気循環は、全米経済研究所(NBER)が判断することになっているが、その際に重要視する雇用、個人消費などの経済指標は概ね堅調を維持しており、テクニカル・リセッションが必ずしも景気後退を意味するわけではない。

当研究所は、現時点では米国の景気後退が回避されることをメインシナリオとしているが、金融引き締めの影響で当面は潜在成長率を下回る成長が続くことが予想される。また、FRBは景気後退を招くとしても、インフレ抑制のために金融引き締めを継続する姿勢を示していることから、ソフトランディングのハードルは上がっている。

また、ユーロ圏経済は、インフレ抑制のための金融引き締めに加え、ロシアのガス供給削減による経済活動への悪影響が大きいことから、2022年終盤から2023年初め頃にかけて景気後退に陥ることが予想される。さらに、ロックダウンの影響で2022年4-6月期に前年比でほぼゼロ成長となった中国経済は、先行きについても「ゼロコロナ政策」による下振れリスクの高い状況が続く公算が大きい。

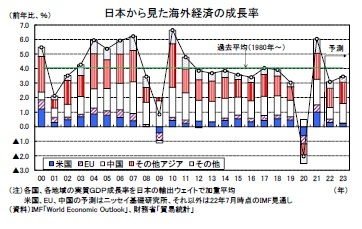

日本の輸出ウェイトで加重平均した海外経済の成長率は、新型コロナウイルスの影響で2020年に▲2%程度のマイナスとなった後、2021年はその反動で6%程度の高い伸びとなったが、2022年は3%程度へと大きく減速することが見込まれる。中国の実質GDP成長率が2021年の8.1%から3%台へ急低下することに加え、米国が2021年の5.7%から1.6%へ、ユーロ圏が2021年の5.3%から2.7%に減速することが予想されるためである。2023年は、中国の実質GDPが6%台の成長へ回復するものの、米国、ユーロ圏がそれぞれ1.2%、0.5%へとさらなる減速が予想されるため、日本から見た海外経済の成長率は3%台半ばにとどまり、引き続き1980以降の平均成長率の4%程度を下回るだろう。

日本の輸出ウェイトで加重平均した海外経済の成長率は、新型コロナウイルスの影響で2020年に▲2%程度のマイナスとなった後、2021年はその反動で6%程度の高い伸びとなったが、2022年は3%程度へと大きく減速することが見込まれる。中国の実質GDP成長率が2021年の8.1%から3%台へ急低下することに加え、米国が2021年の5.7%から1.6%へ、ユーロ圏が2021年の5.3%から2.7%に減速することが予想されるためである。2023年は、中国の実質GDPが6%台の成長へ回復するものの、米国、ユーロ圏がそれぞれ1.2%、0.5%へとさらなる減速が予想されるため、日本から見た海外経済の成長率は3%台半ばにとどまり、引き続き1980以降の平均成長率の4%程度を下回るだろう。輸出は2020年度に前年比▲10.0%と大きく落ち込んだ反動もあり、2021年度は同12.5%の高い伸びとなった。2022年度は円安による押し上げはあるものの、海外経済減速の影響が大きく、前年比1.5%と伸びが大きく鈍化し、2023年度も同1.8%と低めの伸びが続くことが予想される。

(世帯属性にみた物価高の負担と過剰貯蓄)

消費者物価(生鮮食品を除く総合、以下コアCPI)は2022年4月以降、前年比で2%台前半となっているが、家計が実際に直面している「持家の帰属家賃を除く総合」は約3%とそれよりも高い。コアCPIに含まれない生鮮食品が高い伸びとなっていること、コアCPIに含まれるが、実際に支払うことのない持家の帰属家賃の伸びがゼロ%程度と低いことが、両者の差につながっている。

現時点では、2022年度のコアCPIは前年比2.4%、持家の帰属家賃を除く総合は同3.0%と予想している。

消費者物価(生鮮食品を除く総合、以下コアCPI)は2022年4月以降、前年比で2%台前半となっているが、家計が実際に直面している「持家の帰属家賃を除く総合」は約3%とそれよりも高い。コアCPIに含まれない生鮮食品が高い伸びとなっていること、コアCPIに含まれるが、実際に支払うことのない持家の帰属家賃の伸びがゼロ%程度と低いことが、両者の差につながっている。

現時点では、2022年度のコアCPIは前年比2.4%、持家の帰属家賃を除く総合は同3.0%と予想している。

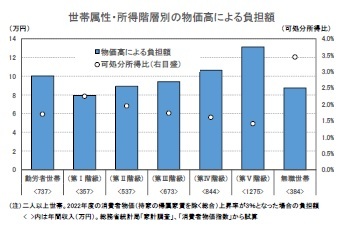

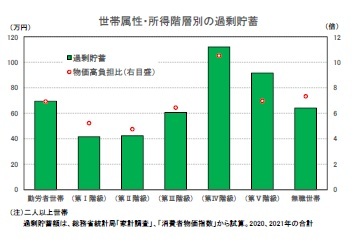

物価高による負担は世帯属性によって異なる。2022年度の物価予想をもとに、物価高による一世帯当たりの負担額を試算すると、勤労者世帯が10.0万円、無職世帯が8.7万円となる(二人以上世帯、以下同じ)。勤労者世帯を所得階層別にみると、負担額は年間収入の低い層よりも高い層のほうが大きくなるが、これは高所得者ほど消費額が大きいためだ。実質的な負担を比較するため、物価高の負担額を可処分所得比でみると、勤労者世帯よりも無職世帯、勤労者世帯では年間収入の低い層のほうが負担は重くなる。物価上昇率が相対的に高い「食料」、「光熱・水道」のウェイトが無職世帯、年間収入の低い世帯ほど高いことがこの背景にある。

物価高による負担は世帯属性によって異なる。2022年度の物価予想をもとに、物価高による一世帯当たりの負担額を試算すると、勤労者世帯が10.0万円、無職世帯が8.7万円となる(二人以上世帯、以下同じ)。勤労者世帯を所得階層別にみると、負担額は年間収入の低い層よりも高い層のほうが大きくなるが、これは高所得者ほど消費額が大きいためだ。実質的な負担を比較するため、物価高の負担額を可処分所得比でみると、勤労者世帯よりも無職世帯、勤労者世帯では年間収入の低い層のほうが負担は重くなる。物価上昇率が相対的に高い「食料」、「光熱・水道」のウェイトが無職世帯、年間収入の低い世帯ほど高いことがこの背景にある。2022年度は物価高による負担増が個人消費の重石となるが、その一方でコロナ禍の度重なる行動制限によって家計には過剰な貯蓄が積み上がっている。2019年と比べた2020、2021年の貯蓄増加額のうち、貯蓄率の上昇によって生じた部分を過剰貯蓄とみなした場合、勤労者世帯の過剰貯蓄は2020年が39.3万円、2021年が30.1万円、合計69.4万円となる。

2. 実質成長率は2022年度1.7%、2023年度1.6%を予想

(まん延防止等重点措置の終了を受けて、対面型サービス消費は急回復)

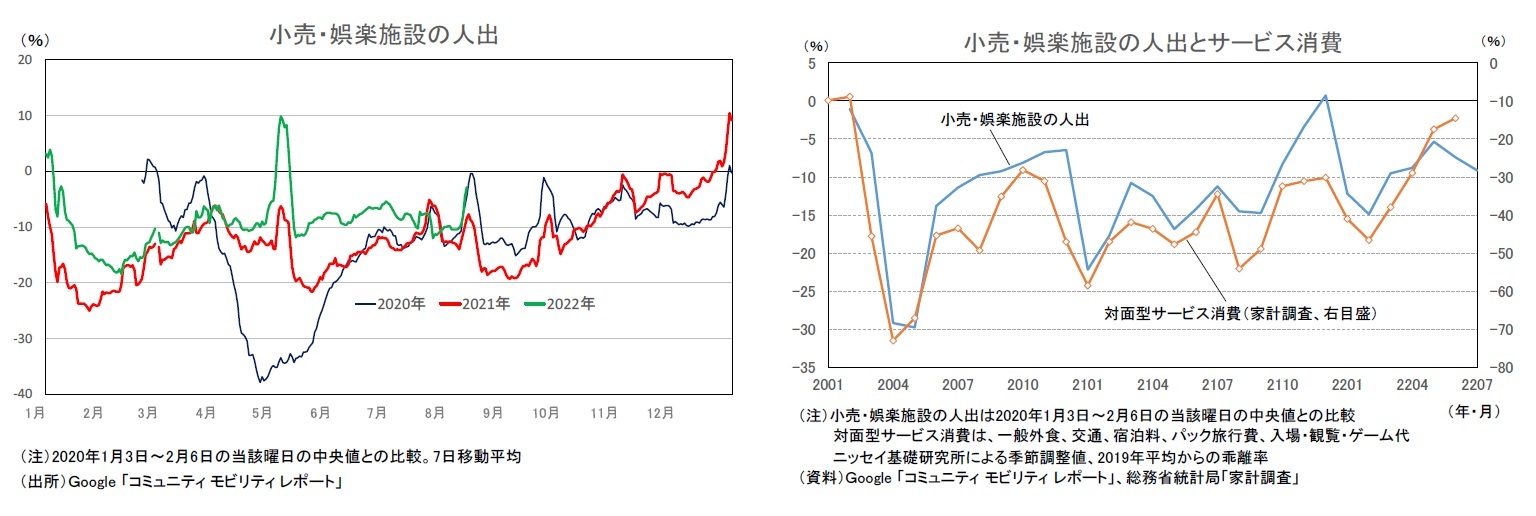

まん延防止等重点措置が3/21に終了したことを受けて、サービス消費との連動性が高い小売・娯楽施設の人出は持ち直し、5月のGWにはコロナ前を明確に上回る水準まで回復した。

総務省統計局の「家計調査」によれば、対面型サービス消費(一般外食、交通、宿泊料、パック旅行費、入場・観覧・ゲーム代)は、まん延防止等重点措置の適用を受けて、2022年1月が前月比▲15.5%、2月が同▲9.5%と大きく落ち込んだが、3月から6月までの4ヵ月で60.0%の急増となった。コロナ禍前(2019年平均)の水準を100とした指数は、6月には85.5とコロナ禍では最も高い水準にまで回復した。

まん延防止等重点措置が3/21に終了したことを受けて、サービス消費との連動性が高い小売・娯楽施設の人出は持ち直し、5月のGWにはコロナ前を明確に上回る水準まで回復した。

総務省統計局の「家計調査」によれば、対面型サービス消費(一般外食、交通、宿泊料、パック旅行費、入場・観覧・ゲーム代)は、まん延防止等重点措置の適用を受けて、2022年1月が前月比▲15.5%、2月が同▲9.5%と大きく落ち込んだが、3月から6月までの4ヵ月で60.0%の急増となった。コロナ禍前(2019年平均)の水準を100とした指数は、6月には85.5とコロナ禍では最も高い水準にまで回復した。

7月以降、新型コロナウイルスの感染拡大を受けて、人出の回復は足踏み状態となっている。政府は、これまで感染拡大のたびに緊急事態宣言やまん延防止等重点措置を発令してきたが、今回は特別な行動制限を課していない。このため、従来の感染拡大時のような人出の落ち込みは生じておらず、3年ぶりに開催される夏祭りや各種イベントが増えるなど、感染拡大下でも平常時に近づく動きがみられる。先行きの個人消費は、その勢いは鈍化するものの、回復基調は維持される公算が大きい。

(物価の上昇ペース加速が実質所得を押し下げ)

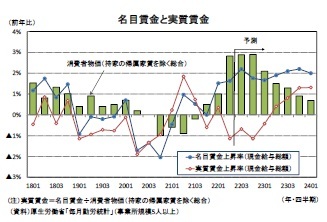

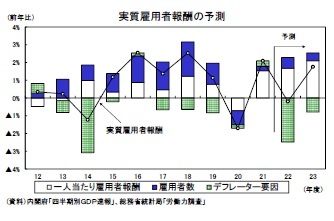

一人当たり名目賃金は、2020年度に新型コロナの影響で大きく落ち込んだ後、2021年度入り後は増加傾向が続いているが、消費者物価上昇率が大きく高まったため、2022年4月以降は実質賃金の伸びがマイナスとなっている。

一人当たり名目賃金は、2020年度に新型コロナの影響で大きく落ち込んだ後、2021年度入り後は増加傾向が続いているが、消費者物価上昇率が大きく高まったため、2022年4月以降は実質賃金の伸びがマイナスとなっている。

2022年の春闘賃上げ率は前年(1.86%)に比べ0.34ポイント改善し、2.20%(厚生労働省の民間主要企業春季賃上げ要求・妥結状況)となった。賃上げ率は4年ぶりに前年を上回ったが、1.7~1.8%程度とされる定期昇給を除いたベースアップはゼロ%台にとどまる。2022年度の消費者物価は2%台の伸びが続くことが見込まれるため、実質賃金の伸びはマイナス圏の推移が続く可能性が高い。

2022年の春闘賃上げ率は前年(1.86%)に比べ0.34ポイント改善し、2.20%(厚生労働省の民間主要企業春季賃上げ要求・妥結状況)となった。賃上げ率は4年ぶりに前年を上回ったが、1.7~1.8%程度とされる定期昇給を除いたベースアップはゼロ%台にとどまる。2022年度の消費者物価は2%台の伸びが続くことが見込まれるため、実質賃金の伸びはマイナス圏の推移が続く可能性が高い。2023年の春闘賃上げ率は、前年から0.20ポイント改善の2.40%となることを想定している。2022年度の企業収益は、原材料価格の上昇や海外経済の減速に伴う輸出の低迷を受けて、2021年度から伸びが大きく鈍化するが、前年度の物価上昇が一定程度反映されることが賃上げにはプラスに働くだろう。

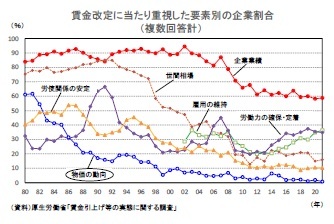

ただし、近年は賃金交渉の際に物価動向がほとんど考慮されなくなっていることには注意が必要だ。厚生労働省の「賃金引上げ等の実態に関する調査」によれば、賃金改定に当たり「物価の動向」を重視した企業の割合(複数回答)は1980年には60%を上回っていた。その後の物価安定に応じてその割合は急速に低下したが、1990年代後半までは10%以上の水準を維持していた。しかし、1999年に10%を割り込んでからは20年以上にわたって一桁の低水準が続き、2021年は0.8%と過去最低となった。足もとの物価上昇が、企業の価格設定行動に変化をもたらしている可能性はあるが、原材料価格上昇による物価上昇は企業にとっては収益の圧迫要因でもあるため、物価高による賃金の押し上げ効果は限定的にとどまる公算が大きい。

ただし、近年は賃金交渉の際に物価動向がほとんど考慮されなくなっていることには注意が必要だ。厚生労働省の「賃金引上げ等の実態に関する調査」によれば、賃金改定に当たり「物価の動向」を重視した企業の割合(複数回答)は1980年には60%を上回っていた。その後の物価安定に応じてその割合は急速に低下したが、1990年代後半までは10%以上の水準を維持していた。しかし、1999年に10%を割り込んでからは20年以上にわたって一桁の低水準が続き、2021年は0.8%と過去最低となった。足もとの物価上昇が、企業の価格設定行動に変化をもたらしている可能性はあるが、原材料価格上昇による物価上昇は企業にとっては収益の圧迫要因でもあるため、物価高による賃金の押し上げ効果は限定的にとどまる公算が大きい。

名目雇用者報酬は2020年度に前年比▲1.5%と8年ぶりの減少となった後、2021年度は同1.8%と増加に転じた。2022年度は企業の人手不足感の高さを背景に雇用者数の増加が続く中で、春闘賃上げ率が前年を上回ることを反映し、所定内給与の伸びが高まること、企業収益との連動性が高い特別給与(ボーナス)も増加することから、名目雇用者報酬は前年比2.3%と前年度から伸びが高まるだろう。

名目雇用者報酬は2020年度に前年比▲1.5%と8年ぶりの減少となった後、2021年度は同1.8%と増加に転じた。2022年度は企業の人手不足感の高さを背景に雇用者数の増加が続く中で、春闘賃上げ率が前年を上回ることを反映し、所定内給与の伸びが高まること、企業収益との連動性が高い特別給与(ボーナス)も増加することから、名目雇用者報酬は前年比2.3%と前年度から伸びが高まるだろう。しかし、同時に物価の上昇ペースが加速することから、実質雇用者報酬は2021年度の前年比2.1%から2022年度には同▲0.2%と3年ぶりの減少となることが予想される。2023年度は名目雇用者報酬が前年比2.5%と伸びを高める中、物価上昇ペースが鈍化することから実質雇用者報酬は同1.8%と増加に転じるだろう。

(2022年08月16日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1836

経歴

- ・ 1992年:日本生命保険相互会社

・ 1996年:ニッセイ基礎研究所へ

・ 2019年8月より現職

・ 2010年 拓殖大学非常勤講師(日本経済論)

・ 2012年~ 神奈川大学非常勤講師(日本経済論)

・ 2018年~ 統計委員会専門委員

斎藤 太郎のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/03 | 雇用関連統計25年8月-失業率、有効求人倍率ともに悪化 | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/09/30 | 鉱工業生産25年8月-7-9月期は自動車中心に減産の可能性 | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/09/19 | 消費者物価(全国25年8月)-コアCPIは9ヵ月ぶりの3%割れ、年末には2%程度まで鈍化する見通し | 斎藤 太郎 | 経済・金融フラッシュ |

| 2025/09/17 | 貿易統計25年8月-関税引き上げの影響が顕在化し、米国向け自動車輸出が数量ベースで大きく落ち込む | 斎藤 太郎 | 経済・金融フラッシュ |

新着記事

-

2025年10月16日

EIOPAが2026年のワークプログラムと戦略的監督上の優先事項を公表-テーマ毎の活動計画等が明らかに- -

2025年10月16日

再び不安定化し始めた米中摩擦-経緯の振り返りと今後想定されるシナリオ -

2025年10月15日

インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に -

2025年10月15日

「生活の質」と住宅価格の関係~教育サービス・治安・医療サービスが新築マンション価格に及ぼす影響~ -

2025年10月15日

IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2022・2023年度経済見通し(22年8月)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2022・2023年度経済見通し(22年8月)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!