- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 米国経済 >

- 米GDP(22年1-3月期)-前期比年率▲1.4%と在庫や外需の押下げで20年4-6月期以来のマイナス

2022年05月02日

文字サイズ

- 小

- 中

- 大

1.結果の概要:成長率は予想外に20年4-6月期以来のマイナス

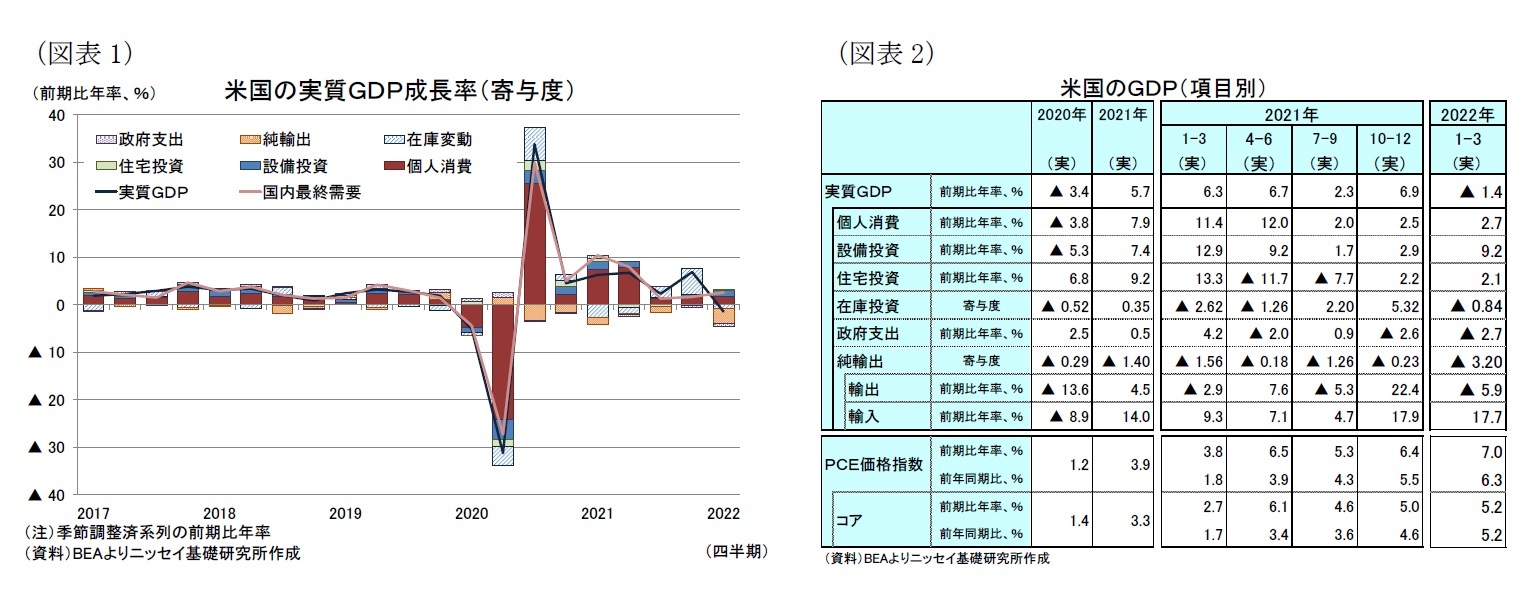

1-3月期の成長率を需要項目別にみると、設備投資が前期比年率+9.2%(前期:+2.9%)と前期から大幅に伸びが加速したほか、個人消費も+2.7%(前期:+2.5%)と小幅ながら前期から伸びが加速した(図表2)。また、住宅投資は+2.1%(前期:+2.2%)と前期並みの伸びを維持した。

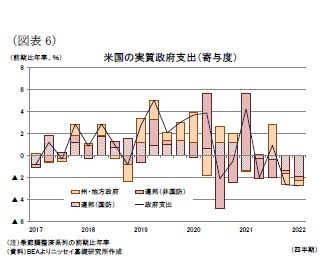

一方、政府支出が▲2.7%(前期:▲2.6%)と2期連続でマイナスとなった。さらに、当期は在庫投資の成長率寄与度が▲0.84%ポイント(前期:+5.32%ポイント)と前期の大幅な成長押上げから一転して押し下げに転じたほか、外需の成長率寄与度が▲3.20%ポイント(前期:▲0.23%ポイント)と主に輸入の大幅な増加を背景に前期からマイナス幅が拡大して成長率を大幅に押し下げた。

これらの結果、GDPから在庫投資と外需を除いた国内最終需要は前期比年率+2.6%(前期:+1.7%)とこちらは前期から伸びが加速しており、国内需要は堅調を維持していることを確認した。

このように、当期は20年4-6月期以来のマイナス成長となったものの、前期に大幅な成長押上げとなった反動で在庫投資がマイナス寄与に転じたほか、国内の堅調な消費を反映して輸入の増加から外需が大幅なマイナス寄与となったことによるもので、これらの要因による大幅なマイナス寄与は持続しないとみられるほか、国内需要は依然として堅調を維持していることから、マイナス成長は一時的だろう。

1 以降、本稿では特に断りの無い限り季節調整済の実質値を指すこととする。

一方、政府支出が▲2.7%(前期:▲2.6%)と2期連続でマイナスとなった。さらに、当期は在庫投資の成長率寄与度が▲0.84%ポイント(前期:+5.32%ポイント)と前期の大幅な成長押上げから一転して押し下げに転じたほか、外需の成長率寄与度が▲3.20%ポイント(前期:▲0.23%ポイント)と主に輸入の大幅な増加を背景に前期からマイナス幅が拡大して成長率を大幅に押し下げた。

これらの結果、GDPから在庫投資と外需を除いた国内最終需要は前期比年率+2.6%(前期:+1.7%)とこちらは前期から伸びが加速しており、国内需要は堅調を維持していることを確認した。

このように、当期は20年4-6月期以来のマイナス成長となったものの、前期に大幅な成長押上げとなった反動で在庫投資がマイナス寄与に転じたほか、国内の堅調な消費を反映して輸入の増加から外需が大幅なマイナス寄与となったことによるもので、これらの要因による大幅なマイナス寄与は持続しないとみられるほか、国内需要は依然として堅調を維持していることから、マイナス成長は一時的だろう。

1 以降、本稿では特に断りの無い限り季節調整済の実質値を指すこととする。

2.結果の詳細:

(個人消費・個人所得)財消費は減少もサービス消費の伸びが加速

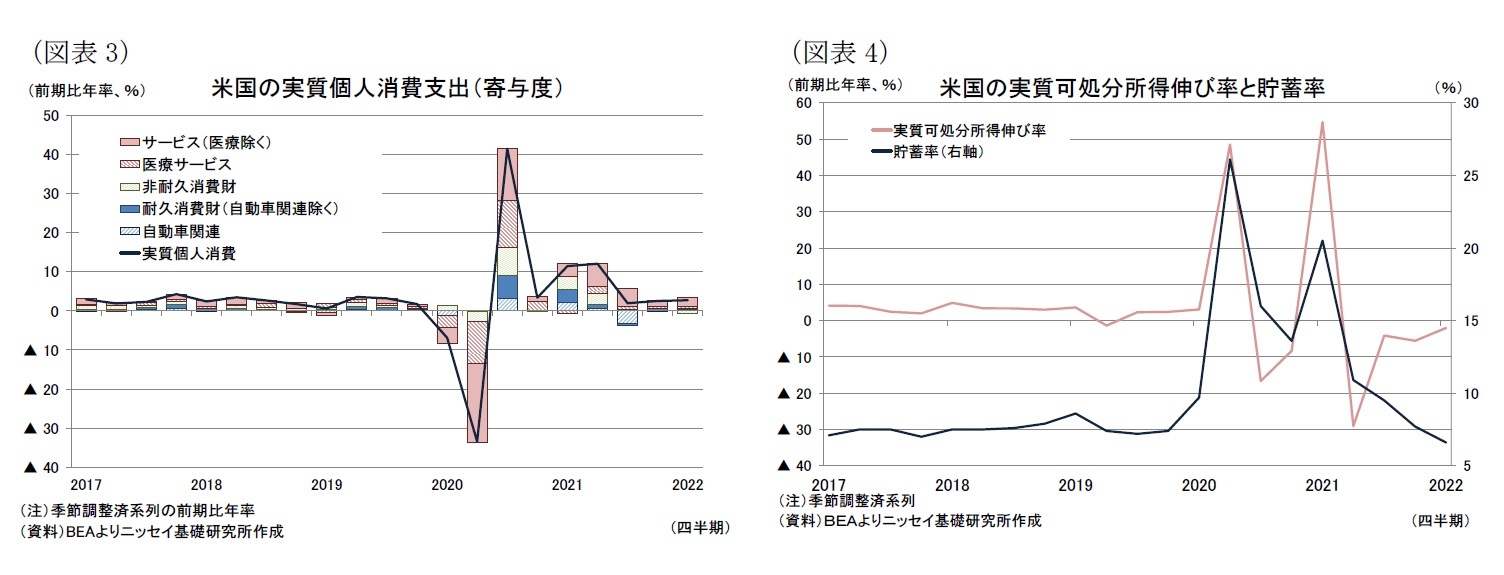

1-3月期の個人消費は、財消費が前期比年率▲0.1%(前期:+1.1%)と小幅ながら前期からマイナスに転じたものの、サービス消費が+4.3%(前期:+3.3%)と伸びが加速して全体を押し上げた(図表3)。財消費では、耐久財が+4.1%(前期:+2.5%)と前期から伸びが加速した一方、非耐久財が▲2.5%(前期:+0.4%)とこちらはマイナスに転じた。

耐久財では、家具・家電が▲4.6%(前期:▲4.6%)と前期並みのマイナスとなったほか、娯楽・スポーツカーが+6.6%(前期:+12.5%)と前期の2桁から伸びが鈍化した。一方、自動車・自動車部品が+10.4%(前期:▲4.3%)と前期から大幅なプラスに転じて全体を押し上げた。

非耐久財は、ガソリン・エネルギーが▲15.1%(前期:+1.1%)と前期から大幅なマイナスに転じたほか、食料・飲料が▲1.4%(前期:▲0.9%)、衣料・靴が▲5.9%(前期:▲2.2%)と前期からマイナス幅が拡大した。

サービス消費は、輸送サービスが+4.7%(前期:+7.0%)、娯楽サービスが+5.5%(前期:+15.3%)と前期から伸びが鈍化した。一方、医療サービスが+3.8%(前期:+3.7%)、金融サービスが+6.4%(前期:+6.9%)と前期並みの伸びを維持したほか、住宅・公共料金が+2.8%(前期:+0.1%)、飲食・宿泊サービスが+5.0%(前期:+2.5%)と伸びが加速した。

1-3月期の個人消費は、財消費が前期比年率▲0.1%(前期:+1.1%)と小幅ながら前期からマイナスに転じたものの、サービス消費が+4.3%(前期:+3.3%)と伸びが加速して全体を押し上げた(図表3)。財消費では、耐久財が+4.1%(前期:+2.5%)と前期から伸びが加速した一方、非耐久財が▲2.5%(前期:+0.4%)とこちらはマイナスに転じた。

耐久財では、家具・家電が▲4.6%(前期:▲4.6%)と前期並みのマイナスとなったほか、娯楽・スポーツカーが+6.6%(前期:+12.5%)と前期の2桁から伸びが鈍化した。一方、自動車・自動車部品が+10.4%(前期:▲4.3%)と前期から大幅なプラスに転じて全体を押し上げた。

非耐久財は、ガソリン・エネルギーが▲15.1%(前期:+1.1%)と前期から大幅なマイナスに転じたほか、食料・飲料が▲1.4%(前期:▲0.9%)、衣料・靴が▲5.9%(前期:▲2.2%)と前期からマイナス幅が拡大した。

サービス消費は、輸送サービスが+4.7%(前期:+7.0%)、娯楽サービスが+5.5%(前期:+15.3%)と前期から伸びが鈍化した。一方、医療サービスが+3.8%(前期:+3.7%)、金融サービスが+6.4%(前期:+6.9%)と前期並みの伸びを維持したほか、住宅・公共料金が+2.8%(前期:+0.1%)、飲食・宿泊サービスが+5.0%(前期:+2.5%)と伸びが加速した。

実質可処分所得は前期比年率▲2.0%(前期:▲5.6%)と前期からマイナス幅は縮小したものの、4期連続のマイナスとなった(前掲図表4)。可処分所得は、名目ベースでは当期が前期比年率+4.8%(前期:+0.4%)と堅調な伸びとなったものの、物価の伸びには追い付いていない。

一方、貯蓄率は6.6%(前期:7.7%)と前期から▲1.1%ポイント低下して13年10-12月期(5.9%)以来の水準となった。

一方、貯蓄率は6.6%(前期:7.7%)と前期から▲1.1%ポイント低下して13年10-12月期(5.9%)以来の水準となった。

(民間投資)設備機器投資が大幅に増加

1-3月期の民間設備投資は建設投資が前期比年率▲0.9%(前期:▲8.3%)と前期からマイナス幅は縮小したものの、4期連続でマイナスとなった一方、設備機器投資が+15.3%(前期:+2.8%)と前期から大幅に伸びが加速して全体を押し上げたほか、知的財産投資も+8.1%(前期:+8.9%)と前期並みの堅調な伸びを維持した(図表5)。

1-3月期の民間設備投資は建設投資が前期比年率▲0.9%(前期:▲8.3%)と前期からマイナス幅は縮小したものの、4期連続でマイナスとなった一方、設備機器投資が+15.3%(前期:+2.8%)と前期から大幅に伸びが加速して全体を押し上げたほか、知的財産投資も+8.1%(前期:+8.9%)と前期並みの堅調な伸びを維持した(図表5)。

建設投資では、資源関連が前期比年率+25.4%(前期:+19.3%)と前期から伸びが加速したほか、製造業が+11.9%(前期:▲5.0%)とプラスに転じた。一方、電力・通信が▲1.6%(前期:▲15.0%)とマイナス幅は縮小したものの、前期に続きマイナスとなったほか、商業・医療が▲16.4%(前期:▲20.5%)と前期に続き2桁のマイナスとなって全体を押し下げた。

建設投資では、資源関連が前期比年率+25.4%(前期:+19.3%)と前期から伸びが加速したほか、製造業が+11.9%(前期:▲5.0%)とプラスに転じた。一方、電力・通信が▲1.6%(前期:▲15.0%)とマイナス幅は縮小したものの、前期に続きマイナスとなったほか、商業・医療が▲16.4%(前期:▲20.5%)と前期に続き2桁のマイナスとなって全体を押し下げた。設備機器投資は、輸送機器が▲9.1%(前期:▲35.6%)と前期からマイナス幅は縮小したものの、前期に続きマイナスとなった一方、産業機器が+23.8%(前期:+14.1%)と前期から伸びが加速したほか、情報処理関連が+22.4%(前期:+28.7%)と前期に続き2桁の伸びを維持した。

知的財産投資では、ソフトウエアが+9.8%(前期:+5.5%)と前期から伸びが加速した一方、研究・開発が+6.3%(前期:+9.5%)、娯楽・文学等が+10.3%(前期:+24.1%)と伸びが鈍化するなどマチマチの結果となった。

最後に住宅投資は、戸建てが前期比年率+14.1%(前期:▲6.0%)、集合住宅が+1.1%(前期:▲1.6%)、といずれも前期からプラスに転じた。

(貿易)財輸入の大幅な増加が持続

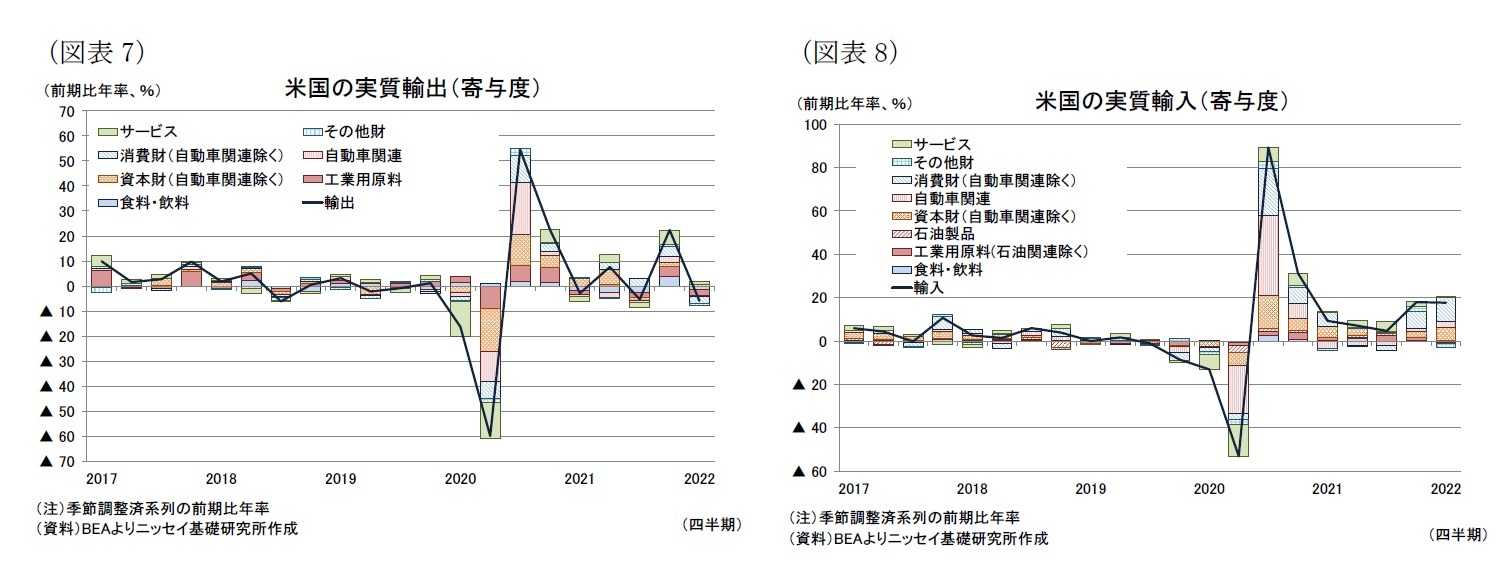

1-3月期の輸出入は輸出が前期比年率▲5.9%(前期:+22.4%)と前期からマイナスに転じて成長率を▲0.68%ポイント押し下げたほか、輸入が+17.7%(前期:+17.9%)と前期並みの高い伸びを維持して成長率を▲2.53%ポイント押し下げた。

輸出を仔細にみると、財輸出が前期比年率▲9.6%(前期:+23.4%)と前期からマイナスに転じたほか、サービス輸出が+3.8%(前期:+19.9%)と伸びが鈍化した(図表7)。

財輸出では、資本財(自動車関連除く)が前期比年率+3.5%(前期:+7.8%)と前期から伸びが鈍化したほか、食料・飲料が▲18.8%(前期:+77.3%)、工業用原料が▲8.8%(前期:+13.4%)、自動車関連が▲5.8%(前期:+43.9%)、消費財(食料、自動車関連除く)が▲26.7%(前期:+51.8%)といずれも前期からマイナスに転じた。

サービス輸出では、輸送が▲17.7%(前期:+41.5%)と前期からマイナスに転じたほか、旅行が+2.5%(前期:+242.1%)と伸びが大幅に鈍化した。

一方、輸入はサービス輸入が前期比年率+4.1%(前期:+13.1%)と前期から伸びが鈍化したものの、財輸入が+20.5%(前期:+18.9%)と2桁の伸びを維持したほか、小幅ながら伸びが加速した(図表8)。

財輸入では、工業用原料が▲5.4%(前期:+6.6%)と前期からマイナスに転じた一方、食料・飲料が+5.3%(前期:▲0.1%)とプラスに転じたほか、資本財(自動車関連除く)が+28.6%(前期:+11.8%)、自動車関連が+35.2%(前期:+14.8%)、消費財(食料、自動車関連除く)が+55.1%(前期:+38.1)といずれも伸びが加速した。

サービス輸入は、輸送が+7.3%(前期:+30.4%)と前期から伸びが鈍化したほか、旅行が▲15.1%(前期:+77.6%)とマイナスに転じた。

1-3月期の輸出入は輸出が前期比年率▲5.9%(前期:+22.4%)と前期からマイナスに転じて成長率を▲0.68%ポイント押し下げたほか、輸入が+17.7%(前期:+17.9%)と前期並みの高い伸びを維持して成長率を▲2.53%ポイント押し下げた。

輸出を仔細にみると、財輸出が前期比年率▲9.6%(前期:+23.4%)と前期からマイナスに転じたほか、サービス輸出が+3.8%(前期:+19.9%)と伸びが鈍化した(図表7)。

財輸出では、資本財(自動車関連除く)が前期比年率+3.5%(前期:+7.8%)と前期から伸びが鈍化したほか、食料・飲料が▲18.8%(前期:+77.3%)、工業用原料が▲8.8%(前期:+13.4%)、自動車関連が▲5.8%(前期:+43.9%)、消費財(食料、自動車関連除く)が▲26.7%(前期:+51.8%)といずれも前期からマイナスに転じた。

サービス輸出では、輸送が▲17.7%(前期:+41.5%)と前期からマイナスに転じたほか、旅行が+2.5%(前期:+242.1%)と伸びが大幅に鈍化した。

一方、輸入はサービス輸入が前期比年率+4.1%(前期:+13.1%)と前期から伸びが鈍化したものの、財輸入が+20.5%(前期:+18.9%)と2桁の伸びを維持したほか、小幅ながら伸びが加速した(図表8)。

財輸入では、工業用原料が▲5.4%(前期:+6.6%)と前期からマイナスに転じた一方、食料・飲料が+5.3%(前期:▲0.1%)とプラスに転じたほか、資本財(自動車関連除く)が+28.6%(前期:+11.8%)、自動車関連が+35.2%(前期:+14.8%)、消費財(食料、自動車関連除く)が+55.1%(前期:+38.1)といずれも伸びが加速した。

サービス輸入は、輸送が+7.3%(前期:+30.4%)と前期から伸びが鈍化したほか、旅行が▲15.1%(前期:+77.6%)とマイナスに転じた。

(物価・名目値)PCE価格指数は総合、コアともに前期比、前年同期比で上昇基調が持続

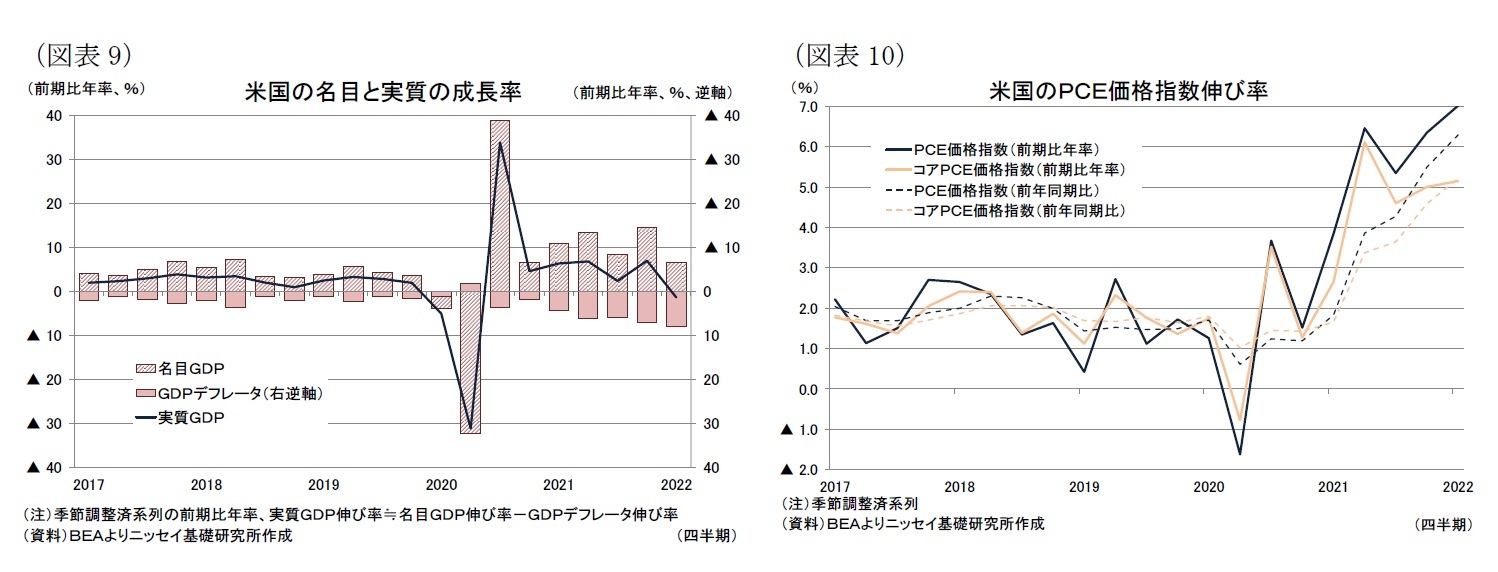

1-3月期のGDP価格指数は前期比年率+8.0%(前期:+7.1%)と前期から上昇し、市場予想(同+7.2%)も上回った。この結果、名目GDP成長率は前期比年率+6.5%(前期:+14.5%)となった(図表9)。

一方、FRBが物価の指標として注目するPCE価格指数2は、前期比年率+7.0%、前年同期比+6.3%(前期:+6.4%、+5.5%)と前期比、前年同期比ともに前期から上昇した(図表10)。また、物価の基調を示す食料品とエネルギーを除いたコアPCE価格指数も、前期比年率+5.2%、前年同期比+5.2%(前期:+5.0%、+4.6%)となり、総合指数同様に前期比、前年同期比ともに前期から上昇しており、物価上昇圧力が持続していることを確認する結果となった。

1-3月期のGDP価格指数は前期比年率+8.0%(前期:+7.1%)と前期から上昇し、市場予想(同+7.2%)も上回った。この結果、名目GDP成長率は前期比年率+6.5%(前期:+14.5%)となった(図表9)。

一方、FRBが物価の指標として注目するPCE価格指数2は、前期比年率+7.0%、前年同期比+6.3%(前期:+6.4%、+5.5%)と前期比、前年同期比ともに前期から上昇した(図表10)。また、物価の基調を示す食料品とエネルギーを除いたコアPCE価格指数も、前期比年率+5.2%、前年同期比+5.2%(前期:+5.0%、+4.6%)となり、総合指数同様に前期比、前年同期比ともに前期から上昇しており、物価上昇圧力が持続していることを確認する結果となった。

2 現在、FOMCのメンバーは四半期に一度物価見通しを公表しており、そこで物価の指標として採用されている指数がPCE価格指数とコアPCE価格指数である。見通しは年単位で、各年の10-12月期における前年同期比が公表されている。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2022年05月02日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

03-3512-1824

経歴

- 【職歴】

1991年 日本生命保険相互会社入社

1999年 NLI International Inc.(米国)

2004年 ニッセイアセットマネジメント株式会社

2008年 公益財団法人 国際金融情報センター

2014年10月より現職

【加入団体等】

・日本証券アナリスト協会 検定会員

窪谷 浩のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/24 | 米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる | 窪谷 浩 | Weekly エコノミスト・レター |

| 2025/09/29 | 米個人所得・消費支出(25年8月)-実質個人消費(前月比)は+0.4%と前月に一致したほか、市場予想を上回り、堅調な消費を確認 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米FOMC(25年9月)-市場予想通り、政策金利を▲0.25%引き下げ。政策金利見通しを下方修正 | 窪谷 浩 | 経済・金融フラッシュ |

| 2025/09/18 | 米住宅着工・許可件数(25年8月)-着工件数(前月比)は減少に転じたほか、市場予想も下回る | 窪谷 浩 | 経済・金融フラッシュ |

新着記事

-

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米GDP(22年1-3月期)-前期比年率▲1.4%と在庫や外需の押下げで20年4-6月期以来のマイナス】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米GDP(22年1-3月期)-前期比年率▲1.4%と在庫や外需の押下げで20年4-6月期以来のマイナスのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!