- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- EUソルベンシーIIの動向-EIOPAが2023年適用のUFR(終局フォワードレート)水準を公表-

2022年04月15日

EUソルベンシーIIの動向-EIOPAが2023年適用のUFR(終局フォワードレート)水準を公表-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1―はじめに

生命保険会社の責任準備金の評価において重要な意味を持つ、超長期の金利水準の設定に関連して、EUのソルベンシーIIにおいて導入されているUFR(Ultimate Forward Rate:終局フォワードレート)については、2017年5月23日に「UFRの算出とその実施のための方法論に関するコンサルテーション・ペーパーNo. 16/003に関する最終報告書」1が公表され、その設定手法等の見直しが行われて、2018年1月から適用されてきた。これについては、保険年金フォーカス「EUソルベンシーIIの動向-EIOPAがUFR(終局フォワードレート)算出のための方法論に関するCPの最終報告書を公表」(2017.5.24)で報告した。

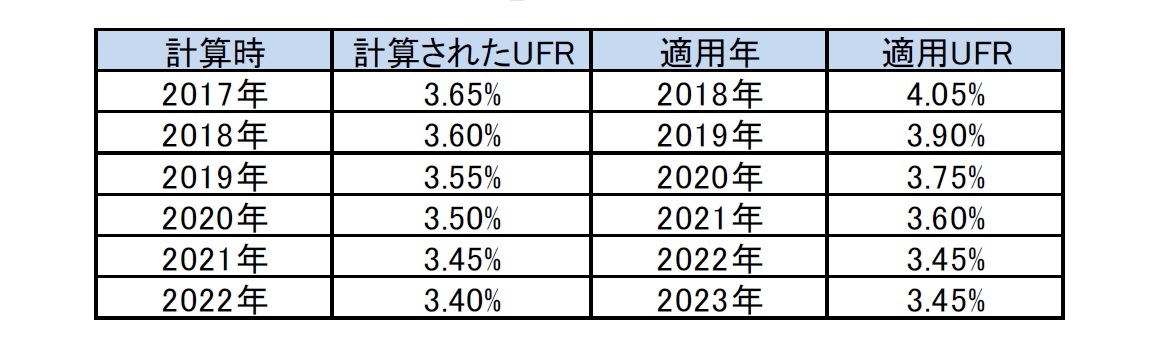

その後、毎年この方式に基づいたUFR水準の見直しが行われてきており、これにより、通貨ユーロに対して適用されるUFRは、2017年まで4.2%が適用されていたが、2018年以降2022年までの5年間は、毎年0.15%の引き下げが行われて、2022年の適用UFRは3.45%となっていた。

今回、EIOPAは2022年4月5日に「2023年のUFRの計算に関する報告書」を公表2して、2023年1月1日から適用されるUFRの水準を発表した。これにより、ユーロに対する適用UFRは2022年と同じ水準の3.45%に据え置かれることとになった。

今回のレポートでは、現在のUFRの設定方式の説明ととともに、今回の報告書の内容及びこれまでのUFRの推移についてまとめている。併せて、関連するトピックについても触れている。

1 「Final Report on Consultation Paper No. 16/003 on the methodology to derive the ultimate forward rate and its implementation」(2017.5.17)

2 https://www.eiopa.europa.eu/media/news/eiopa-publishes-ultimate-forward-rate-ufr-2023_en

その後、毎年この方式に基づいたUFR水準の見直しが行われてきており、これにより、通貨ユーロに対して適用されるUFRは、2017年まで4.2%が適用されていたが、2018年以降2022年までの5年間は、毎年0.15%の引き下げが行われて、2022年の適用UFRは3.45%となっていた。

今回、EIOPAは2022年4月5日に「2023年のUFRの計算に関する報告書」を公表2して、2023年1月1日から適用されるUFRの水準を発表した。これにより、ユーロに対する適用UFRは2022年と同じ水準の3.45%に据え置かれることとになった。

今回のレポートでは、現在のUFRの設定方式の説明ととともに、今回の報告書の内容及びこれまでのUFRの推移についてまとめている。併せて、関連するトピックについても触れている。

1 「Final Report on Consultation Paper No. 16/003 on the methodology to derive the ultimate forward rate and its implementation」(2017.5.17)

2 https://www.eiopa.europa.eu/media/news/eiopa-publishes-ultimate-forward-rate-ufr-2023_en

2―現在のUFR算出のための方法論の概要

現在のUFR算出のための方法論の概要については、保険年金フォーカス「EUソルベンシーIIの動向-EIOPAがUFR(終局フォワードレート)算出のための新たな方法論を公表(1)-」(2017.4.11)で報告しているが、ここで概要を述べておく。

なお、こうしたUFRの算出方法については、「EIOPAのリスクフリーレート期間構造を導出するための方法論の技術的文書」(2021年11月3日)3に規定されている。

なお、こうしたUFRの算出方法については、「EIOPAのリスクフリーレート期間構造を導出するための方法論の技術的文書」(2021年11月3日)3に規定されている。

1|UFR水準の決定方法

UFRの水準は通貨毎に決定され、年間変更制限前のUFRは、(1)期待実質金利と、(2)期待インフレ率、の合計となる。期待実質金利は、各通貨について同一で、期待インフレ率は通貨別となる。

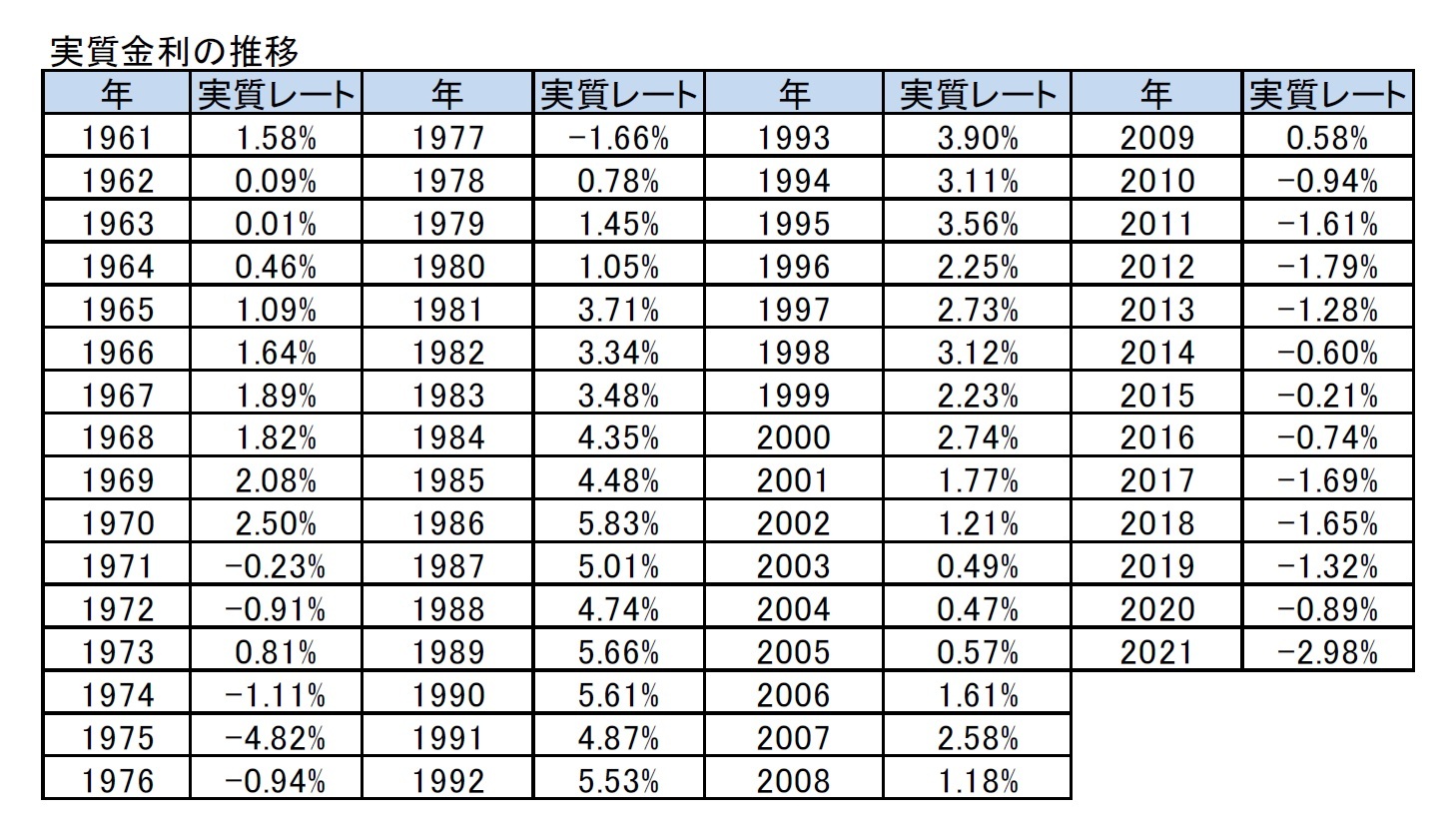

(1) 期待実質金利

期待実質金利は、1961年からUFRの再計算前の年間実質金利の単純算術平均となる。1961年以降の毎年、年間実質金利は、ベルギー、ドイツ、フランス、イタリア、オランダ、英国、米国の年間実質金利の単純算術平均として、以下の算式で算出される。

実質金利=(短期名目金利―インフレ率)/(1+インフレ率)

ここで、短期名目金利は、欧州委員会の年次マクロ経済データベース(AMECOデータベース4)から取得され、インフレ率は、OECDの主要経済指標データベースから取得されている。

期待実質金利は5bps単位に「丸め処理」されるが、その方法は、1) 丸められていない金利が前年の丸められた金利よりも低い場合は、金利は上方に丸められ、2) 丸められていない金利が前年の丸められた金利よりも高い場合は、金利は下方に丸められる、という形になる。

4 AMECOは、欧州委員会の経済金融総局(Directorate General for Economic and Financial Affairs)の年次マクロ経済データベースである。

UFRの水準は通貨毎に決定され、年間変更制限前のUFRは、(1)期待実質金利と、(2)期待インフレ率、の合計となる。期待実質金利は、各通貨について同一で、期待インフレ率は通貨別となる。

(1) 期待実質金利

期待実質金利は、1961年からUFRの再計算前の年間実質金利の単純算術平均となる。1961年以降の毎年、年間実質金利は、ベルギー、ドイツ、フランス、イタリア、オランダ、英国、米国の年間実質金利の単純算術平均として、以下の算式で算出される。

実質金利=(短期名目金利―インフレ率)/(1+インフレ率)

ここで、短期名目金利は、欧州委員会の年次マクロ経済データベース(AMECOデータベース4)から取得され、インフレ率は、OECDの主要経済指標データベースから取得されている。

期待実質金利は5bps単位に「丸め処理」されるが、その方法は、1) 丸められていない金利が前年の丸められた金利よりも低い場合は、金利は上方に丸められ、2) 丸められていない金利が前年の丸められた金利よりも高い場合は、金利は下方に丸められる、という形になる。

4 AMECOは、欧州委員会の経済金融総局(Directorate General for Economic and Financial Affairs)の年次マクロ経済データベースである。

(2)期待インフレ率

1) 中央銀行がインフレ目標を発表した通貨

期待インフレ率は、各国の中央銀行の定めるインフレ目標に基づいて、以下のルールで決定される。

・インフレ目標が1%以下である場合 1%

・インフレ目標が1%より高く3%より低い場合 2%

・インフレ目標が3%以上4%未満である場合 3%

・インフレ目標が4%以上の場合 4%

・中央銀行が特定のインフレ率を目標にしておらず、特定のコリドーにインフレーションを維持しようとしている場合、そのコリドーの中間点が4つのインフレ率バケットへの分類に関係する。

2) 中央銀行がインフレ目標を発表していない通貨

期待インフレ率はデフォルトで2%

しかし、過去のインフレ経験とインフレ予測が、インフレ率が長期的には2%より少なくとも1%ポイント高いか低くなることを明らかに示している場合、期待インフレ率は それらの指標に一致するように選ばれる。

過去のインフレ率は、10年間のインフレ率の平均と比較して評価される。インフレ率予測は、自己回帰移動平均モデルに基づいて導き出される。

1) 中央銀行がインフレ目標を発表した通貨

期待インフレ率は、各国の中央銀行の定めるインフレ目標に基づいて、以下のルールで決定される。

・インフレ目標が1%以下である場合 1%

・インフレ目標が1%より高く3%より低い場合 2%

・インフレ目標が3%以上4%未満である場合 3%

・インフレ目標が4%以上の場合 4%

・中央銀行が特定のインフレ率を目標にしておらず、特定のコリドーにインフレーションを維持しようとしている場合、そのコリドーの中間点が4つのインフレ率バケットへの分類に関係する。

2) 中央銀行がインフレ目標を発表していない通貨

期待インフレ率はデフォルトで2%

しかし、過去のインフレ経験とインフレ予測が、インフレ率が長期的には2%より少なくとも1%ポイント高いか低くなることを明らかに示している場合、期待インフレ率は それらの指標に一致するように選ばれる。

過去のインフレ率は、10年間のインフレ率の平均と比較して評価される。インフレ率予測は、自己回帰移動平均モデルに基づいて導き出される。

3―2023年のUFRに対する計算結果

今回のEIOPAの公表情報によると、2023年のUFRに対する計算結果等は、以下の通りになる。

1|概要

ユーロについて、2023年のUFR計算値は3.40%となる。現在のユーロのUFRは3.45%であり、UFRの年次変動は15bpsに限定される方法論に従っているため、「2023年の適用UFRは3.45%」となる。これにより、新たなUFRの算出方法が2018年に適用されてから、初めて変化しないことになる。

なお、ユーロ以外の通貨について変更があったのは、以下の2点である。

(1) ブラジルレアルが5.35%から5.20%へ引き下げ

(2) ロシアルーブルが4.95%から5.10%に引き上げ

今回算出されたUFRは、2023年1月1日のリスクフリーレートの計算に初めて適用される。

1|概要

ユーロについて、2023年のUFR計算値は3.40%となる。現在のユーロのUFRは3.45%であり、UFRの年次変動は15bpsに限定される方法論に従っているため、「2023年の適用UFRは3.45%」となる。これにより、新たなUFRの算出方法が2018年に適用されてから、初めて変化しないことになる。

なお、ユーロ以外の通貨について変更があったのは、以下の2点である。

(1) ブラジルレアルが5.35%から5.20%へ引き下げ

(2) ロシアルーブルが4.95%から5.10%に引き上げ

今回算出されたUFRは、2023年1月1日のリスクフリーレートの計算に初めて適用される。

(2)期待インフレ率

期待インフレ率は通貨によって異なる。これは中央銀行のインフレ目標に基づいており、1%、2%、3%、または4%の値を取ることになる。

期待インフレ率は、全ての通貨で前年と変わっていない。

なお、各国の期待インフレ率とインフレ目標を持たない通貨の期待実質金利の導出についても、公表されている。

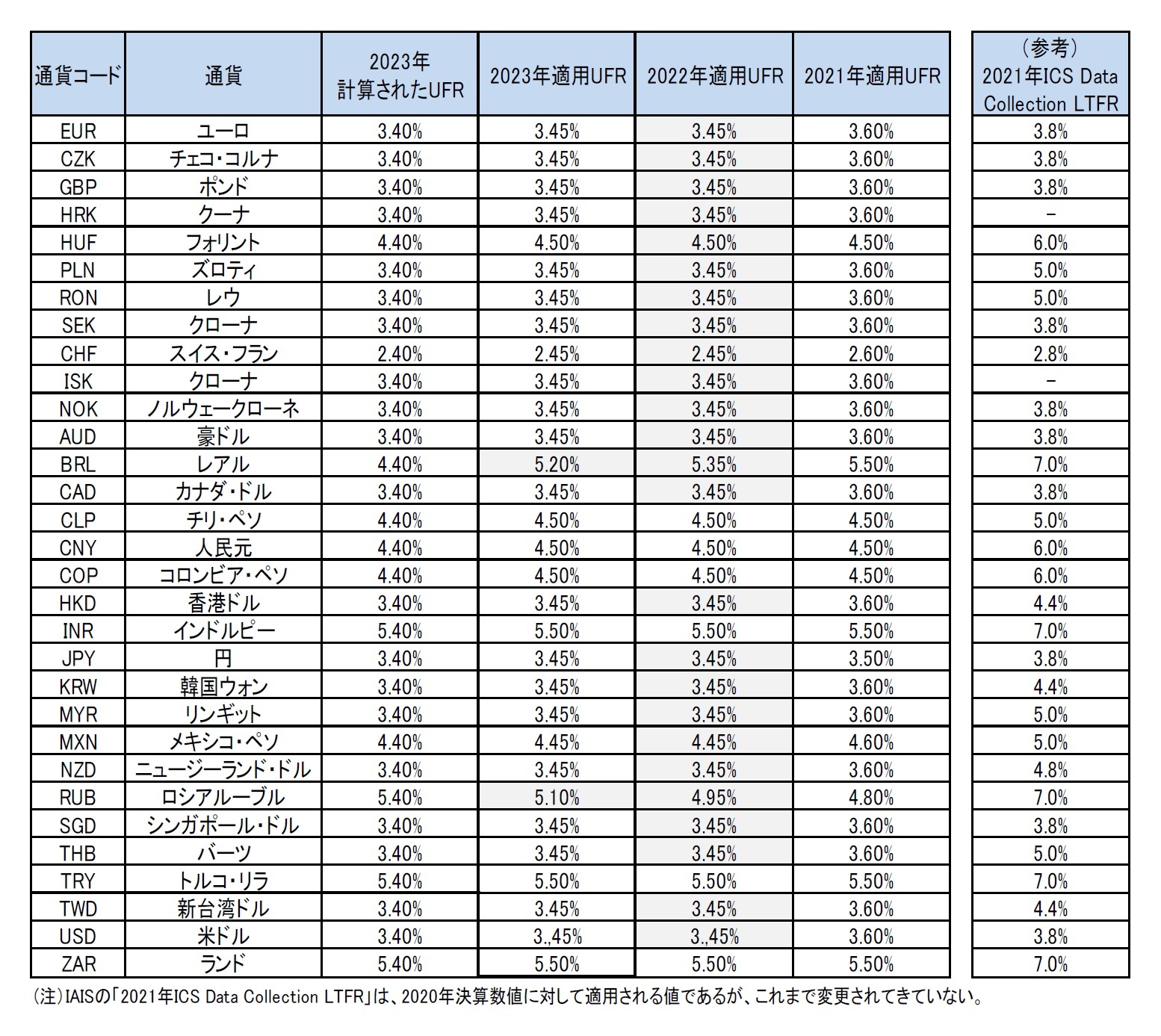

(3)計算されたUFRと2023年の適用UFR

今回計算されたUFRと2023年の適用UFRは、通貨毎に次ページの図表の通りとなる。なお、図表の網掛け部分が前年からの変更箇所となっている。また、ブラジルレアルとロシアルーブルを除く通貨については、これまでの経過措置的な水準調整が終わり、2021年算出の2022年適用UFRからは、定められた方法論に基づいて決定されるUFR水準がそのまま適用される形になっている。

なお、EIOPAは、3月下旬に「ロシアルーブルのリスクフリーレート曲線の作成に必要なロシア国債金利が、3月初めに市場データプロバイダーから入手できなかったが、その後再び入手可能になった」として、「このような背景から、EIOPAは3月末まで観測の状況と信頼性を監視し続けることを決定した。」と述べていた。

また、参考までに、UFRに類似する概念であるIAIS(保険監督者国際機構)によるICS(保険資本基準)におけるLTFR(長期フォワードレート)の水準を図表に掲載している。

期待インフレ率は通貨によって異なる。これは中央銀行のインフレ目標に基づいており、1%、2%、3%、または4%の値を取ることになる。

期待インフレ率は、全ての通貨で前年と変わっていない。

なお、各国の期待インフレ率とインフレ目標を持たない通貨の期待実質金利の導出についても、公表されている。

(3)計算されたUFRと2023年の適用UFR

今回計算されたUFRと2023年の適用UFRは、通貨毎に次ページの図表の通りとなる。なお、図表の網掛け部分が前年からの変更箇所となっている。また、ブラジルレアルとロシアルーブルを除く通貨については、これまでの経過措置的な水準調整が終わり、2021年算出の2022年適用UFRからは、定められた方法論に基づいて決定されるUFR水準がそのまま適用される形になっている。

なお、EIOPAは、3月下旬に「ロシアルーブルのリスクフリーレート曲線の作成に必要なロシア国債金利が、3月初めに市場データプロバイダーから入手できなかったが、その後再び入手可能になった」として、「このような背景から、EIOPAは3月末まで観測の状況と信頼性を監視し続けることを決定した。」と述べていた。

また、参考までに、UFRに類似する概念であるIAIS(保険監督者国際機構)によるICS(保険資本基準)におけるLTFR(長期フォワードレート)の水準を図表に掲載している。

4―適用UFR水準の過去からの推移と今後の想定

2|今後の想定

現在の低金利環境が継続し、さらに各国のインフレ目標等に変更がないと仮定した場合には、現在の方法論に基づく「計算されたUFR」はさらに毎年低下していくことになる。この場合、次にUFR水準が引き下げられるのは2025年で、その水準は3.30%と想定されることになる。

一方で、今後実質金利の上昇が見込まれる場合には、3.45%の水準がさらに継続していくことも考えられることになる。

現在の低金利環境が継続し、さらに各国のインフレ目標等に変更がないと仮定した場合には、現在の方法論に基づく「計算されたUFR」はさらに毎年低下していくことになる。この場合、次にUFR水準が引き下げられるのは2025年で、その水準は3.30%と想定されることになる。

一方で、今後実質金利の上昇が見込まれる場合には、3.45%の水準がさらに継続していくことも考えられることになる。

5―まとめ

以上、今回のレポートでは、EIOPAが公表したUFRの計算結果と2023年の適用UFR水準について報告した。

UFRを巡る状況については、IAISにおけるICSのLTFRの検討との関係もあり、利害関係者の関心も高いことから、引き続き注視して、その動向をフォローしていくこととしたい。

UFRを巡る状況については、IAISにおけるICSのLTFRの検討との関係もあり、利害関係者の関心も高いことから、引き続き注視して、その動向をフォローしていくこととしたい。

(2022年04月15日「保険・年金フォーカス」)

このレポートの関連カテゴリ

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/12 | 数字の「48」に関わる各種の話題-48という数字は、結構いろいろな場面で現れてくるようだ- | 中村 亮一 | 研究員の眼 |

| 2025/09/02 | 欧州大手保険グループの2025年上期末SCR比率等の状況-ソルベンシーII等に基づく数値結果報告と資本管理等に関係するトピック- | 中村 亮一 | 基礎研レポート |

| 2025/08/20 | 曲線にはどんな種類があって、どう社会に役立っているのか(その12)-螺旋と渦巻の応用- | 中村 亮一 | 研究員の眼 |

| 2025/08/07 | 複素数について(その3)-複素数の工学・物理学への応用- | 中村 亮一 | 研究員の眼 |

新着記事

-

2025年09月16日

タイの生命保険市場(2024年版) -

2025年09月16日

外国人問題が争点化した背景-取り残されたと憤る層を包摂する政策を -

2025年09月16日

男性の育休取得の現状(2024年度)-過去最高の40.5%へ、産後パパ育休で「すそ野拡大」効果も -

2025年09月16日

今週のレポート・コラムまとめ【9/9-9/12発行分】 -

2025年09月12日

ECB政策理事会-2会合連続で全会一致の据え置き決定

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【EUソルベンシーIIの動向-EIOPAが2023年適用のUFR(終局フォワードレート)水準を公表-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

EUソルベンシーIIの動向-EIOPAが2023年適用のUFR(終局フォワードレート)水準を公表-のレポート Topへ

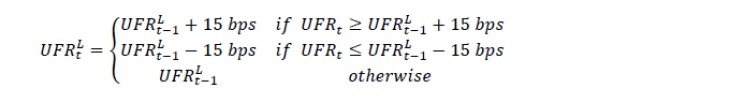

は、年間変更制限後のt年におけるUFR

は、年間変更制限後のt年におけるUFR

は、年間変更制限前のt年におけるUFR

は、年間変更制限前のt年におけるUFR は、その時に適用されるUFRからの方法論によって、毎年計算される。

は、その時に適用されるUFRからの方法論によって、毎年計算される。

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!