- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 経済・金融制裁とロシア中央銀行の対応

経済・金融制裁とロシア中央銀行の対応

経済研究部 主任研究員 高山 武士

文字サイズ

- 小

- 中

- 大

1――要旨

今回、西側諸国が課した制裁によりルーブルの価値は大きく毀損しているが、ロシアでは2014年のクリミア併合時にも通貨安や高インフレに見舞われたことがある。そこで、適宜、当時と対比する形で現在の状況を確認する。

得られた主な結果は以下の通りである。

・2014年の「クリミア併合」から通貨急落するまで期間は長く、直接的な関係は相対的に浅かったが、今回のルーブル急落は、「ウクライナ侵攻」や「西側諸国の制裁」と直結している。

・クリミア併合後の国内のインフレ率のピークは前年比で17%だった。基準日(クリミア独立承認やウクライナ東部2地域の独立承認)対比で見ると、当時の為替レートは今回のルーブル安局面よりも長く低迷していた。つまり、今回は(再び為替レートが急落しなければ)、為替減価を通じた輸入物価上昇という経路によるインフレ圧力はクリミア併合時よりも小さいと言える。

・しかし、今回はロシアの西側諸国からの物資調達が制限されているためにモノ・サービスが入手困難となることが見込まれ、物価上昇圧力はクリミア併合時と比較しても強いと見られる。

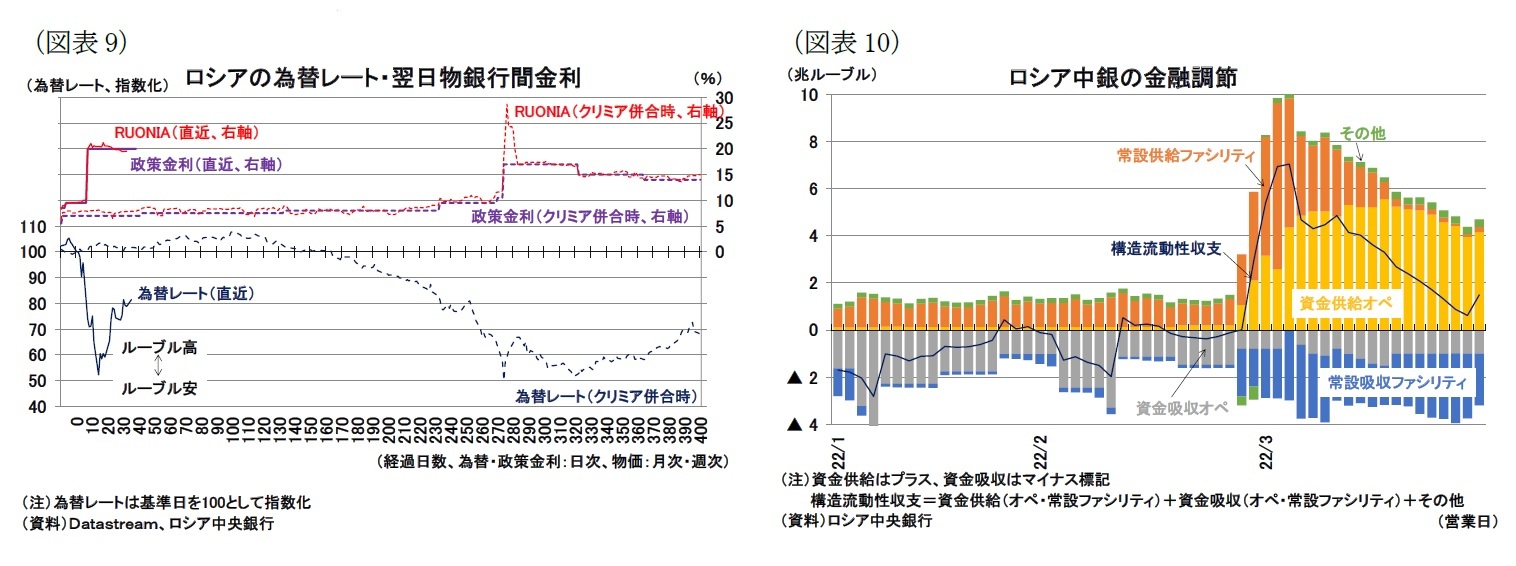

・流動性についてはクリミア併合後と今回の為替下落に共通して流動性のひっ迫が見られており、ロシア中銀が流動性支援策を実施している。流動性支援は今回の方が大規模と見られる。クリミア併合後の通貨下落局面では銀行間金利が政策金利を大きく超えて30%近くまで上昇したことがあったが、今回は、中銀の支援により(現時点では)そうした事象は避けられている。

・西側諸国が厳しい経済・金融制裁を課したことで、ロシアの金融市場は大きな影響を受けたものの、足もとの状況は制裁当初の2月末から3月初旬の状況と比べて落ち着いていると見られる。

・一方、制裁による実体経済への影響は時間の経過によって増していくと思われる。実体経済の成長力が低下すれば、流動性危機は回避できても支払能力の問題が顕在化してくる可能性がある。経済・金融制裁が長期化する場合の実体経済・金融市場への影響が引き続き注目される。

2――為替・物価の状況

ロシア中銀の主要な機能は、物価を安定させることで持続的な経済成長基盤を作り、通貨ルーブルの価値を確保することであるが1、今回、西側諸国の経済・金融制裁が課した制裁でルーブルの価値は大きく毀損した。ロシア中銀はこうした状況下で通貨・物価の安定を確保することを求められている。

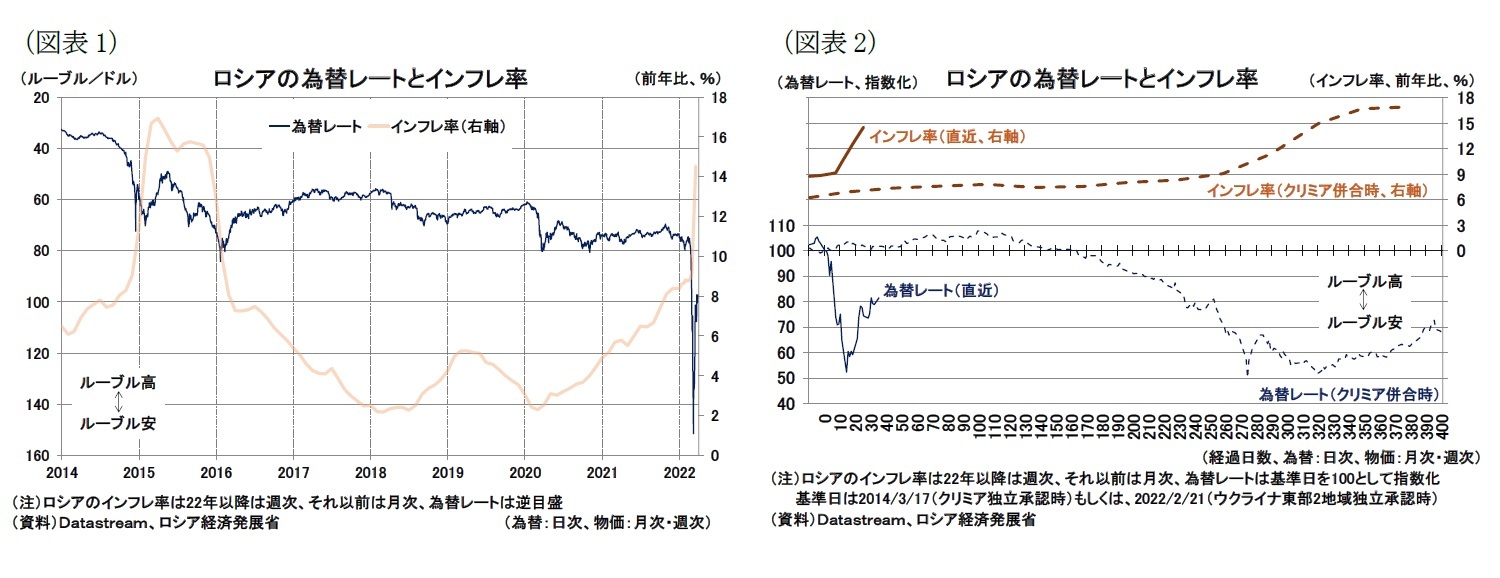

ロシアでは2014年のクリミア併合時にも通貨安に見舞われ、輸入物価上昇を通じた国内消費者物価の上昇を経験したことがある(図表1)。そこで、適宜、当時と対比する形で現在の状況を確認して行きたい。

一方、今回の為替急落は、「ウクライナ侵攻」や「西側諸国の制裁」の直後に起きており、特に制裁との関係が深い。中央銀行の資産(≒外貨準備)が西側諸国から凍結され、為替介入(特にドル売りルーブル買い)といった通貨の安定化手段が封じられたことが、ルーブルの信認低下に直結したと言える。

為替レートとインフレ率の状況を確認すると、クリミア併合時には為替レートが50%近く下落、インフレ率は前年比で約17%まで上昇した(図表2)。今回は為替レートについては一時50%近く急落した後に大きく反発、インフレ率は前年比14.5%(22年3月18日時点)まで上昇しピークアウトはしていないという状況にある。

上述の通り、クリミア併合後の国内のインフレ率のピークは前年比で17%だったが、為替レートは基準日(クリミア独立承認やウクライナ東部2地域の独立承認)対比で見て今回のルーブル安局面よりも低迷が長期間続いた。そのため、今回、再び為替レートが急落しなければ、為替減価を通じた輸入物価上昇という経路でのインフレ圧力はクリミア併合時よりも小さいと言える。

一方、今回は制裁によりロシアの西側諸国からの物資調達が著しく制限されている。個別企業でもロシアから事業を撤退する動きが広がる。アップルのスマホや、マイクロソフトの製品・サービス、ネットフリックスの動画配信、トヨタの自動車、ビザやマスターカードのクレジット決済サービス、ペイパルのオンライン決済サービスといったモノ・サービスへのアクセスが制限される。

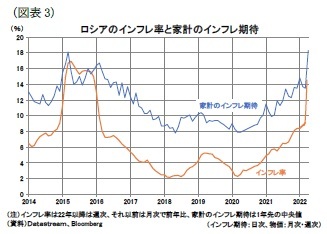

一方、今回は制裁によりロシアの西側諸国からの物資調達が著しく制限されている。個別企業でもロシアから事業を撤退する動きが広がる。アップルのスマホや、マイクロソフトの製品・サービス、ネットフリックスの動画配信、トヨタの自動車、ビザやマスターカードのクレジット決済サービス、ペイパルのオンライン決済サービスといったモノ・サービスへのアクセスが制限される。貿易の縮小により、クリミア併合時よりもモノ・サービス不足が深刻になることが懸念され、インフレ圧力はクリミア併合時より強いように思われる。実際、家計が感じる物価上昇について確認すると、1年先のインフレ期待(中央値)はすでにクリミア併合後のピークを上回っている(図表3)。

1 例えば、Bank of Russia(2021), Monetary Policy Guidelines for 2022–2024, Approved by the Bank of Russia Board of Directors on 9 November 2021を参照。

2 欧米は3月にロシア要人の渡航制限や資産凍結等の制裁を発動。7月に民間旅客機がウクライナ東部で撃墜されたことを受けて、制裁を大幅に強化し、8月以降は資源開発関連の機械設備・技術等の提供を禁止や国有銀行のEU・アメリカ域内での資金調達に制限を課した(内閣府(2014)「世界経済の潮流2014年Ⅱ- 世界経済の成長の持続可能性-」コラム2-1)

3 インフレのピークは2015年入り後で、為替レートは2015年にいったん上昇した後、2016年に再び大きく下落している(図表1)

3――流動性の状況とロシア中銀の対応

ロシア中銀は2月28日の臨時の会合で、金融政策として政策金利を20%まで引き上げた。通貨の急落の阻止することが主目的と見られる。ロシア中銀は、経済が大規模な構造転換に直面するなかで、新しい環境への段階的な移行を促し、急激な価格上昇を防ぐための政策であるとしている4。

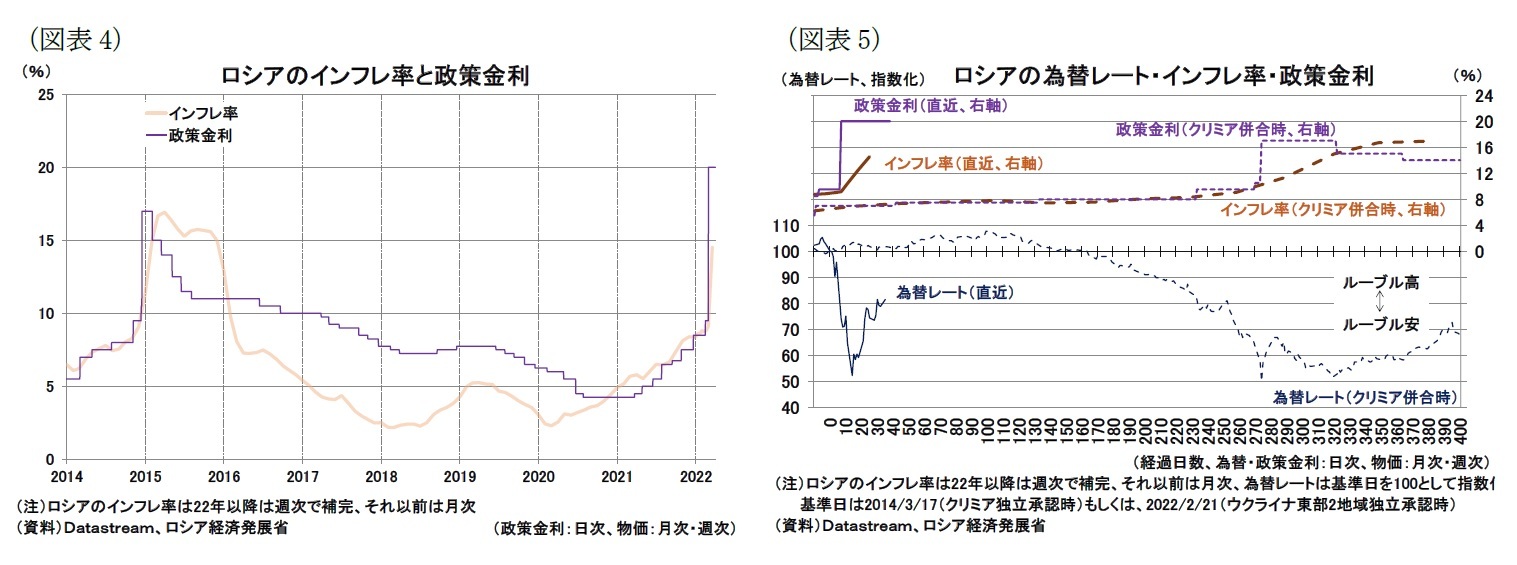

なお、ロシア中銀はクリミア併合後の通貨下落・物価上昇時に対して政策金利を17%まで引き上げている5。一方、今回、ロシア中銀が20%という政策金利水準を選択した理由は不明だが、少なくともクリミア併合後の通貨下落・物価上昇と比較して、大きなショックが生じていると判断したと見られる6(図表4・5)。

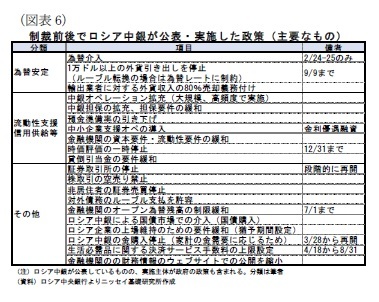

さらに、ロシア中銀は、今回の軍事侵攻および制裁の前後で相次いで様々な対応策を打ち出している(図表6)。大幅利上げはロシア中銀が実施した為替・通貨安定策のひとつでしかなく、様々な政策をロシア中銀が講じていることが、今回の事象をかなり深刻に受け止めている証左と言えるだろう。

さらに、ロシア中銀は、今回の軍事侵攻および制裁の前後で相次いで様々な対応策を打ち出している(図表6)。大幅利上げはロシア中銀が実施した為替・通貨安定策のひとつでしかなく、様々な政策をロシア中銀が講じていることが、今回の事象をかなり深刻に受け止めている証左と言えるだろう。ロシア中銀の対応策は、例えば、国内での流動性支援や信用収縮を防ぐために、中銀オペレーションの拡充や担保要件の緩和、金融機関に対する資本要件の緩和や時価評価の一時凍結といった政策が挙げられる。さらに取引所を一時的に休場とすることで、金融商品の価格を乱高下させないという、やや強硬な手段も採用している。

なお、為替安定策としては2月には為替介入を実施したが、西側諸国による中銀の資産凍結という金融制裁を受けてからは為替介入ではなく、資本移動(取引)制限が主な対策となっている。為替介入は実施していないが、上述の通り、ルーブルの対ドルレートが一時の急落から反発するなど、一定の効果を挙げているものと見られる。

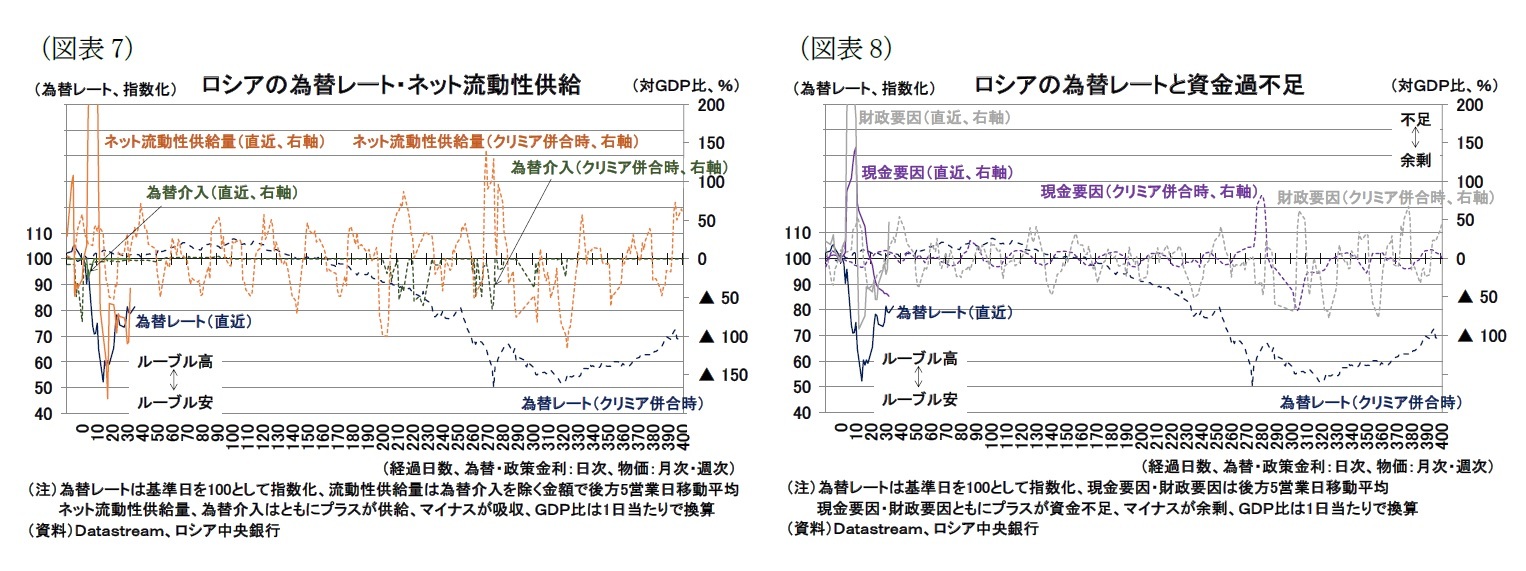

結論を述べると、流動性についてはクリミア併合後と今回の為替下落に共通して流動性のひっ迫が見られており、ロシア中銀が流動性供給を実施しているが、今回の方が大規模な対応を実施している(図表7)。

クリミア併合時と今回の外生的な資金需給(資金過不足、autonomous factors)を現金要因(現金の発行・還収)と財政要因(政府財政との収受)に分けて確認すると、クリミア併合後の通貨下落局面も今回も、為替レートが急落する場面で現金需要が増している点が確認できる。とりわけ今回はロシアのATMに現金を引き下ろしのための長蛇の列が報道されるなど、制裁を受けて現金を確保しようとする動きが広がった7と見られる(図表8)。さらに今回は財政要因による資金需要も増えており、市民と政府のいずれでも資金を確保したことから市中の資金不足が大きくなったと言える。

ウクライナ侵攻後の中銀の金融調節では翌日物や1週間物の資金供給オペといった手段が大規模・高頻度で実施されたほか、常設ファシリティがかなり活用された(図表10)。また、上述の通り、金融監督者としての立場から、金融機関の資本要件や流動性要件の緩和、時価評価を一時凍結するなどの手段を活用することで、流動性ひっ迫へ対処している(前掲図表6)。

4 Bank of Russia(2022), The Bank of Russia keeps the key rate at 20% p.a. 18 March 2022(22年3月29日アクセス)。

5 定例の会合ではなく、臨時会合で決定された。

6 なお、クリミア併合後の17%という政策金利の水準は2か月弱のみしか維持されていない。ロシア中銀は、経済成長とのバランスを取るという理由からその後段階的に利下げをしている。

7 例えば、ロイター(2022)「ロシア市民、ATMに長蛇の列 欧米制裁で現金不足に懸念」2022年2月28日(22年3月29日アクセス)。現金の引き出し需要としては、キャッシュレス決済などが利用できなくなるとの思惑や地政学的リスクの緊迫化に際して手持ち現金を多めに確保しておくためのルーブル需要のほかにルーブル下落から資産を保全するための外貨需要の双方が生じているものと見られる。ただし、外貨については引き出しの上限が設けられた(図表6)。

8 当時、金利がピークを付けた前後で中堅の金融機関(トラストバンク)が経営破綻している。

4――おわりに

一方、実体経済への影響は時間の経過によって増していくと思われる。ロシア中銀はインフレ目標である4%に2024年には回帰することを見込んでいる9が、先行きの不透明感は高い。西側諸国との取引が縮小を続け、調達費用が上昇すれば企業収益が圧迫され、消費者物価の上昇を通じて家計の購買力も失われる。実体経済の成長力が低下すれば、流動性危機は回避できても支払能力の問題が顕在化してくる可能性がある。

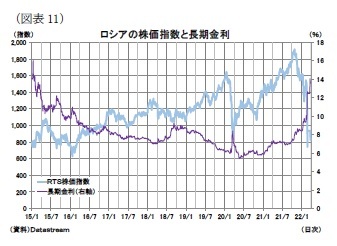

一方、実体経済への影響は時間の経過によって増していくと思われる。ロシア中銀はインフレ目標である4%に2024年には回帰することを見込んでいる9が、先行きの不透明感は高い。西側諸国との取引が縮小を続け、調達費用が上昇すれば企業収益が圧迫され、消費者物価の上昇を通じて家計の購買力も失われる。実体経済の成長力が低下すれば、流動性危機は回避できても支払能力の問題が顕在化してくる可能性がある。ロシア中銀は、今回、短期的な流動性安定や危機回避のために様々な政策を打ち出してきたが、一時的な危機回避策は、長期で続ければ金融システムを不安定化させる要因になる。例えば、資本規制や流動性規制を緩めたままにすれば金融機関の頑健性を損ねるだろうし、現在の政策金利よりも長期金利が低い状況で中銀が国債購入を続ければ、通貨発行益10が圧迫されるといったことも考えられる。

今後、経済・金融制裁が長期化する場合の実体経済・金融市場への影響が引き続き注目される。

9 例えば、Bank of Russia(2022), The Bank of Russia keeps the key rate at 20% p.a. 18 March 2022(22年3月29日アクセス)を参照。

10 ここでの通貨発行益は中銀の資産から生じる収益と負債から生じる費用の差の意味で用いている。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2022年03月30日「基礎研レター」)

03-3512-1818

- 【職歴】

2006年 日本生命保険相互会社入社(資金証券部)

2009年 日本経済研究センターへ派遣

2010年 米国カンファレンスボードへ派遣

2011年 ニッセイ基礎研究所(アジア・新興国経済担当)

2014年 同、米国経済担当

2014年 日本生命保険相互会社(証券管理部)

2020年 ニッセイ基礎研究所

2023年より現職

・SBIR(Small Business Innovation Research)制度に係る内閣府スタートアップ

アドバイザー(2024年4月~)

【加入団体等】

・日本証券アナリスト協会 検定会員

高山 武士のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/15 | IMF世界経済見通し-世界成長率見通しは3.2%まで上方修正 | 高山 武士 | 経済・金融フラッシュ |

| 2025/10/15 | 英国雇用関連統計(25年9月)-週平均賃金は前年比5.0%まで再び上昇 | 高山 武士 | 経済・金融フラッシュ |

| 2025/10/14 | ロシアの物価状況(25年9月)-低下が続くが、足もとインフレ圧力の強まりも | 高山 武士 | 経済・金融フラッシュ |

| 2025/10/03 | ユーロ圏失業率(2025年8月)-失業率は6.3%で低水準だがやや悪化 | 高山 武士 | 経済・金融フラッシュ |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【経済・金融制裁とロシア中央銀行の対応】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

経済・金融制裁とロシア中央銀行の対応のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!