- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 土地・住宅 >

- 2022年の税制改正による住宅ローン契約者への影響-住宅ローン減税から得られる経済メリットの最大化問題について

2022年の税制改正による住宅ローン契約者への影響-住宅ローン減税から得られる経済メリットの最大化問題について

金融研究部 金融調査室長・年金総合リサーチセンター兼任 福本 勇樹

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

1――2022年の住宅ローン減税制度改正の中身

(1)入居に係る適用期限を4年間(令和4年~7年)延長

(2)令和4年以降に入居する場合の措置1は以下の通り

・控除率を0.7%、控除期間を新築住宅は原則13年、既存住宅は10年とする

・既存住宅を含め、住宅の環境性能等に応じた借入限度額の上乗せ措置を講じる

・令和6年以降に建築確認を受ける新築住宅について、省エネ基準適合の要件化

・既存住宅の築年数要件(耐火住宅25年以内、非耐火住宅20年以内)について、「昭和57年以降に建築された住宅」(新耐震基準適合住宅)に緩和

・新築住宅の床面積要件について、令和5年以前に建築確認を受けたものは40m2以上に緩和(合計所得金額1,000万円以下の者に限る)

・適用対象者の所得要件を合計所得金額3,000万円以下から2,000万円以下に引き下げ

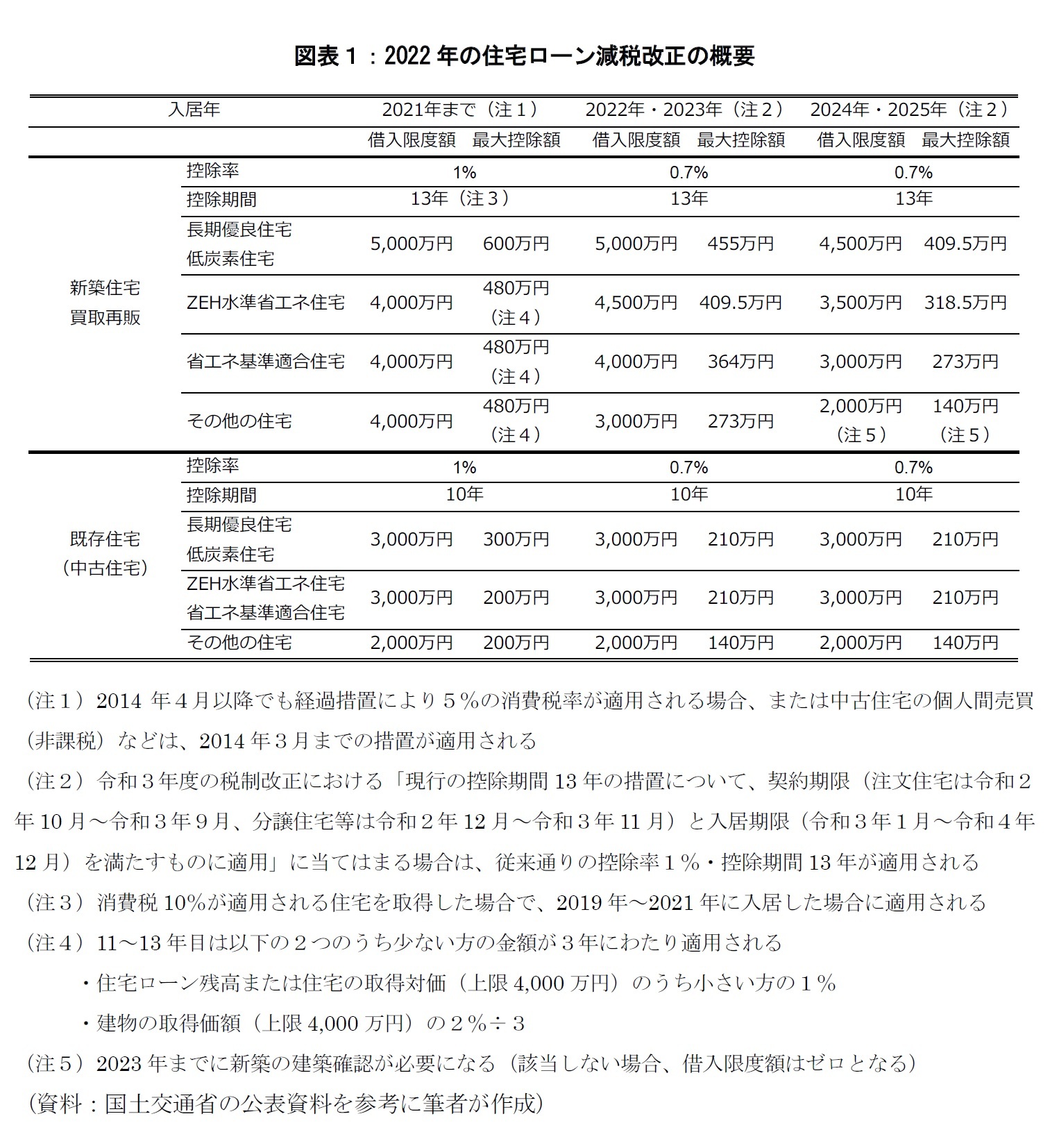

今回の税制改正は入居時点に応じて適用されることになる。ただし、令和3年度の税制改正における「現行の控除期間13年の措置について、契約期限(注文住宅は令和2年10月~令和3年9月、分譲住宅等は令和2年12月~令和3年11月)と入居期限(令和3年1月~令和4年12月)を満たすものに適用」に当てはまる場合は、従来通りの控除率1%・控除期間13年が適用される。

今回の改正に伴い、カーボンニュートラル実現に向けて、2024年以降の新築住宅での適用は基本的に長期優良住宅や低炭素住宅、ZEH水準省エネ住宅や省エネ基準適合住宅に限られ、一般住宅に対する借入限度額は引き下げられる。例えば、2022年~2023年にかけて新築の一般住宅に入居する場合に受けられる所得控除額の最大額は40万円(=4,000万円×1%)から21万円(=3,000万円×0.7%)に下がるなど、住宅ローン減税から享受できる経済メリットは徐々に低下していくことになる(図表1)。

住宅ローン減税が導入された1986年時点では、控除率1%に対して1986年3月時点の旧住宅金融公庫の融資基準金利は5.25%であった2。日本は長期的に金利の低下トレンドが継続しており、フラット35の借入金利(返済期間21年以上35年以下)の場合、2022年1月時点で金利の範囲は1.3~2.21%となっている3。また、金融機関が提供している変動金利型住宅ローン金利の最低水準は0.3~0.4%程度である。新型コロナウイルス感染症の拡大に伴って積極的な財政政策が実行されたこともあり、財政健全化の観点から低金利環境に合わせて住宅ローン減税における最大控除額を引き下げておく必要に迫られたのではないかと筆者は推測している。

1 ただし、令和3年度税制改正における特例措置の適用を受ける場合を除く

2 会計検査院「第2 租税特別措置(住宅ローン控除特例及び譲渡特例)の適用状況、検証状況等について」による

3 フラット35のHP(https://www.flat35.com/loan/flat35/)による

2――税制改正に伴う住宅ローン借入額に関するブレークイーブン・ポイントのシフト

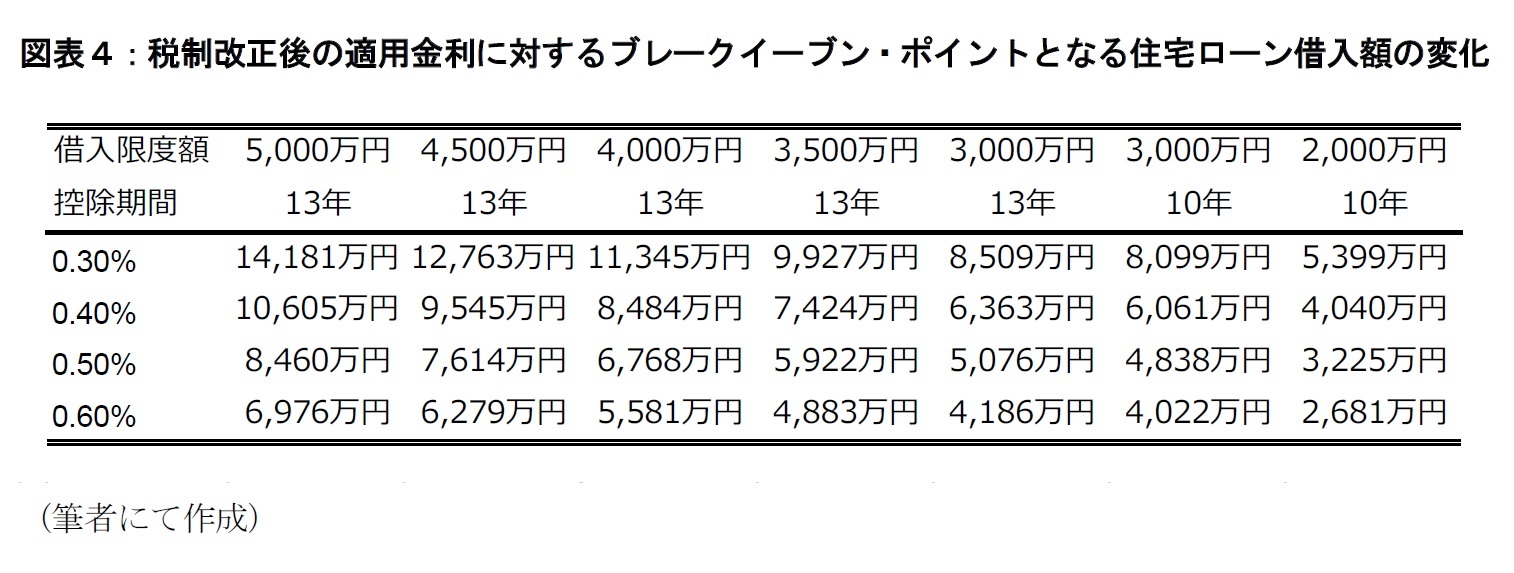

新築の「その他の住宅」の購入に際して変動金利型住宅ローンを元利均等返済で借り入れる場合を想定して議論を進めていくことにしよう。ここで住宅ローンを新規に借り入れる契約者には最大控除額を享受できる程度に所得があるものと仮定する。借入1年目から順ざやの状態になるには、従来の所得控除の最大額である40万円に対して変動金利型住宅ローンを0.4%で借り入れた場合、1契約者当たりの利息支払額と所得控除額が等しくなる住宅ローンの最大借入額は1億円(=40万円÷0.4%)となる。つまり、変動金利型住宅ローンの適用金利が0.4%で一定であれば、住宅ローンの借入額が1億円以下であれば所得控除額が利息支払額を上回ることになる。税制改正後によって最大の所得控除額が21万円に引き下げられたことにより、所得控除額と利息支払額が等しくなる住宅ローンの最大借入額は1億円から5,250万円(=21万円÷0.4%)に引き下がる。

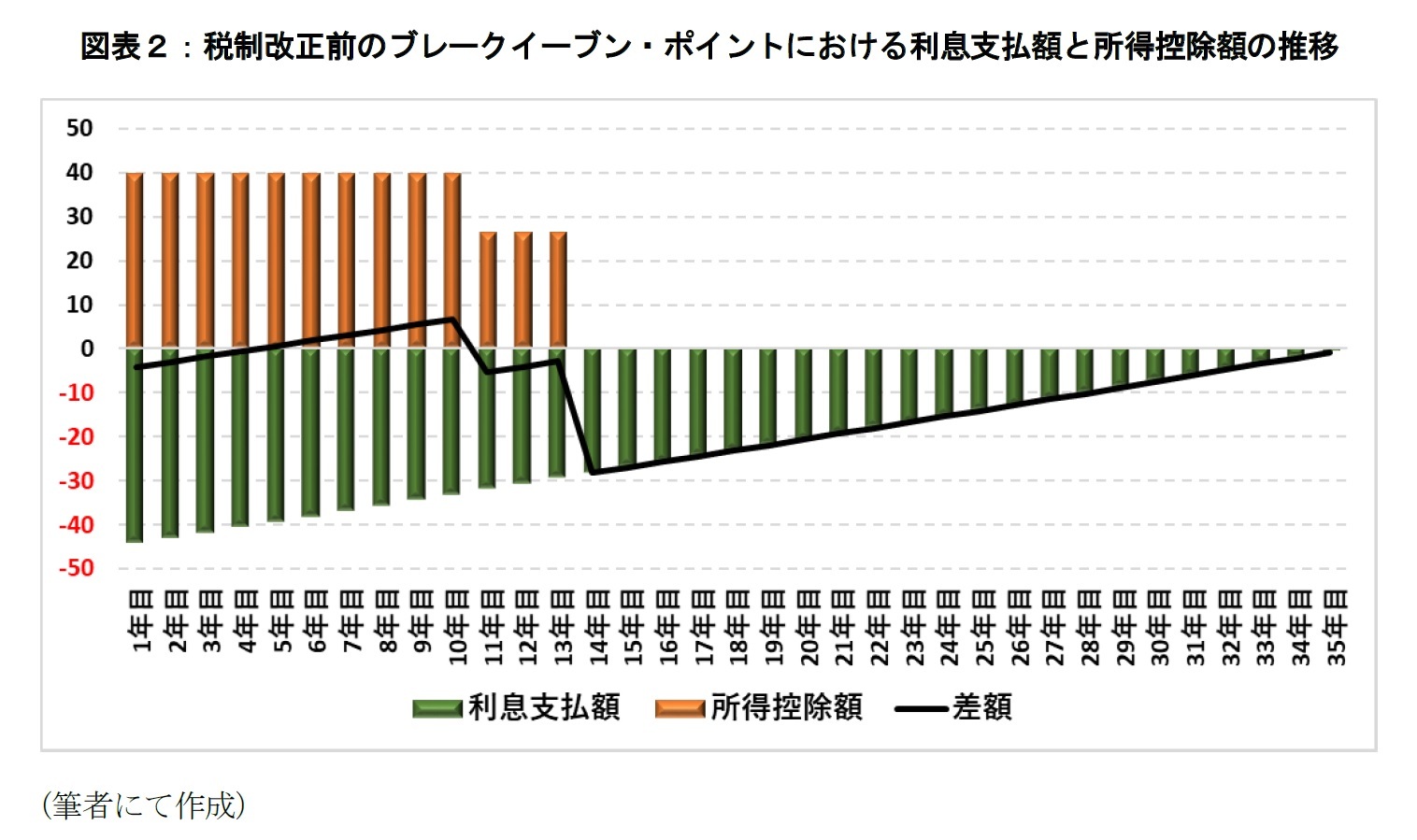

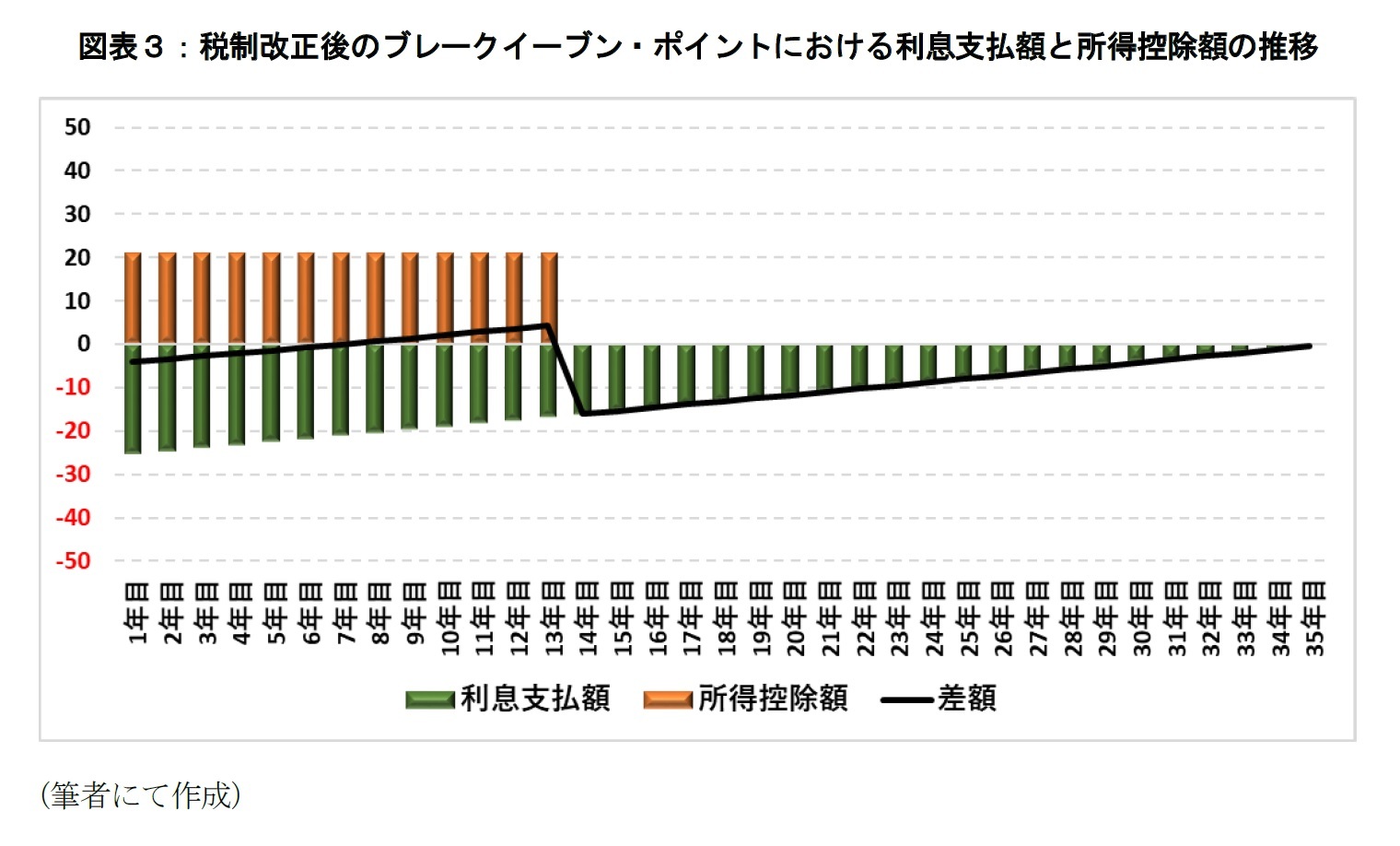

しかしながら、住宅ローンでは元本返済により徐々に利息支払額が低下していくが、借入限度額以上に住宅ローンを借り入れている場合は元本が借入限度額を下回るまで最大控除額を享受することができる。控除期間における利息支払額の合計と所得控除額の合計との比較で考える場合は、住宅ローン借入額のブレークイーブン・ポイントが引き上がることになる。変動金利型住宅ローンを0.4%で借り入れ、控除期間の13年間において適用金利が一定の場合、利息支払額と最大控除額が等しくなるブレークイーブン・ポイントは、税制改正前は1億1,186万円、税制改正後は6,363万円となる。この場合、税制改正前は5~10年目に、税制改正後は8~13年目に利息支払額が最大控除額を下回ることで利息支払額の合計と最大控除額の合計が一致することになるが、住宅ローンを借り入れ当初は利息支払額が最大控除額よりも大きくなる点に留意する必要がある(図表2、図表3)。

(2022年01月18日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1848

- 【職歴】

2005年4月 住友信託銀行株式会社(現 三井住友信託銀行株式会社)入社

2014年9月 株式会社ニッセイ基礎研究所 入社

2021年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・経済産業省「キャッシュレスの普及加速に向けた基盤強化事業」における検討会委員(2022年)

・経済産業省 割賦販売小委員会委員(産業構造審議会臨時委員)(2023年)

【著書】

成城大学経済研究所 研究報告No.88

『日本のキャッシュレス化の進展状況と金融リテラシーの影響』

著者:ニッセイ基礎研究所 福本勇樹

出版社:成城大学経済研究所

発行年月:2020年02月

福本 勇樹のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/15 | 生成AIを金融リスク分析の視点から読み解いてみる-なぜ人間によるファクトチェックが必要なのか | 福本 勇樹 | 研究員の眼 |

| 2025/07/08 | 家計はなぜ破綻するのか-金融経済・人間行動・社会構造から読み解くリスクと対策 | 福本 勇樹 | 基礎研マンスリー |

| 2025/06/24 | 日本国債市場における寡占構造と制度的制約-金利上昇局面に見られる構造的脆弱性の考察 | 福本 勇樹 | 基礎研レポート |

| 2025/06/12 | 金融技術革新の4類型とその波及効果-キャッシュレス化にみる「制度から始まるイノベーション」の形 | 福本 勇樹 | 基礎研レポート |

新着記事

-

2025年10月22日

高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 -

2025年10月22日

貿易統計25年9月-米国向け自動車輸出が数量ベースで一段と落ち込む。7-9月期の外需寄与度は前期比▲0.4%程度のマイナスに -

2025年10月22日

米連邦地裁、Googleへの是正措置を公表~一般検索サービス市場における独占排除 -

2025年10月21日

選択と責任──消費社会の二重構造(2)-欲望について考える(3) -

2025年10月21日

連立協議から選挙のあり方を思う-選挙と同時に大規模な公的世論調査の実施を

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2022年の税制改正による住宅ローン契約者への影響-住宅ローン減税から得られる経済メリットの最大化問題について】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2022年の税制改正による住宅ローン契約者への影響-住宅ローン減税から得られる経済メリットの最大化問題についてのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!