- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 資産配分 >

- 市場環境の変化による適正リスク水準の変化に違和感がある理由

市場環境の変化による適正リスク水準の変化に違和感がある理由

金融研究部 主任研究員・年金総合リサーチセンター・ジェロントロジー推進室・サステナビリティ投資推進室兼任 高岡 和佳子

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

ポートフォリオ理論が教えてくれるのは、効率的フロンティアだけである。効率的フロンティアの中から、どのポートフォリオを選択するかは、リスク許容度など投資資金の特性や制約条件を参考に決定することになる。「期待収益率の下限」や「リスクの上限」といった明確な制約条件がある場合は選択すべきポートフォリオは一意に決まるが、明確な制約条件があるケースは珍しい。期待収益率の下限として予定利率が考えられるが、予定利率自体に変更の余地があり、リスクは抽象的なので明確な制約条件にはなりにくい。明確な制約条件がない場合、実際のポートフォリオの選択は容易ではない。

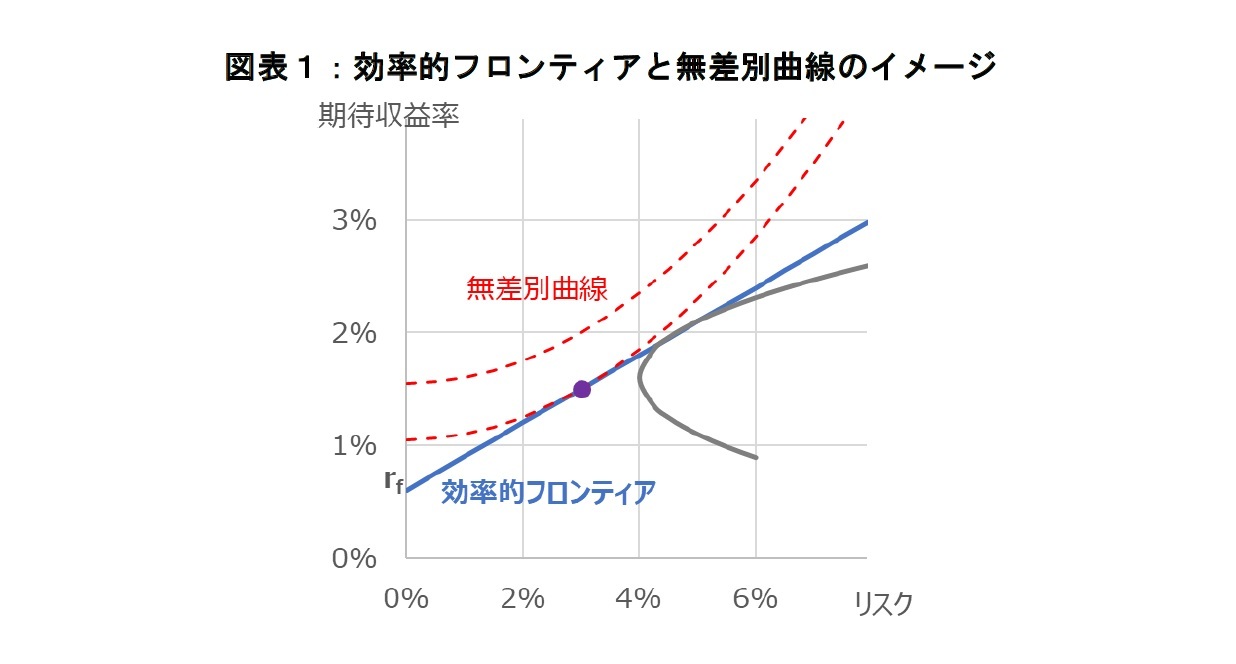

理論上は、明確な制約条件がない場合も選択すべきポートフォリオは一意に決まる。期待収益率とリスクが効用(満足感)に与える影響を数式(効用関数)で表現し、効用が最も高いポートフォリオを選択すればよい。リスクが増大しても、それに見合うだけ期待収益率が上昇すれば、効用は等しくなるので、期待収益率とリスクの組み合わせは無限にある。この集合体を無差別曲線と呼び、リスク回避的な投資家の無差別曲線は単調増加かつ下に凸の曲線となる。そして、無差別曲線と効率的フロンティアとの接点が、選択すべきポートフォリオである。

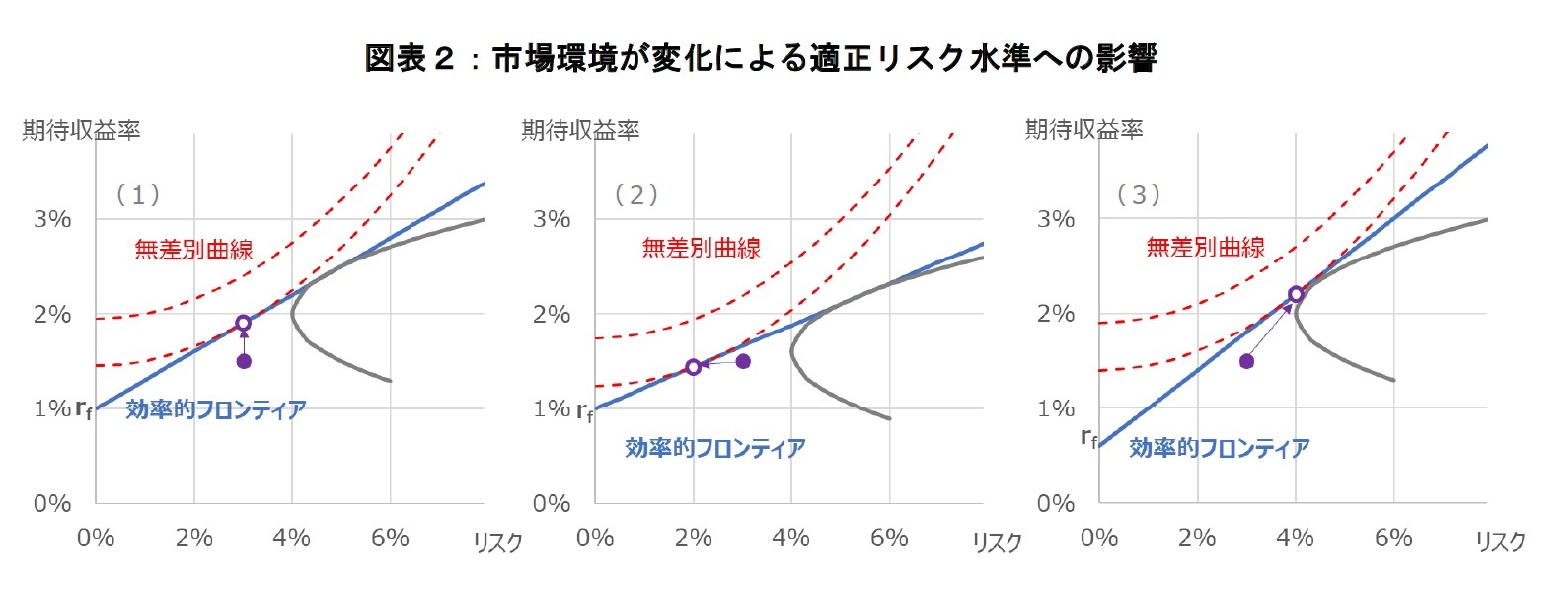

このように苦労して選択したポートフォリオであっても、残念なことに、市場環境が大きく変化すると、見直す必要がある。ここでは、リスク回避度は変わらずに市場環境だけが変化した場合、適正リスク水準がどのように変化するかを確認する(図表2)。効率的フロンティアに与える影響を基準に市場環境変化を3つに分類する。(1)リスク資産のみで実現可能な領域(灰曲線で囲む領域で、以下リスク資産領域と記す)と無リスク利子率が等しく上昇するなど、効率的フロンティアの傾きが変わらない場合(左図)、(2)無リスク利子率のみ上昇するなど効率的フロンティアの傾きが緩やかになる場合(中図)、(3)リスク資産領域のみ上昇するなど効率的フロンティアの傾きが急になる場合(右図)の3つである。

(1)の場合、理論的には適正リスク水準は変化しないが、(2)や(3)のように効率的フロンティアの傾きが変化する場合、適正リスク水準は変化する。効率的フロンティアの傾きの変化は、リスク当たりの期待収益率の変化をもたらすからだ。しかし、(3)の場合、リスクを増やさなくても、リスク資産領域の期待収益率が上昇するので、敢えてリスクを増やす必要はないのではないか。単純にこのように考える人もいるのではないか。

最後に、こう考える原因を考えたい。勿論、モデルを用いた理論では現実を十分表現できていない可能性があるが、明確な制約条件がない中で行ったポートフォリオ選択プロセスが不十分な可能性もある。リスクを具体的な数値に落とし込む際、発生確率5%程度のショックとか、コロナショックと同程度のショックといった具合にショックの程度を設定するが、この設定が意思決定者の考えるショックの程度と乖離していると、最も満足感の高いポートフォリオを選択できない。このようなことを避けるためには、リスクを具体的な数値に落とし込む際には、適切にイメージできるように程度の異なる複数のショックを想定する必要がある。

(2022年01月06日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1851

- 【職歴】

1999年 日本生命保険相互会社入社

2006年 ニッセイ基礎研究所へ

2017年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

高岡 和佳子のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/07/03 | 国内企業年金が好むオルタナティブ投資 | 高岡 和佳子 | ニッセイ年金ストラテジー |

| 2025/06/30 | 食品ロス削減情報の比較可能性-何のための情報開示か? | 高岡 和佳子 | 基礎研レター |

| 2025/04/30 | ふるさと納税のピットフォール-発生原因と望まれる改良 | 高岡 和佳子 | 基礎研レポート |

| 2025/04/03 | 税制改正でふるさと納税額はどうなる? | 高岡 和佳子 | 研究員の眼 |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【市場環境の変化による適正リスク水準の変化に違和感がある理由】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

市場環境の変化による適正リスク水準の変化に違和感がある理由のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!