- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- リスク管理 >

- インデックスの多様化と意思決定プロセス

2019年06月05日

文字サイズ

- 小

- 中

- 大

年金資産のポートフォリオを決定する際、まず政策アセット・ミックスを策定し、次に投資対象資産毎に具体的な委託先を選定するのが定石である。政策アセット・ミックスの策定で必要となる投資対象資産のリスク・リターンの見積もりは、市場を代表するマーケット・インデックスを前提に行うことが多い。次段階の委託先の選定においては市場を代表するマーケット・インデックスだけでなく、運用スタイル分析などの必要性から投資スタイル別インデックスなど様々なインデックスを利用する。このように、年金資産のポートフォリオ決定においてインデックスが果たす役割は大きい。

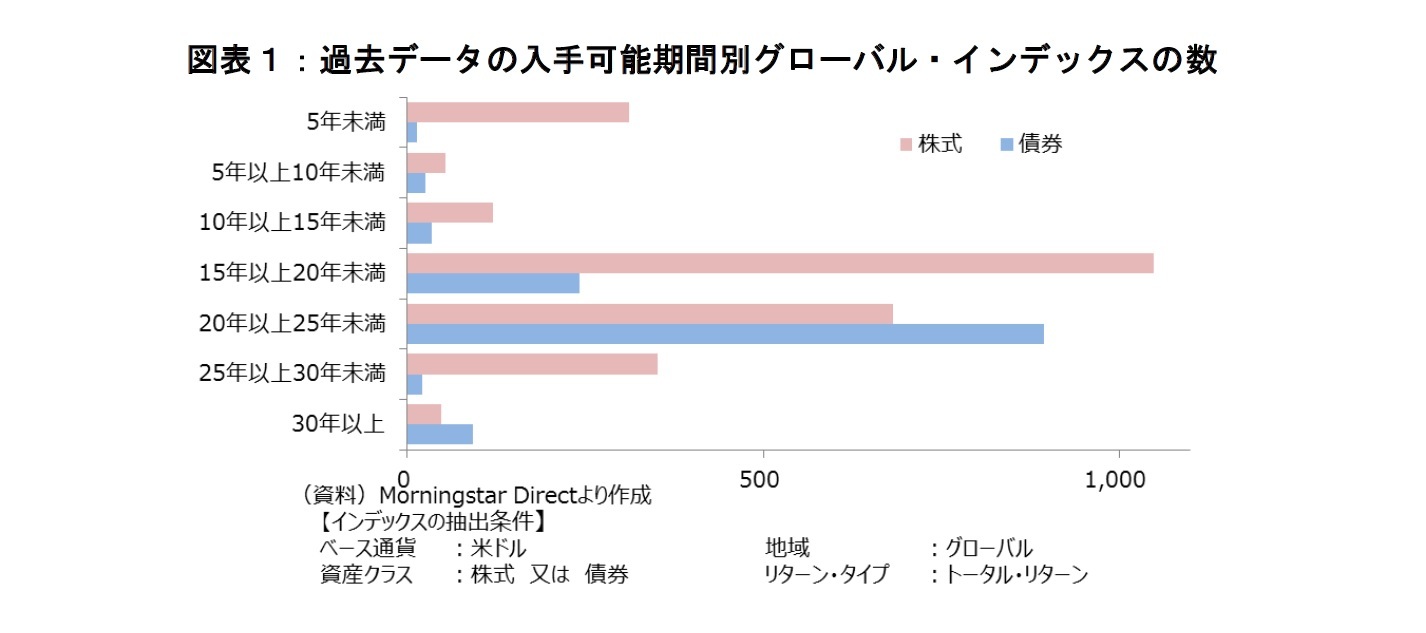

年金積立金管理運用独立行政法人の平成31年度計画の中に、インデックスに関する情報収集・分析を行うため、新たな制度の導入についての検討が挙がっている。その背景には、インデックス開発の進展とそれに伴うインデックスの多様化がある。インデックス算出ルールによっては、過去に遡って値を算出・公表することが可能である。このため、定量データ分析に十分な期間の過去データが入手可能なインデックスも多い(図表1)。そこで、インデックスの多様化を踏まえ、年金資産のポートフォリオ決定プロセスを再考したい。

年金積立金管理運用独立行政法人の平成31年度計画の中に、インデックスに関する情報収集・分析を行うため、新たな制度の導入についての検討が挙がっている。その背景には、インデックス開発の進展とそれに伴うインデックスの多様化がある。インデックス算出ルールによっては、過去に遡って値を算出・公表することが可能である。このため、定量データ分析に十分な期間の過去データが入手可能なインデックスも多い(図表1)。そこで、インデックスの多様化を踏まえ、年金資産のポートフォリオ決定プロセスを再考したい。

冒頭に記した通り、通常、ポートフォリオは段階的に決定される。政策アセット・ミックスの策定では投資対象資産間のリスク・リターン特性を考慮しつつ最適な資産配分を決定する。この際着目するのは、投資対象資産から生じる市場平均的なリターン(ベータ)のみである。これに対し委託先の選定では、市場平均的なリターンを上回るリターン(アルファ)に着目している。インデックスの多様化に伴い商品も多様化しており、ベータが1と大きく乖離する商品も少なくない。理論上、投資対象資産全体のベータが1から乖離すれば、資産配分の最適性を失う。

この問題の回避策の一つとして、委託先選定の際、投資対象資産全体のベータが1から大きく乖離しないよう配慮する方法が考えられるが、これはベータのみに着目した資産配分の最適性維持を優先して、アルファ獲得の可能性を制限することになる。このような制限は、今に始まったことではない。アルファの取りやすさは市場の非効率性などに依存し、投資対象資産によって異なる。しかし、資産配分の決定においてはアルファの取りやすさは加味しない。このため、アルファの取りやすさは資産配分比率の上乗せにつながらず、アルファ獲得の可能性が制限されていると考えられる。ベータに着目した資産配分の最適性とアルファ追求の両立が困難な理由は、委託先配分まで一気に最適化せず、ポートフォリオの最適化を2段階に分けて実施することにある。

委託先配分まで一気に最適化しない理由は、平均・分散アプローチの性質にある。期待リターンの見積もりは難しく誤差が避けられないにも関わらず、期待リターンの僅かな違いで配分が大きく変わることが多い。その事象は資産間のリスク・リターンが類似しかつ相関が高いほど生じやすい。インデックスの多様化に伴い利用可能なデータが増えても、リターンの予測誤差がある以上、平均・分散アプローチを用いて委託先配分まで最適化するべきではない。

平均・分散アプローチの代わりに、リスクを重視するリスク・バジェッティングを用いるという選択肢もあるが、数理的手法には限界がある。リスクの配分が最適であればリターンは問わないといった覚悟がある場合を除き、リターンの予測誤差により同様の問題が生じうる。では、豊富なインデックス・データは、委託先評価における多面的に定量分析でしか活用できないのだろうか。定性評価及び定量分析結果から、アルファが期待できるがベータが1と大きく乖離する運用手法の採用が望ましい場合でも、従来型インデックスを基準としたベータに着目した資産配分の最適性を優先するしかないのだろうか。

アルファよりベータを優先する根拠は、「リスクはベータの方が圧倒的に大きい」、「アルファは基本的にはゼロ・サム・ゲームなので確実性に劣る」などである。インデックスも商品も多様化が進んだ今、こうした根拠は弱まってはいないだろうか。

以上、年金資産のポートフォリオ決定を、政策アセット・ミックスの策定と、委託先の選定の2段階を前提として進めてきたが、実際は政策アセット・ミックスを策定する前に、投資対象資産の検討を行っている。しかし、投資対象資産の検討は、不動産やヘッジファンドといったオルタナティブ投資の採否に集中しがちである。新たな投資対象を検討することも重要であるが、これまで当然のように投資してきた伝統的4資産(国内債券、国内株式、外国債券、外国株式)の投資意義を再評価することも重要だ。

今一度、年金制度の成熟度、積立状況やキャッシュ・フローといった観点から投資対象資産を見直し、従来型インデックスを基準としたベータと大きく乖離する運用手法の採用が適切だと判断できるなら、その運用手法と整合的なインデックス、もしくは運用手法への投資割合に応じた複合インデックスを前提に、政策アセット・ミックスを策定するといった選択肢もあるのではないか。

この問題の回避策の一つとして、委託先選定の際、投資対象資産全体のベータが1から大きく乖離しないよう配慮する方法が考えられるが、これはベータのみに着目した資産配分の最適性維持を優先して、アルファ獲得の可能性を制限することになる。このような制限は、今に始まったことではない。アルファの取りやすさは市場の非効率性などに依存し、投資対象資産によって異なる。しかし、資産配分の決定においてはアルファの取りやすさは加味しない。このため、アルファの取りやすさは資産配分比率の上乗せにつながらず、アルファ獲得の可能性が制限されていると考えられる。ベータに着目した資産配分の最適性とアルファ追求の両立が困難な理由は、委託先配分まで一気に最適化せず、ポートフォリオの最適化を2段階に分けて実施することにある。

委託先配分まで一気に最適化しない理由は、平均・分散アプローチの性質にある。期待リターンの見積もりは難しく誤差が避けられないにも関わらず、期待リターンの僅かな違いで配分が大きく変わることが多い。その事象は資産間のリスク・リターンが類似しかつ相関が高いほど生じやすい。インデックスの多様化に伴い利用可能なデータが増えても、リターンの予測誤差がある以上、平均・分散アプローチを用いて委託先配分まで最適化するべきではない。

平均・分散アプローチの代わりに、リスクを重視するリスク・バジェッティングを用いるという選択肢もあるが、数理的手法には限界がある。リスクの配分が最適であればリターンは問わないといった覚悟がある場合を除き、リターンの予測誤差により同様の問題が生じうる。では、豊富なインデックス・データは、委託先評価における多面的に定量分析でしか活用できないのだろうか。定性評価及び定量分析結果から、アルファが期待できるがベータが1と大きく乖離する運用手法の採用が望ましい場合でも、従来型インデックスを基準としたベータに着目した資産配分の最適性を優先するしかないのだろうか。

アルファよりベータを優先する根拠は、「リスクはベータの方が圧倒的に大きい」、「アルファは基本的にはゼロ・サム・ゲームなので確実性に劣る」などである。インデックスも商品も多様化が進んだ今、こうした根拠は弱まってはいないだろうか。

以上、年金資産のポートフォリオ決定を、政策アセット・ミックスの策定と、委託先の選定の2段階を前提として進めてきたが、実際は政策アセット・ミックスを策定する前に、投資対象資産の検討を行っている。しかし、投資対象資産の検討は、不動産やヘッジファンドといったオルタナティブ投資の採否に集中しがちである。新たな投資対象を検討することも重要であるが、これまで当然のように投資してきた伝統的4資産(国内債券、国内株式、外国債券、外国株式)の投資意義を再評価することも重要だ。

今一度、年金制度の成熟度、積立状況やキャッシュ・フローといった観点から投資対象資産を見直し、従来型インデックスを基準としたベータと大きく乖離する運用手法の採用が適切だと判断できるなら、その運用手法と整合的なインデックス、もしくは運用手法への投資割合に応じた複合インデックスを前提に、政策アセット・ミックスを策定するといった選択肢もあるのではないか。

(2019年06月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1851

経歴

- 【職歴】

1999年 日本生命保険相互会社入社

2006年 ニッセイ基礎研究所へ

2017年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

高岡 和佳子のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/20 | ブルーファイナンスの課題-気候変動より低い関心が普及を阻む | 高岡 和佳子 | 研究員の眼 |

| 2025/07/03 | 国内企業年金が好むオルタナティブ投資 | 高岡 和佳子 | ニッセイ年金ストラテジー |

| 2025/06/30 | 食品ロス削減情報の比較可能性-何のための情報開示か? | 高岡 和佳子 | 基礎研レター |

| 2025/04/30 | ふるさと納税のピットフォール-発生原因と望まれる改良 | 高岡 和佳子 | 基礎研レポート |

新着記事

-

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

なぜ味噌汁は動くのか -

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【インデックスの多様化と意思決定プロセス】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

インデックスの多様化と意思決定プロセスのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!