- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- リスク管理 >

- リスクコントロール型ファンドの評価方法を考える

2021年07月05日

文字サイズ

- 小

- 中

- 大

従来型のバランス型ファンドは、中長期的なリスク・リターンの効率性を重視して設定した基準資産配分に沿った運用を原則とする。一方で、市場の混乱などに起因する過度なリスクテイクを回避するために、状況に応じて機動的に資産配分を変更するファンドがある(以下、リスクコントロール型ファンド)。バランス型ファンドの場合、運用評価や採用ファンドの選択において、長年積み上げられてきた知見・手法が活用できる。他方、リスクコントロール型ファンドの歴史は浅く、リスクの捉え方や資産配分の決定方法等も多様なので、運用評価や採用ファンドの選択は容易でない。そこで、既存のリスクコントロール型ファンドを俯瞰し、類型別に手法の差による収益率への影響や、評価のポイントを考えたい。

まず、既存のリスクコントロール型ファンドを、リスクの捉え方を基準に分類する。大きくは、価格変化の方向を問わず価格変化率のぶれの大きさ(以下、ボラティリティ)をリスクと捉える「高ボラティリティ回避型」と、価格下落による損失をリスクと捉える「価値保全型」の2つに分けられる。

まず、既存のリスクコントロール型ファンドを、リスクの捉え方を基準に分類する。大きくは、価格変化の方向を問わず価格変化率のぶれの大きさ(以下、ボラティリティ)をリスクと捉える「高ボラティリティ回避型」と、価格下落による損失をリスクと捉える「価値保全型」の2つに分けられる。

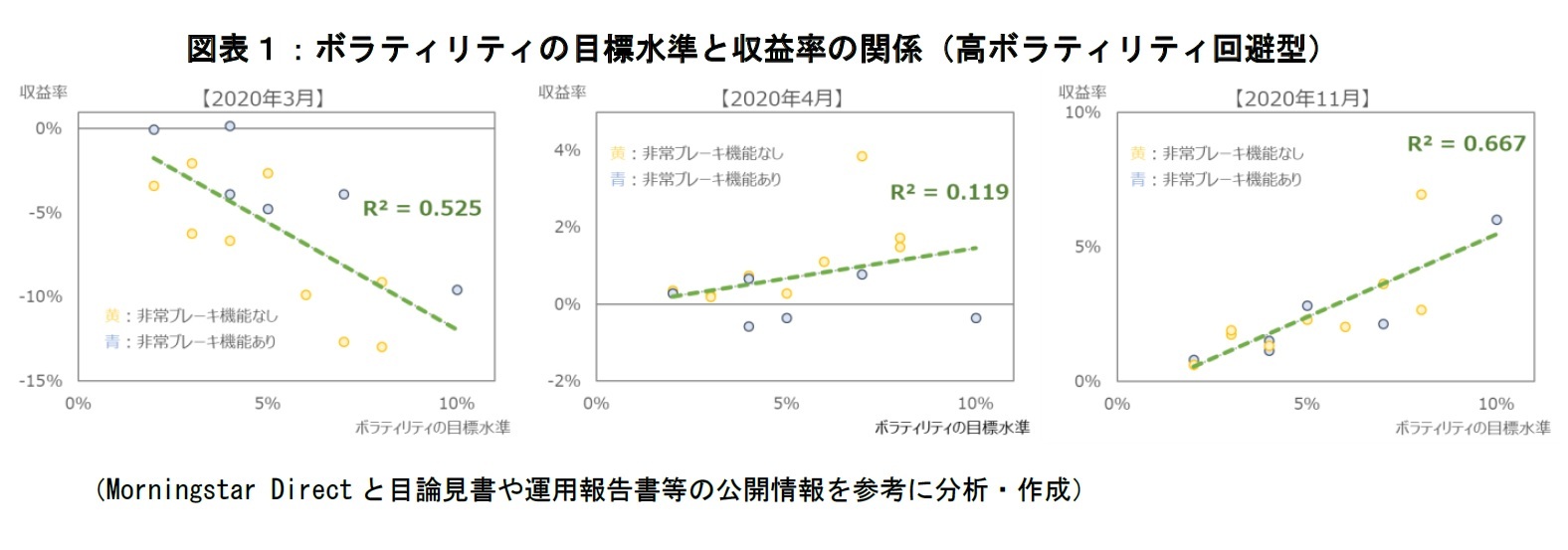

「高ボラティリティ回避型」では、ポートフォリオ全体のボラティリティに目標水準が定められている。原則として、組入資産のボラティリティが変化してもポートフォリオ全体のボラティリティは目標水準を保つように、資産配分を変更する。図表1は、2020年3月、同年4月、同年11月における、「高ボラティリティ回避型」の目標ボラティリティと実績収益率の関係を示している。全ての月において、目標水準が高いほど収益率の絶対値は大きい傾向がある。

更に、非常時に限りポートフォリオのボラティリティを目標水準より低位に保つ非常ブレーキ機能の有無によってファンドを二分する。株価が大きく下落した2020年3月は、非常ブレーキ機能を有するファンド(図表1、青点)が相対的に良好である。しかし、同月は目標水準で収益率の大部分を説明できる(決定係数0.525)ので、非常ブレーキ機能の有無は収益率の最大の決定要因とは言えない。その上、非常ブレーキ機能を有するファンドの半数は、株式市場が反発した翌月の収益率がマイナスである。これより、総じて非常ブレーキ機能の有無による収益率の差は、目標水準の差による収益率の差と比べて小さいと言える。

投資対象資産や、平均・分散法か全資産均等配分かといった資産配分の決定方法もファンドによって異なるが、これらと目標水準は密接な関係にあり、高ボラティリティ回避型の場合、目標水準を基準にして、評価・比較することが可能である。目標水準に照らして、運用実績が良好か確認することも重要だが、収益率は目標水準に大きく依存するので、運用資金のリスク許容度と目標水準との適合性も勘案し、採用するファンドを選択する方がよい。

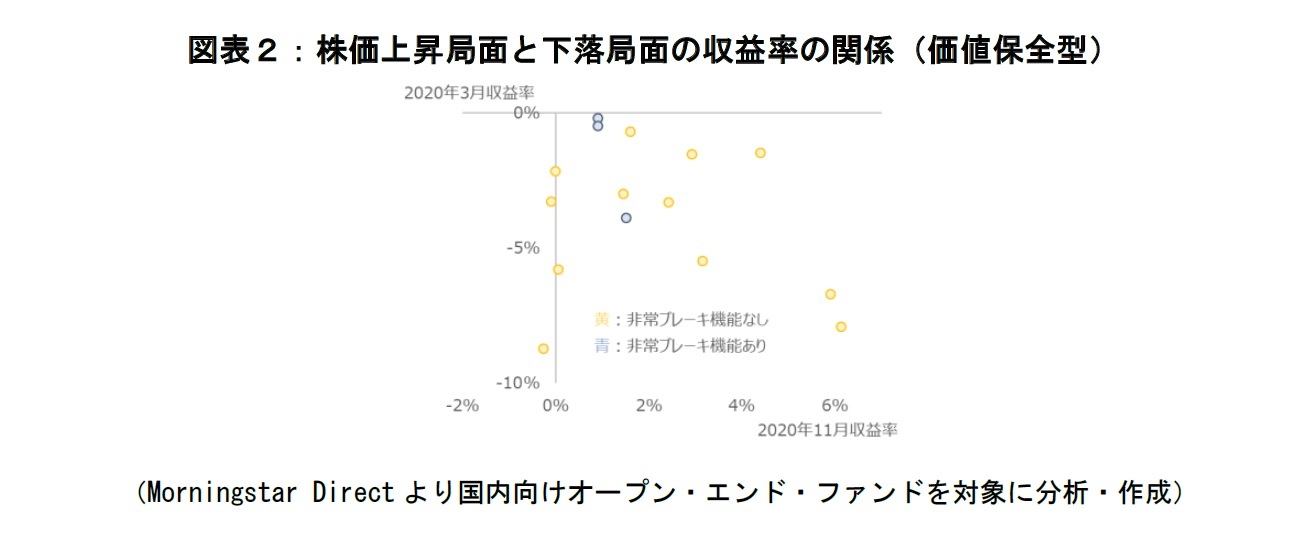

「価値保全型」は、あらかじめ定められた最低基準価格を下回らない範囲で収益獲得を目指す。基準価格が最低基準価格を大きく上回っている時は、最低基準価格を下回る可能性が小さいので、ポートフォリオのボラティリティを高位に保ち、積極的に収益獲得を目指す。一方、基準価格と最低基準価格との差が小さい時は、収益獲得よりも最低基準価格を下回らないことを優先し、ボラティリティを低位に保つ。株価が急落する前の基準価格が、最低基準価格を大きく上回っていれば、リスクコントロール型ファンドとは言え、大幅なマイナス収益率となる。また、「高ボラティリティ回避型」と異なり、株価下落時に大幅なマイナス収益率を計上したファンドほど、株価上昇時の収益率が高いとは限らない(図表2)。

最低基準価格を下回らないことを優先する特性上、収益率は基準価格と最低基準価格の関係に大きく依存する。このため、運用実績を比較・評価する際には、各時点の最低基準価格と基準価格との関係も勘案する必要がある。さらに、「価値保全型」の大部分は、基準価格や時間の経過に従い最低基準価格を更新するルールを定めているが、更新ルールはファンドによって異なる。一般的に、更新頻度が高いほど基準価格と最低基準価格との差は生じにくく、大幅なマイナス収益率を計上する可能性は低いが、収益獲得機会は少ない。このように、最低基準価格の更新ルールはファンドのリスク水準を左右する。採用するファンドを選択においては、最低基準価格の更新ルールが、運用資金のリスク許容度と整合的であることも確認すべきだろう。

更に、非常時に限りポートフォリオのボラティリティを目標水準より低位に保つ非常ブレーキ機能の有無によってファンドを二分する。株価が大きく下落した2020年3月は、非常ブレーキ機能を有するファンド(図表1、青点)が相対的に良好である。しかし、同月は目標水準で収益率の大部分を説明できる(決定係数0.525)ので、非常ブレーキ機能の有無は収益率の最大の決定要因とは言えない。その上、非常ブレーキ機能を有するファンドの半数は、株式市場が反発した翌月の収益率がマイナスである。これより、総じて非常ブレーキ機能の有無による収益率の差は、目標水準の差による収益率の差と比べて小さいと言える。

投資対象資産や、平均・分散法か全資産均等配分かといった資産配分の決定方法もファンドによって異なるが、これらと目標水準は密接な関係にあり、高ボラティリティ回避型の場合、目標水準を基準にして、評価・比較することが可能である。目標水準に照らして、運用実績が良好か確認することも重要だが、収益率は目標水準に大きく依存するので、運用資金のリスク許容度と目標水準との適合性も勘案し、採用するファンドを選択する方がよい。

「価値保全型」は、あらかじめ定められた最低基準価格を下回らない範囲で収益獲得を目指す。基準価格が最低基準価格を大きく上回っている時は、最低基準価格を下回る可能性が小さいので、ポートフォリオのボラティリティを高位に保ち、積極的に収益獲得を目指す。一方、基準価格と最低基準価格との差が小さい時は、収益獲得よりも最低基準価格を下回らないことを優先し、ボラティリティを低位に保つ。株価が急落する前の基準価格が、最低基準価格を大きく上回っていれば、リスクコントロール型ファンドとは言え、大幅なマイナス収益率となる。また、「高ボラティリティ回避型」と異なり、株価下落時に大幅なマイナス収益率を計上したファンドほど、株価上昇時の収益率が高いとは限らない(図表2)。

最低基準価格を下回らないことを優先する特性上、収益率は基準価格と最低基準価格の関係に大きく依存する。このため、運用実績を比較・評価する際には、各時点の最低基準価格と基準価格との関係も勘案する必要がある。さらに、「価値保全型」の大部分は、基準価格や時間の経過に従い最低基準価格を更新するルールを定めているが、更新ルールはファンドによって異なる。一般的に、更新頻度が高いほど基準価格と最低基準価格との差は生じにくく、大幅なマイナス収益率を計上する可能性は低いが、収益獲得機会は少ない。このように、最低基準価格の更新ルールはファンドのリスク水準を左右する。採用するファンドを選択においては、最低基準価格の更新ルールが、運用資金のリスク許容度と整合的であることも確認すべきだろう。

(2021年07月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1851

経歴

- 【職歴】

1999年 日本生命保険相互会社入社

2006年 ニッセイ基礎研究所へ

2017年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

高岡 和佳子のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/04 | 「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口 | 高岡 和佳子 | 研究員の眼 |

| 2025/10/20 | ブルーファイナンスの課題-気候変動より低い関心が普及を阻む | 高岡 和佳子 | 研究員の眼 |

| 2025/07/03 | 国内企業年金が好むオルタナティブ投資 | 高岡 和佳子 | ニッセイ年金ストラテジー |

| 2025/06/30 | 食品ロス削減情報の比較可能性-何のための情報開示か? | 高岡 和佳子 | 基礎研レター |

新着記事

-

2025年11月06日

世の中は人間よりも生成AIに寛大なのか? -

2025年11月06日

働く人の飲酒量とリスク認識:適正化に気づくのはどのような人か -

2025年11月06日

Meta、ByteDanceのDSA違反の可能性-欧州委員会による暫定的見解 -

2025年11月06日

財政赤字のリスクシナリオ -

2025年11月06日

老後の住宅資産の利活用について考える

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【リスクコントロール型ファンドの評価方法を考える】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

リスクコントロール型ファンドの評価方法を考えるのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!