- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 株式 >

- 上値が重ーい日本株式

2021年11月24日

文字サイズ

- 小

- 中

- 大

1――2021年、意外と上昇している日本株式

しかし実のところ、日経平均株価は2月中旬以降、組入られている特定銘柄の個別の要因で株価が押し下げられていた面がある。日本株式全体を代表するTOPIX(青線)をみると、4月-8月は1,900ポイント台でほぼ横ばいを維持し、9月以降は2月(点線)もしくは3月につけた高値を上回る水準で推移している。このまま年末を迎えられれば、TOPIXの年初からの上昇率は10%以上と2020年の5%の倍以上の上昇となる。2021年のTOPIXつまり日本株式全体は今のところ、日経平均株価でみるほど悪くない1年であったといえるだろう。

2――企業業績の回復が株価を押し上げたが

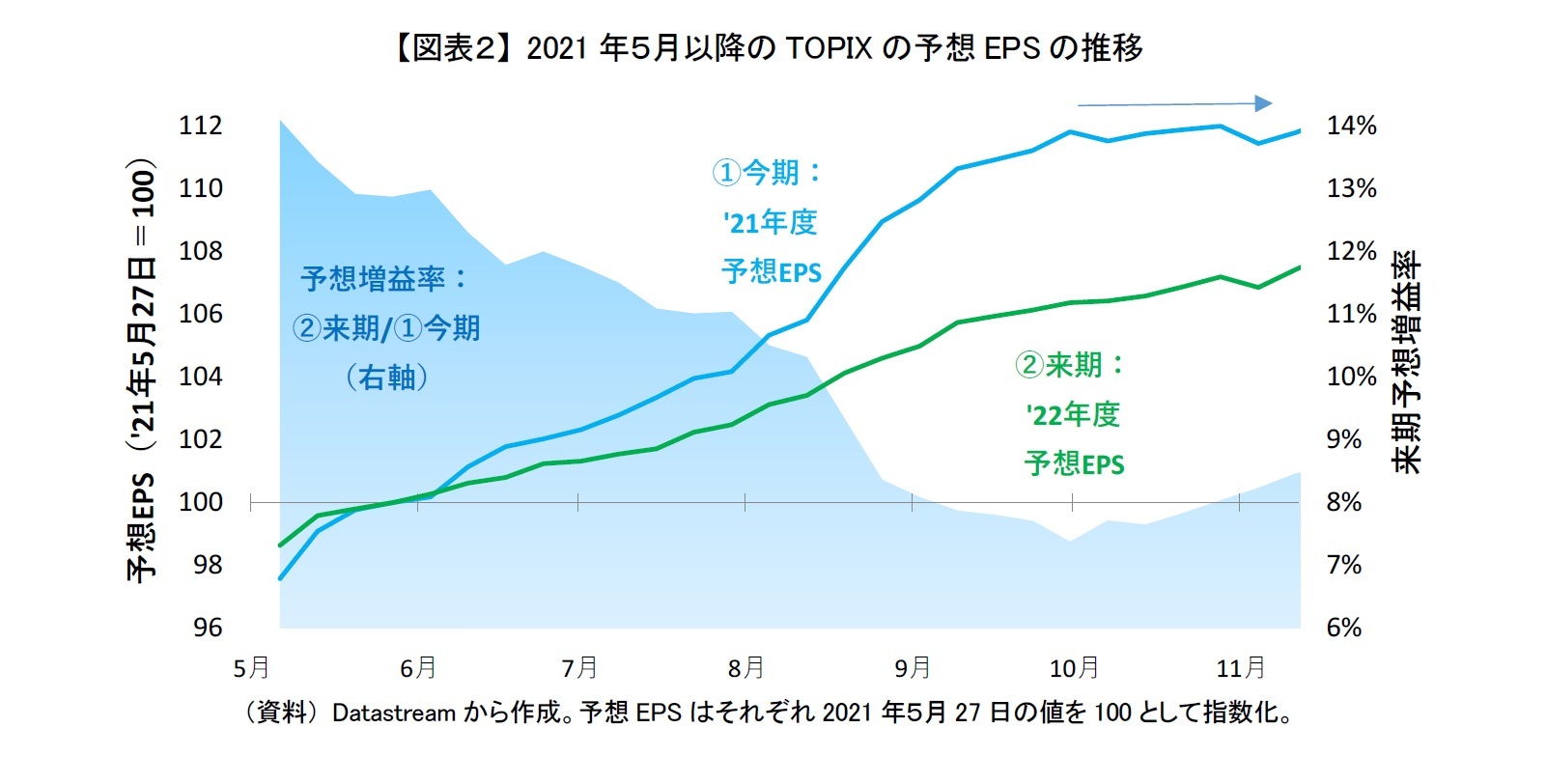

日本株式が9月に急上昇したきっかけは自民党政権の一新や新型コロナウイルスの国内での感染拡大の収束傾向となったことであったが、2021年に日本株式が意外と上昇した背景には日本企業の業績回復が製造業などを中心に顕著であったことがあげられる。TOPIXの今期予想EPS(青線)は6月から9月にかけて12%ほど上昇しており、年度初めの業績予想から大きく上振れていることが分かる【図表2】。

逆に10月中旬以降、TOPIXが2,000ポイント、日経平均株価が2万9,000円超えてから上値が重い要因も企業業績にある。TOPIXの今期予想EPSは10月以降、一転してほぼ横ばいで推移しており、業績回復が一旦止まってしまった可能性がある。

また、これから注目される来期(2022年度)業績については、現在8%程度の増益予想(面グラフ)となっている。増益予想ではあるが、そもそもこの時期の来期予想は例年一桁後半以上の増益予想がされることが多い。そのことを踏まえると、来期は現時点でかなり控えめな予想がされているといえよう。

このように、株式市場では今後の企業業績を楽観視していないことがうかがえる。サプライチェーン問題が長引く可能性や資源高や円安の悪影響、さらには1年以上続いてきた業績の急拡大の終焉などが警戒されていることが業績予想、さらには株価に影響していると思われる。

逆に10月中旬以降、TOPIXが2,000ポイント、日経平均株価が2万9,000円超えてから上値が重い要因も企業業績にある。TOPIXの今期予想EPSは10月以降、一転してほぼ横ばいで推移しており、業績回復が一旦止まってしまった可能性がある。

また、これから注目される来期(2022年度)業績については、現在8%程度の増益予想(面グラフ)となっている。増益予想ではあるが、そもそもこの時期の来期予想は例年一桁後半以上の増益予想がされることが多い。そのことを踏まえると、来期は現時点でかなり控えめな予想がされているといえよう。

このように、株式市場では今後の企業業績を楽観視していないことがうかがえる。サプライチェーン問題が長引く可能性や資源高や円安の悪影響、さらには1年以上続いてきた業績の急拡大の終焉などが警戒されていることが業績予想、さらには株価に影響していると思われる。

3――しばらくは上値の重い展開か

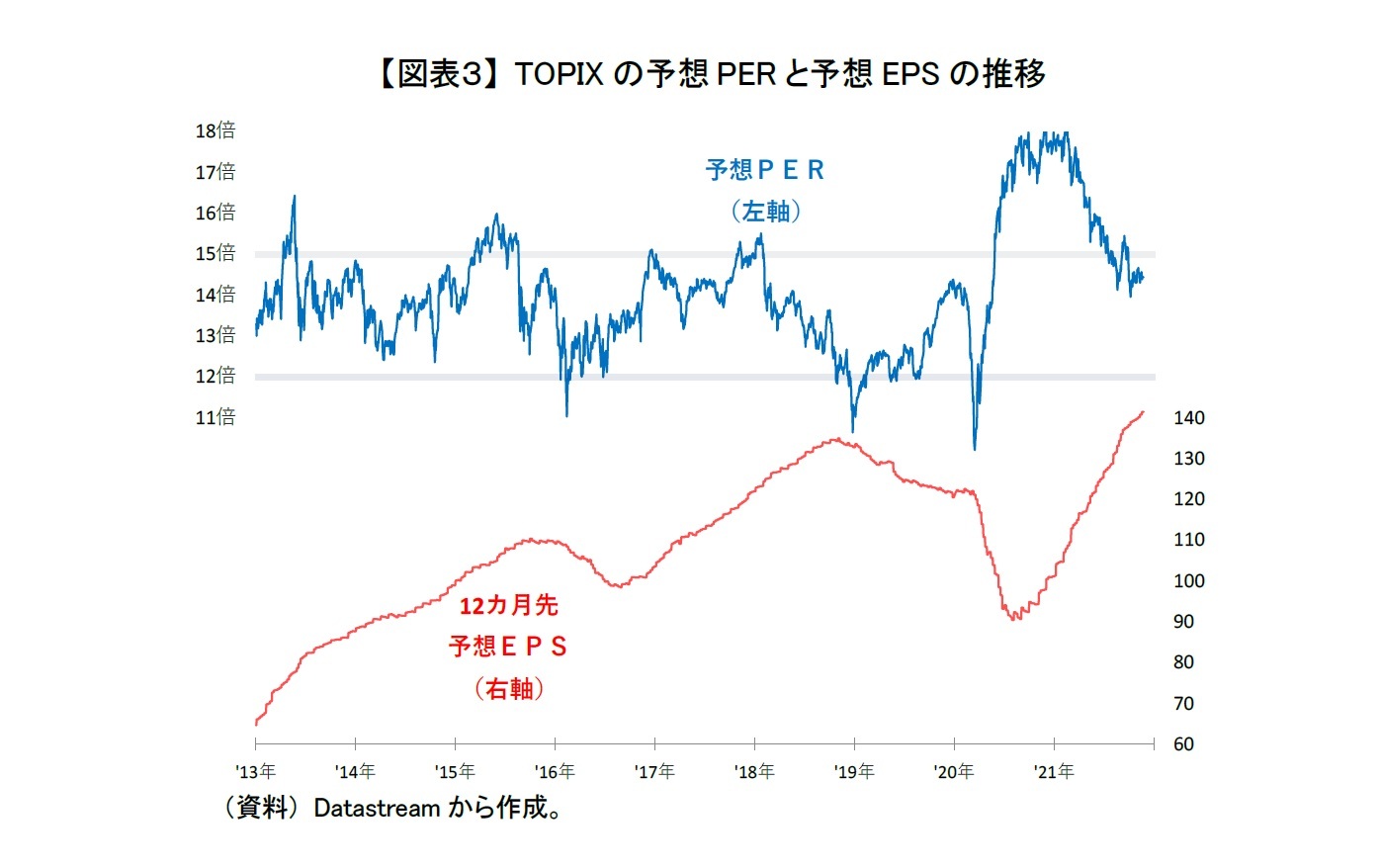

現在、日本株式は割安でも割高でもない適正水準にあると思われる。TOPIXの予想PER(青線)をみると14倍台にあり、過去の推移をみると概ね12倍から15倍で推移していたが、足元もその範囲内で収まっている【図表3】。

もし株価がPER15倍まで許容したとすると、現在から5%ほど高い水準、TOPIXは2,150ポイント、日経平均株価にすると3万1,000円くらいまでは上昇余地があると思われる。逆の見方をすると、企業業績の先行きに対する懸念や不透明感が払しょくされなければ、5%以上の大きな上昇、その水準の定着はなかなか望みにくい状況であるともいえる。また、そうなる可能性が高いと思われるため、今後も日本株式は海外情勢等に株価が左右されつつ、上値の重い展開が当面、続くと考えられる。

もし株価がPER15倍まで許容したとすると、現在から5%ほど高い水準、TOPIXは2,150ポイント、日経平均株価にすると3万1,000円くらいまでは上昇余地があると思われる。逆の見方をすると、企業業績の先行きに対する懸念や不透明感が払しょくされなければ、5%以上の大きな上昇、その水準の定着はなかなか望みにくい状況であるともいえる。また、そうなる可能性が高いと思われるため、今後も日本株式は海外情勢等に株価が左右されつつ、上値の重い展開が当面、続くと考えられる。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2021年11月24日「基礎研レター」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【上値が重ーい日本株式】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

上値が重ーい日本株式のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!