- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 株式 >

- 米FRB緩和縮小でも日本株は底堅い展開か

2021年09月03日

文字サイズ

- 小

- 中

- 大

1――パウエルFRB議長は慎重姿勢を堅持

注目された8月27日のジャクソンホール会議は波乱なく終了した。パウエルFRB(連邦準備制度理事会)議長は講演で、「物価や雇用情勢など広い範囲で経済が予想どおり改善すれば、資産買入額の縮小(テーパリング)を年内に始めるのが適切」、「テーパリング開始時期は将来の利上げ時期を直接的に示唆するものではない」などと述べた。

一部で警戒されていた「9月決定、10月テーパリング開始」を明確に否定したわけではなく、真意は「もし、年内に開始しても混乱しないように」とクギを刺しただけだとみられる。

市場では「しばらくは金融緩和状態が続く」と受け止められ、講演当日の米国市場は落ち着いた反応となった。27日のNYダウは前日比0.69%上昇して35,455ドル(S&P500とNasdaqは史上最高値を更新)、米10年国債利回りは同0.04%低い1.31%で取引を終えた。

一部で警戒されていた「9月決定、10月テーパリング開始」を明確に否定したわけではなく、真意は「もし、年内に開始しても混乱しないように」とクギを刺しただけだとみられる。

市場では「しばらくは金融緩和状態が続く」と受け止められ、講演当日の米国市場は落ち着いた反応となった。27日のNYダウは前日比0.69%上昇して35,455ドル(S&P500とNasdaqは史上最高値を更新)、米10年国債利回りは同0.04%低い1.31%で取引を終えた。

2――テーパリング開始は12月が有望

今後、FRBは9月、11月、12月に予定されているFOMC(連邦公開市場委員会)でテーパリング開始を決める可能性がより高まった。現在のところ市場では「11月決定、12月開始」が有力視されている。

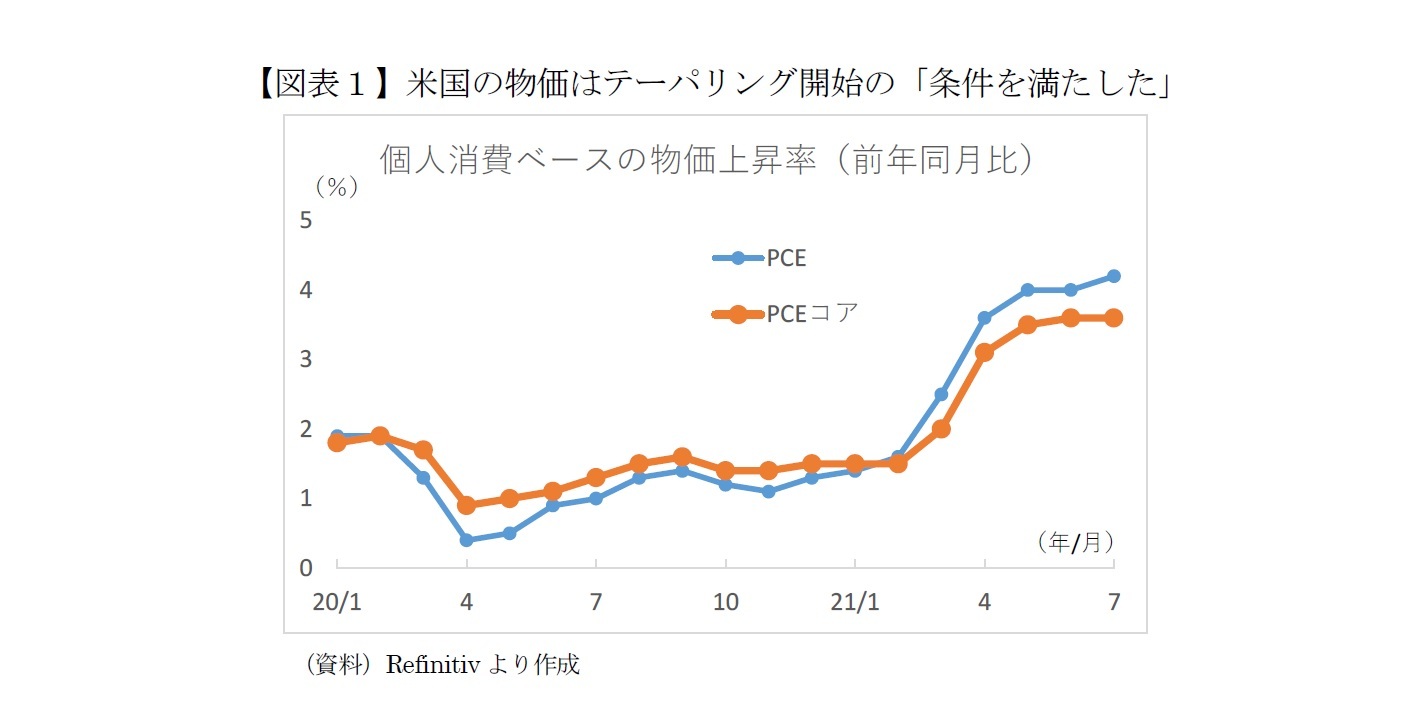

FRBは金融政策の正常化に際して、従来から物価と労働市場の「著しい進展」を重視している。このうち米国の物価については、今回の講演でパウエル議長が「著しい進展は満たした」と指摘したとおり強い状態を維持している。

人手不足や半導体不足などの供給制約により一部の製商品・サービス価格が高騰しているとはいえ、FRBが最も重視する個人消費ベースのコア物価指数(PCEコア・デフレーター)は前年同月比3%を超える上昇が続いている(図表1)。

物価高騰が消費意欲を削ぎ景気回復に水を差しかねないのはFRB自身も懸念するところだろう。水面下では、米消費者の不満が高まらないうちに物価の高騰を抑えるよう米国政府からの要請もあるという。

FRBは金融政策の正常化に際して、従来から物価と労働市場の「著しい進展」を重視している。このうち米国の物価については、今回の講演でパウエル議長が「著しい進展は満たした」と指摘したとおり強い状態を維持している。

人手不足や半導体不足などの供給制約により一部の製商品・サービス価格が高騰しているとはいえ、FRBが最も重視する個人消費ベースのコア物価指数(PCEコア・デフレーター)は前年同月比3%を超える上昇が続いている(図表1)。

物価高騰が消費意欲を削ぎ景気回復に水を差しかねないのはFRB自身も懸念するところだろう。水面下では、米消費者の不満が高まらないうちに物価の高騰を抑えるよう米国政府からの要請もあるという。

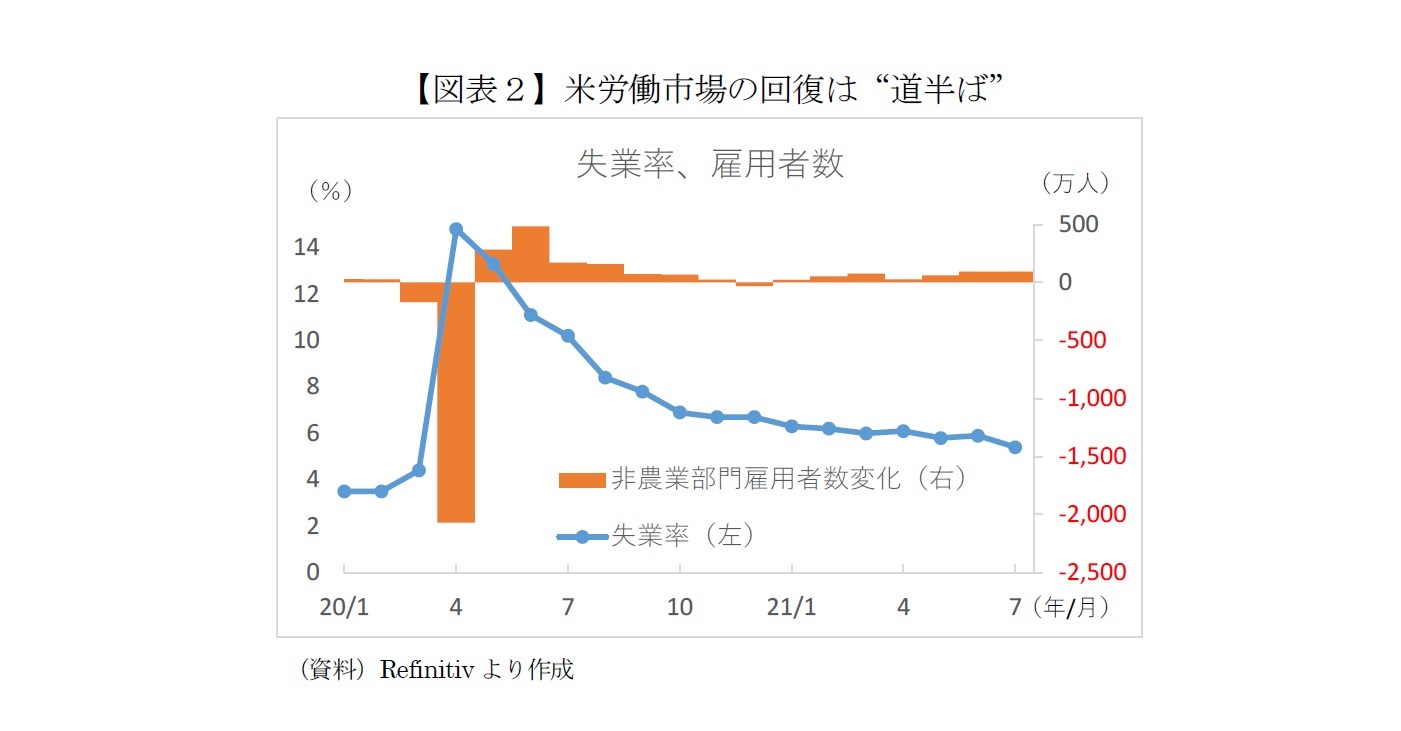

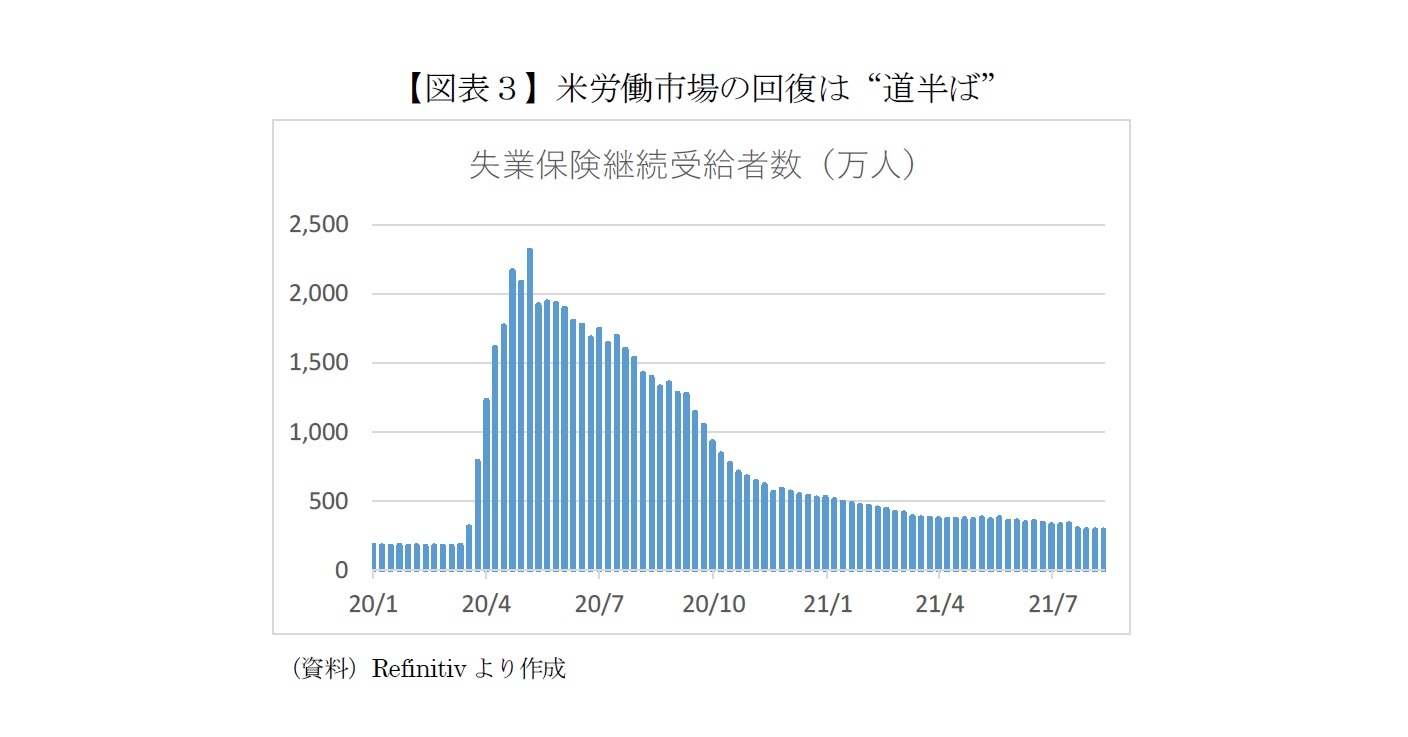

3――米国の労働市場は回復途上

4――テーパリング開始を1月に遅らせる可能性も

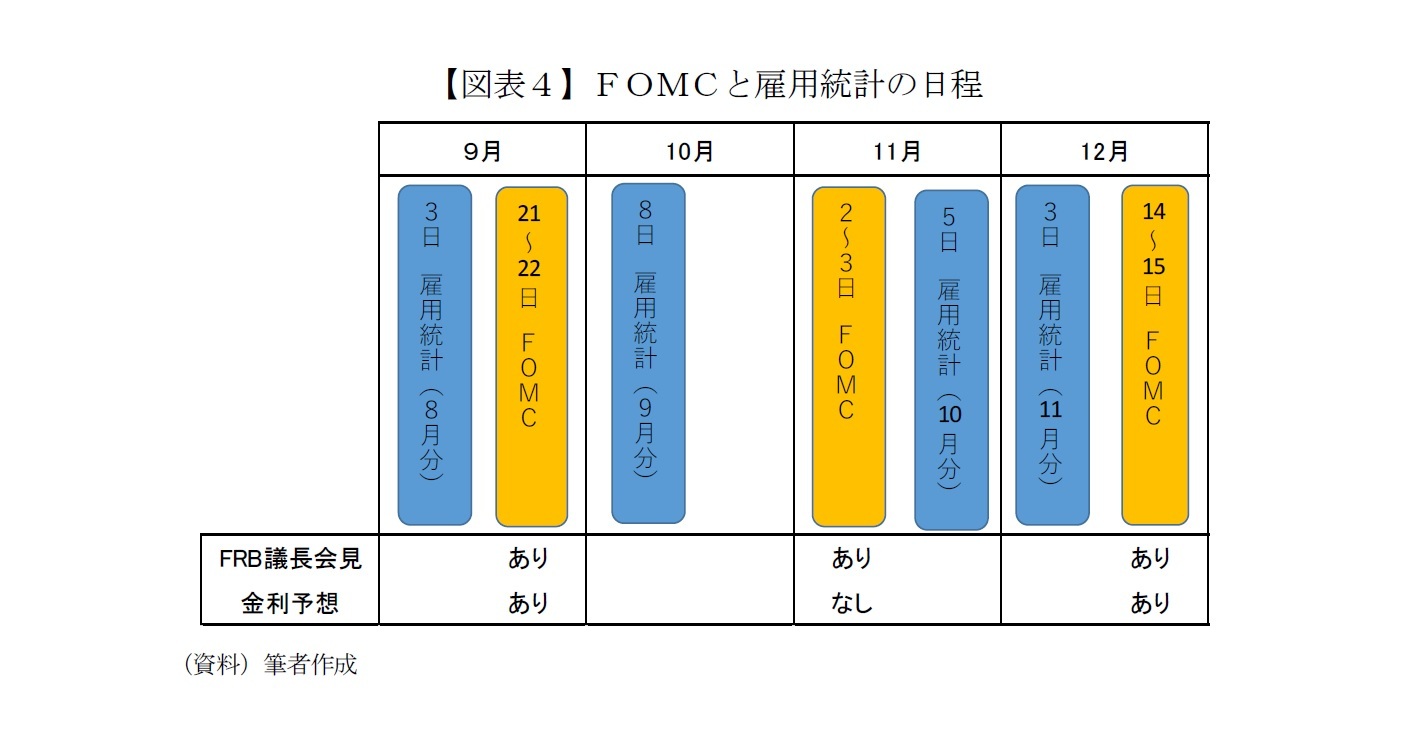

こうした労働市場の状況やFOMC等の日程を考えると、FRBはテーパリング開始の実際のスケジュールを「12月決定、22年1月開始」に遅らせるという可能性も見えてくる。

図表4のとおり10月はFOMCの開催予定がないため、パウエル議長が述べた「年内に開始」なら9月か11月のFOMCで決定することになる。だが、「9月決定」はパウエル議長が講演で「デルタ株が拡大していることも踏まえ、今後の経済データやリスクを注意深く検証する」と述べたことと整合的でない。さらに市場の混乱を招く恐れも高いので、消去法で「11月決定」ということだろう。

だが、11月のFOMCは11月2日~3日に開催予定のため、11月5日発表予定の雇用統計(10月分)を確認できない。労働市場に関する統計は他にもあるが、雇用統計に限ると1ヶ月ほど前(10月8日)に発表された9月分に頼らざるを得ない。

さらにFOMCメンバーの金利予想(ドットチャート)も示されない予定で、重要な政策変更であるテーパリングを決めるタイミングとして最適とはいえない。

12月14~15日開催のFOMCまで決定を遅らせれば、もう2ヶ月分(10月、11月分)の雇用統計を判断材料に盛り込むことができるうえ、デルタ株の動向や3回目のワクチン接種の進捗も把握できる。議長会見や金利予想で22年以降の政策見通しをより丁寧に伝えることも可能だ。

先述のとおり、現在のところ市場では「11月決定、12月テーパリング開始」が有望視されているが、「12月決定、22年1月開始」以降に遅らせる可能性もあるだろう。

図表4のとおり10月はFOMCの開催予定がないため、パウエル議長が述べた「年内に開始」なら9月か11月のFOMCで決定することになる。だが、「9月決定」はパウエル議長が講演で「デルタ株が拡大していることも踏まえ、今後の経済データやリスクを注意深く検証する」と述べたことと整合的でない。さらに市場の混乱を招く恐れも高いので、消去法で「11月決定」ということだろう。

だが、11月のFOMCは11月2日~3日に開催予定のため、11月5日発表予定の雇用統計(10月分)を確認できない。労働市場に関する統計は他にもあるが、雇用統計に限ると1ヶ月ほど前(10月8日)に発表された9月分に頼らざるを得ない。

さらにFOMCメンバーの金利予想(ドットチャート)も示されない予定で、重要な政策変更であるテーパリングを決めるタイミングとして最適とはいえない。

12月14~15日開催のFOMCまで決定を遅らせれば、もう2ヶ月分(10月、11月分)の雇用統計を判断材料に盛り込むことができるうえ、デルタ株の動向や3回目のワクチン接種の進捗も把握できる。議長会見や金利予想で22年以降の政策見通しをより丁寧に伝えることも可能だ。

先述のとおり、現在のところ市場では「11月決定、12月テーパリング開始」が有望視されているが、「12月決定、22年1月開始」以降に遅らせる可能性もあるだろう。

5――金融市場の一時的な混乱があっても、日本株は底堅い展開を想定

以上のようにFRBがテーパリングや利上げをかなり慎重に進めるとしても、先読みを好む株式市場が“勝手に”混乱する可能性を指摘しておきたい。

まずは9月3日(日本時間21:30)発表予定の雇用統計だ。8月分の非農業部門の雇用者数は75万人の増加が予想されている。これが7月分(94.3万人増)に近かったり、100万人超の増加だったりした場合、市場では「9月決定、10月テーパリング開始」が再び意識される可能性がある。これに乗じた仕掛け的な売りが米国株を急落させうる。

筆者の心配をよそに9月の雇用統計やFOMCを無難に通過したとしても、年末にかけてテーパリング開始が現実味を帯びることは、ほぼ間違いない。FRBがテーパリングに向かうことは、株価がファンダメンタルズ(特に企業業績)で評価されやすくなることに他ならない。

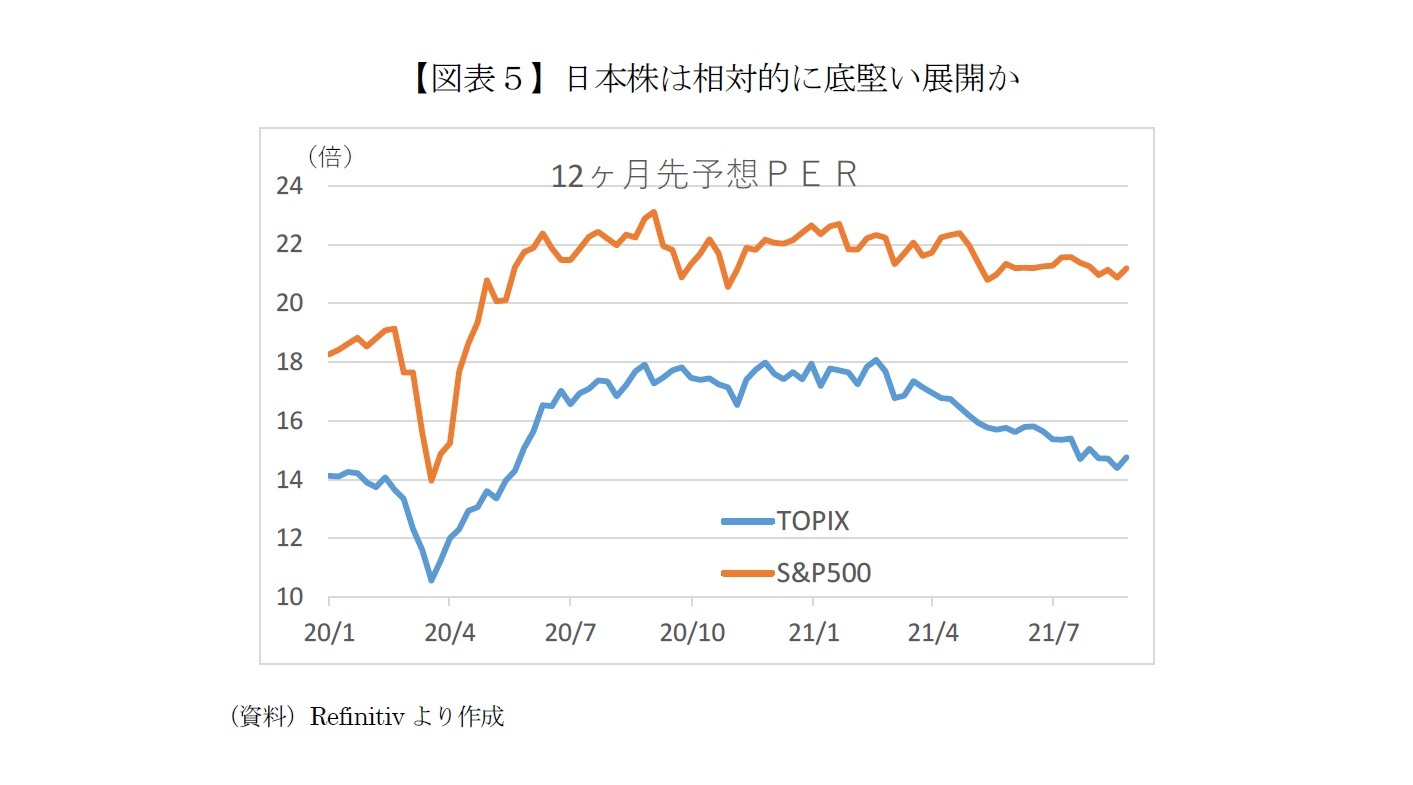

当然、米国株下落の影響は日本株にも波及するが、その場合でも日本株は相対的に底堅く展開する可能性が高そうだ。というのも、日米ともに企業業績の改善傾向は鮮明だが、米国株が史上最高値更新を繰り返してきたのに対して、日本株は軟調な展開が続いてきたからだ。

たとえば業績対比の株価水準(PER=株価収益率)をみると、米S&P500のPERはコロナショック前より16%ほど高い。日本株(TOPIX)はコロナ前とほぼ同水準で、金融緩和による“かさ上げ効果”はほとんどない。

さらに、新型コロナ・ワクチンの2回目(必要回数)接種率が9月にも60%を超えそうなペースで上昇していることも日本株の支えとなるだろう。

仮に米国株が急落した場面では日本株が一時的に煽りを受けることは避けられないものの、今後、数ヶ月タームを想定すると、日本株の相対的な底堅さがクローズアップされそうだ。

まずは9月3日(日本時間21:30)発表予定の雇用統計だ。8月分の非農業部門の雇用者数は75万人の増加が予想されている。これが7月分(94.3万人増)に近かったり、100万人超の増加だったりした場合、市場では「9月決定、10月テーパリング開始」が再び意識される可能性がある。これに乗じた仕掛け的な売りが米国株を急落させうる。

筆者の心配をよそに9月の雇用統計やFOMCを無難に通過したとしても、年末にかけてテーパリング開始が現実味を帯びることは、ほぼ間違いない。FRBがテーパリングに向かうことは、株価がファンダメンタルズ(特に企業業績)で評価されやすくなることに他ならない。

当然、米国株下落の影響は日本株にも波及するが、その場合でも日本株は相対的に底堅く展開する可能性が高そうだ。というのも、日米ともに企業業績の改善傾向は鮮明だが、米国株が史上最高値更新を繰り返してきたのに対して、日本株は軟調な展開が続いてきたからだ。

たとえば業績対比の株価水準(PER=株価収益率)をみると、米S&P500のPERはコロナショック前より16%ほど高い。日本株(TOPIX)はコロナ前とほぼ同水準で、金融緩和による“かさ上げ効果”はほとんどない。

さらに、新型コロナ・ワクチンの2回目(必要回数)接種率が9月にも60%を超えそうなペースで上昇していることも日本株の支えとなるだろう。

仮に米国株が急落した場面では日本株が一時的に煽りを受けることは避けられないものの、今後、数ヶ月タームを想定すると、日本株の相対的な底堅さがクローズアップされそうだ。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2021年09月03日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1852

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

1999年 (株)ニッセイ基礎研究所へ

2023年より現職

【加入団体等】

・日本証券アナリスト協会認定アナリスト

井出 真吾のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/01 | 急上昇した日本株に潜む落とし穴~コロナ禍の成功体験は再現するか~ | 井出 真吾 | 基礎研レポート |

| 2025/05/07 | 遠のいた日経平均4万円回復 | 井出 真吾 | ニッセイ年金ストラテジー |

| 2025/01/09 | 日経平均4万円回復は? | 井出 真吾 | 基礎研マンスリー |

| 2024/12/23 | 日経平均4万円回復は? | 井出 真吾 | 研究員の眼 |

新着記事

-

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが- -

2025年11月04日

ユーロ圏消費者物価(25年10月)-2%目標に沿った推移が継続 -

2025年11月04日

米国個人年金販売額は2025年上半期も過去最高記録を更新-但し保有残高純増は別の課題- -

2025年11月04日

パワーカップル世帯の動向(2)家庭と働き方~DINKS・子育て・ポスト子育て、制度と夫婦協働が支える -

2025年11月04日

「ブルー寄付」という選択肢-個人の寄付が果たす、資金流入の突破口

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米FRB緩和縮小でも日本株は底堅い展開か】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米FRB緩和縮小でも日本株は底堅い展開かのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!