- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 株式 >

- 2021年4~5月の企業の業績見通し開示状況と自社株買い動向~業績見通し発表企業数は正常化、自社株買いの設定も回復傾向に~

2021年05月28日

文字サイズ

- 小

- 中

- 大

■2021年4~5月の業績見通し発表企業数は正常化

2020年は新型コロナウイルスの影響から、2020年4月の本決算発表時に通期の業績見通しを未定とする企業が増加した1。

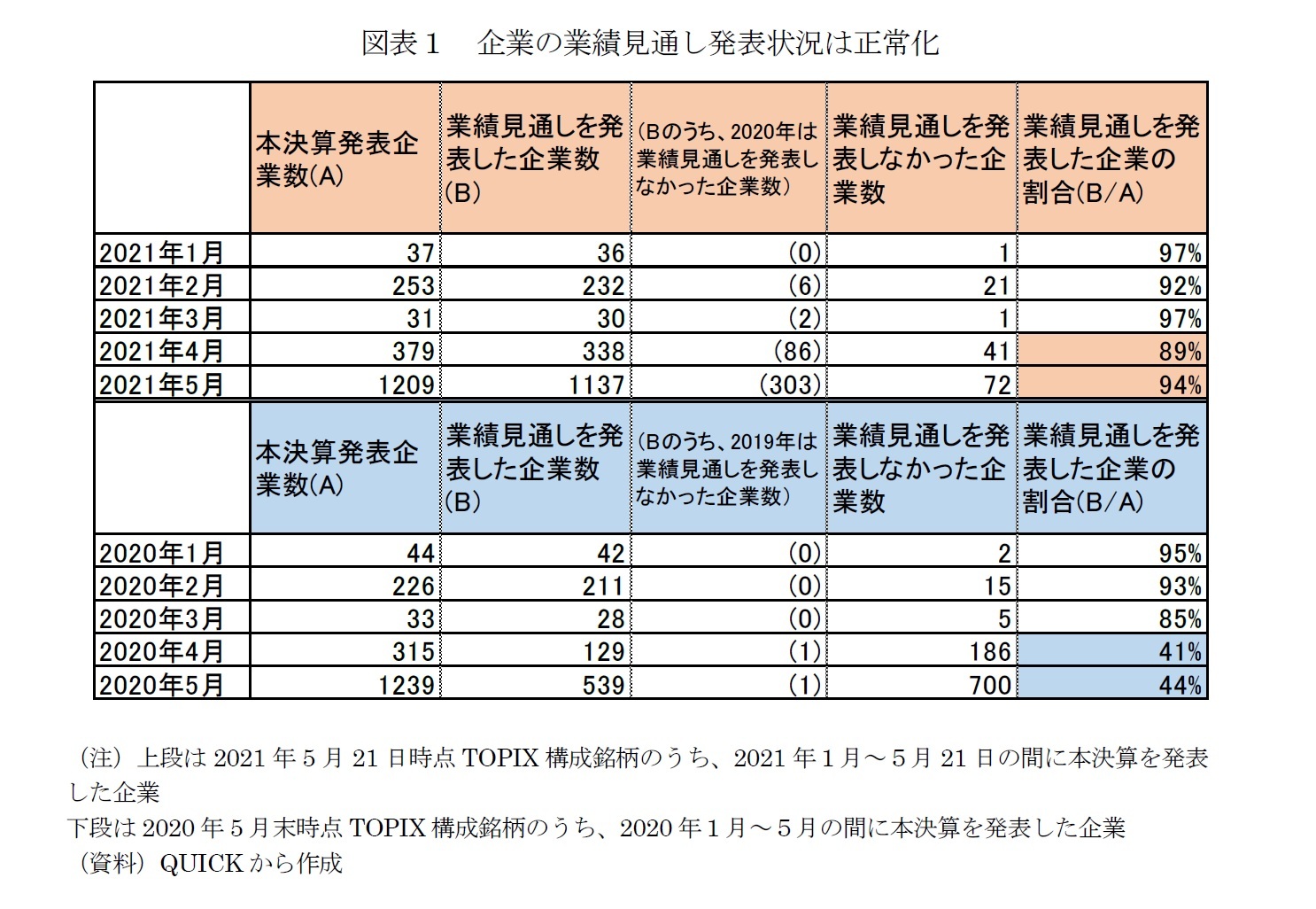

2021年は4月、5月ともに決算発表をした企業のうち約9割が本決算発表時に今期の業績見通しを発表した。昨年は、決算発表そのものの延期や、1~2月に業績見通しを発表した企業が4月に入り見通しを取り下げる動きも見られたが、2021年5月時点で発表企業数を見る限りでは、企業の業績見通し開示姿勢は、コロナ禍前の状態に回復したと言えるだろう。

1 「業績の見通しを未定とする企業が増加」(ニッセイ基礎研究所、2020年4月24日)

2021年は4月、5月ともに決算発表をした企業のうち約9割が本決算発表時に今期の業績見通しを発表した。昨年は、決算発表そのものの延期や、1~2月に業績見通しを発表した企業が4月に入り見通しを取り下げる動きも見られたが、2021年5月時点で発表企業数を見る限りでは、企業の業績見通し開示姿勢は、コロナ禍前の状態に回復したと言えるだろう。

1 「業績の見通しを未定とする企業が増加」(ニッセイ基礎研究所、2020年4月24日)

■2021年4~5月の自社株買い設定も徐々に回復

次に、2021年4~5月の自社株買い動向について確認した。

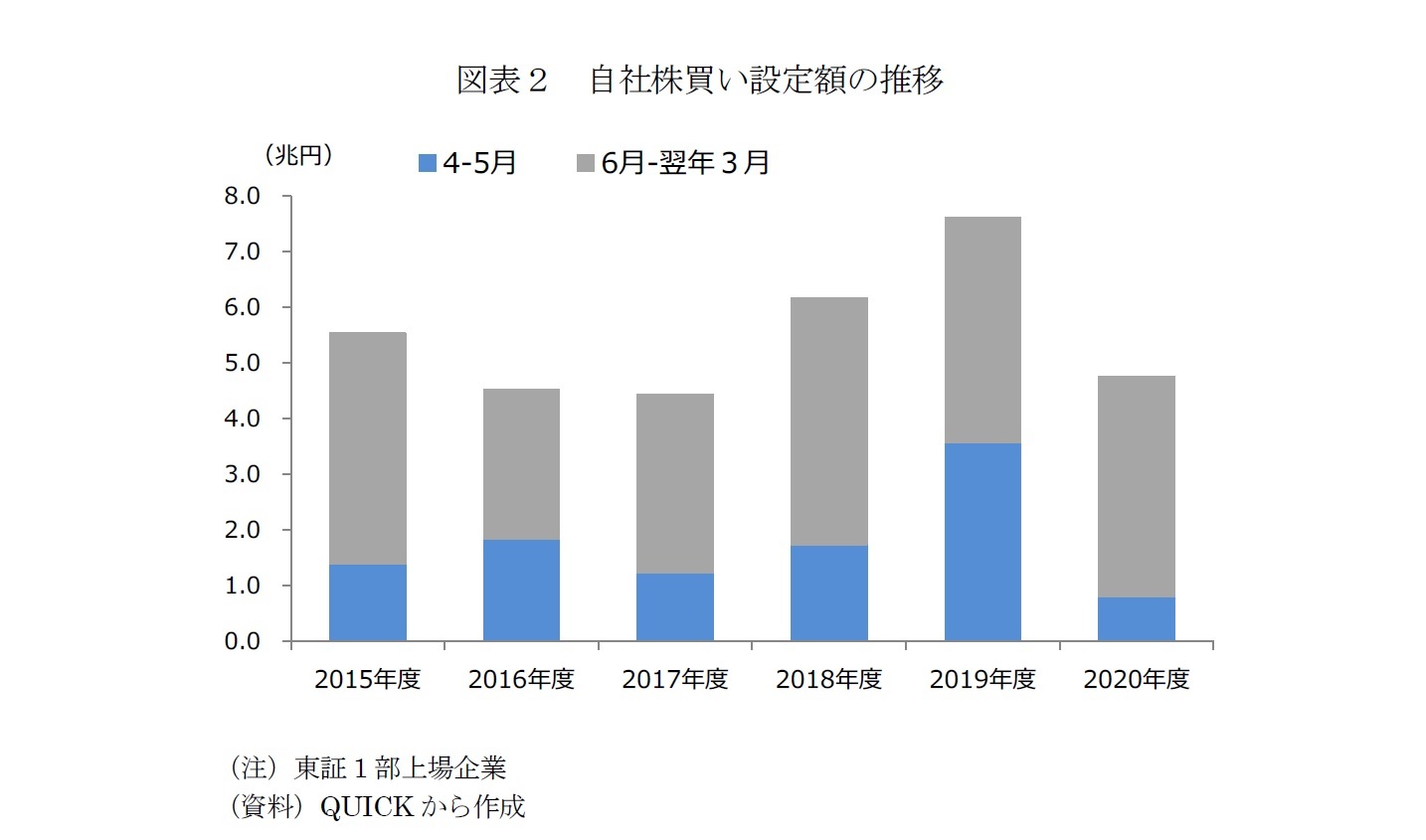

図表2は2020年度までの東証1部上場企業の年度ごとの自社株買い設定金額の推移をまとめたものである。コロナ禍前は、好調な企業業績とコーポレート・ガバナンス改革を背景に、2017年度以降、自社株買いの設定が増加傾向にあり、2019年度は過去最高の7.6兆円が設定された。しかし、2020年度の自社株買い設定額は4.7兆円(19年度比37%減)と大幅に減少した。4.7兆円という数字は2017年度以前と比較するとそれほど小さい金額には見えないが、2020年度はソフトバンクグループが2兆円の自社株買いを設定しており、それを除くと低調であったと言える。

図表2は2020年度までの東証1部上場企業の年度ごとの自社株買い設定金額の推移をまとめたものである。コロナ禍前は、好調な企業業績とコーポレート・ガバナンス改革を背景に、2017年度以降、自社株買いの設定が増加傾向にあり、2019年度は過去最高の7.6兆円が設定された。しかし、2020年度の自社株買い設定額は4.7兆円(19年度比37%減)と大幅に減少した。4.7兆円という数字は2017年度以前と比較するとそれほど小さい金額には見えないが、2020年度はソフトバンクグループが2兆円の自社株買いを設定しており、それを除くと低調であったと言える。

2 「4~5月の自社株買いが急減」(ニッセイ基礎研究所、2020年5月22日)、「新型コロナ禍の自社株買い動向-前年度比は大幅減少も、足元は徐々に増加」(ニッセイ基礎研究所、2021年1月22日)

■株主還元の回復に注目

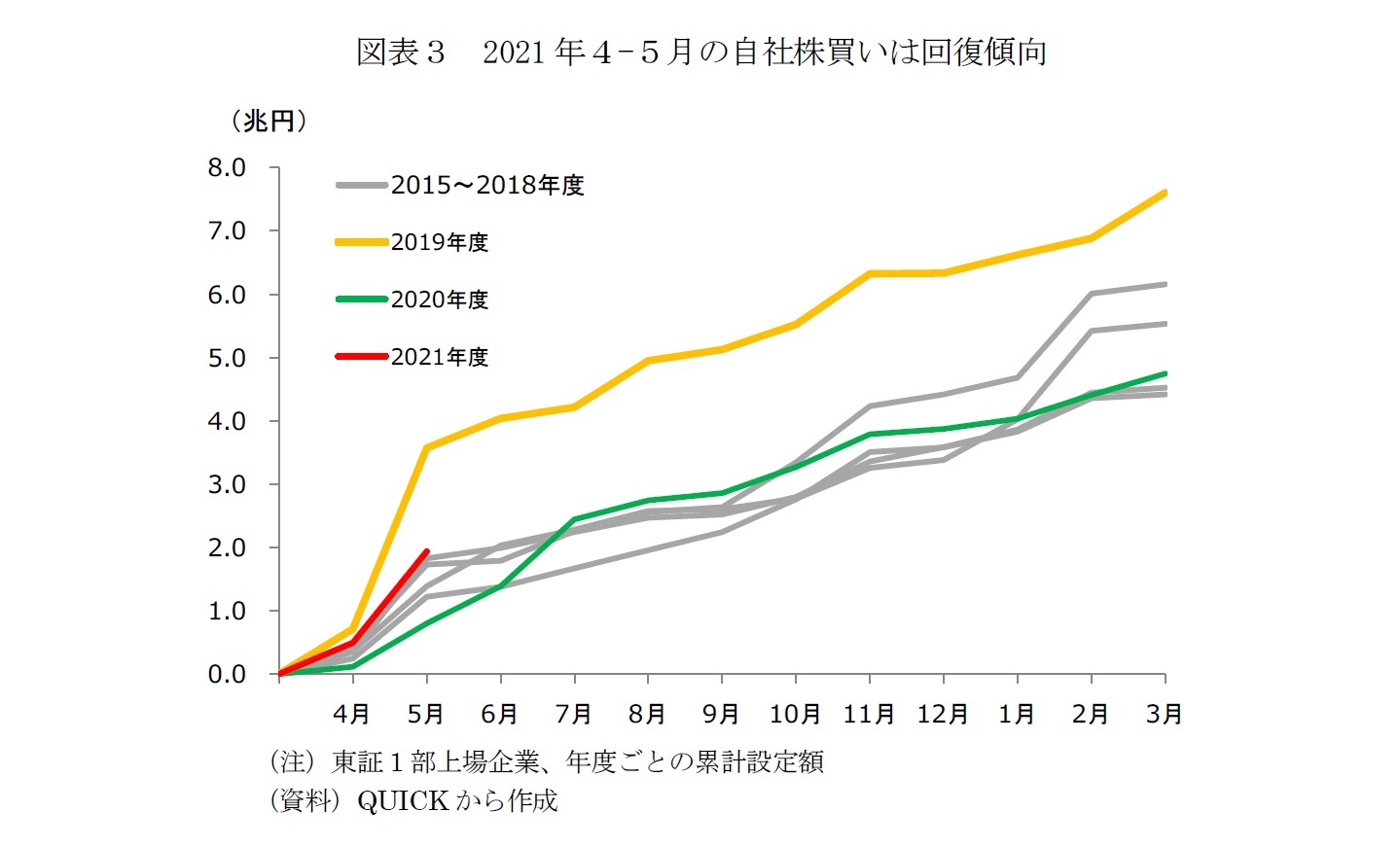

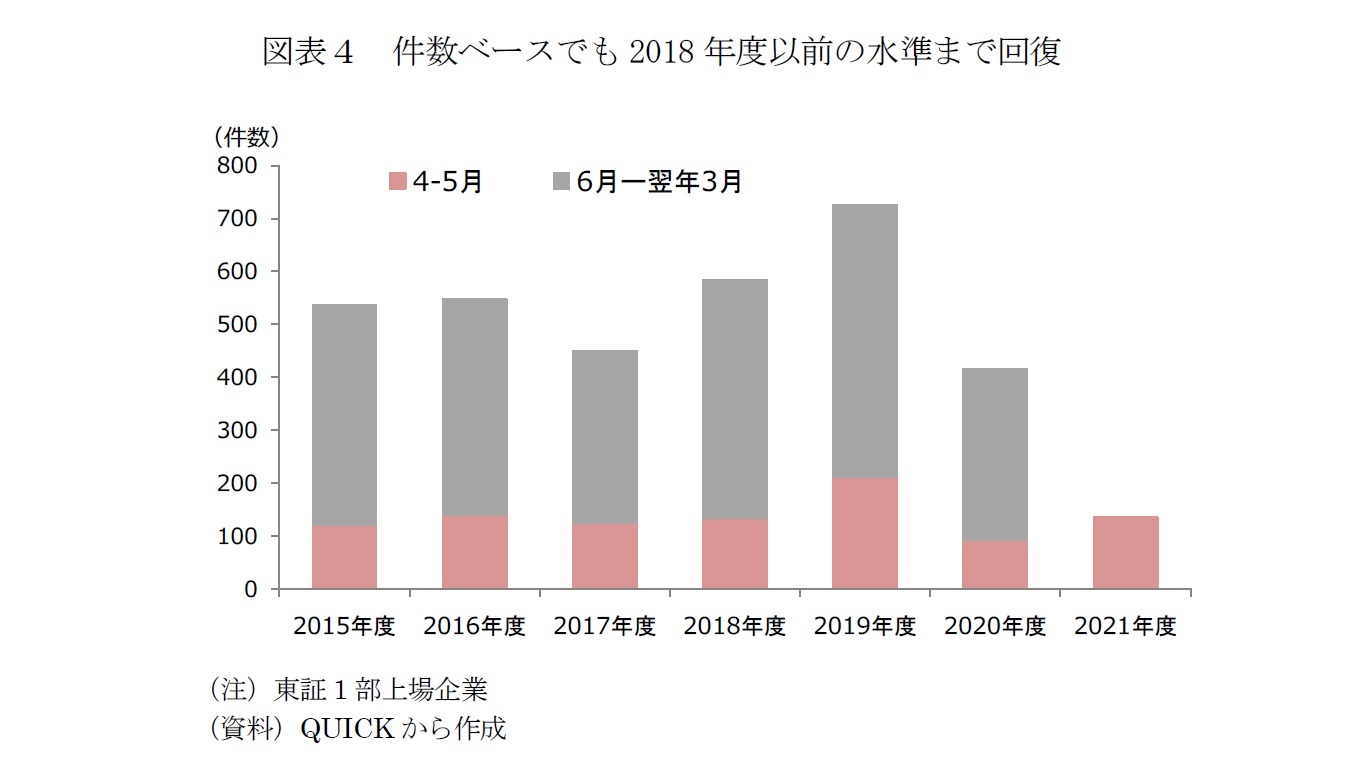

2021年4~5月の業績見通し発表企業数や自社株買い設定額はコロナ禍前の水準まで回復しており、企業の開示姿勢や株主還元への動きは正常化に向かっていることが確認された。

とはいえ、現在も東京、大阪など複数の都道府県に緊急事態宣言が発令されており、新型コロナウイルスの収束までにはまだ時間がかかりそうである。日本企業は従来より保守的な業績見通しを出す傾向があるといわれるが、足元で新型コロナウイルスの感染が再拡大している状況では、見通しに対する慎重な姿勢を崩すことはなかなか難しいのかもしれない。

そのような状況のなか、自社株買い設定額が回復傾向にあることは注目である。先行き不透明感から手元に置いていた資金を自社株買いによって株主に還元する動きが今後どの程度出てくるのか、引き続き注目していきたい。

とはいえ、現在も東京、大阪など複数の都道府県に緊急事態宣言が発令されており、新型コロナウイルスの収束までにはまだ時間がかかりそうである。日本企業は従来より保守的な業績見通しを出す傾向があるといわれるが、足元で新型コロナウイルスの感染が再拡大している状況では、見通しに対する慎重な姿勢を崩すことはなかなか難しいのかもしれない。

そのような状況のなか、自社株買い設定額が回復傾向にあることは注目である。先行き不透明感から手元に置いていた資金を自社株買いによって株主に還元する動きが今後どの程度出てくるのか、引き続き注目していきたい。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2021年05月28日「基礎研レター」)

このレポートの関連カテゴリ

03-3512-1855

経歴

- 【職歴】

2006年 資産運用会社にトレーダーとして入社

2015年 ニッセイ基礎研究所入社

2020年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・早稲田大学大学院経営管理研究科修了(MBA、ファイナンス専修)

森下 千鶴のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | Investors Trading Trends in Japanese Stock Market:An Analysis for September 2025 | 森下 千鶴 | 研究員の眼 |

| 2025/10/07 | 投資部門別売買動向(25年9月)~事業法人は52カ月連続買い越し~ | 森下 千鶴 | 研究員の眼 |

| 2025/10/03 | 進む東証改革、なお残る上場維持基準の課題 | 森下 千鶴 | ニッセイ年金ストラテジー |

| 2025/09/09 | Investors Trading Trends in Japanese Stock Market:An Analysis for August 2025 | 森下 千鶴 | 研究員の眼 |

新着記事

-

2025年10月23日

EIOPAがソルベンシーIIのレビューに関する技術基準とガイドラインのセットの新たな協議を開始等 -

2025年10月23日

中国:25年7~9月期GDPの評価-秋風索莫の気配が漂う中国経済。内需の悪化により成長率は減速 -

2025年10月23日

パワーカップルと小学校受験-データで読み解く暮らしの風景 -

2025年10月22日

高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 -

2025年10月22日

貿易統計25年9月-米国向け自動車輸出が数量ベースで一段と落ち込む。7-9月期の外需寄与度は前期比▲0.4%程度のマイナスに

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2021年4~5月の企業の業績見通し開示状況と自社株買い動向~業績見通し発表企業数は正常化、自社株買いの設定も回復傾向に~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2021年4~5月の企業の業績見通し開示状況と自社株買い動向~業績見通し発表企業数は正常化、自社株買いの設定も回復傾向に~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!