- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀はETF買入を減らすか~「政策点検」の先を読む~

2021年03月05日

文字サイズ

- 小

- 中

- 大

1――はじめに

日本銀行は金融緩和策の「点検結果」を近く公表する予定だ。点検ではマイナス金利など政策全般を取り上げると予想されるが、本稿では株式市場の注目度が高い上場投資信託(ETF)買入政策について「点検後」の姿をイメージしてみたい。

2――日銀への疑問の声が増えた

市場では約30年ぶりとなる日経平均の3万円台回復が話題になる一方、「日銀はETFの買い入れを続ける必要があるのか」など疑問や批判の声が増えていた。こうした情勢を考慮したか定かではないが、日銀は20年12月の金融政策決定会合において、「より効果的で持続的な金融緩和を実施していくための点検を行う」ことを決めた。

3――「点検」はどうなる?

筆者は以前から日銀のETF買入政策に反対の立場を貫いているが、株式市場では「日銀が買い支えてくれる」のが共通認識になっている。日銀は株式市場をいわば“依存症”にしてしまった以上、現実問題としてすぐに買い入れを止めることはできないのであろう。

実際、今回の点検は「効果的かつ持続的」がキーワードとなっており、中でも「持続的」がカギだ。つまり日銀は、弊害や副作用が指摘されているETF買入政策を今後も続ける(続けざるを得ない)ため、批判が出にくい方法を模索すると推測される。

具体的にはどのような方法が考えられるか、以下で検討する。

実際、今回の点検は「効果的かつ持続的」がキーワードとなっており、中でも「持続的」がカギだ。つまり日銀は、弊害や副作用が指摘されているETF買入政策を今後も続ける(続けざるを得ない)ため、批判が出にくい方法を模索すると推測される。

具体的にはどのような方法が考えられるか、以下で検討する。

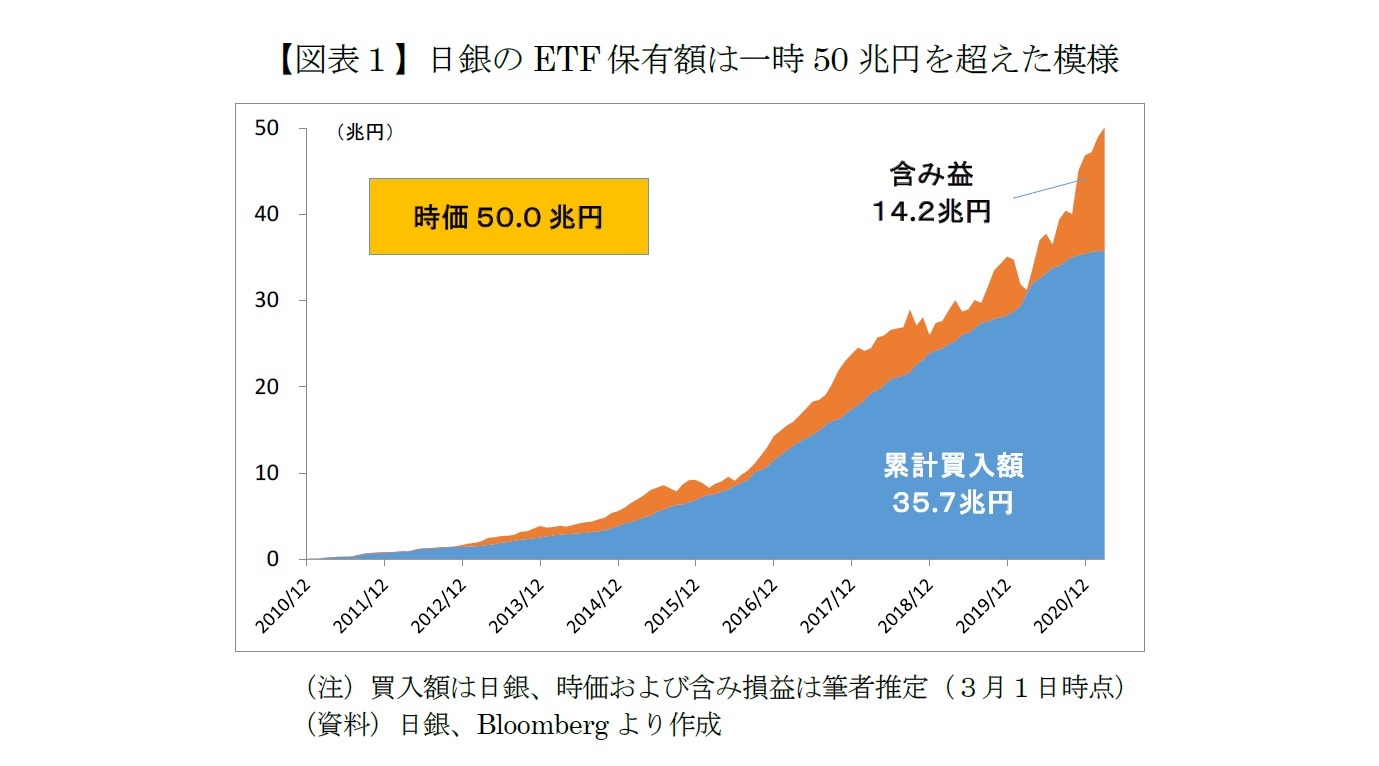

理由はETF買入政策に対する疑問や批判などが増えたことだけではない。他にもETF保有額の増加ペースを抑制すべき事情がある。

そもそも日銀がETFを保有し続けても法的な問題は無い。しかし、株価が大きく下落すると日銀はETFの含み損を抱えることになる。それがタイミング悪く決算期末と重なった場合は引当金を計上するルールになっている。

引当金を計上すると国庫納付金(国の一般歳入)の減少という形で、結果的に国民負担が生じる。当然、ETF保有額が大きいほど株価下落時の含み損(タイミングが悪ければ国民負担)の額も大きくなる。

肝心なのは日銀が保有するETFの損益分岐点だ。現在は日経平均に換算して約21,000円(21年2月末時点)なので、直ちに含み損を抱える状況にはない。だが、損益分岐点より高い株価水準で買い入れを繰り返すと損益分岐点が上昇し、株価下落への耐性が弱まる。

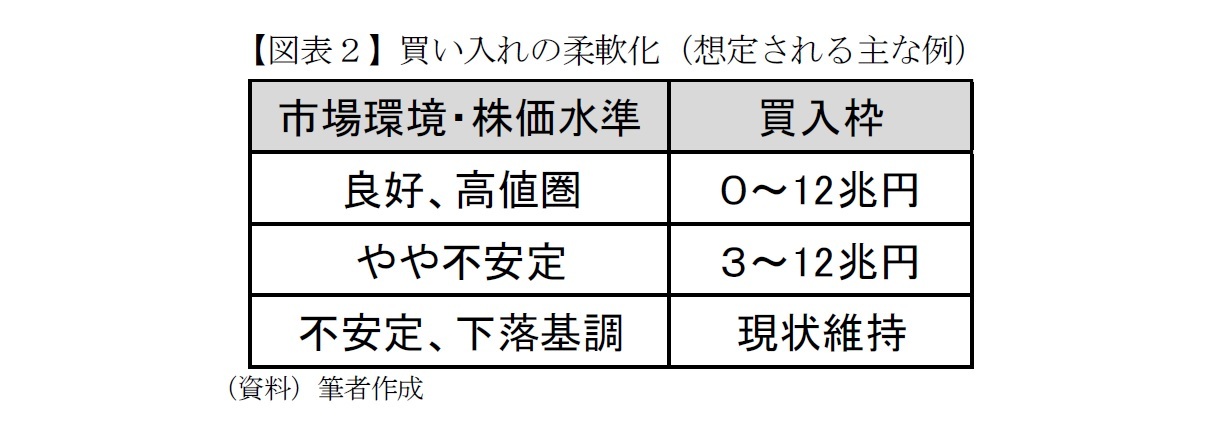

今後、不必要に保有額を増やさないよう、買い入れの柔軟化は必要な措置だ。実際にコロナショックに見舞われた20年3月に株価大幅下落で日銀保有ETFの含み損が一時3.5兆円程度(筆者推定)に膨らんだことがある。ただ、その後の株価回復で3月末には若干の含み益となった。

逆に、何らかの原因で株価が大きく下落することがあれば、日銀は“自己防衛”のためにも株価の下支えに動くはずだとも言える。

そもそも日銀がETFを保有し続けても法的な問題は無い。しかし、株価が大きく下落すると日銀はETFの含み損を抱えることになる。それがタイミング悪く決算期末と重なった場合は引当金を計上するルールになっている。

引当金を計上すると国庫納付金(国の一般歳入)の減少という形で、結果的に国民負担が生じる。当然、ETF保有額が大きいほど株価下落時の含み損(タイミングが悪ければ国民負担)の額も大きくなる。

肝心なのは日銀が保有するETFの損益分岐点だ。現在は日経平均に換算して約21,000円(21年2月末時点)なので、直ちに含み損を抱える状況にはない。だが、損益分岐点より高い株価水準で買い入れを繰り返すと損益分岐点が上昇し、株価下落への耐性が弱まる。

今後、不必要に保有額を増やさないよう、買い入れの柔軟化は必要な措置だ。実際にコロナショックに見舞われた20年3月に株価大幅下落で日銀保有ETFの含み損が一時3.5兆円程度(筆者推定)に膨らんだことがある。ただ、その後の株価回復で3月末には若干の含み益となった。

逆に、何らかの原因で株価が大きく下落することがあれば、日銀は“自己防衛”のためにも株価の下支えに動くはずだとも言える。

(2) ESGやSDGsへの配慮

昨年11月には日銀のETF保有額が年金積立金管理運用独立行政法人(GPIF)の日本株保有額を追い越したとみられる。実質的に世界最大の日本株保有機関として日銀の責任が重くなったことは言うまでもない。

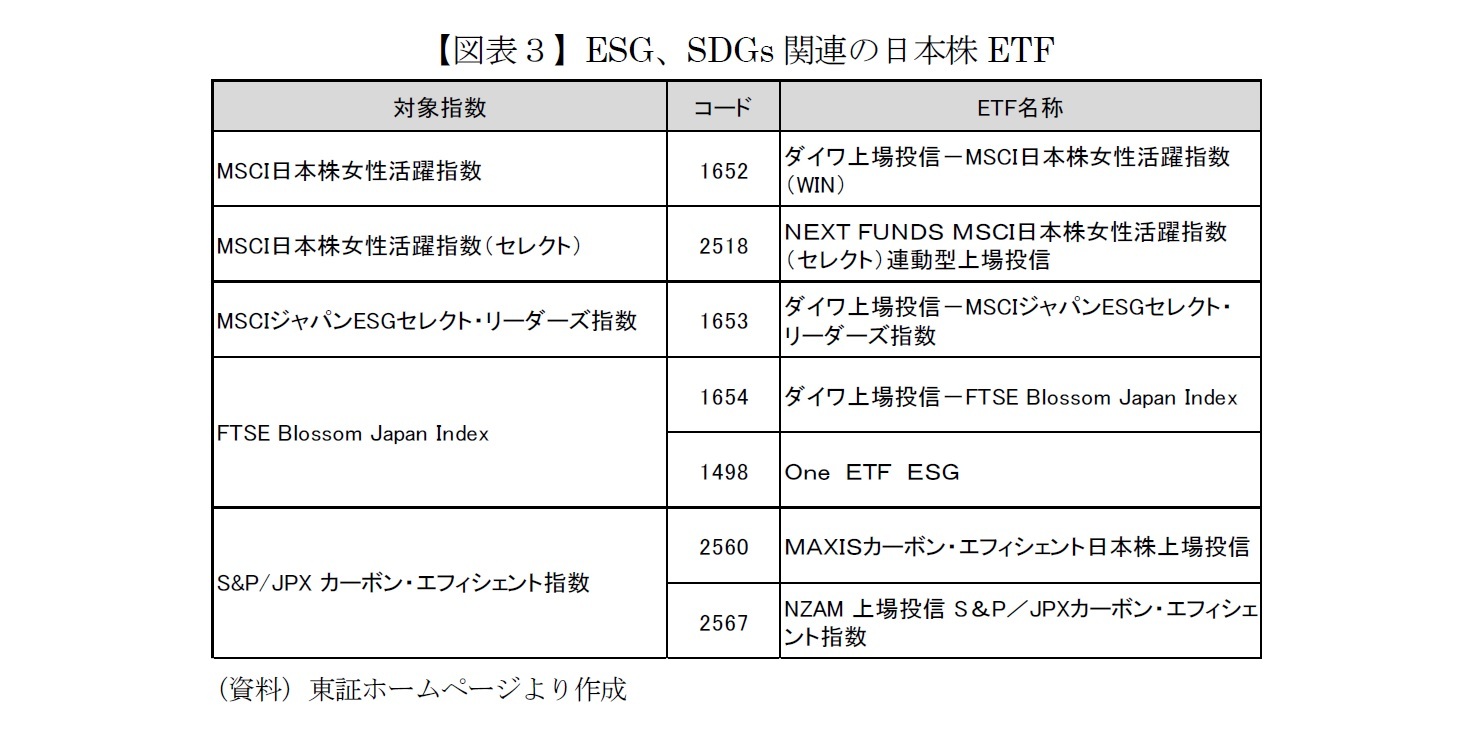

この観点から、今回の点検では「ESG」や「SDGs」といったキーワードが加わる可能性が高い。現在、日銀の買入対象は、TOPIX、日経平均、JPX日経400に連動するETF、設備投資および人材投資に積極的に取り組んでいる企業を支援するためのETFだ。

いずれもESGやSDGsを謳っておらず、「金融政策だからといって、ESGやSDGsに配慮しなくてよいのか」との指摘に対しては反論の余地がない。既にGPIFほか世界の大手機関投資家だけでなく欧米の主要な中央銀行も金融政策においてESGやSDGsを考慮しており、日銀にも早急な対応が求められる。

日銀の買入対象に追加される可能性がある日本株ETFを図表3に示す。もっとも、日本市場でESGやSDGsを標榜した金融商品はまだ少なく、日銀の購入額も限定的となろう。それでも日銀の行動変化が一般投資家にも波及すれば、それは好ましいことだ。

昨年11月には日銀のETF保有額が年金積立金管理運用独立行政法人(GPIF)の日本株保有額を追い越したとみられる。実質的に世界最大の日本株保有機関として日銀の責任が重くなったことは言うまでもない。

この観点から、今回の点検では「ESG」や「SDGs」といったキーワードが加わる可能性が高い。現在、日銀の買入対象は、TOPIX、日経平均、JPX日経400に連動するETF、設備投資および人材投資に積極的に取り組んでいる企業を支援するためのETFだ。

いずれもESGやSDGsを謳っておらず、「金融政策だからといって、ESGやSDGsに配慮しなくてよいのか」との指摘に対しては反論の余地がない。既にGPIFほか世界の大手機関投資家だけでなく欧米の主要な中央銀行も金融政策においてESGやSDGsを考慮しており、日銀にも早急な対応が求められる。

日銀の買入対象に追加される可能性がある日本株ETFを図表3に示す。もっとも、日本市場でESGやSDGsを標榜した金融商品はまだ少なく、日銀の購入額も限定的となろう。それでも日銀の行動変化が一般投資家にも波及すれば、それは好ましいことだ。

(3) 政策コストの見直し

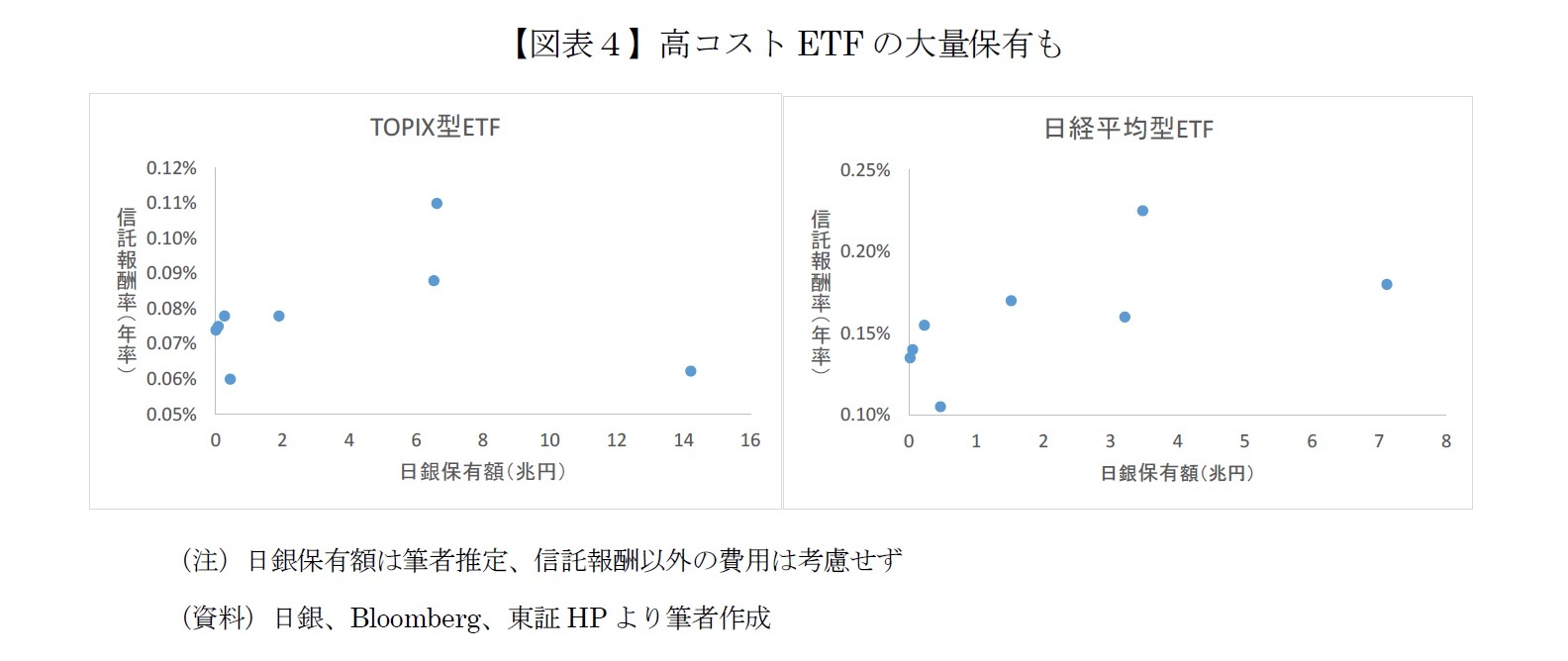

ETFの保有者は信託報酬(運用・管理費用)というコストを負担する。主に運用会社や信託銀行の運用実務等の対価で、日銀はこれまでに推定2,100億円弱の信託報酬を負担してきた(別途、監査費用や指数利用料を負担するETFも少なくない)。

実際は投資家や日銀が別途支払うわけではなく、保有時価に対して「年率○%」という形で各ETFの純資産から日々差し引かれる。このため日銀の決算書にも記載されない。

ポイントはETFによって信託報酬率にかなりバラツキがあり、日銀の保有額が大きいETFは信託報酬率が高いものが目立つことだ(図表4)。当然、日銀の負担額(実質的には国民負担)も大きくなるばかりか、ETF業界の価格競争を阻害しているといった批判もある。

ETFの保有者は信託報酬(運用・管理費用)というコストを負担する。主に運用会社や信託銀行の運用実務等の対価で、日銀はこれまでに推定2,100億円弱の信託報酬を負担してきた(別途、監査費用や指数利用料を負担するETFも少なくない)。

実際は投資家や日銀が別途支払うわけではなく、保有時価に対して「年率○%」という形で各ETFの純資産から日々差し引かれる。このため日銀の決算書にも記載されない。

ポイントはETFによって信託報酬率にかなりバラツキがあり、日銀の保有額が大きいETFは信託報酬率が高いものが目立つことだ(図表4)。当然、日銀の負担額(実質的には国民負担)も大きくなるばかりか、ETF業界の価格競争を阻害しているといった批判もある。

ここで注目すべきなのは、日銀が買入対象としているETFはTOPIXや日経平均に連動するように運用されるので、運用会社による運用成果の差はほとんど無いということだ。ましてや日銀の買入対象は日本を代表する運用会社のETFだ。いずれも最高品質で差がないと考えてよい。

品質が同じならコストがより安いETFを選ぶのが一般的であり、「持続的」という点検の目的を鑑みれば、政策コストの削減を検討することも重要になってくる。具体的には、TOPIX型など同一カテゴリー内で信託報酬率が高いETFから安いETFへ乗り換える方法が考えられる。

現在の保有構成だと1年間の信託報酬は572億円だが、各カテゴリー内で最も安いETFに全額を乗り換えると384億円で済み、約33%のコスト削減となる。これは極端な方法だが、当面は巨額のETFを保有せざるを得ない以上、運用会社との信託報酬率の引き下げ交渉も含め検討は必要だろう。

品質が同じならコストがより安いETFを選ぶのが一般的であり、「持続的」という点検の目的を鑑みれば、政策コストの削減を検討することも重要になってくる。具体的には、TOPIX型など同一カテゴリー内で信託報酬率が高いETFから安いETFへ乗り換える方法が考えられる。

現在の保有構成だと1年間の信託報酬は572億円だが、各カテゴリー内で最も安いETFに全額を乗り換えると384億円で済み、約33%のコスト削減となる。これは極端な方法だが、当面は巨額のETFを保有せざるを得ない以上、運用会社との信託報酬率の引き下げ交渉も含め検討は必要だろう。

(4) 日経平均型ETFの保有削減(他のETFへの置換)

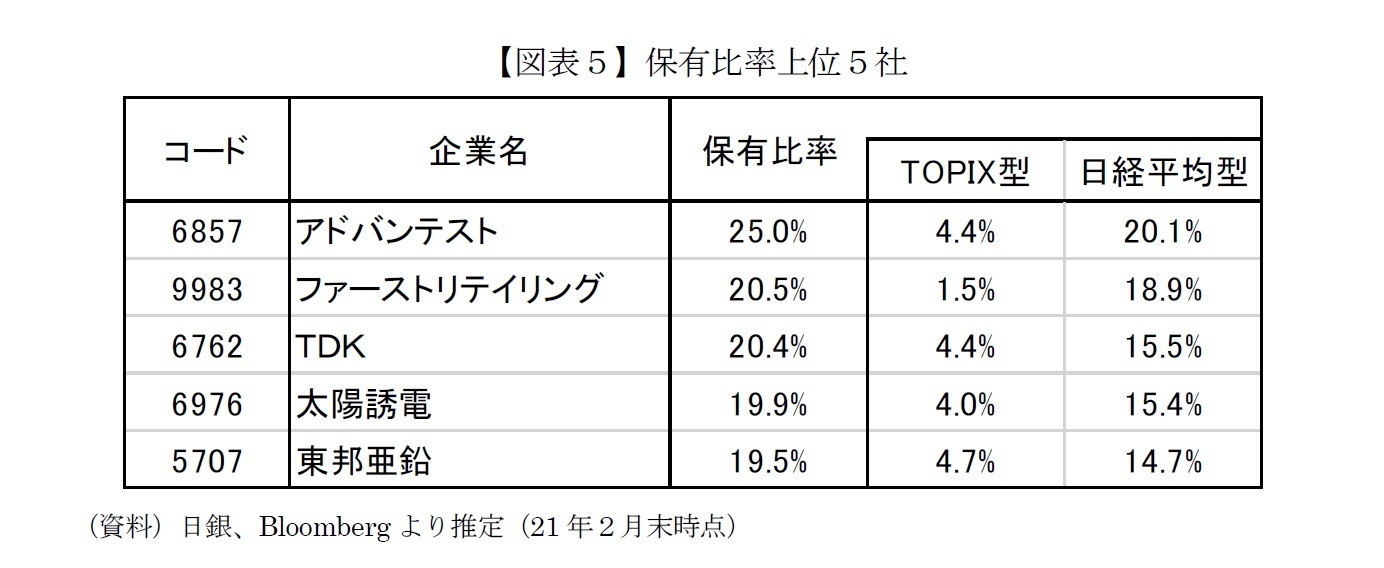

ダークホースだが、日経平均型ETFの保有割合を引き下げることも考えられる。日経平均型は保有額全体の約3割に過ぎず、決して多くないように思われるかもしれない。しかし、図表5のとおり個別企業レベルでは実質的な株式保有比率が20%以上のケースもある。

一般に議決権所有比率が20%以上の場合、持分法適用会社として親会社の連結決算に反映させる必要がある。日銀は株式を直接的に所有していないので、日銀の決算書にこれら企業の業績を反映させることは制度上はない。しかし、日銀の保有がいかに巨額かイメージを掴めるだろう。

ちなみにファーストリテイリングの筆頭株主は同社会長兼社長の柳井正氏で、20.7%を保有する(自己株式を含む発行済株式数ベース、2020年8月時点)。日銀は20.5%で実質第2位とみられるが、年間6兆円ペースで買い続けると3ヶ月後には柳井氏の保有比率を超える計算だ。

ダークホースだが、日経平均型ETFの保有割合を引き下げることも考えられる。日経平均型は保有額全体の約3割に過ぎず、決して多くないように思われるかもしれない。しかし、図表5のとおり個別企業レベルでは実質的な株式保有比率が20%以上のケースもある。

一般に議決権所有比率が20%以上の場合、持分法適用会社として親会社の連結決算に反映させる必要がある。日銀は株式を直接的に所有していないので、日銀の決算書にこれら企業の業績を反映させることは制度上はない。しかし、日銀の保有がいかに巨額かイメージを掴めるだろう。

ちなみにファーストリテイリングの筆頭株主は同社会長兼社長の柳井正氏で、20.7%を保有する(自己株式を含む発行済株式数ベース、2020年8月時点)。日銀は20.5%で実質第2位とみられるが、年間6兆円ペースで買い続けると3ヶ月後には柳井氏の保有比率を超える計算だ。

図表5に記載した企業以外でも保有比率上位は日経平均型ETFを通じた保有が目立ち、日経平均型で発行済株式数の10%以上を保有する企業は22社にのぼる(TOPIX型で10%以上の企業は無い)。

詳細は割愛するが、このような保有構造に至った背景には、かつて日銀が日経平均型ETFを大量に買い続けた経緯がある。現在は日々の買入額の約8割をTOPIX型ETFに充てているとみられるものの、売却しない限り日経平均型での保有比率が下がることは無い。

22年4月に予定される東証の市場区分やTOPIX算出ルールの変更において日銀の大量保有が個別企業に影響を及ぼす可能性もあり、日経平均型ETFから他のETF(先述のESG型やTOPIX型など)への置き換えを検討する可能性もあろう。その場合、少なくとも一時的には日経平均の下落圧力となるだろう。

詳細は割愛するが、このような保有構造に至った背景には、かつて日銀が日経平均型ETFを大量に買い続けた経緯がある。現在は日々の買入額の約8割をTOPIX型ETFに充てているとみられるものの、売却しない限り日経平均型での保有比率が下がることは無い。

22年4月に予定される東証の市場区分やTOPIX算出ルールの変更において日銀の大量保有が個別企業に影響を及ぼす可能性もあり、日経平均型ETFから他のETF(先述のESG型やTOPIX型など)への置き換えを検討する可能性もあろう。その場合、少なくとも一時的には日経平均の下落圧力となるだろう。

4――おわりに

昨年11月にラジオNIKKEIが実施したアンケートでは55.7%が日銀のETF買入に「大反対」または「反対」と回答した(大賛成・賛成は34.5%)。また今年2月に日経CNBCが同様のアンケートを行ったところ約49.5%が「反対」であった(賛成は31.5%)

筆者にはこの結果が意外だった。主な回答者と思われる個人投資家の多くは、政策手段はともかく、日銀による株価下支えを歓迎していると想像していたからだ。中には「儲かれば何でもいいという話ではない。中央銀行がやって良いことといけないことがある」という趣旨のコメントも複数あった。

日銀がETFの買い入れを決めた2010年当時、日銀内部に「買い入れの常態化」を危惧する声があった。買入開始から10年が経過した今、危惧は現実になり、もはや後戻りは容易でない。しかし、日銀自身がこれ以上の深みにはまらないためにも、出口論も含めて「持続可能な政策」に舵を切ってほしい。長期的にはそれが健全な株式市場の発展と投資家育成に繋がるはずと信じるからだ。

筆者にはこの結果が意外だった。主な回答者と思われる個人投資家の多くは、政策手段はともかく、日銀による株価下支えを歓迎していると想像していたからだ。中には「儲かれば何でもいいという話ではない。中央銀行がやって良いことといけないことがある」という趣旨のコメントも複数あった。

日銀がETFの買い入れを決めた2010年当時、日銀内部に「買い入れの常態化」を危惧する声があった。買入開始から10年が経過した今、危惧は現実になり、もはや後戻りは容易でない。しかし、日銀自身がこれ以上の深みにはまらないためにも、出口論も含めて「持続可能な政策」に舵を切ってほしい。長期的にはそれが健全な株式市場の発展と投資家育成に繋がるはずと信じるからだ。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2021年03月05日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1852

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

1999年 (株)ニッセイ基礎研究所へ

2023年より現職

【加入団体等】

・日本証券アナリスト協会認定アナリスト

井出 真吾のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/01 | 急上昇した日本株に潜む落とし穴~コロナ禍の成功体験は再現するか~ | 井出 真吾 | 基礎研レポート |

| 2025/05/07 | 遠のいた日経平均4万円回復 | 井出 真吾 | ニッセイ年金ストラテジー |

| 2025/01/09 | 日経平均4万円回復は? | 井出 真吾 | 基礎研マンスリー |

| 2024/12/23 | 日経平均4万円回復は? | 井出 真吾 | 研究員の眼 |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀はETF買入を減らすか~「政策点検」の先を読む~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀はETF買入を減らすか~「政策点検」の先を読む~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!