- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- コロナ・ショックの後遺症がみられるバランス型投信

2021年02月03日

文字サイズ

- 小

- 中

- 大

2020年は3月に新型コロナウイルスの感染拡大に伴い世界的に株式などが急落したものの、それ以降はコロナ禍でも金融市場の穏やかなムードとともに株式の上昇基調が続いた。さらに年末にかけては、ワクチンの早期普及期待が高まったこともあり、内外の株式が急落前の水準を回復した。このように2020年は先行きを予測することが極めて難しい市場環境であったが、国内での追加型株式投信(ETFを除く。以後、投信)の販売は総じて堅調であった。投信全体で2020年に2兆2,000億円の資金流入があり、2019年の5,000億円の資金流出から純流入に転じた。

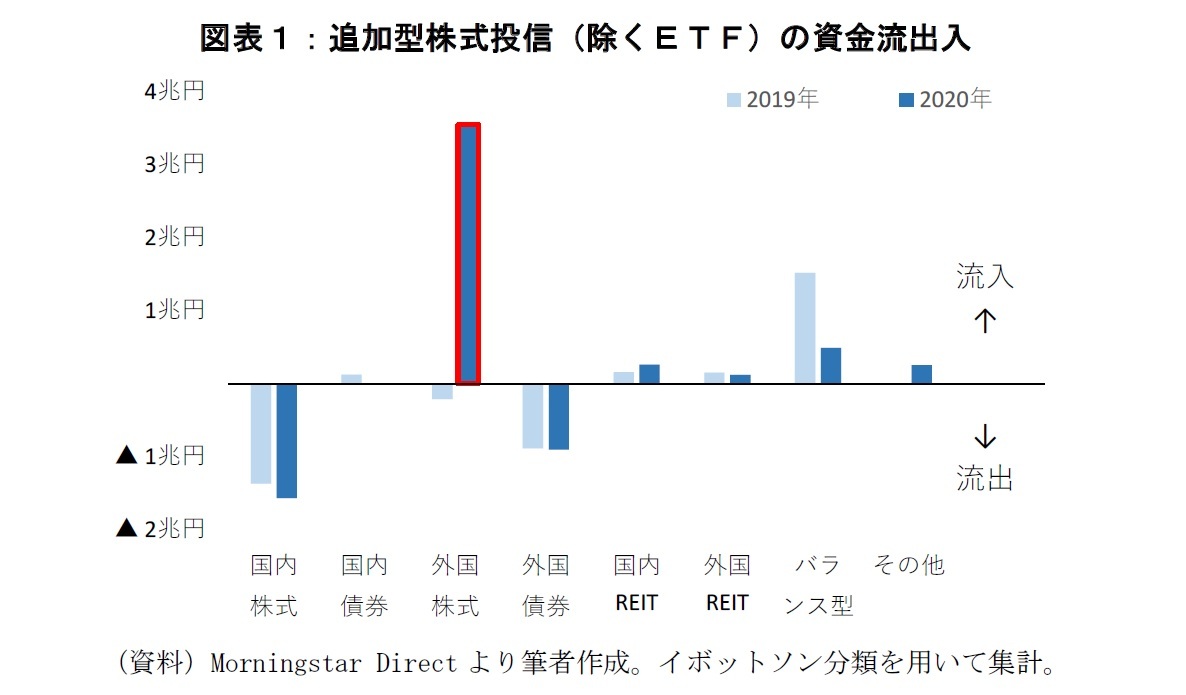

資産クラス別に投信の資金動向をみると、国内株式投信や外国債券投信からは2019年以上に2020年は資金が流出した【図表1】。国内株式投信からは2020年に1 兆6,000億円の資金流出があり、株価が急上昇した11 月に4,000 億円を超える資金流出があり顕著であった。株価が上昇する中で利益確定の売却が膨らんだ様子である。外国債券については2020 年も2019年と同様に毎月資金流出が続いていたが、特に3月の流出金額が大きかった。3月に世界的に長期金利が低下する中、今後の低収益化を見越して外国債券に見切りをつける投資家が多かった。

その一方で外国株式投信には2020年に3兆5,000億円を超える資金流入があった。うち2兆6,000億円が、いわゆるアクティブ型への資金流入であり、2020年はアクティブ型の外国株式投信が投信販売を牽引したといえる。先行きに対して比較的、安心感のあった米国株式、特にハイテク株式などが消去法的に選好された面もあるかもしれないが、年後半に新設されたESGを考慮したアクティブ型の外国株式投信も投資家の人気を集めた。加えて、株式指数に連動するインデックス型の外国株式投信にも1兆円に迫る資金流入があった。インデックス型への資金流入はアクティブ型と比べると小さいが、インデックス型の外国株式投信による資産運用が個人投資家の間に広がってきたこともあり、2020年の流入金額は2019年の倍以上になった。

資産クラス別に投信の資金動向をみると、国内株式投信や外国債券投信からは2019年以上に2020年は資金が流出した【図表1】。国内株式投信からは2020年に1 兆6,000億円の資金流出があり、株価が急上昇した11 月に4,000 億円を超える資金流出があり顕著であった。株価が上昇する中で利益確定の売却が膨らんだ様子である。外国債券については2020 年も2019年と同様に毎月資金流出が続いていたが、特に3月の流出金額が大きかった。3月に世界的に長期金利が低下する中、今後の低収益化を見越して外国債券に見切りをつける投資家が多かった。

その一方で外国株式投信には2020年に3兆5,000億円を超える資金流入があった。うち2兆6,000億円が、いわゆるアクティブ型への資金流入であり、2020年はアクティブ型の外国株式投信が投信販売を牽引したといえる。先行きに対して比較的、安心感のあった米国株式、特にハイテク株式などが消去法的に選好された面もあるかもしれないが、年後半に新設されたESGを考慮したアクティブ型の外国株式投信も投資家の人気を集めた。加えて、株式指数に連動するインデックス型の外国株式投信にも1兆円に迫る資金流入があった。インデックス型への資金流入はアクティブ型と比べると小さいが、インデックス型の外国株式投信による資産運用が個人投資家の間に広がってきたこともあり、2020年の流入金額は2019年の倍以上になった。

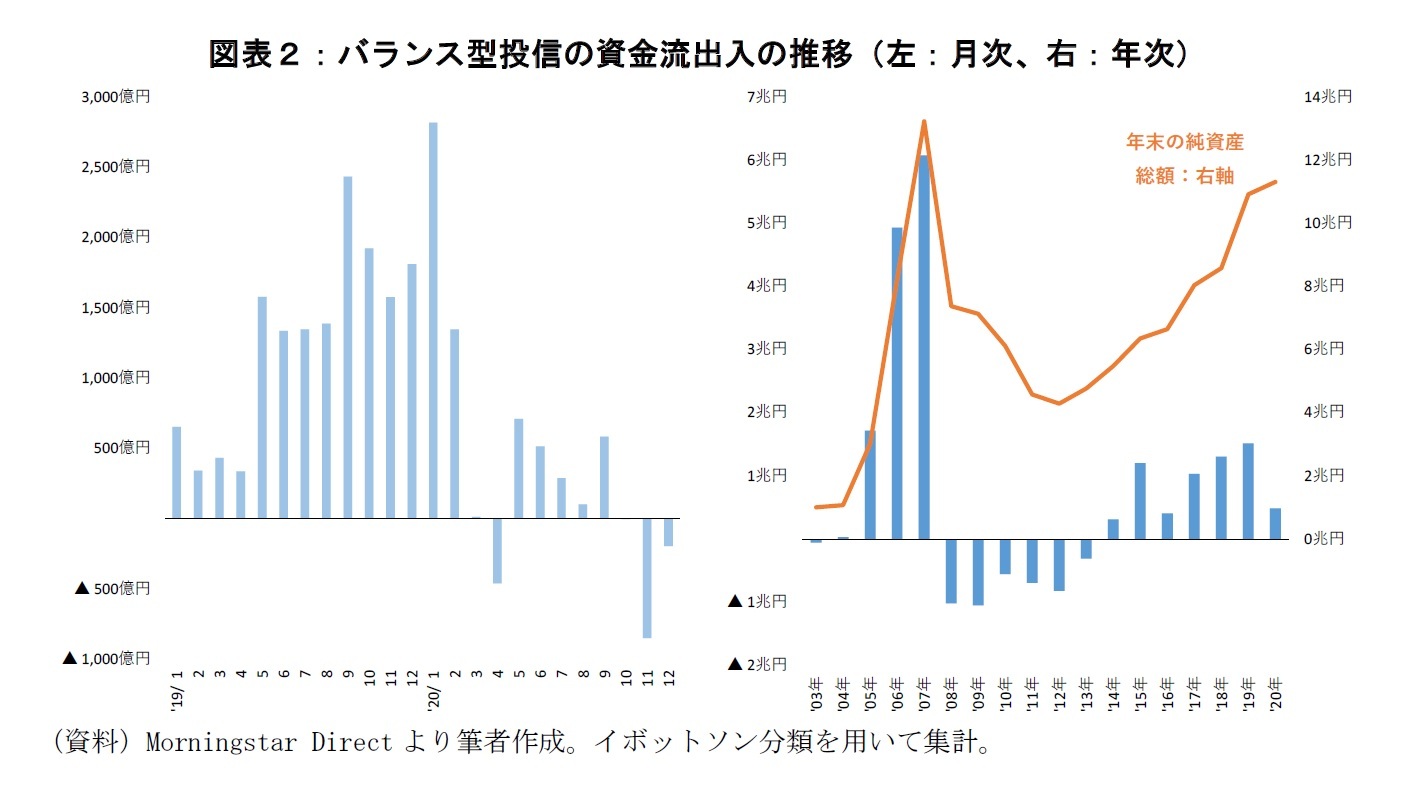

また、その他に2020年は様々な資産を組入れているバランス型投信にも5,000億円に迫る資金流入があった。外国株式投信に次ぐ流入金額であったが、2019年には1兆5,000億円の資金流入があったことを踏まえると、バランス型投信への資金流入は2020年に減速したといえよう。バランス型投信の資金流出入を月次で見ると、2019年5月から毎月1,000億円以上の資金流入があったのが、2020年3月以降は4月と10月、11月、12月は資金流出になるなど資金流入の勢いがなくなったことが分かる【図表2:左】。

バランス型投信の販売が変調をきたした3月は、金利低下に伴い内外の債券は堅調であったが、バランス型投信に組入れられている多くの金融資産の価格が急落した。資産分散しているバランス型投信でも、資産分散の効果が限定的となり基準価額が大きく下落するものが多かった。基準価額の急落を嫌気して、バランス型投信を手放そうとする投資家が出てきたことがうかがえる。実際にバランス型投信の中で、3月の下落幅が小幅、もしくはほぼ横ばいで済んだ投信の一部には4月以降も資金流入が続いている。その一方で2019年に人気を集めたレバレッジを活用したバランス型投信は3月の基準価額の下落が特に大きく、それ以降の資金流出が顕著であった。

過去を振り返ると、バランス型投信ではリーマン・ショックをきっかけに大規模解約が起きたことがある。バランス型投信には2005年から2007年にかけ投資家の人気を集め大規模な資金流入が続き、2007年末には純資産残高が13 兆円を超えた【図表2:右】。それが2008年のリーマン・ショックで多くのバランス型投信の基準価額が急落し、一転して資金流出となった。資金流出は2013年まで続き、流出金額は累積で4兆円を超えた。基準価額が下落したことも重なり、バランス型投信の純資産残高は一時4兆円台と2007年の3分の1にまで減少した。

現時点では、リーマン・ショック後のようなバランス型投信の大規模解約は起きていない。ただ、リーマン・ショック時にはショック直後である2008年や2009年だけでなく、その後も長期に渡ってバランス型投信からの資金流出が続いた。ショック直後は様子見、つまり塩漬けにして、基準価額がある程度戻ってきたところで売却した投資家も多かったためだと考えられる。今回も足元の11月、12月と資金流出がやや膨らんでいることもあり今後の動向、さらには投資家がいつバランス型投信に戻ってくるのかに注目である。

バランス型投信の販売が変調をきたした3月は、金利低下に伴い内外の債券は堅調であったが、バランス型投信に組入れられている多くの金融資産の価格が急落した。資産分散しているバランス型投信でも、資産分散の効果が限定的となり基準価額が大きく下落するものが多かった。基準価額の急落を嫌気して、バランス型投信を手放そうとする投資家が出てきたことがうかがえる。実際にバランス型投信の中で、3月の下落幅が小幅、もしくはほぼ横ばいで済んだ投信の一部には4月以降も資金流入が続いている。その一方で2019年に人気を集めたレバレッジを活用したバランス型投信は3月の基準価額の下落が特に大きく、それ以降の資金流出が顕著であった。

過去を振り返ると、バランス型投信ではリーマン・ショックをきっかけに大規模解約が起きたことがある。バランス型投信には2005年から2007年にかけ投資家の人気を集め大規模な資金流入が続き、2007年末には純資産残高が13 兆円を超えた【図表2:右】。それが2008年のリーマン・ショックで多くのバランス型投信の基準価額が急落し、一転して資金流出となった。資金流出は2013年まで続き、流出金額は累積で4兆円を超えた。基準価額が下落したことも重なり、バランス型投信の純資産残高は一時4兆円台と2007年の3分の1にまで減少した。

現時点では、リーマン・ショック後のようなバランス型投信の大規模解約は起きていない。ただ、リーマン・ショック時にはショック直後である2008年や2009年だけでなく、その後も長期に渡ってバランス型投信からの資金流出が続いた。ショック直後は様子見、つまり塩漬けにして、基準価額がある程度戻ってきたところで売却した投資家も多かったためだと考えられる。今回も足元の11月、12月と資金流出がやや膨らんでいることもあり今後の動向、さらには投資家がいつバランス型投信に戻ってくるのかに注目である。

(2021年02月03日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実 -

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【コロナ・ショックの後遺症がみられるバランス型投信】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

コロナ・ショックの後遺症がみられるバランス型投信のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!