- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 米大統領選後は円安か?それとも円高か?~マーケット・カルテ11月号

2020年10月21日

文字サイズ

- 小

- 中

- 大

10月に入り、ドル円は米国の追加経済対策や大統領選の行方を見極めるべく様子見ムードとなったことで105円台での膠着した推移が続いており、足元でも105円台前半にある。

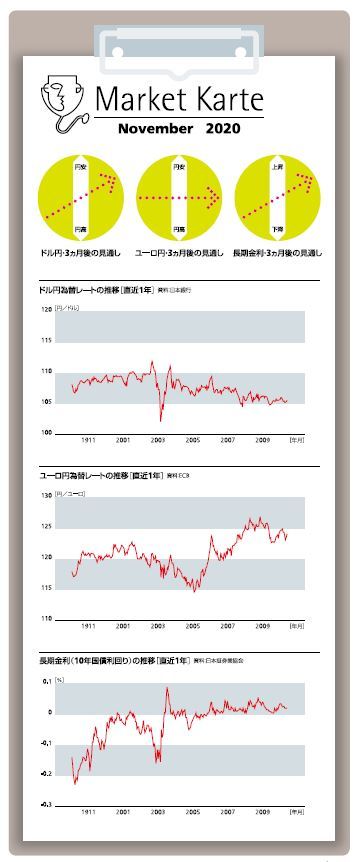

10月に入り、ドル円は米国の追加経済対策や大統領選の行方を見極めるべく様子見ムードとなったことで105円台での膠着した推移が続いており、足元でも105円台前半にある。今後の焦点となる米大統領選の行方は未だ予断を許さないものの、両候補ともに景気刺激的な財政政策を掲げるだけに、どちらが勝つにせよ、大統領選後には財政出動への期待からリスク選好的な円売りが優勢となり、円安に振れると予想する。足元では、バイデン氏の勝利に加えて民主党が上下両院で過半数を占める「トリプルブルー」が現実味を増しているが、この場合には、早期・大規模な財政出動への期待から円安反応が増幅される可能性もある。もともと年終盤には決算に絡むドル需要が高まりやすいという季節性もあるため、3か月後の水準は現状比で円安ドル高と見ている。

ただし、大統領選の結果とそれに対する為替の反応については市場の見方が分かれているだけに、不確実性が高い点は否めない。また、選挙結果の判明にことのほか時間を要する場合や、敗者が敗北を受け入れない場合など、選挙後に次期大統領選出が難航する場合には、リスクオフの円高ドル安が進行するリスクがある。

ユーロ円は、欧州でのコロナの感染急増やECBによる追加緩和観測がユーロの重荷になる一方で、米経済対策への期待が円の上値を抑える形で一進一退となり、足元は124円台後半にある。今後はドル円同様、大統領選後にリスク選好の円売りが発生する反面、欧州でのコロナ感染増加の影響顕在化や追加緩和観測がユーロ売り材料になりそうだ。円売りとユーロ売りが引き続き拮抗する形になることで、3か月後のユーロ円は現状比横ばい圏に留まると見込んでいる。

長期金利は、長らく0.0%台前半での推移が続いている。今後は米財政拡大観測に伴う米金利上昇や、国内での第3次補正予算編成に伴う国債需給緩和への警戒から、金利上昇圧力が高まる可能性が高い。しかし、日銀は景気等への配慮から金利上昇を許容せず、オペや市場との対話を通じて抑制し続けるだろう。3か月後は現状比で小幅な上昇に留まるとみている。

(執筆時点:2020/10/21)

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2020年10月21日「基礎研マンスリー」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【米大統領選後は円安か?それとも円高か?~マーケット・カルテ11月号】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米大統領選後は円安か?それとも円高か?~マーケット・カルテ11月号のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!