- シンクタンクならニッセイ基礎研究所 >

- 年金 >

- 年金資産運用 >

- ウィズコロナの時代における年金運用

2020年07月03日

文字サイズ

- 小

- 中

- 大

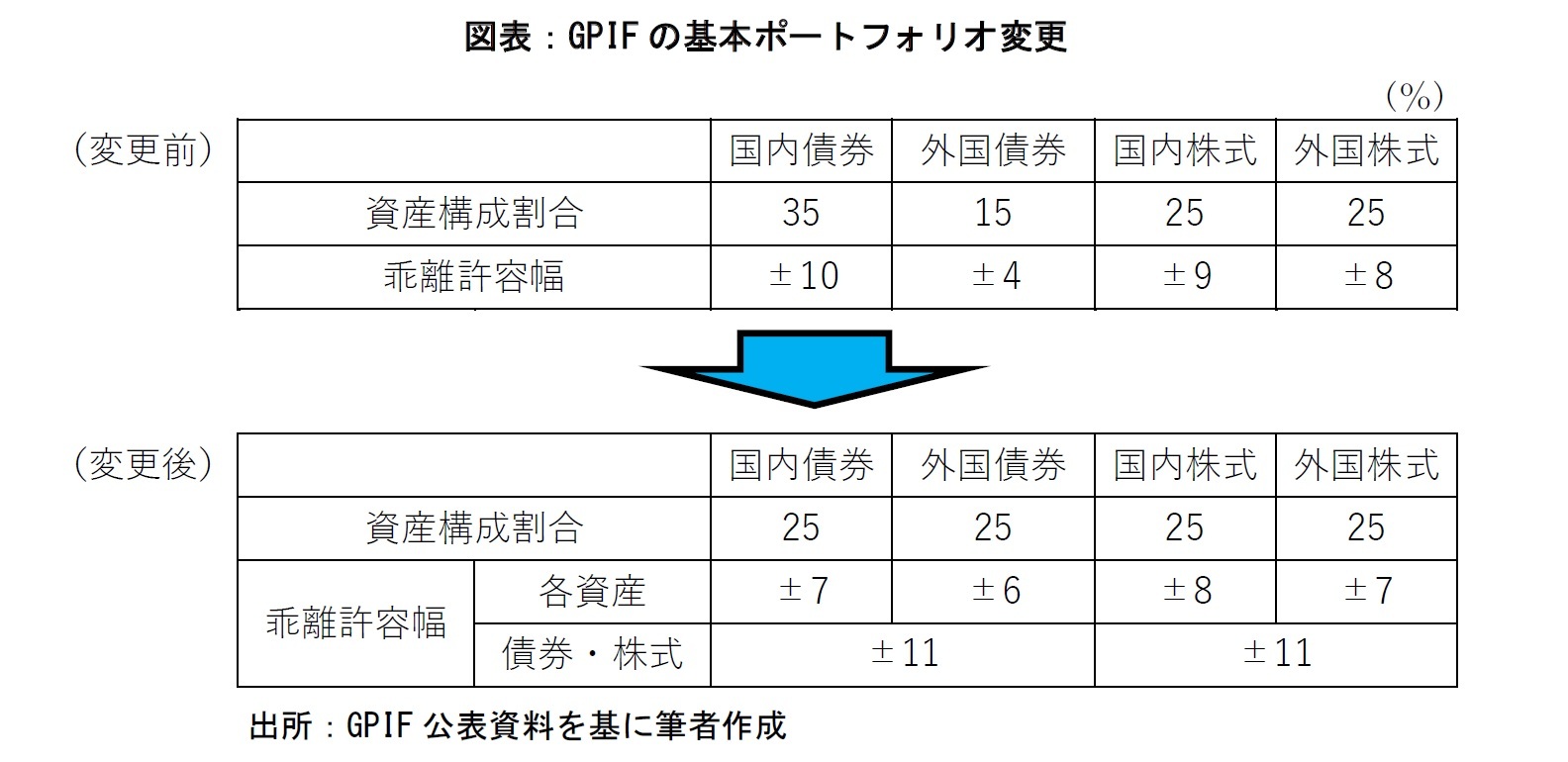

年金積立金管理運用独立行政法人(以下、GPIF)は、今年度の新中期計画における運用の基本ポートフォリオにおいて、国内債券への配分比率を35%から25%へと削減し、その分を外国債券に積み増した。結果として、国内債券・外国債券・国内株式・外国株式の伝統四資産への配分は、いずれも25%の横並びとなった。また、既に前中期計画中に示されていたように、短期資産は各々の債券区分に含み、為替ヘッジ付きの外国債券は国内債券に含むこととされている。その他の変更点としては、従来は資産区分ごとに乖離許容幅が設けられていたが、今回から資産区分ごとに加え、内外債券・内外株式といった括りでの許容乖離幅が追加されている。各資産区分の許容乖離幅が圧縮され、債券や株式といった単位でも乖離幅を確認することになったのである。近年見られる内外株式の相関上昇に対応したものと見られるが、新しい基本ポートフォリオを策定する過程で、内外株式を合算した「グローバル株式」とする資産区分の採用が議論された影響もあるだろう。

GPIFによるオルタナティブ資産への配分は、引続き、全体の5%以内とした上で、投資対象の特性に応じて各区分に含むものとしている。他の伝統的資産の時価変動によって5%を超過した場合には、必ずしもすぐに超過を解消しないこともあるとする。上場株や為替の値幅が大きく、時に一方向に激しく動くことを考えると、やむを得ない対応であると考えられるし、オルタナティブ資産として主に上場有価証券より流動性の低いものに取組むGPIFとしては、必要な対応だろう。他の公的年金や企業年金においても、伝統的資産の大きな価格変動が見られる局面では、杓子定規でない慎重な取組みを行うことが適切であろう。

GPIFの新基本ポートフォリオは、コロナショックよりも早くから検討されていたが、それを含むGPIFの新中期計画に関して、最終的に社会保障審議会資金運用部会で総括的な議論が終わり厚生労働大臣の認可が行われたのは3月末であった。コロナショックを全面的に反映したものではないが、中長期的な日本及び世界経済の見通しを織り込んであり、ウィズコロナの年金運用の姿として一つの形を示したものと考えられる。即ち、各国中央銀行による強力な金融緩和姿勢から、金利上昇に対する期待は難しくなっている。元々低金利にある国内債券の期待収益率は低いままとなるだろう。一方で、外国債券の利回りは、相対的には高い。投資対象とする国や債券種類の選択も重要となるし、デュレーション長期化の可否を真剣に検討するべきだろう。国内債券の代表的な指数であるNOMURA-BPI総合は、財務省による国債発行年限の長期化にリンクして徐々にデュレーションが長くなっている。デュレーションの長期化が利回りの上昇に貢献すると良いのだが、国内債券の場合にはイールドカーブの形状と水準から必ずしもリスクリターン効率の改善に繋がらないことは、忘れない方が良い。為替リスクにどう取組むかは重要な要素であるが、金利水準が相対的に高い外国債券への投資が利回り獲得の肝となるのである。

ただし、留意しておかなければならないのは、COVID-19感染症による消費と物流の低迷から、一部の業種において信用危機の発生する可能性が高く、既に日本国内でもレナウンなど上場企業の破綻も見られており、海外においては百貨店や空運等で大企業の破綻が頻発している。クレジット投資によって超過収益の獲得を目指すのは、当面の環境では慎重に取組んでおいた方が良さそうだ。既に、金融庁と日本銀行がレバレッジドローンやハイイールド債、CLOに対する強い懸念を示しているが、それは、銀行や地域金融機関のみが対象ではなく、年金運用におけるバンクローンやプライベートデットでも、同様に当てはまるものである可能性が高い。

株式市場に対しての中央銀行による直接の買支えは、他の先進国では行われていないが、強力な金融緩和策によって市中に溢れ出したマネーは、株式や不動産といったエクイティ資産の価格をサポートしよう。そのため、配分を落とす必要はないかもしれない。ただし、今年の2月や3月に見られたような大きな価格変動がこれからもあり得ることを、念頭に置いておくべきである。信用懸念の影響は、クレジット投資におけるよりも株式投資の方が破綻によるダメージは大きい。上場されているという一事のみを根拠とし玉石混交のすべての銘柄へ投資するインデックス運用ではなく、アクティブ運用や集中投資によって対象の銘柄を選択した投資を行っていた方が、傷を小さく留めることのできる可能性が高い。結局のところ、市場全体の価格変動から収益を獲得するβ投資よりも、個別の投資対象から超過収益を得られるα投資を意識する方が良いのではなかろうか。

個別銘柄の選定が重要になるのは、株式のみならず、不動産やインフラといったオルタナティブ投資の領域でも、当然のことだろう。伝統的資産での大きな収益獲得が期待できない局面であれば、オルタナティブ投資の活用を検討すべきである。分散投資によるリスク圧縮の観点からは、なるべく早い時点から様々なオルタナティブ投資の準備をしておき、適宜、取捨選択の上で取組むべきだろう。マルチアセット投資についても、コンセプト次第では採用を考えても良い。年金運用の基本は、突き詰めて考えると、中長期運用とリスク分散にある。ピンポイントの投資で必ず儲けられる天才でなければ、基本に立ち返ってみることが重要である。

GPIFによるオルタナティブ資産への配分は、引続き、全体の5%以内とした上で、投資対象の特性に応じて各区分に含むものとしている。他の伝統的資産の時価変動によって5%を超過した場合には、必ずしもすぐに超過を解消しないこともあるとする。上場株や為替の値幅が大きく、時に一方向に激しく動くことを考えると、やむを得ない対応であると考えられるし、オルタナティブ資産として主に上場有価証券より流動性の低いものに取組むGPIFとしては、必要な対応だろう。他の公的年金や企業年金においても、伝統的資産の大きな価格変動が見られる局面では、杓子定規でない慎重な取組みを行うことが適切であろう。

GPIFの新基本ポートフォリオは、コロナショックよりも早くから検討されていたが、それを含むGPIFの新中期計画に関して、最終的に社会保障審議会資金運用部会で総括的な議論が終わり厚生労働大臣の認可が行われたのは3月末であった。コロナショックを全面的に反映したものではないが、中長期的な日本及び世界経済の見通しを織り込んであり、ウィズコロナの年金運用の姿として一つの形を示したものと考えられる。即ち、各国中央銀行による強力な金融緩和姿勢から、金利上昇に対する期待は難しくなっている。元々低金利にある国内債券の期待収益率は低いままとなるだろう。一方で、外国債券の利回りは、相対的には高い。投資対象とする国や債券種類の選択も重要となるし、デュレーション長期化の可否を真剣に検討するべきだろう。国内債券の代表的な指数であるNOMURA-BPI総合は、財務省による国債発行年限の長期化にリンクして徐々にデュレーションが長くなっている。デュレーションの長期化が利回りの上昇に貢献すると良いのだが、国内債券の場合にはイールドカーブの形状と水準から必ずしもリスクリターン効率の改善に繋がらないことは、忘れない方が良い。為替リスクにどう取組むかは重要な要素であるが、金利水準が相対的に高い外国債券への投資が利回り獲得の肝となるのである。

ただし、留意しておかなければならないのは、COVID-19感染症による消費と物流の低迷から、一部の業種において信用危機の発生する可能性が高く、既に日本国内でもレナウンなど上場企業の破綻も見られており、海外においては百貨店や空運等で大企業の破綻が頻発している。クレジット投資によって超過収益の獲得を目指すのは、当面の環境では慎重に取組んでおいた方が良さそうだ。既に、金融庁と日本銀行がレバレッジドローンやハイイールド債、CLOに対する強い懸念を示しているが、それは、銀行や地域金融機関のみが対象ではなく、年金運用におけるバンクローンやプライベートデットでも、同様に当てはまるものである可能性が高い。

株式市場に対しての中央銀行による直接の買支えは、他の先進国では行われていないが、強力な金融緩和策によって市中に溢れ出したマネーは、株式や不動産といったエクイティ資産の価格をサポートしよう。そのため、配分を落とす必要はないかもしれない。ただし、今年の2月や3月に見られたような大きな価格変動がこれからもあり得ることを、念頭に置いておくべきである。信用懸念の影響は、クレジット投資におけるよりも株式投資の方が破綻によるダメージは大きい。上場されているという一事のみを根拠とし玉石混交のすべての銘柄へ投資するインデックス運用ではなく、アクティブ運用や集中投資によって対象の銘柄を選択した投資を行っていた方が、傷を小さく留めることのできる可能性が高い。結局のところ、市場全体の価格変動から収益を獲得するβ投資よりも、個別の投資対象から超過収益を得られるα投資を意識する方が良いのではなかろうか。

個別銘柄の選定が重要になるのは、株式のみならず、不動産やインフラといったオルタナティブ投資の領域でも、当然のことだろう。伝統的資産での大きな収益獲得が期待できない局面であれば、オルタナティブ投資の活用を検討すべきである。分散投資によるリスク圧縮の観点からは、なるべく早い時点から様々なオルタナティブ投資の準備をしておき、適宜、取捨選択の上で取組むべきだろう。マルチアセット投資についても、コンセプト次第では採用を考えても良い。年金運用の基本は、突き詰めて考えると、中長期運用とリスク分散にある。ピンポイントの投資で必ず儲けられる天才でなければ、基本に立ち返ってみることが重要である。

(2020年07月03日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1845

経歴

- 【職歴】

・1986年 日本生命保険相互会社入社

・1991年 ペンシルバニア大学ウォートンスクールMBA

・2004年 ニッセイアセットマネジメント株式会社に出向

・2008年 ニッセイ基礎研究所へ

・2025年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・日本ファイナンス学会

・証券経済学会

・日本金融学会

・日本経営財務研究学会

德島 勝幸のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/07/03 | アクティブ運用かパッシブ運用か | 德島 勝幸 | ニッセイ年金ストラテジー |

| 2025/05/09 | ESGからサステナビリティへ~ESGは目的達成のための手段である~ | 德島 勝幸 | 基礎研レター |

| 2024/07/03 | 見直しを迫られる国内債券パッシブ運用 | 德島 勝幸 | ニッセイ年金ストラテジー |

| 2024/06/07 | アセットオーナー・プリンシプルへの期待-資産運用高度化の要 | 德島 勝幸 | 基礎研マンスリー |

新着記事

-

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景 -

2025年10月17日

選択と責任──消費社会の二重構造(1)-欲望について考える(2) -

2025年10月17日

首都圏の中古マンション価格~隣接する行政区単位での価格差は?~ -

2025年10月17日

「SDGs疲れ」のその先へ-2015年9月国連採択から10年、2030年に向け問われる「実装力」

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【ウィズコロナの時代における年金運用】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

ウィズコロナの時代における年金運用のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!