- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(5)-ボラティリティ調整について(その1)-

2019年12月10日

EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(5)-ボラティリティ調整について(その1)-

このレポートの関連カテゴリ

文字サイズ

- 小

- 中

- 大

(2) VAの適用は、負債の非流動性特性を考慮していない

負債が非流動的である場合には、非流動性資産の複製によって評価することができ、非流動性プレミアムが追加される可能性がある。すなわち、安定した保険のキャッシュ・フローであれば、強制売却のリスクが限られており、したがって資産の短期的な市場価値の損失を実現するリスクも限られているため、会社は追加的なリターンを実現できるかもしれない。

現行のVAが、負債の非流動性特性と会社の強制売却に対するエクスポージャーに従って区別していないという事実は、技術的準備金の評価において負債の非流動性特性を認識するというVAの特定された目的を満たすことを損なう欠陥となっている。

(3) 国固有の増加のクリフ効果

ソルベンシーIIには、単一又は少数の国内市場のみに影響を与えるが、同一通貨建て債券に投資される国内市場の大部分には影響を与えないスプレッド拡大の影響を緩和する、VAの国固有の増加が含まれている。これは特にユーロ地域の国々と関連があり、国要素は、カントリーリスク補正済スプレッド(国別参照ポートフォリオに基づいて計算される)が100bpsを超え、通貨リスク補正済スプレッド(通貨参照ポートフォリオに基づいて計算される)の少なくとも2倍である場合にアクティブになる。なお、欧州監督機関(ESAs)の見直しに関連して、絶対トリガーを85bpsに引き下げることを決めており、この改正は2020年上半期までに施行される予定となっている。

現行の発動メカニズムでは、単一の加盟国のスプレッドがトリガー・ポイント付近で変動する期間において、VAの国固有の増加が発動と非発動の間で交互に変動し、VAの「クリフ効果」を引き起こすことになる。

(4) VAのリスク補正の誤った推定

現在のVAは、参照ポートフォリオのリスク補正済みスプレッドの65%と決定され、リスク補正済スプレッドは、現在のスプレッドからリスク補正を差し引いたものと等しくなる。MAの基本スプレッド(FS)と等しいリスク補正水準が設定されており、国債のFSは、長期平均スプレッドの30%、社債のFSは以下の2つのいずれか大きい値に設定されている。

・30年の期間に関して計算された長期平均スプレッドの35%

・期待損失とダウングレード費用:計算は長期移行/デフォルトマトリックスに基づいている。

ただし、このリスク補正には以下の潜在的な欠陥が特定されている。

・信用スプレッドの変化にほとんど影響されない。

・実際のデフォルト損失は反映されない。

・予想外の損失に対する信用リスク・プレミアムは反映されない。

・ダウングレードのコストを不必要に反映している。

(5) VAはほぼ常にプラス

スプレッドが低く圧縮されたシナリオでは、保険会社は、投資収益を増加させることを期待し、リスクの高い債券へのエクスポージャーを増加させる(「利回り追求」)。そうすることによって、スプレッドをさらに圧縮し、プロシクリカリティを導き、さらにリスク・プレミアムの再評価のリスクにさらされることになる。すなわちスプレッドの増加に対してより脆弱になる。

この場合、VAがほぼ常にプラスの調整のままだと、保険会社がリスク資産をより良好な信用品質の資産に置き換えることを遅らせ、それによってスプレッド圧縮の結果を増幅させるインセンティブとなっている。このような場合、マイナスのVAは、プロシクリカルな行動を防止することに寄与する。すなわち、それは、持続不可能なエクスポージャーの増加を抑制し、その後のスプレッドの増加に対する保険会社の回復力を高めることになる。

(6) VAの基礎となる前提が不明確

VAの基礎となる前提は選択された解釈に基づいており、解釈なしに、これらの基礎となる前提は現時点では完全に明確ではない。このことは、ソルベンシーIIの第2の柱の有効性にマイナスの影響を与えることになる。ソルベンシーIIでは、リスク管理においてVAの基礎となる前提に関する感応度分析が必要とされ、基礎となる前提条件が満たされない場合には資本アドオンが適用される。これは、VA適用の効果的かつ一貫した監督を損なうことになる。

(7) VAによるリスクフリー金利は市場整合的でない

負債の評価は、資産のリターンの前提や会社の他の特性に依存しないことにより、異なる会社間で同一の負債の一貫した評価が保証されることになる。リスクフリー金利に対する調整、特に、特定の資産の収益を引き受けることに基づく調整が含まれる場合、保険負債の市場整合的な評価からの逸脱を意味することになる。

ソルベンシーIIの下で、各通貨に対してVA適用の有無で2つのリスクフリー曲線が適用されることにより、同様の負債を持つ会社に固有の移転価格が存在しなくなる。これは、市場が与えられた金融商品に対して1つの価値しか提供しないという市場整合性の原則と矛盾しており、さもなければ裁定取引が可能となる。

負債が非流動的である場合には、非流動性資産の複製によって評価することができ、非流動性プレミアムが追加される可能性がある。すなわち、安定した保険のキャッシュ・フローであれば、強制売却のリスクが限られており、したがって資産の短期的な市場価値の損失を実現するリスクも限られているため、会社は追加的なリターンを実現できるかもしれない。

現行のVAが、負債の非流動性特性と会社の強制売却に対するエクスポージャーに従って区別していないという事実は、技術的準備金の評価において負債の非流動性特性を認識するというVAの特定された目的を満たすことを損なう欠陥となっている。

(3) 国固有の増加のクリフ効果

ソルベンシーIIには、単一又は少数の国内市場のみに影響を与えるが、同一通貨建て債券に投資される国内市場の大部分には影響を与えないスプレッド拡大の影響を緩和する、VAの国固有の増加が含まれている。これは特にユーロ地域の国々と関連があり、国要素は、カントリーリスク補正済スプレッド(国別参照ポートフォリオに基づいて計算される)が100bpsを超え、通貨リスク補正済スプレッド(通貨参照ポートフォリオに基づいて計算される)の少なくとも2倍である場合にアクティブになる。なお、欧州監督機関(ESAs)の見直しに関連して、絶対トリガーを85bpsに引き下げることを決めており、この改正は2020年上半期までに施行される予定となっている。

現行の発動メカニズムでは、単一の加盟国のスプレッドがトリガー・ポイント付近で変動する期間において、VAの国固有の増加が発動と非発動の間で交互に変動し、VAの「クリフ効果」を引き起こすことになる。

(4) VAのリスク補正の誤った推定

現在のVAは、参照ポートフォリオのリスク補正済みスプレッドの65%と決定され、リスク補正済スプレッドは、現在のスプレッドからリスク補正を差し引いたものと等しくなる。MAの基本スプレッド(FS)と等しいリスク補正水準が設定されており、国債のFSは、長期平均スプレッドの30%、社債のFSは以下の2つのいずれか大きい値に設定されている。

・30年の期間に関して計算された長期平均スプレッドの35%

・期待損失とダウングレード費用:計算は長期移行/デフォルトマトリックスに基づいている。

ただし、このリスク補正には以下の潜在的な欠陥が特定されている。

・信用スプレッドの変化にほとんど影響されない。

・実際のデフォルト損失は反映されない。

・予想外の損失に対する信用リスク・プレミアムは反映されない。

・ダウングレードのコストを不必要に反映している。

(5) VAはほぼ常にプラス

スプレッドが低く圧縮されたシナリオでは、保険会社は、投資収益を増加させることを期待し、リスクの高い債券へのエクスポージャーを増加させる(「利回り追求」)。そうすることによって、スプレッドをさらに圧縮し、プロシクリカリティを導き、さらにリスク・プレミアムの再評価のリスクにさらされることになる。すなわちスプレッドの増加に対してより脆弱になる。

この場合、VAがほぼ常にプラスの調整のままだと、保険会社がリスク資産をより良好な信用品質の資産に置き換えることを遅らせ、それによってスプレッド圧縮の結果を増幅させるインセンティブとなっている。このような場合、マイナスのVAは、プロシクリカルな行動を防止することに寄与する。すなわち、それは、持続不可能なエクスポージャーの増加を抑制し、その後のスプレッドの増加に対する保険会社の回復力を高めることになる。

(6) VAの基礎となる前提が不明確

VAの基礎となる前提は選択された解釈に基づいており、解釈なしに、これらの基礎となる前提は現時点では完全に明確ではない。このことは、ソルベンシーIIの第2の柱の有効性にマイナスの影響を与えることになる。ソルベンシーIIでは、リスク管理においてVAの基礎となる前提に関する感応度分析が必要とされ、基礎となる前提条件が満たされない場合には資本アドオンが適用される。これは、VA適用の効果的かつ一貫した監督を損なうことになる。

(7) VAによるリスクフリー金利は市場整合的でない

負債の評価は、資産のリターンの前提や会社の他の特性に依存しないことにより、異なる会社間で同一の負債の一貫した評価が保証されることになる。リスクフリー金利に対する調整、特に、特定の資産の収益を引き受けることに基づく調整が含まれる場合、保険負債の市場整合的な評価からの逸脱を意味することになる。

ソルベンシーIIの下で、各通貨に対してVA適用の有無で2つのリスクフリー曲線が適用されることにより、同様の負債を持つ会社に固有の移転価格が存在しなくなる。これは、市場が与えられた金融商品に対して1つの価値しか提供しないという市場整合性の原則と矛盾しており、さもなければ裁定取引が可能となる。

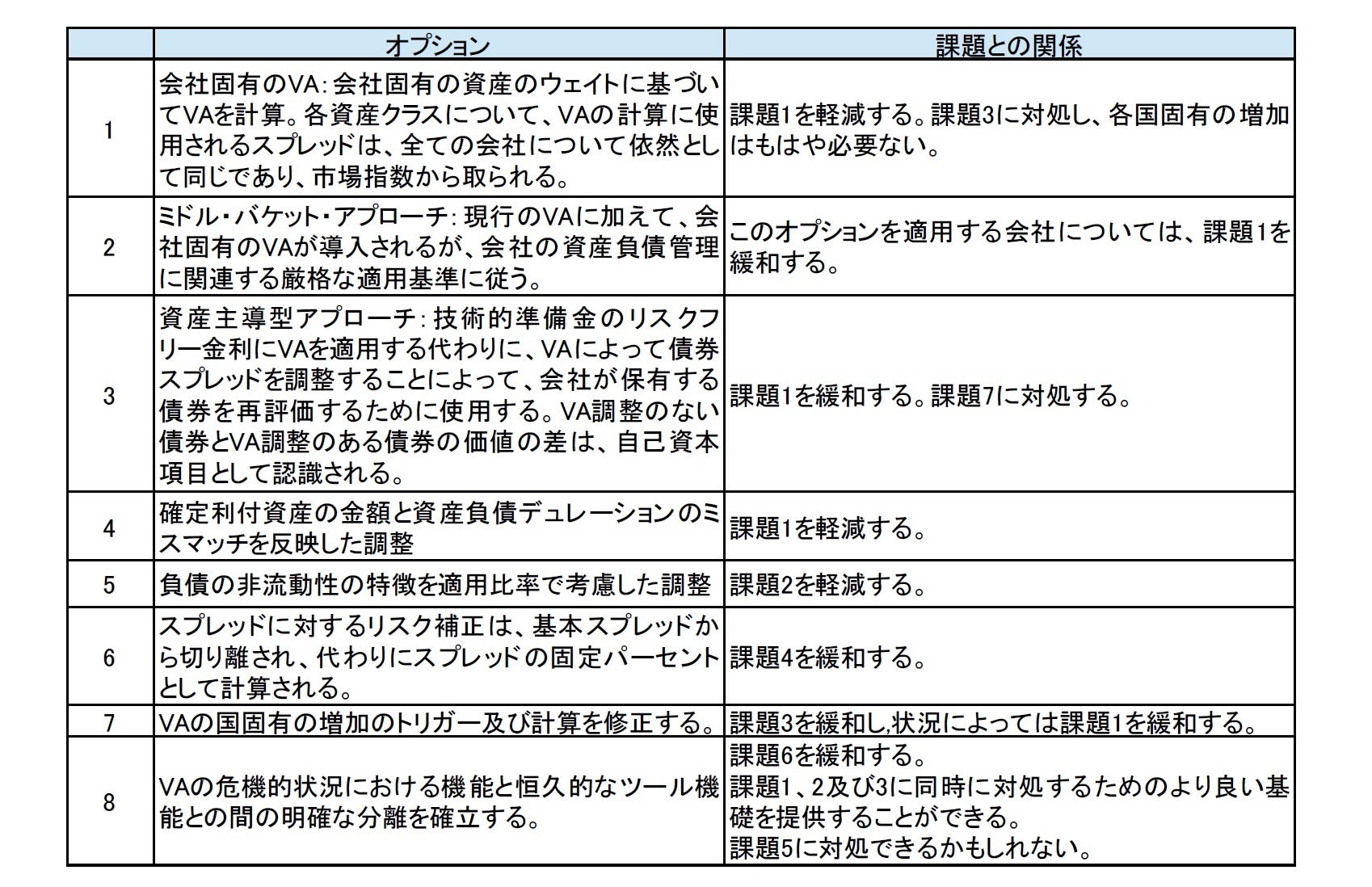

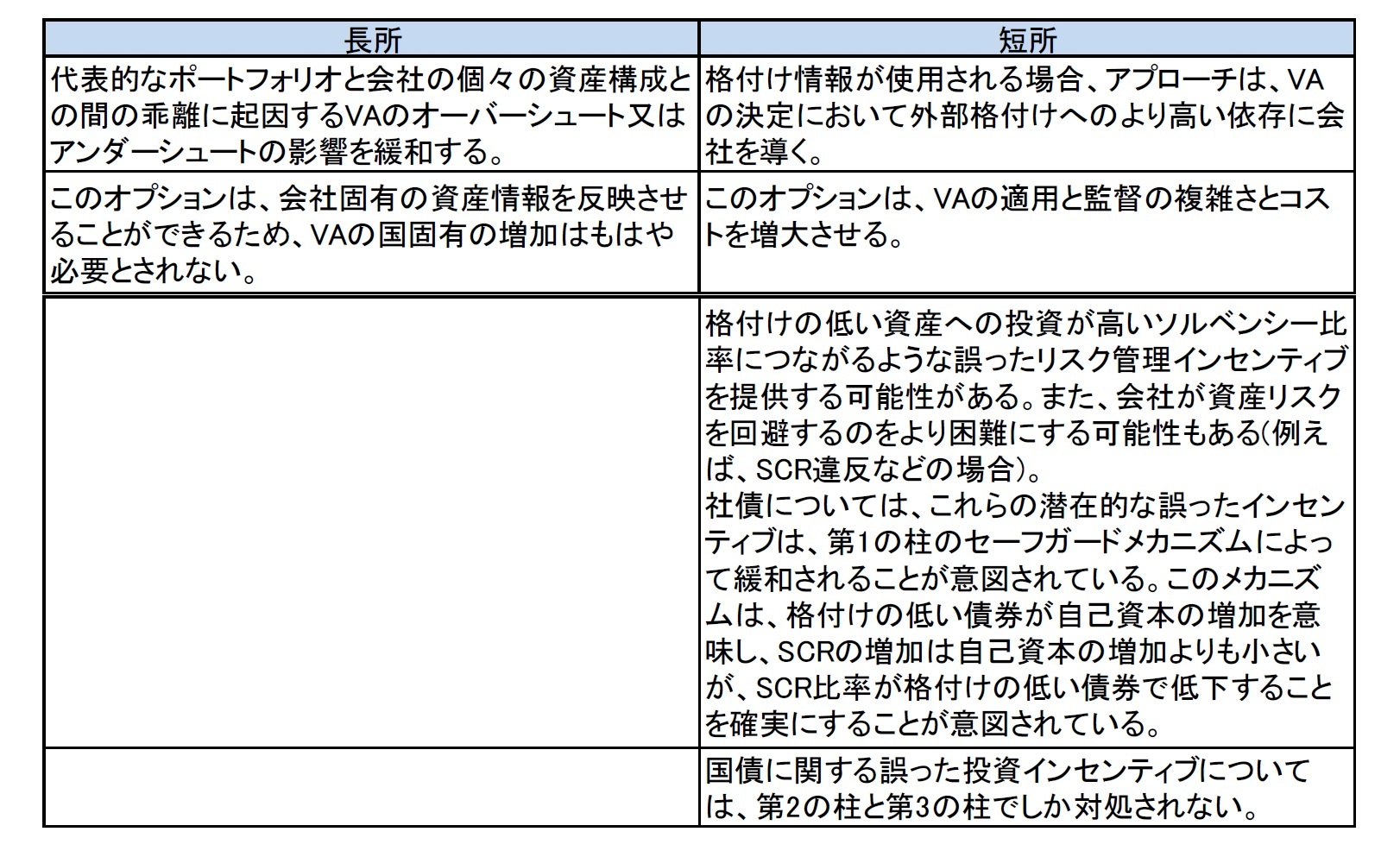

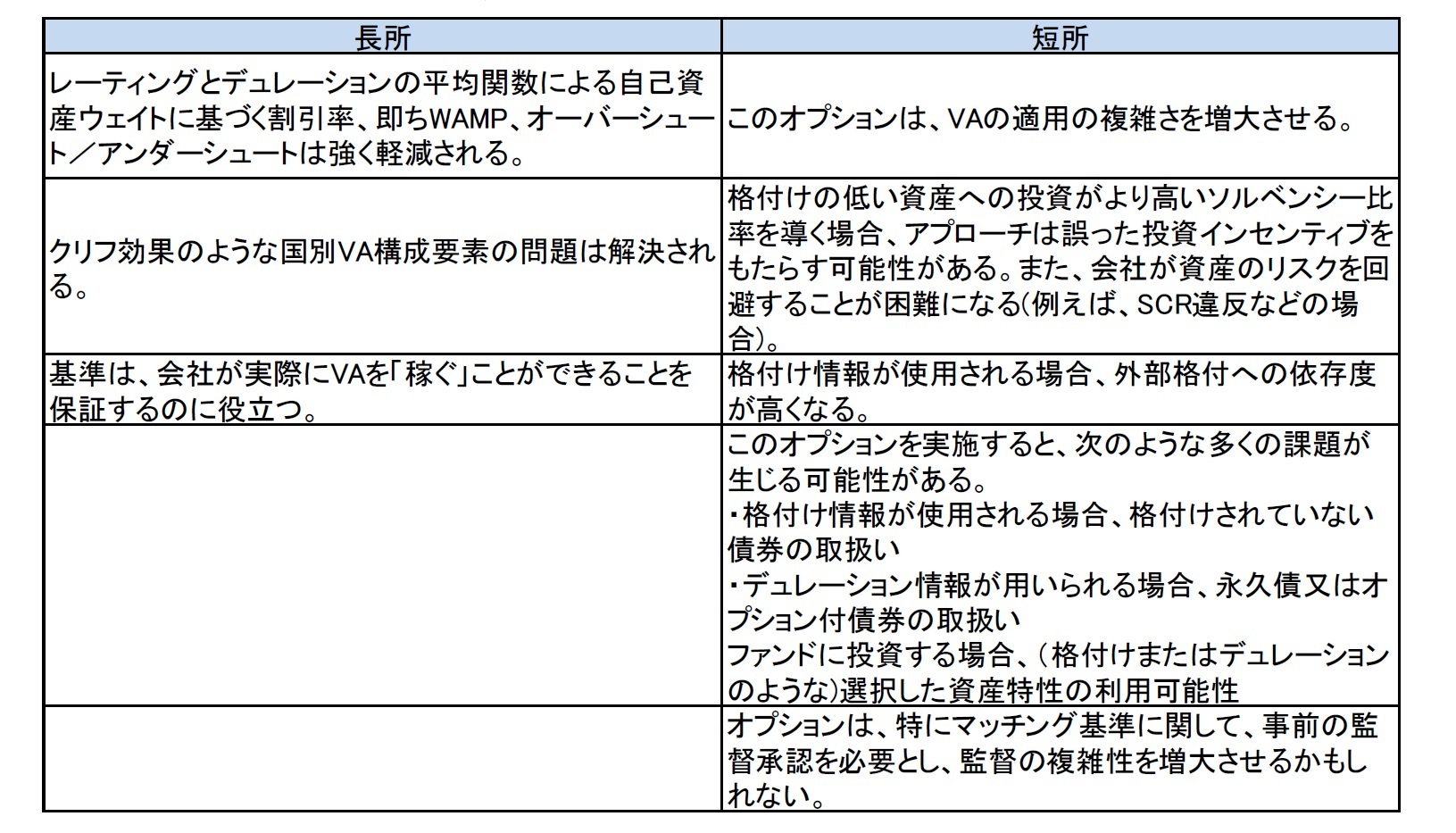

これらのオプションは、以下に挙げるいくつかの観点から、考察されている。

・VAはスプレッドのどの部分に基づいているのか?

・調整は、どの程度まで各社の自己資産に依存しているのか?

・VAに適用される適用率は何に依存するのか?

・VAはリスクフリー金利適用されるのか又は資産に適用されるのか?

・危機的状況におけるVAとは何か?

(1)可能なオプションの組み合わせ

前述のオプションはVAの設計の特定の側面に関連している。VAの「フル」仕様の場合、これらのVAオプションのいくつかを組み合わせることができる。

このような組み合わせを検討する場合、恒久的VAの設計はマクロ経済VAの設計と区別されるべきであり、マクロ経済VAが導入される場合、これは恒久的VAを補完するものであり、危機的状況においてのみ適用される。

(2)恒久的VAを設計するためのオプションの組み合わせ

EIOPAは、恒久的VAを設計するために次の2つのオプションの組み合わせを評価した。

・アプローチ1:このアプローチでは、恒久的VAはオプション4、5、6を組み合わせて決定される。

・アプローチ2:このアプローチでは、恒久的VAはオプション1、4及び5を組み合わせることによって決定される。

(3)マクロ経済VAの設計

マクロ経済VAを設計するためのオプションは、恒久的VAのためのオプションの選択に依存する。オプション1の下では、VAは会社自身の資産に基づいているので、マクロ経済VAはもはや必要ではない。したがって、アプローチ2が恒久的VAの設計のために選択される場合、追加的なマクロ経済VAはもはや使用されない。

アプローチ1が恒久的VAの設計に使用される場合、EIOPAは、オプション8に基づくマクロ経済VAが恒久的VAを補うべきであると考える。

・VAはスプレッドのどの部分に基づいているのか?

・調整は、どの程度まで各社の自己資産に依存しているのか?

・VAに適用される適用率は何に依存するのか?

・VAはリスクフリー金利適用されるのか又は資産に適用されるのか?

・危機的状況におけるVAとは何か?

(1)可能なオプションの組み合わせ

前述のオプションはVAの設計の特定の側面に関連している。VAの「フル」仕様の場合、これらのVAオプションのいくつかを組み合わせることができる。

このような組み合わせを検討する場合、恒久的VAの設計はマクロ経済VAの設計と区別されるべきであり、マクロ経済VAが導入される場合、これは恒久的VAを補完するものであり、危機的状況においてのみ適用される。

(2)恒久的VAを設計するためのオプションの組み合わせ

EIOPAは、恒久的VAを設計するために次の2つのオプションの組み合わせを評価した。

・アプローチ1:このアプローチでは、恒久的VAはオプション4、5、6を組み合わせて決定される。

・アプローチ2:このアプローチでは、恒久的VAはオプション1、4及び5を組み合わせることによって決定される。

(3)マクロ経済VAの設計

マクロ経済VAを設計するためのオプションは、恒久的VAのためのオプションの選択に依存する。オプション1の下では、VAは会社自身の資産に基づいているので、マクロ経済VAはもはや必要ではない。したがって、アプローチ2が恒久的VAの設計のために選択される場合、追加的なマクロ経済VAはもはや使用されない。

アプローチ1が恒久的VAの設計に使用される場合、EIOPAは、オプション8に基づくマクロ経済VAが恒久的VAを補うべきであると考える。

(2019年12月10日「保険・年金フォーカス」)

このレポートの関連カテゴリ

関連レポート

- EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(9)-自己資本-

- EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(8)-技術的準備金-

- EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(7)-株式リスクに関する措置-

- EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(6)-ボラティリティ調整について(その2)-

- EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(4)-マッチング調整及び移行措置等について-

- EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(3)-リスクフリー金利の補外について-

- EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(2)-CPの内容及び提案等の概要-

- EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(1)-2020年レビューに向けてのEC及び監督当局の動向-

- EUソルベンシーIIにおけるLTG措置等の適用状況とその影響(1)-EIOPAの2018年報告書の概要報告-

中村 亮一のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/09 | 曲線にはどんな種類があって、どう社会に役立っているのか(その13)-3次曲線(アーネシの曲線・シッソイド等)- | 中村 亮一 | 研究員の眼 |

| 2025/10/02 | IAIGsの指定の公表に関する最近の状況(15)-19の国・地域からの61社に- | 中村 亮一 | 保険・年金フォーカス |

| 2025/09/25 | 数字の「49」に関わる各種の話題-49という数字に皆さんはどんなイメージを有しているのだろう- | 中村 亮一 | 研究員の眼 |

| 2025/09/12 | 数字の「48」に関わる各種の話題-48という数字は、結構いろいろな場面で現れてくるようだ- | 中村 亮一 | 研究員の眼 |

新着記事

-

2025年10月14日

今週のレポート・コラムまとめ【10/7-10/10発行分】 -

2025年10月10日

企業物価指数2025年9月~国内企業物価の上昇率は前年比2.7%、先行きは鈍化予想~ -

2025年10月10日

中期経済見通し(2025~2035年度) -

2025年10月10日

保険・年金関係の税制改正要望(2026)の動き-関係する業界・省庁の改正要望事項など -

2025年10月10日

若者消費の現在地(4)推し活が映し出す、複層的な消費の姿~データで読み解く20代の消費行動

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(5)-ボラティリティ調整について(その1)-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

EIOPAがソルベンシーIIの2020年レビューに関するCPを公表(5)-ボラティリティ調整について(その1)-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!