- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- 投資信託の信託報酬とリスク・リターンの分析(2)~投資信託の分類毎のパフォーマンスを概観する~

投資信託の信託報酬とリスク・リターンの分析(2)~投資信託の分類毎のパフォーマンスを概観する~

金融研究部 准主任研究員・サステナビリティ投資推進室兼任 原田 哲志

文字サイズ

- 小

- 中

- 大

1―――はじめに

(1)リターンについては、市場全体の騰落率を表わす「ベンチマークリターン」とその差である「超過収益率」に分解して分析すること、(2)リスクについては、「ベンチマークリスク」と超過収益率のバラツキ(標準偏差)を表わす「トラッキングエラー」に分解して分析すること、(3)信託報酬については、同じリターンが期待できるのであれば低い方が望ましく、特に長期投資では最終リターンに大きな差が生じることを確認した。

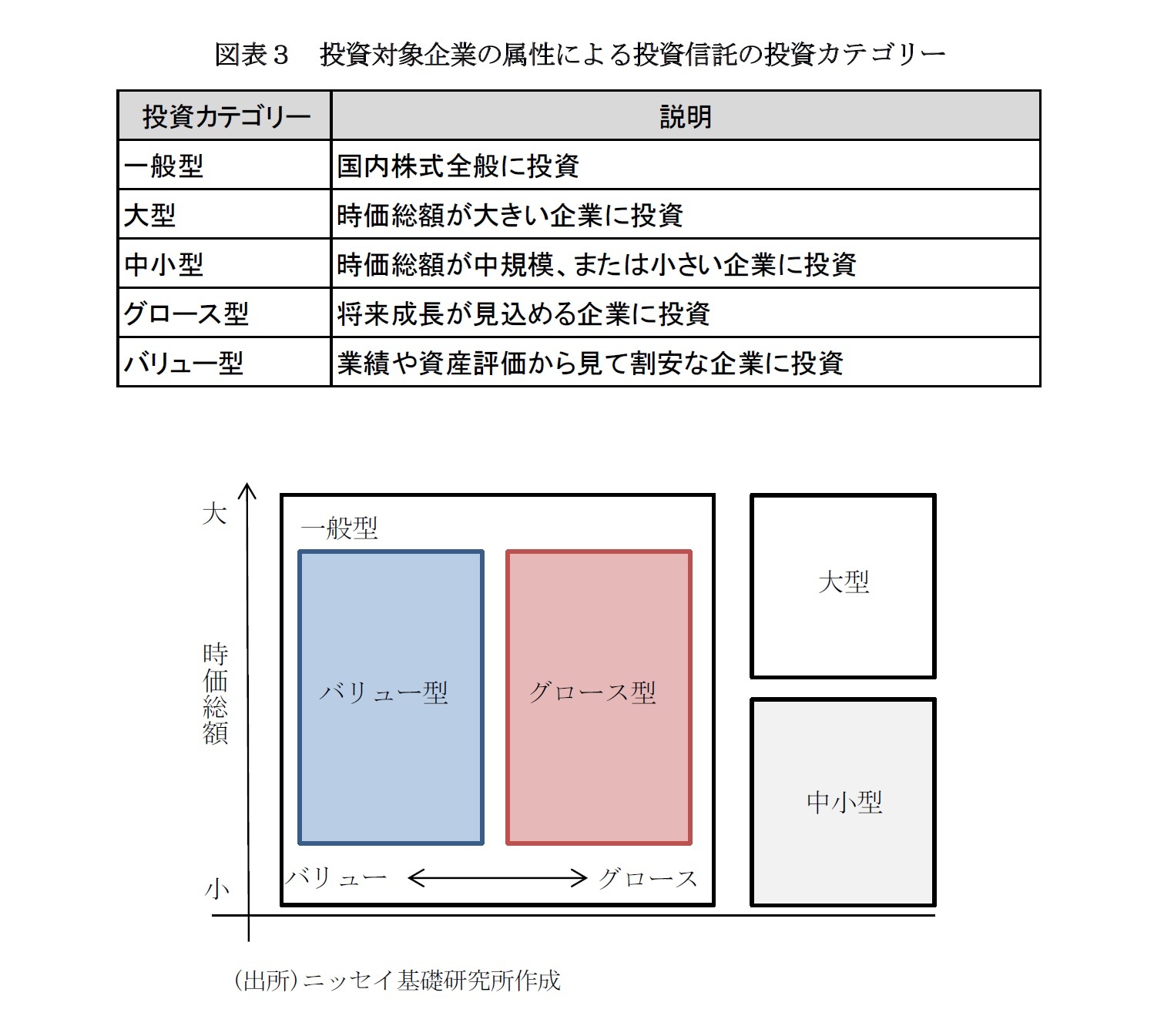

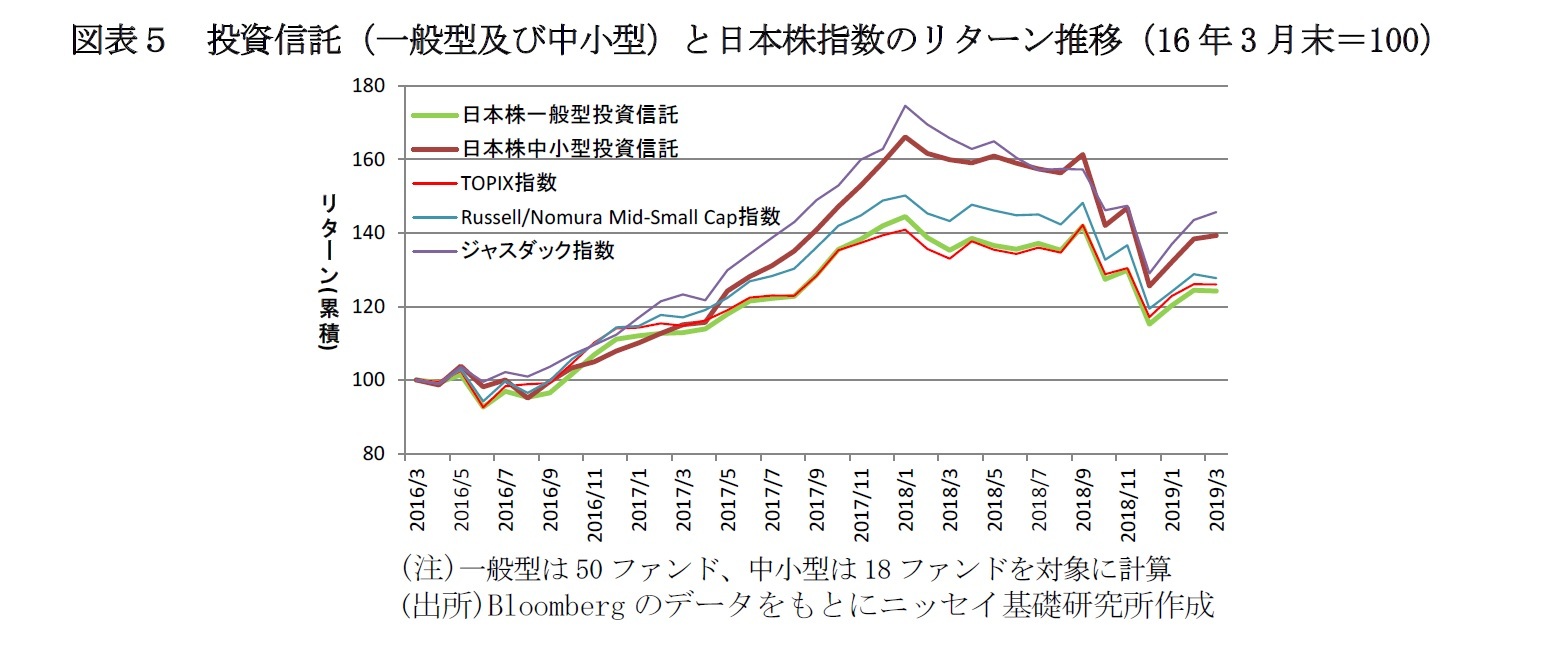

本稿では、まず国内株式に投資する投資信託について運用スタイルなどをもとに分類する。次に、投資信託の評価方法を用いて、投資信託のリスク・リターンや信託報酬について、分類毎にその傾向や特徴を確認したい。

1 原田 哲志 『投資信託の信託報酬とリスク・リターンの分析(1) ~投資信託の評価基準について整理する~』ニッセイ基礎研究所、基礎研レター、2019年6月6日

2―――投資信託の分類とその特徴

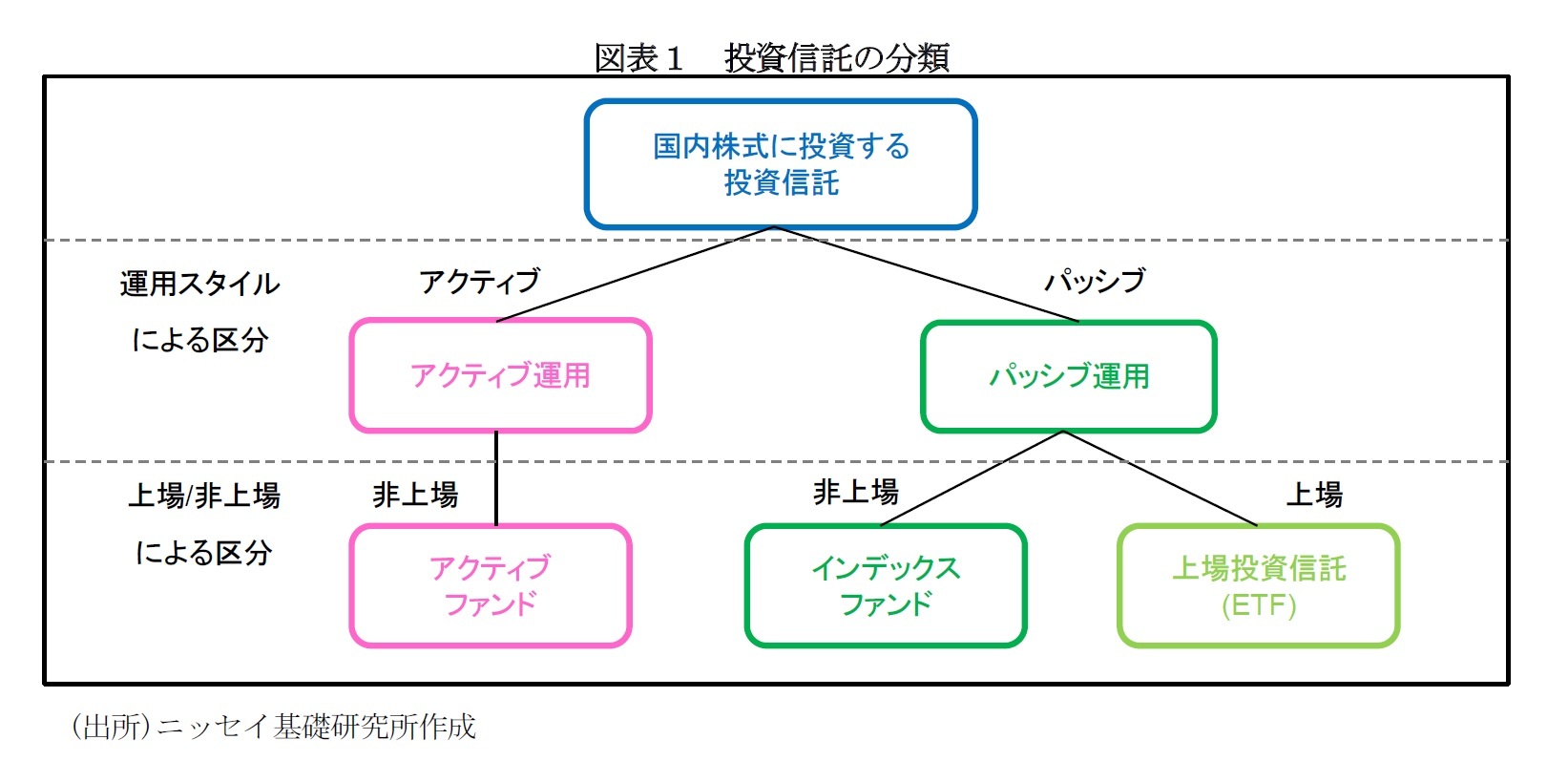

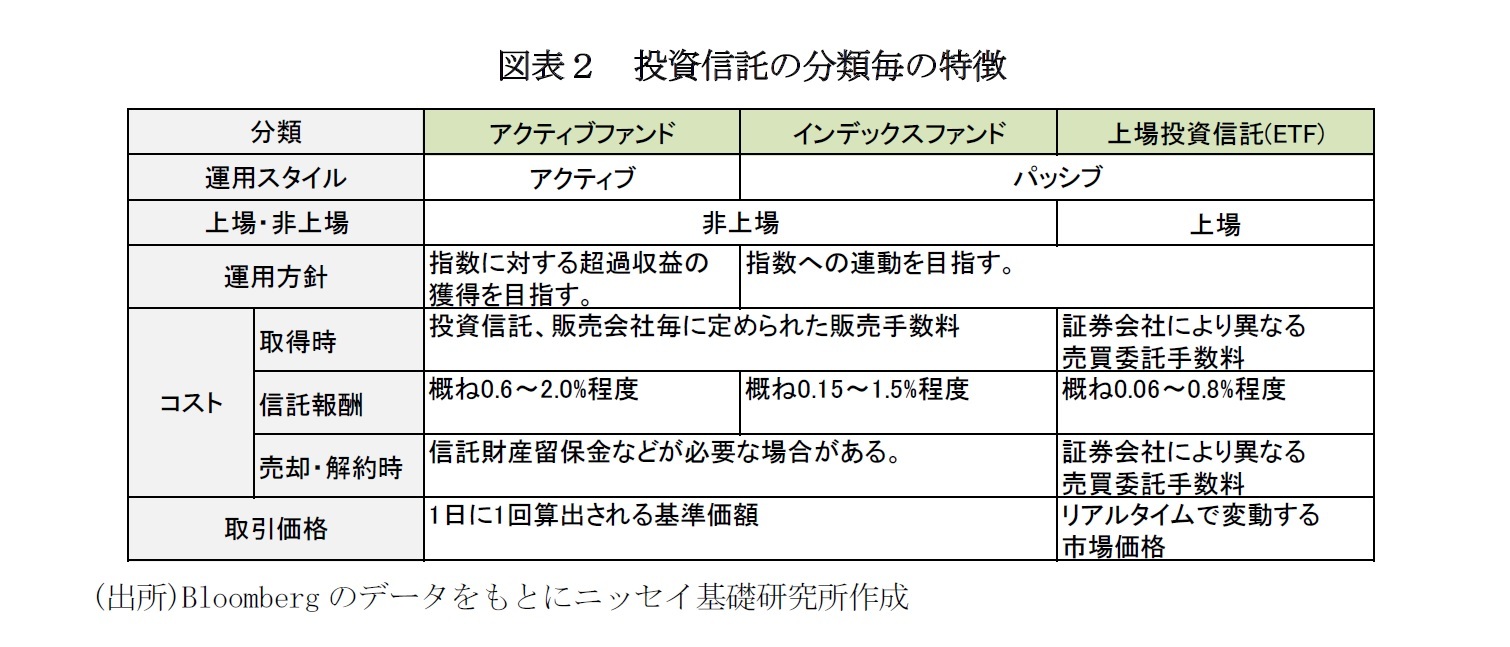

運用スタイルは大きく「アクティブ運用」と「パッシブ運用」に分けることができる。「アクティブ運用」は銘柄選択を行うことで特定のベンチマークや市場全体等を上回る投資成果(超過収益)の獲得を目指す運用を言う2。また、「パッシブ運用」は特定のベンチマークに連動する投資成果の獲得を目指す運用を言う。

上場/非上場の区分は販売会社を窓口として売買を行う非上場投資信託と個別銘柄と同じように市場で売買を行う上場投資信託(ETF)に分類できる。通常、アクティブ運用は非上場投資信託の形態をとり、パッシブ運用は非上場投資信託のインデックスファンドと上場投資信託(ETF)に分類される。

2 投資信託によっては特定のベンチマークを比較対象として定めている。また、特定のベンチマークを定めない投資信託や市場動向によらない収益の獲得を目指す投資信託もある。投資信託のベンチマークは目論見書で確認することができる。

3―――リスク・リターンと信託報酬の平均水準

3 このうち、264の投資信託についてベンチマークを確認できたため、本稿ではこれら264の投資信託の超過収益率及びトラッキングエラーを集計した。

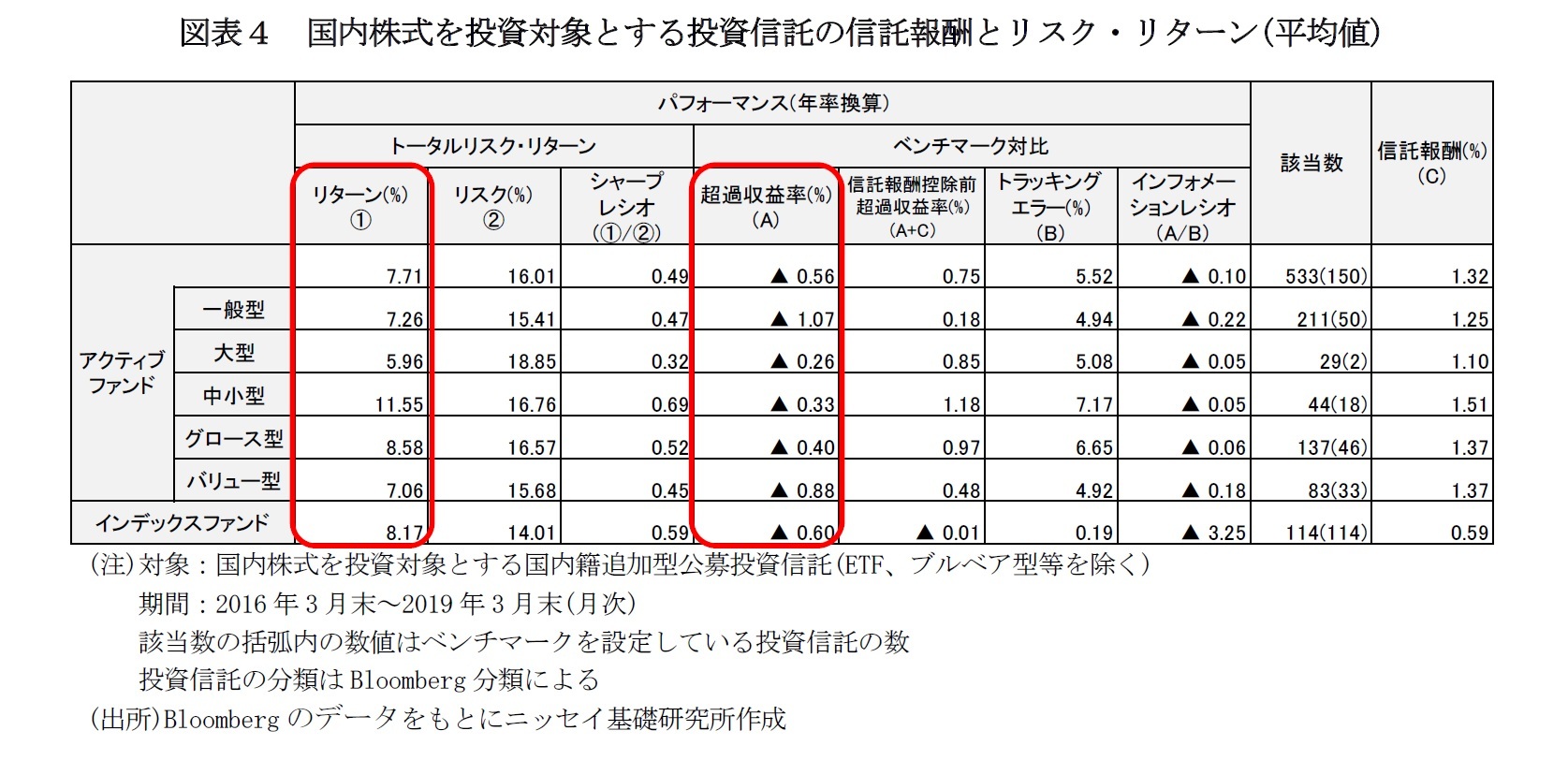

もっとも、信託報酬を控除する前の超過収益率は、アクティブファンドが「+0.76%」、インデックスファンドが「▲0.01%」となっている。投資カテゴリー別にみてもアクティブファンドは信託報酬控除前では全てプラスの超過収益率を獲得できており、信託報酬の高さが超過収益率をマイナスに押し下げる結果となっている。

(2019年07月01日「基礎研レター」)

03-3512-1860

- 【職歴】

2008年 大和証券SMBC(現大和証券)入社

大和証券投資信託委託株式会社、株式会社大和ファンド・コンサルティングを経て

2019年 ニッセイ基礎研究所(現職)

【加入団体等】

・公益社団法人 日本証券アナリスト協会 検定会員

・修士(工学)

原田 哲志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/06 | グローバル株式市場動向(2025年9月)-米国の利下げ再開により上昇継続 | 原田 哲志 | 基礎研レター |

| 2025/09/12 | グローバル株式市場動向(2025年8月)-米国の利下げ期待から堅調な推移 | 原田 哲志 | 基礎研レター |

| 2025/09/03 | 日本の人的資本投資の現状と課題 | 原田 哲志 | ニッセイ年金ストラテジー |

| 2025/08/15 | グローバル株式市場動向(2025年7月)-米国と日欧の関税大枠合意により安心感が広がる | 原田 哲志 | 基礎研レター |

新着記事

-

2025年10月29日

生活習慣病リスクを高める飲酒の現状と改善に向けた対策~男女の飲酒習慣の違いに着目して -

2025年10月29日

地域イベントの現実と課題-渋谷のハロウィンをイベントとして運営できるか- -

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【投資信託の信託報酬とリスク・リターンの分析(2)~投資信託の分類毎のパフォーマンスを概観する~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

投資信託の信託報酬とリスク・リターンの分析(2)~投資信託の分類毎のパフォーマンスを概観する~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!