- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 株式 >

- 続・資本コストからみたPBR効果~2017、2018年度の要因分析から今後の動向を考える~

2019年06月21日

文字サイズ

- 小

- 中

- 大

1――はじめに

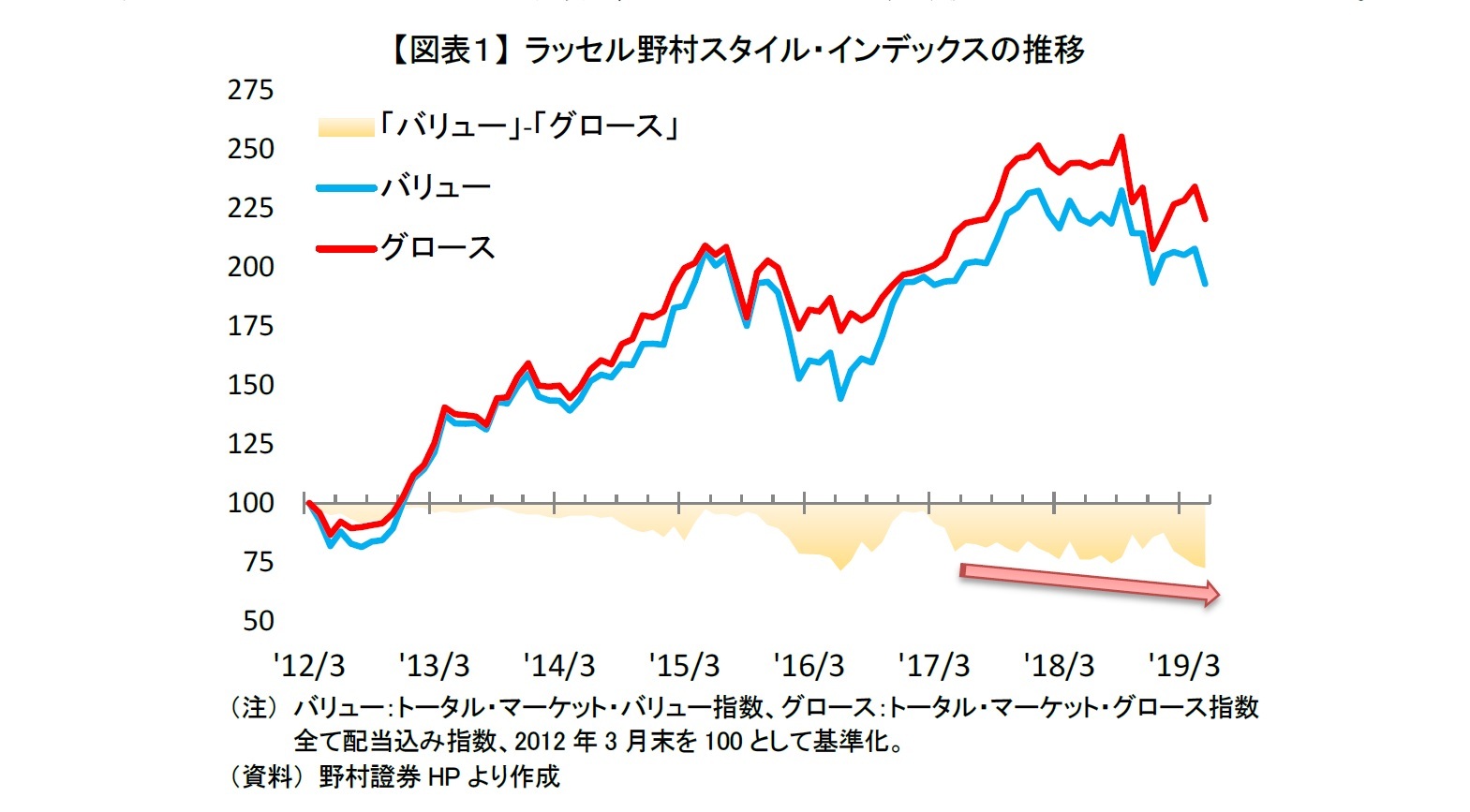

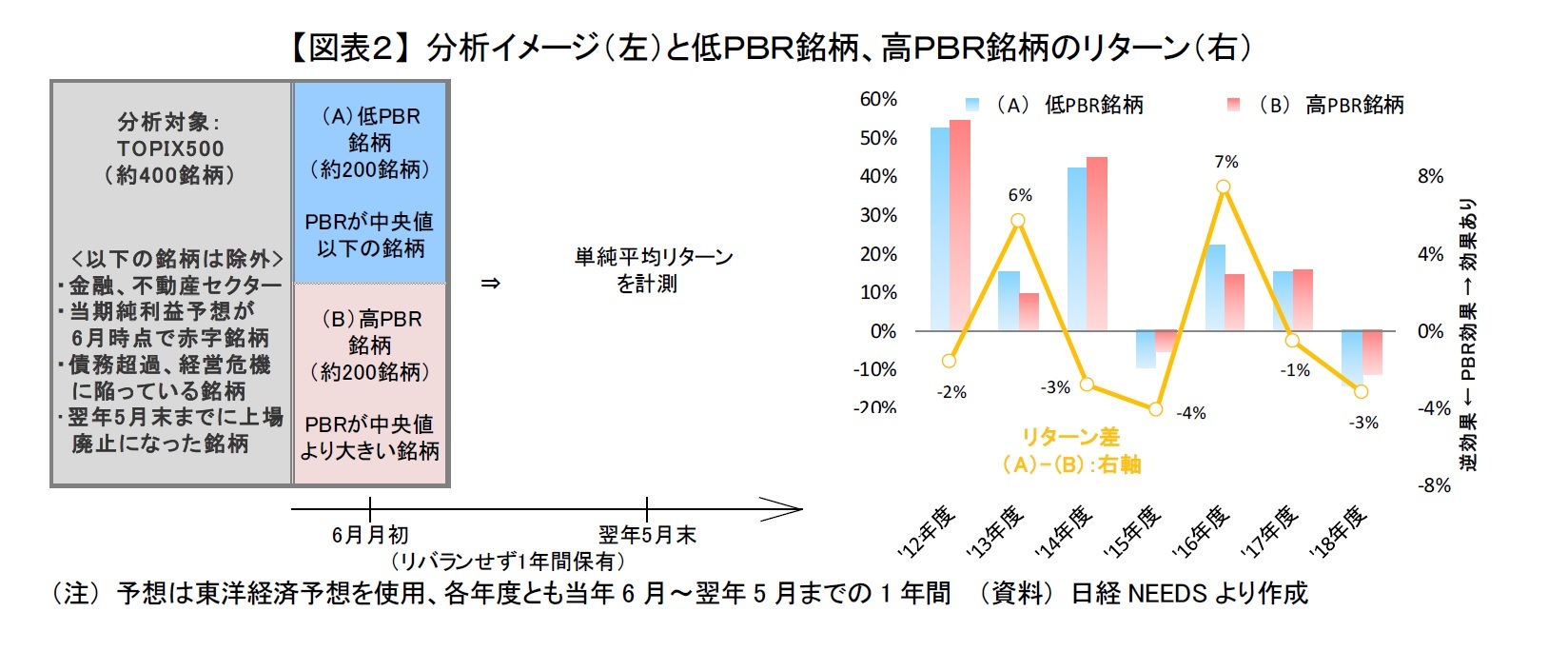

日本の株式市場では、低PBR銘柄は高PBR銘柄よりも高パフォーマンスの傾向がある(以後、この傾向を「PBR効果」と表記)ことが知られているが、リーマン・ショック以降はあまりみられなくなっている。ここ2年もPBR効果が明確にみられず、どちらかというと高PBR銘柄の方が低PBR銘柄よりもやや高パフォーマンスの状況となっている。実際にラッセル野村スタイル・インデックスで確認すると、低PBR銘柄のパフォーマンスを示すバリュー指数と高PBR銘柄のパフォーマンスを示すグロース指数の差の面グラフは、2017年6月以降、上下動しながらも下落基調が続いている【図表1】。

そこで本稿では、「なぜPBR効果がここ2年ほどあらわれていないのか」を残余利益モデル(資本コスト)によるパフォーマンスの要因分解から整理した上で、今後の動向について考えていく。

そこで本稿では、「なぜPBR効果がここ2年ほどあらわれていないのか」を残余利益モデル(資本コスト)によるパフォーマンスの要因分解から整理した上で、今後の動向について考えていく。

2――TOPIX500採用銘柄をPBRで2つに分けてリターン分解

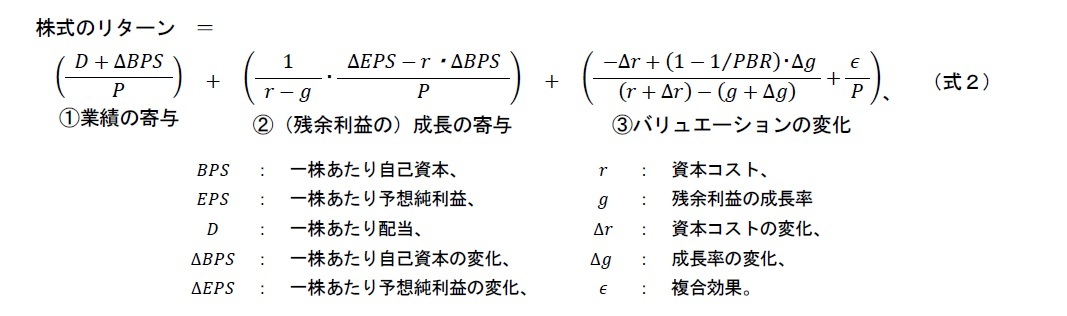

(式2)の「①業績の寄与」は1年間で実際に得た利益(配当と自己資本の増加)による株価上昇(赤字の場合は下落)であるのに対して、「②成長の寄与」は今後の業績予想の変化に対する株価変動である(予想純利益は東洋経済予想を用いている)。たとえば予想残余利益が1年後に拡大し、残余利益が成長していれば、「②成長の寄与」はプラスになる。「②成長の寄与」は実際の利益成長ではなく株価に織り込まれている予想利益の変化、つまり成長期待に対する株価の変動という意味合いが強いかもしれない。

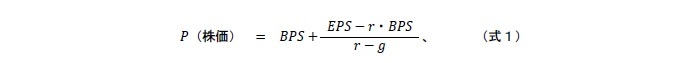

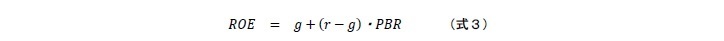

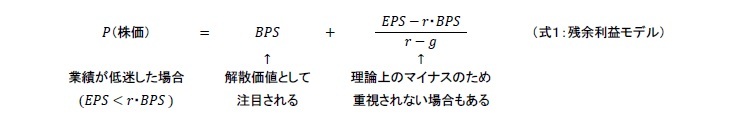

分解する際に用いる低PBR銘柄と高PBR銘柄と資本コストと残余利益の成長率は、残余利益モデル(式1)を変形したROEとPBRの関係式(式3)から推計した。

分解する際に用いる低PBR銘柄と高PBR銘柄と資本コストと残余利益の成長率は、残余利益モデル(式1)を変形したROEとPBRの関係式(式3)から推計した。

サンプルに異常値がある場合には回帰分析の結果は異常値の影響を大きくうけるため、回帰分析前に異常値処理を行った。異常値処理として、今期予想ROE、PBR共に「平均値±3・標準偏差」から外れる銘柄は回帰分析のサンプルから除外した。

なお、(式1)から(式4)の導出や2016年度以前のPBR効果の要因分解についてご関心がある場合は「資本コストからみたPBR効果~要因分析から今後の動向を考える~」をご参照ください。

なお、(式1)から(式4)の導出や2016年度以前のPBR効果の要因分解についてご関心がある場合は「資本コストからみたPBR効果~要因分析から今後の動向を考える~」をご参照ください。

3――2017年度と2018年度で異なる

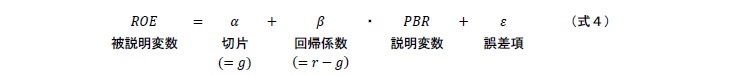

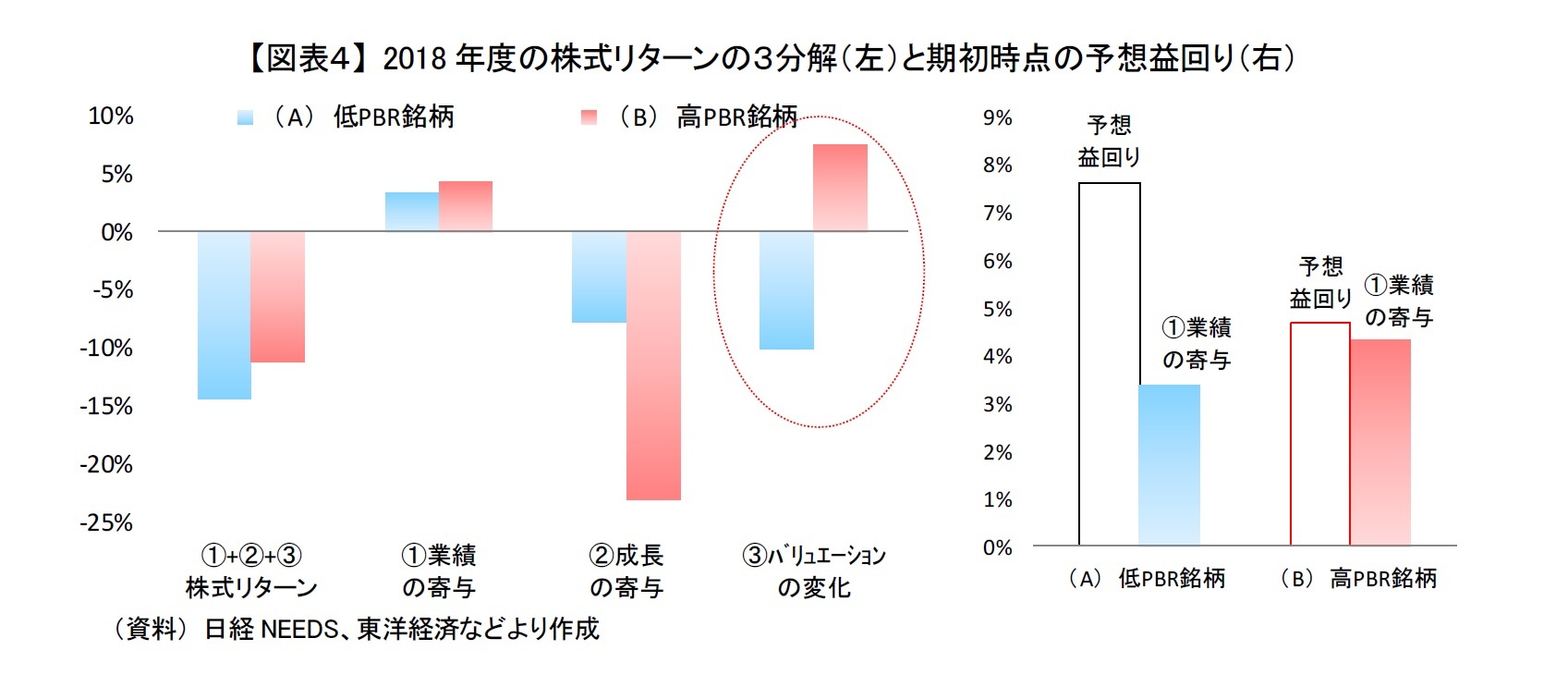

2017年度の分解した結果をみると【図表3:左】、高PBR銘柄と比べて低PBR銘柄の方が「①業績の寄与」は大きく、「③バリュエーションの変化」のマイナス幅は小さかった。「①業績の寄与」と期初(6月)時点の予想益回り(=予想純利益/株価)を比較すると【図表3:右】、ともに「①業績の寄与」が予想益回りを上回っているが低PBR銘柄の差異が大きかった。低PBR銘柄の業績が特に上ぶれたといえるだろう。それでも高PBR銘柄の「②成長の寄与」(赤点線)が大きかったため、全体でみると高PBR銘柄がやや優位となったことが分かる。つまり、2017年度は低PBR銘柄の業績も好調であったが、それ以上に高PBR銘柄の翌年度以降の業績拡大期待が高まったため、高PBR銘柄のパフォーマンスがやや優位になったといえるだろう。

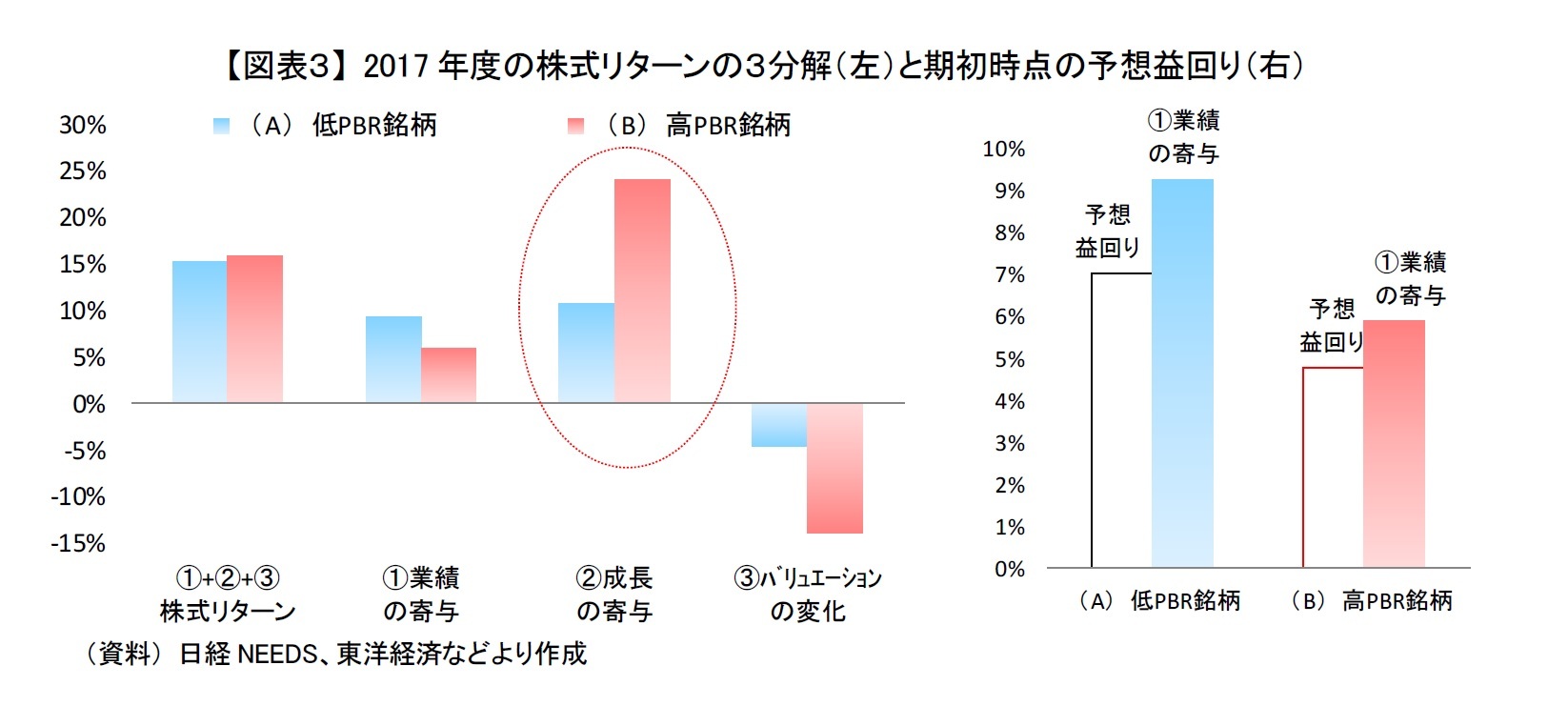

また、「①業績の寄与」も低PBR銘柄が高PBR銘柄と比べて小さかった【図表4:左】。低PBR銘柄では、期初の予想益回りを比べて「①業績の寄与」が大きく下回っており、業績が大きく下ぶれていたことが示唆される。やはり米中問題などの外部環境の悪影響が低PBR銘柄のバリュエーションだけでなく業績にも現れだしていた可能性もあるだろう。

4――今後の動向は?

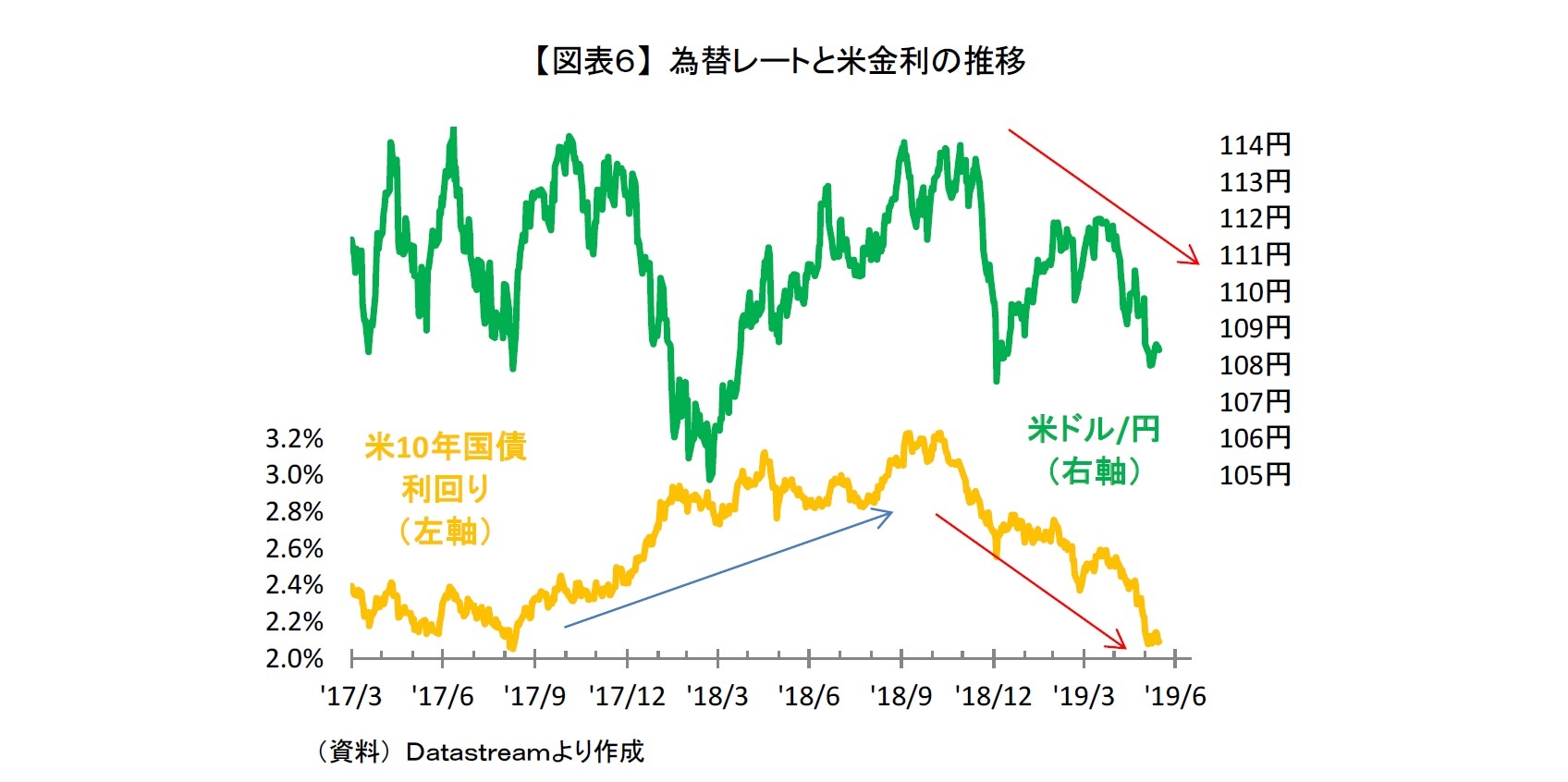

足元2年について整理してきたが、今後しばらくは低PBR銘柄にとって厳しい環境が続くと考えている。米中問題は長期化が見込まれており、引き続き悪影響が懸念される。その他、為替市場でも米国では年内利下げ観測が出てきているため、円高基調が続く可能性も高いためである。

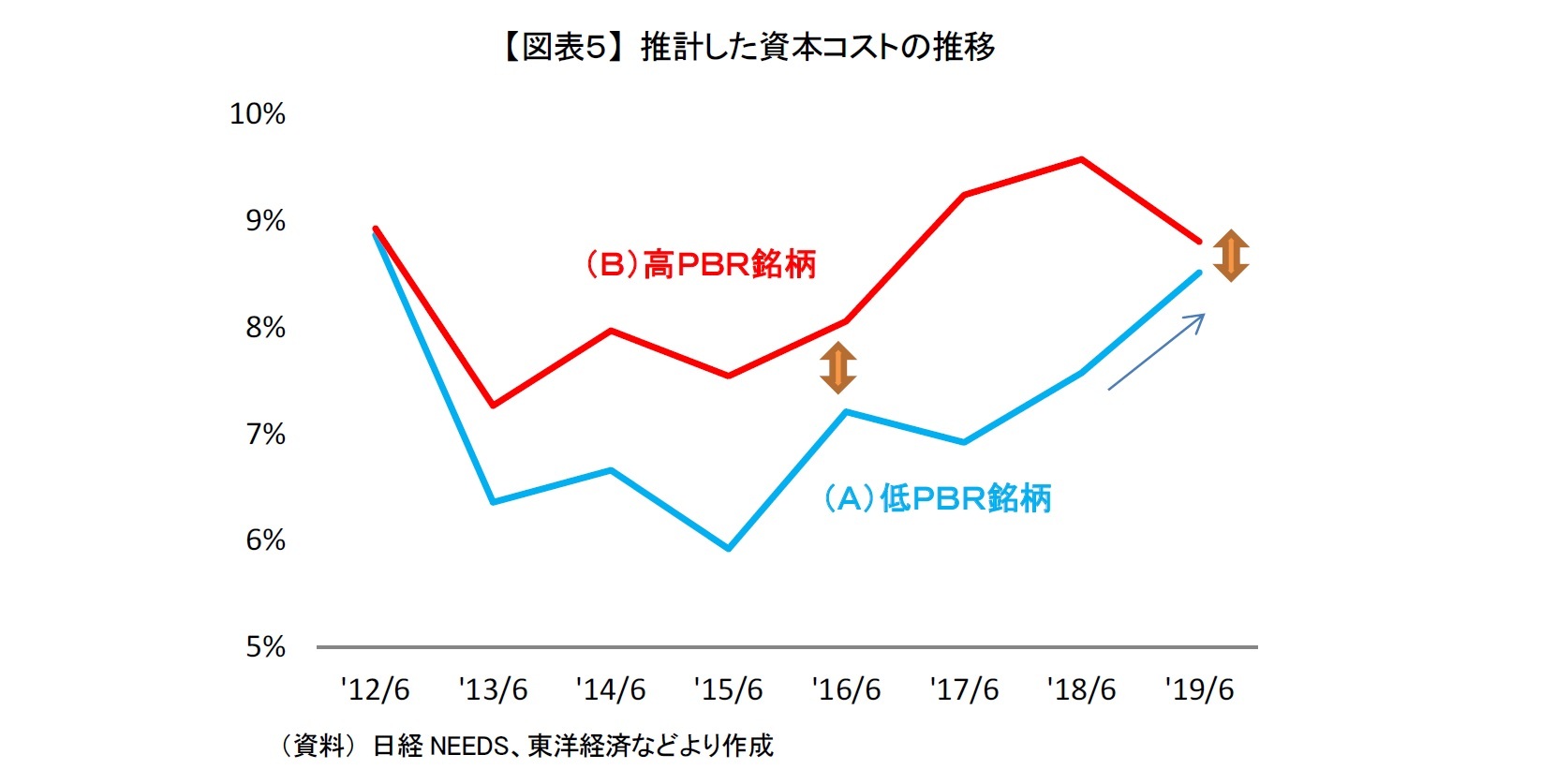

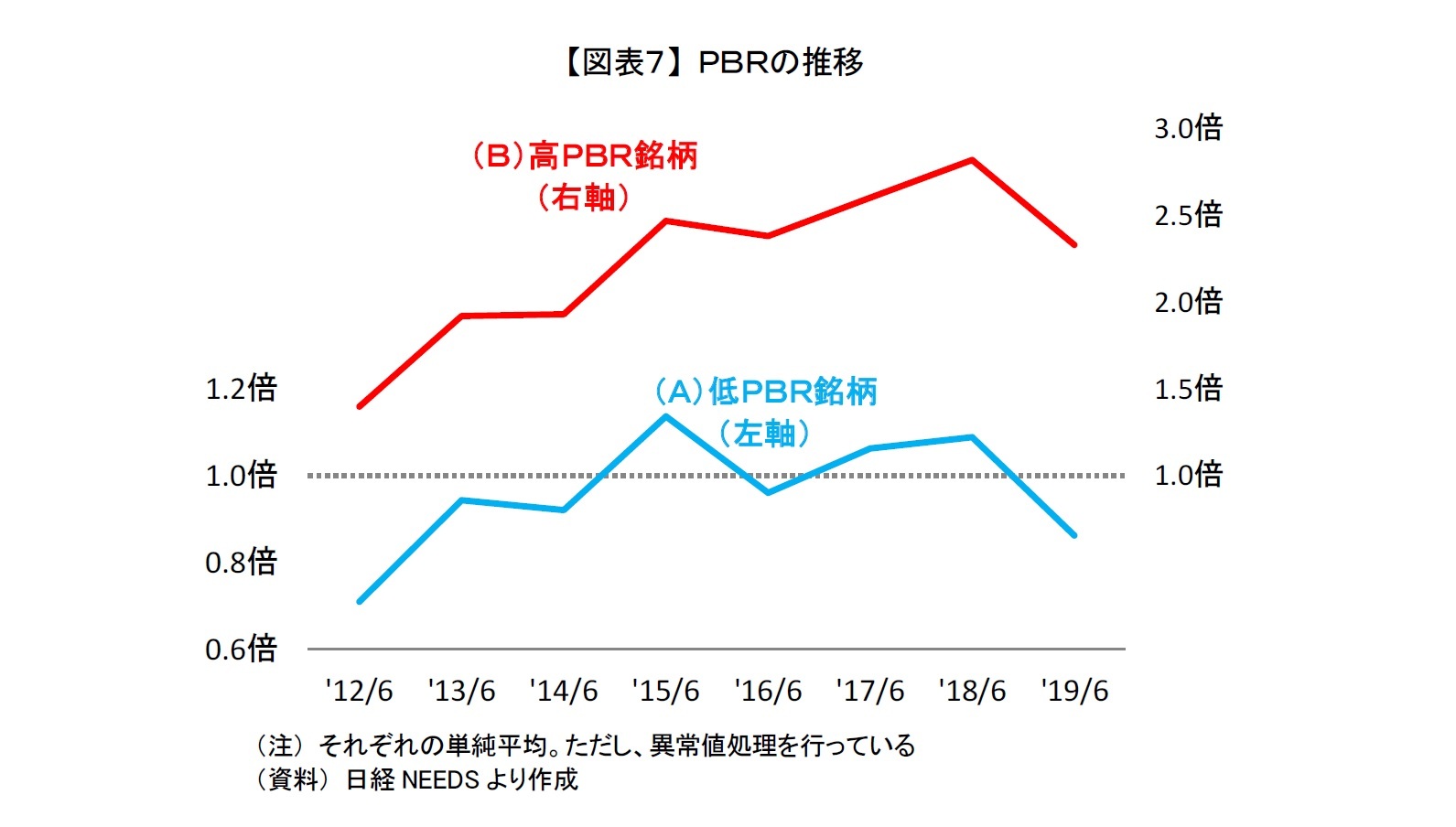

ただ、その一方で低PBR銘柄は2018年度に株価が下落し、割安感が高まっている点は留意する必要があるだろう。実際に、低PBR銘柄と高PBR銘柄の資本コストの差は低PBR銘柄が大きく反発した2016年以上に足元、縮んでおり【図表5】、低PBR銘柄の相対的な割安感が高まっていることが確認できる。また、低PBR銘柄のPBR(単純平均)も1倍を下回り【図表7】、アベノミクス相場が始まった2013年以降だと最も低い水準にある。そのため、低PBR銘柄の業績が大きく下ぶれしたとしても、自己資本を大きく毀損するようなことにならなければ、解散価値として自己資本が株価を下支えすることが期待できる。

ただ、その一方で低PBR銘柄は2018年度に株価が下落し、割安感が高まっている点は留意する必要があるだろう。実際に、低PBR銘柄と高PBR銘柄の資本コストの差は低PBR銘柄が大きく反発した2016年以上に足元、縮んでおり【図表5】、低PBR銘柄の相対的な割安感が高まっていることが確認できる。また、低PBR銘柄のPBR(単純平均)も1倍を下回り【図表7】、アベノミクス相場が始まった2013年以降だと最も低い水準にある。そのため、低PBR銘柄の業績が大きく下ぶれしたとしても、自己資本を大きく毀損するようなことにならなければ、解散価値として自己資本が株価を下支えすることが期待できる。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2019年06月21日「基礎研レポート」)

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/05 | 2025年上半期も新NISA経由の投信買付が継続 | 前山 裕亮 | ニッセイ年金ストラテジー |

| 2025/07/23 | プラチナNISAに毎月分配型よりも必要なもの | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年09月18日

不動産投資市場動向(2025年上期)~日本市場の取引額は高水準を維持。グローバル市場は回復基調を辿るも依然低調 -

2025年09月18日

資金循環統計(25年4-6月期)~個人金融資産は2239兆円と過去最高を更新、投信・国債・定期預金への資金流入が目立つ -

2025年09月18日

欧州委員会、Googleに制裁金-オンライン広告サービス市場での支配力濫用 -

2025年09月18日

米住宅着工・許可件数(25年8月)-着工件数(前月比)は減少に転じたほか、市場予想も下回る -

2025年09月17日

ふるさと納税「お得競争」の終焉-ポイント還元の廃止で問われる「地域貢献」と「持続可能な制度」のこれから

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【続・資本コストからみたPBR効果~2017、2018年度の要因分析から今後の動向を考える~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

続・資本コストからみたPBR効果~2017、2018年度の要因分析から今後の動向を考える~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!