- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 豪ドルとNZドル、2つのオセアニア通貨に違いはあるのか?~それぞれの強みと弱み

2018年08月01日

文字サイズ

- 小

- 中

- 大

(2) 景気・金融政策の乖離

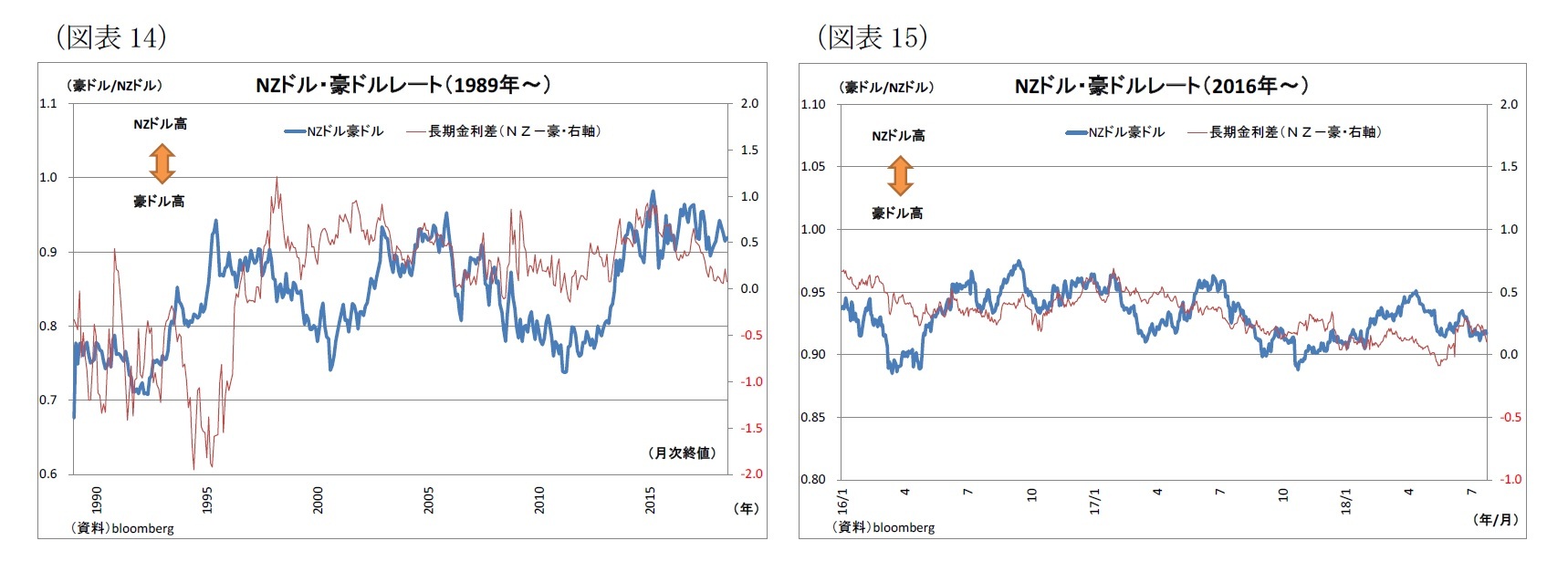

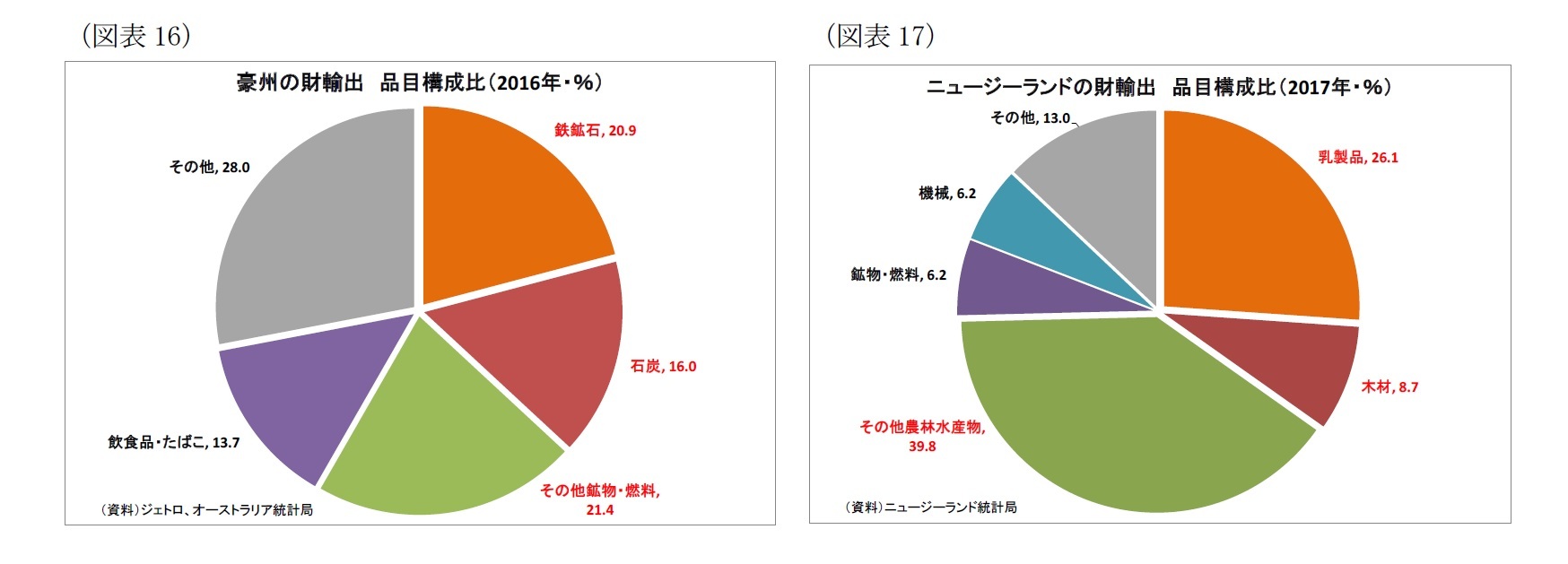

また、両国の景気・金融政策に一時的な乖離が発生することも為替変動要因となる。

例えば、リーマンショック後の2009年にRBA(オーストラリア準備銀行)は景気の底入れや交易条件の改善などを理由に利上げを開始し、2010年にかけて7回もの利上げを実施したが、この間のRBNZ(NZ準備銀行)による利上げは2010年の2回で留まった(前掲図表10)。また、NZでは、2010年9月と2011年2月にカンタベリー地方で大地震が発生し一時的に景気が減速したが、その後は復興需要もあって景気回復が加速(前掲図表6)、RBNZは2014年に4回の利上げを実施したが、この間、RBAは政策金利を据え置いた。

こうした動きの差を反映して、2009年から2011年前半にかけては豪ドル高・NZドル安基調となったが、2013年から2014年にかけてはNZドル高・豪ドル安が進行した。

ちなみに、長期的な景気の安定度では豪州に分がある。豪州は現時点において26年以上連続で景気後退(2四半期以上のマイナス成長)を経験していない。リーマンショックの発生した2008年や翌2009年にも明確なプラス成長を確保している。景気後退がなければ通貨が下落しないわけではないものの、景気後退に陥れば一般的に通貨下落も深くなることから、経済の安定感は豪ドルの下支え要因になる。

また、両国の景気・金融政策に一時的な乖離が発生することも為替変動要因となる。

例えば、リーマンショック後の2009年にRBA(オーストラリア準備銀行)は景気の底入れや交易条件の改善などを理由に利上げを開始し、2010年にかけて7回もの利上げを実施したが、この間のRBNZ(NZ準備銀行)による利上げは2010年の2回で留まった(前掲図表10)。また、NZでは、2010年9月と2011年2月にカンタベリー地方で大地震が発生し一時的に景気が減速したが、その後は復興需要もあって景気回復が加速(前掲図表6)、RBNZは2014年に4回の利上げを実施したが、この間、RBAは政策金利を据え置いた。

こうした動きの差を反映して、2009年から2011年前半にかけては豪ドル高・NZドル安基調となったが、2013年から2014年にかけてはNZドル高・豪ドル安が進行した。

ちなみに、長期的な景気の安定度では豪州に分がある。豪州は現時点において26年以上連続で景気後退(2四半期以上のマイナス成長)を経験していない。リーマンショックの発生した2008年や翌2009年にも明確なプラス成長を確保している。景気後退がなければ通貨が下落しないわけではないものの、景気後退に陥れば一般的に通貨下落も深くなることから、経済の安定感は豪ドルの下支え要因になる。

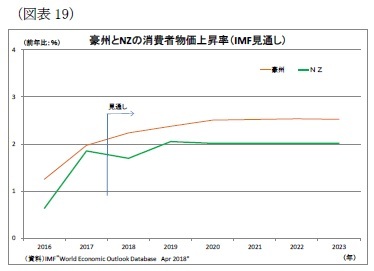

なお、現時点での両国の金融政策はスタンスにはあまり差が見受けられない。両国の物価上昇率は既に底入れしているものの上昇圧力はまだ鈍いため、中央銀行であるRBA、RBNZはともに政策金利を現行の過去最低水準にしばらく据え置く方針を示唆している。

なお、現時点での両国の金融政策はスタンスにはあまり差が見受けられない。両国の物価上昇率は既に底入れしているものの上昇圧力はまだ鈍いため、中央銀行であるRBA、RBNZはともに政策金利を現行の過去最低水準にしばらく据え置く方針を示唆している。トランプ政権の保護主義に端を発した貿易摩擦など世界経済の下振れリスクが最近高まっているものの、メインシナリオとしては、今後とも世界経済の回復が続くことで、資源価格・需要の持ち直し等を通じて次第に両国の物価上昇圧力は高まり、来年にも利上げに向かうと筆者は予想している。そうなれば、両国の国債利回りも上昇に向かい、投資妙味が向上することで通貨も上昇していくことになるだろう。

(3) 物価上昇率の違い

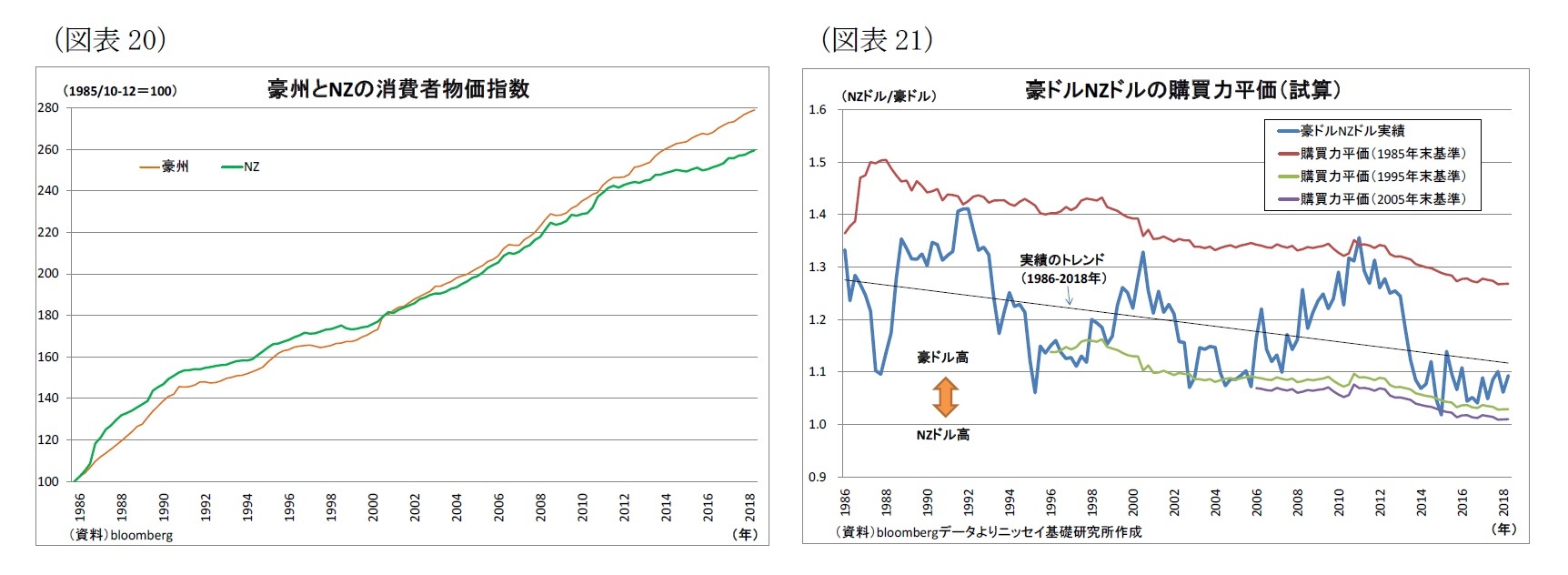

また、両国の間ではわずかながら物価上昇率に格差がある点も、長い目で為替変動要因になってきた可能性がある。具体的には、1990年代後半以降、豪州の物価上昇率がNZを上回ってきたことだ(図表20)。為替決定理論の一つである購買力平価の考え方では、物価上昇率が高い(低い)国の通貨は、低い(高い)国の通貨に対して長期的には下落(上昇)しやすいとされる。物価の上昇(下落)は、その通貨の購買力を押し下げる(押し上げる)ことがその理由だ。

購買力平価には、「いつの時点を計算の起点にするかによって、結果が大きく異なる」という問題がある。そこで、異なる3つの時点を起点として豪ドルNZドルの購買力平価(消費者物価ベース)を算出した(図表21)。

その結果、どの起点をベースにしても、購買力平価はごく緩やかに豪ドル安・NZドル高方向に動いており、実際の豪ドル・NZドルレートの長期のトレンドと一致している。超長期では、購買力平価が成り立っている可能性が示唆されている。

また、両国の間ではわずかながら物価上昇率に格差がある点も、長い目で為替変動要因になってきた可能性がある。具体的には、1990年代後半以降、豪州の物価上昇率がNZを上回ってきたことだ(図表20)。為替決定理論の一つである購買力平価の考え方では、物価上昇率が高い(低い)国の通貨は、低い(高い)国の通貨に対して長期的には下落(上昇)しやすいとされる。物価の上昇(下落)は、その通貨の購買力を押し下げる(押し上げる)ことがその理由だ。

購買力平価には、「いつの時点を計算の起点にするかによって、結果が大きく異なる」という問題がある。そこで、異なる3つの時点を起点として豪ドルNZドルの購買力平価(消費者物価ベース)を算出した(図表21)。

その結果、どの起点をベースにしても、購買力平価はごく緩やかに豪ドル安・NZドル高方向に動いており、実際の豪ドル・NZドルレートの長期のトレンドと一致している。超長期では、購買力平価が成り立っている可能性が示唆されている。

豪州とNZの物価上昇率格差の背景には、各中央銀行が掲げる物価目標の水準の違いが影響を与えていると考えられる。RBAが掲げる物価目標が1993年央の導入以降、消費者物価上昇率(総合)で「2%~3%」とされてきたのに対し、RBNZの物価目標は、1990年3月から1996年12月までが「0%~2%」、以降2002年9月までが「0%~3%」、2002年9月以降が「1%~3%」と変更されてきたが3、いずれもRBAの目標レンジよりも下限が低く設定されている。

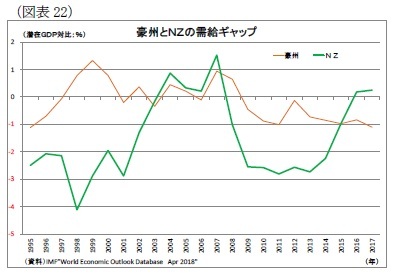

豪州とNZの物価上昇率格差の背景には、各中央銀行が掲げる物価目標の水準の違いが影響を与えていると考えられる。RBAが掲げる物価目標が1993年央の導入以降、消費者物価上昇率(総合)で「2%~3%」とされてきたのに対し、RBNZの物価目標は、1990年3月から1996年12月までが「0%~2%」、以降2002年9月までが「0%~3%」、2002年9月以降が「1%~3%」と変更されてきたが3、いずれもRBAの目標レンジよりも下限が低く設定されている。NZの需給ギャップは豪州と比べて大幅なマイナス(経済全体として供給過剰・需要不足になりやすい)になることが多く(図表22)、そのことが直接NZの物価抑制に働くとともに、中央銀行の金融政策運営の指針となる物価目標のレンジ差に繋がることを通じて、実際の物価上昇率の差として現れてきたと考えられる。

このように、超長期では物価差に沿ってごく緩やかな豪ドル安・NZドル高トレンドとなっており、今後も両国の経済・物価構造に大幅な変化が起こらなければ、緩やかなNZドル高圧力が続く可能性が高い。ただし、数年程度の期間では、大幅なNZドル安・豪ドル高が進んでいることも多く、購買力平価は当てはまりが悪い。短期から数年といった時間軸では、購買力平価よりも、景気や物価、資源価格といった要因の方が為替変動により強く影響するためだ。

3 日本銀行企画室「諸外国におけるインフレ・ターゲティング」(2000年6月)、各種報道より

(2018年08月01日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月05日

インドネシアGDP(25年7-9月期)~5.04%と底堅い成長を維持 -

2025年11月05日

完璧な成果より「誠実な経過」を-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(2) -

2025年11月05日

新たな局面に入るロシア制裁・ウクライナ支援 -

2025年11月05日

子どもにもっと「芸術の秋」を~より多くの子どもに機会を提供するには、企業による貢献も欠かせない。ニッセイ名作シリーズは今年で62年~ -

2025年11月04日

数字の「26」に関わる各種の話題-26という数字で思い浮かべる例は少ないと思われるが-

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【豪ドルとNZドル、2つのオセアニア通貨に違いはあるのか?~それぞれの強みと弱み】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

豪ドルとNZドル、2つのオセアニア通貨に違いはあるのか?~それぞれの強みと弱みのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!