- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀の出口戦略に関する考察-ETFの含み益で個人の資産形成を

2018年04月03日

文字サイズ

- 小

- 中

- 大

4――複数の出口戦略で早期の解決を

前述のシナリオでは日銀のバランスシートからETFが完全に消えるまで20年以上を要する。ただし、この試算は株価変動を考慮していない。株価が上昇した場合は日銀の保有額も増えるため、ピーク時の残高はもちろんのこと、売却完了までに要する期間がさらに長くなる可能性がある。

逆に株価が下落すれば保有額は試算より少なくなるが、株価が軟調になると売却ペースを緩めたり一時停止するなど、より慎重に売却を進めることが求められるので、やはり売却完了までの期間は長くなるかもしれない。そもそも「20年以上かけて処分する」こと自体、“出口戦略”と呼べるだろうか。そこで、日銀が市場で直接売却する以外の方法を検討してみたい。

逆に株価が下落すれば保有額は試算より少なくなるが、株価が軟調になると売却ペースを緩めたり一時停止するなど、より慎重に売却を進めることが求められるので、やはり売却完了までの期間は長くなるかもしれない。そもそも「20年以上かけて処分する」こと自体、“出口戦略”と呼べるだろうか。そこで、日銀が市場で直接売却する以外の方法を検討してみたい。

1|新たな機関を設立して日銀から移管する

最初の選択肢は、新たな機関を作って日銀からETFを移管するものだ。この手法については既に論じられているので多くを述べることは避けるが、2002年に設立した「銀行等保有株式取得機構」が参考になるだろう。

日銀が定めているETF買い入れの基本要綱の改正が必要となるほか、新たな機関の出資金をどこから拠出するか、損失が発生した場合に公的資金で穴埋めするのか否か(公的資金を投入しないなら、具体的にどうするのか)、そもそも日銀が新機関にETFを譲渡する価格は簿価か時価か(それ以外か)、新機関がETFを売却する際の制限を設けるか等々、検討すべき事項は山ほどある。

最初の選択肢は、新たな機関を作って日銀からETFを移管するものだ。この手法については既に論じられているので多くを述べることは避けるが、2002年に設立した「銀行等保有株式取得機構」が参考になるだろう。

日銀が定めているETF買い入れの基本要綱の改正が必要となるほか、新たな機関の出資金をどこから拠出するか、損失が発生した場合に公的資金で穴埋めするのか否か(公的資金を投入しないなら、具体的にどうするのか)、そもそも日銀が新機関にETFを譲渡する価格は簿価か時価か(それ以外か)、新機関がETFを売却する際の制限を設けるか等々、検討すべき事項は山ほどある。

2|企業に買い取ってもらう

自社株買いの活用も考えられる。日銀が保有するETFを現物株に交換して、ETFに組み入れられている企業に自社株を買い取ってもらう方法だ。ただ、自社株買いは企業が自主的に行うものであるうえ、企業側には「なぜ日銀から買い取らなければならないのか」という疑問もあろう。買い取りを促すためには、少なくとも税制優遇措置を設けるなどの工夫が必要だ。

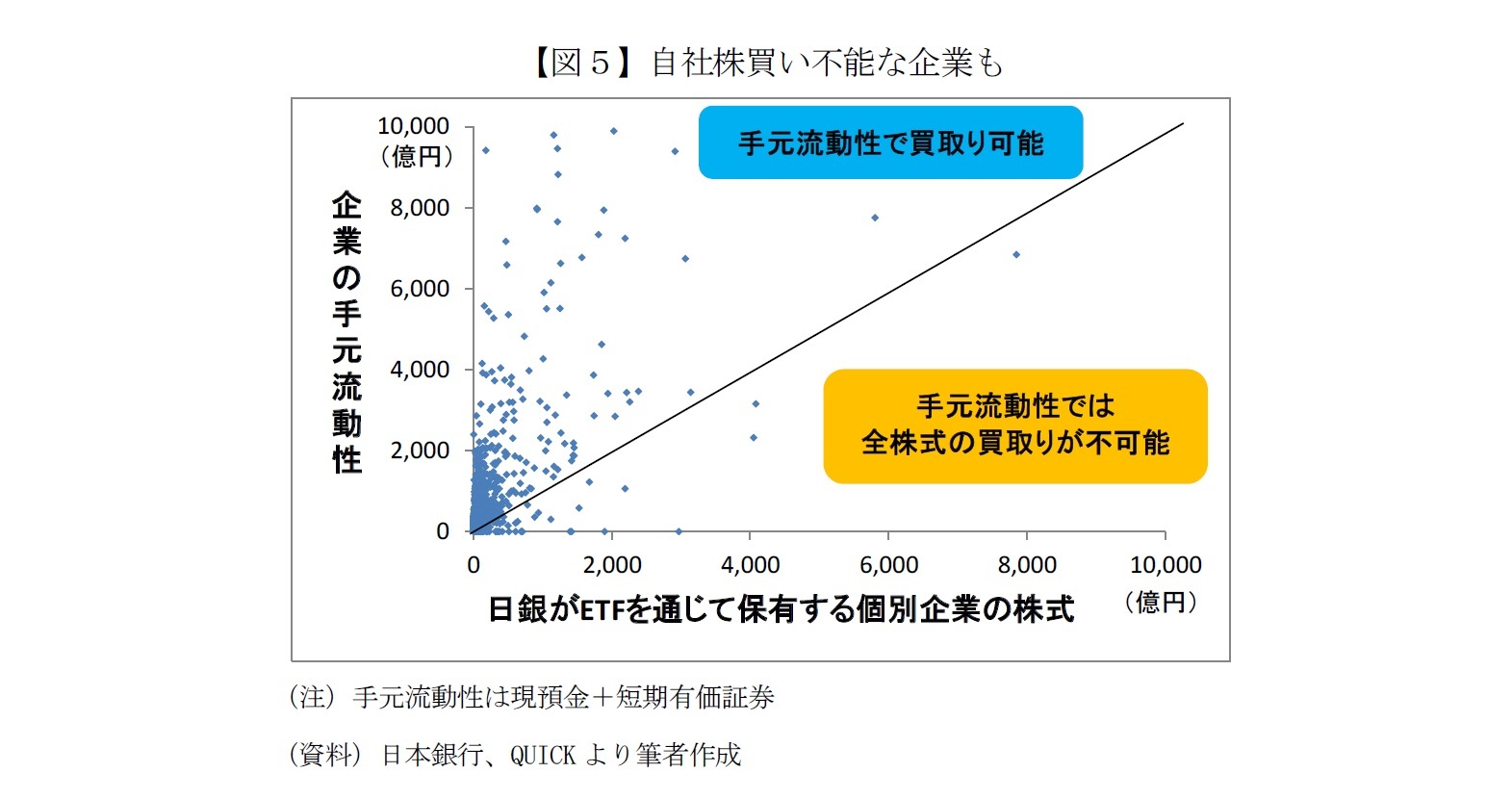

また、この方法にはいくつか問題がある。まず、買い取りに応じることができない企業も存在すると推測されることだ。図5のように、日銀がETFを通じて間接的に保有する株式の金額と比べて、手元流動性(現預金と短期有価証券の合計額)が少ない企業が散見される。これらの企業は仮に手元流動性を全て使っても、自社株買い要請に応じきれないことになる。

自社株買いの活用も考えられる。日銀が保有するETFを現物株に交換して、ETFに組み入れられている企業に自社株を買い取ってもらう方法だ。ただ、自社株買いは企業が自主的に行うものであるうえ、企業側には「なぜ日銀から買い取らなければならないのか」という疑問もあろう。買い取りを促すためには、少なくとも税制優遇措置を設けるなどの工夫が必要だ。

また、この方法にはいくつか問題がある。まず、買い取りに応じることができない企業も存在すると推測されることだ。図5のように、日銀がETFを通じて間接的に保有する株式の金額と比べて、手元流動性(現預金と短期有価証券の合計額)が少ない企業が散見される。これらの企業は仮に手元流動性を全て使っても、自社株買い要請に応じきれないことになる。

もっとも、企業が手元流動性を全て使い切ることは現実的でない。数字の上では手元流動性が日銀の保有株を上回っていても、全株の買い取りに応じない企業が多数となることも予想される。仮にこの方法を実施する場合は、売れ残った株式をどうするのか予め検討しておく必要がある。

なお、図5では自社株を買い取る原資に手元流動性を用いたが、ネットキャッシュ(手元流動性から有利子負債を引いた額)とする考え方もあるだろう。「自社株買いより借金返済を優先すべき」という意味だが、これは誤った考え方だ。

一般的に有利子負債(借入金や社債)よりも自己資本の方がコストが高い。したがって、企業としては相対的にコストが高い自己株式の買い戻しを優先すべきであって、借金を返済した残りで株式を買い戻すのは理に適った行動とはいえない。

なお、図5では自社株を買い取る原資に手元流動性を用いたが、ネットキャッシュ(手元流動性から有利子負債を引いた額)とする考え方もあるだろう。「自社株買いより借金返済を優先すべき」という意味だが、これは誤った考え方だ。

一般的に有利子負債(借入金や社債)よりも自己資本の方がコストが高い。したがって、企業としては相対的にコストが高い自己株式の買い戻しを優先すべきであって、借金を返済した残りで株式を買い戻すのは理に適った行動とはいえない。

3|割引価格で個人に譲渡する

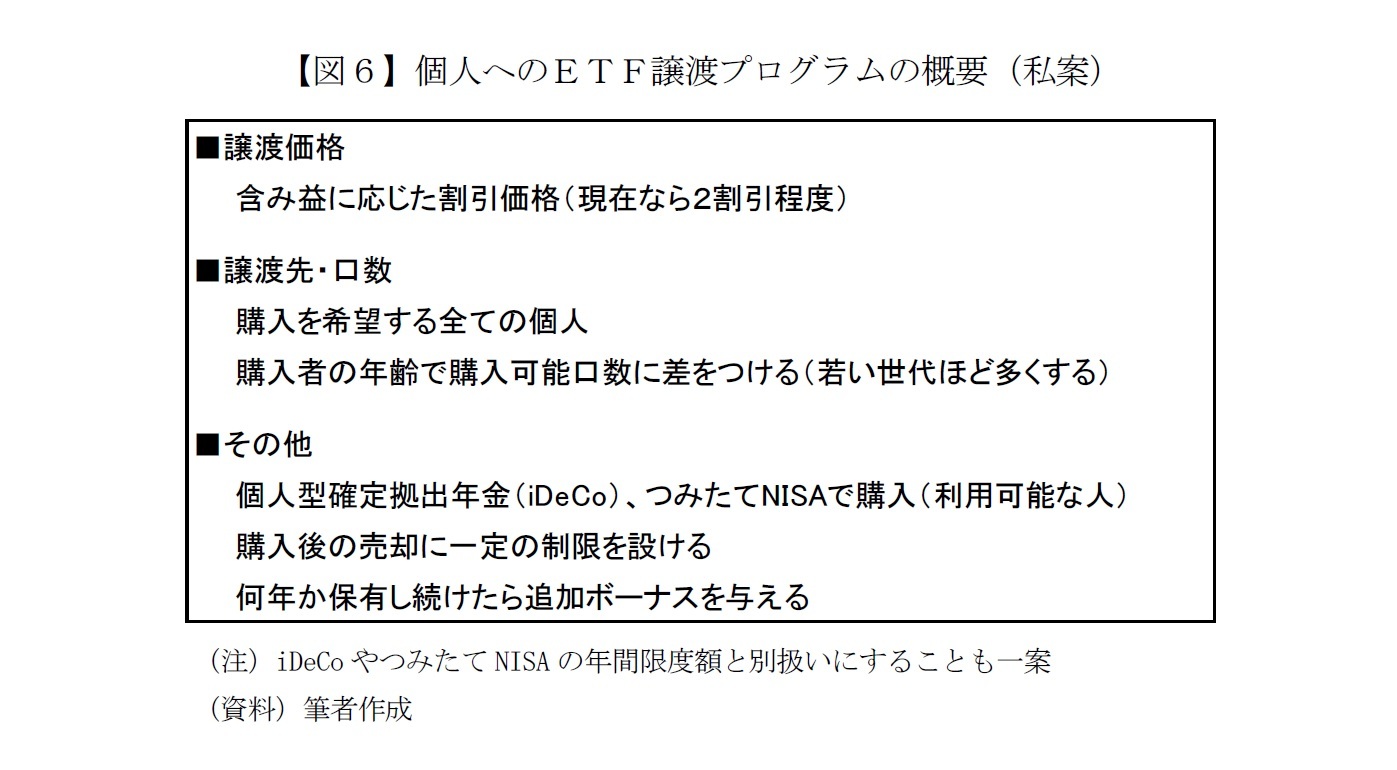

他にも方法はある。図3に示したように、日銀が保有するETFは20%程度の含み益がある。この含み益を活用してETFを処分する方法が考えられる。具体的には、日銀が保有するETFを時価ではなく割引価格で売却する方法だ。この場合もETF買入れ要綱の改正が必要となるが、含み益の範囲内であれば値引きしても実質的に日銀は損失を被らない。

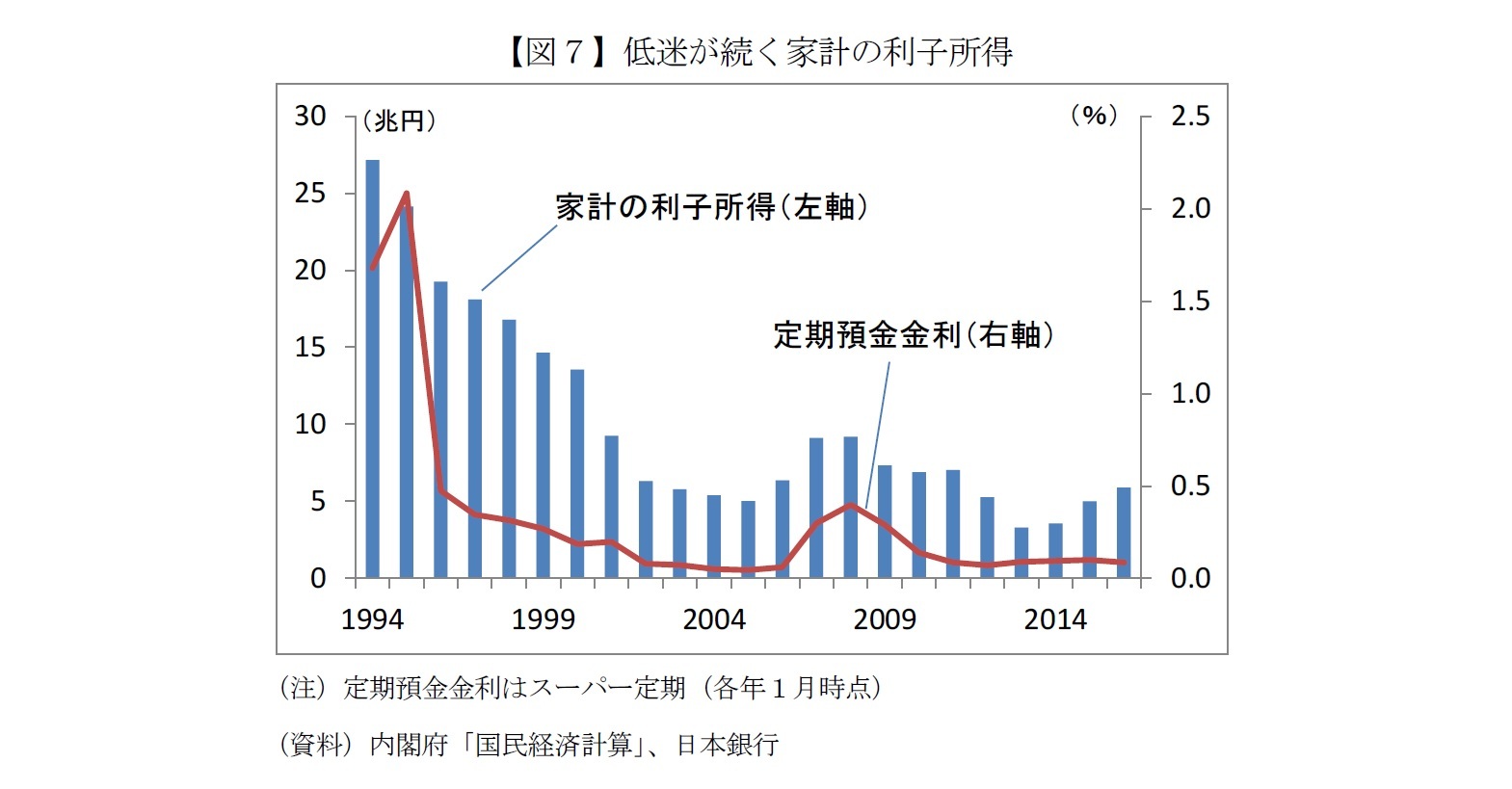

譲渡先は購入を希望する個人に限定し、機関投資家や外国人は対象外とすべきだろう。個人に限定する狙いは2つある。ひとつは将来に備えるための資産形成を促すこと、もうひとつは低金利政策への“お礼”だ。

仮に20%オフで購入できるとなれば希望者が殺到する可能性もある。不公平をできるだけ無くすために抽選ではなく希望者全員を対象とすること、購入者の年齢に応じて購入可能口数に差をつける(若い世代ほど多くする)こと、つみたてNISAや個人型確定拠出年金(iDeCo)が利用可能な人はその枠組みで購入してもらう等の工夫が考えられる。

また、購入した人がすぐに売却すると株価に悪影響を及ぼしかねないので、1年以内に売却可能な口数に制限を設けるとか、何年間か保有し続けた人には追加で1口プレゼントするなどのボーナス措置を講じて、長期保有インセンティブを与える方策も考えられよう。

この方法の利点は、日本政府が推進する“貯蓄から資産形成へ”を推進できるだけでなく、投資家の裾野拡大にも寄与する。それでも、この手の話には“金持ち優遇”という批判が必ず出てくるので、所得制限(高所得者は購入可能な口数を減らす、値引率を下げる等)も検討に値しよう。

他にも方法はある。図3に示したように、日銀が保有するETFは20%程度の含み益がある。この含み益を活用してETFを処分する方法が考えられる。具体的には、日銀が保有するETFを時価ではなく割引価格で売却する方法だ。この場合もETF買入れ要綱の改正が必要となるが、含み益の範囲内であれば値引きしても実質的に日銀は損失を被らない。

譲渡先は購入を希望する個人に限定し、機関投資家や外国人は対象外とすべきだろう。個人に限定する狙いは2つある。ひとつは将来に備えるための資産形成を促すこと、もうひとつは低金利政策への“お礼”だ。

仮に20%オフで購入できるとなれば希望者が殺到する可能性もある。不公平をできるだけ無くすために抽選ではなく希望者全員を対象とすること、購入者の年齢に応じて購入可能口数に差をつける(若い世代ほど多くする)こと、つみたてNISAや個人型確定拠出年金(iDeCo)が利用可能な人はその枠組みで購入してもらう等の工夫が考えられる。

また、購入した人がすぐに売却すると株価に悪影響を及ぼしかねないので、1年以内に売却可能な口数に制限を設けるとか、何年間か保有し続けた人には追加で1口プレゼントするなどのボーナス措置を講じて、長期保有インセンティブを与える方策も考えられよう。

この方法の利点は、日本政府が推進する“貯蓄から資産形成へ”を推進できるだけでなく、投資家の裾野拡大にも寄与する。それでも、この手の話には“金持ち優遇”という批判が必ず出てくるので、所得制限(高所得者は購入可能な口数を減らす、値引率を下げる等)も検討に値しよう。

この私案は突飛に思われるかもしれない。実現すればもちろん日本で初めての試みだが、実は世界的には類似の前例がある。1998年8月、香港行政府がヘッジファンドの売り仕掛けに対抗して香港株式を大量に買入れた(当時の香港株式市場にはETFが存在しなかったため現物株式を買入対象とした)。

買入額は市場時価総額の約6%と莫大な規模で、現在の東証1部に置き換えると40兆円相当となる。この株式でETFを組成して一般国民に譲渡する際、譲渡価格を時価より5%ほどディスカウントしたり、1年間保有し続けた購入者には追加ボーナスとして20ユニットあたり1ユニットを無償で配布するなどの工夫を施した。

買入額は市場時価総額の約6%と莫大な規模で、現在の東証1部に置き換えると40兆円相当となる。この株式でETFを組成して一般国民に譲渡する際、譲渡価格を時価より5%ほどディスカウントしたり、1年間保有し続けた購入者には追加ボーナスとして20ユニットあたり1ユニットを無償で配布するなどの工夫を施した。

5――おわりに

日銀は黒田総裁が続投の一方、2人の副総裁は新たな顔ぶれとなって新体制がスタートしたが、審議委員も含めて金融緩和支持派が多勢を占めることは変わりない。黒田総裁が明言していることからも、物価上昇率が目標の2%に近づくまでは現在の緩和姿勢を緩める可能性は極めて低いだろう。

しかし本稿で見てきたように年間6兆円ペースでETFの買い入れを続ければ、近い将来、日銀は“世界一の日本株投資家(保有者)”という立場に身をおくことになる。世界に例を見ない中央銀行による株式大量買付けという“禁断の果実”に手を出した以上、いつまでも「出口を議論するのは時期尚早」では通らないだろう。

しかし本稿で見てきたように年間6兆円ペースでETFの買い入れを続ければ、近い将来、日銀は“世界一の日本株投資家(保有者)”という立場に身をおくことになる。世界に例を見ない中央銀行による株式大量買付けという“禁断の果実”に手を出した以上、いつまでも「出口を議論するのは時期尚早」では通らないだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2018年04月03日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1852

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

1999年 (株)ニッセイ基礎研究所へ

2023年より現職

【加入団体等】

・日本証券アナリスト協会認定アナリスト

井出 真吾のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/09/01 | 急上昇した日本株に潜む落とし穴~コロナ禍の成功体験は再現するか~ | 井出 真吾 | 基礎研レポート |

| 2025/05/07 | 遠のいた日経平均4万円回復 | 井出 真吾 | ニッセイ年金ストラテジー |

| 2025/01/09 | 日経平均4万円回復は? | 井出 真吾 | 基礎研マンスリー |

| 2024/12/23 | 日経平均4万円回復は? | 井出 真吾 | 研究員の眼 |

新着記事

-

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超 -

2025年10月27日

秋の夜長に市民と経済の主食を考える-農業と電力はこれからも日本の食欲を満たせるのか -

2025年10月27日

なぜ味噌汁は動くのか

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀の出口戦略に関する考察-ETFの含み益で個人の資産形成を】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀の出口戦略に関する考察-ETFの含み益で個人の資産形成をのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!