- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀の出口戦略に関する考察-ETFの含み益で個人の資産形成を

2018年04月03日

文字サイズ

- 小

- 中

- 大

1――はじめに

日本銀行が大規模な金融緩和策を導入して5年が経過した。その間、政策規模の拡大や内容変更を重ね現在に至っている。緩和策の効果について様々な見方がある一方、金融政策の正常化、いわゆる“出口戦略”に関しては議論が進んでいるとはいえない。物価上昇率が目標の2%に達する見込みが持てないことに加えて、当の日銀が出口を議論するのは「時期尚早」というスタンスを貫いていることも理由として挙げられよう。

しかし、過去に例をみない大規模な“社会実験”を実施している以上、出口に関する積極的な議論が欠かせないことは言うまでもない。百歩譲ったとして、国債は満期まで持ちきれば償還されて日銀のバランスシートから自然消滅するので、時間さえ掛ければ正常化できるという考え方が成り立つかもしれない(それでも、買入額・保有額の減らし方や市場への伝え方、経済界とのコミュニケーションなど課題は山ほどあるが・・・)。

一方、ETF(上場投資信託)には満期が無い。したがって日銀がETF保有額を減らすためには、“売る”というアクションを起こさなければならない。そのとき株式市場への影響は計り知れず、だからこそ早くから議論しておくことが重要なはずだ。そこで、本稿ではETFに焦点を絞って具体的な出口戦略を提案する。

しかし、過去に例をみない大規模な“社会実験”を実施している以上、出口に関する積極的な議論が欠かせないことは言うまでもない。百歩譲ったとして、国債は満期まで持ちきれば償還されて日銀のバランスシートから自然消滅するので、時間さえ掛ければ正常化できるという考え方が成り立つかもしれない(それでも、買入額・保有額の減らし方や市場への伝え方、経済界とのコミュニケーションなど課題は山ほどあるが・・・)。

一方、ETF(上場投資信託)には満期が無い。したがって日銀がETF保有額を減らすためには、“売る”というアクションを起こさなければならない。そのとき株式市場への影響は計り知れず、だからこそ早くから議論しておくことが重要なはずだ。そこで、本稿ではETFに焦点を絞って具体的な出口戦略を提案する。

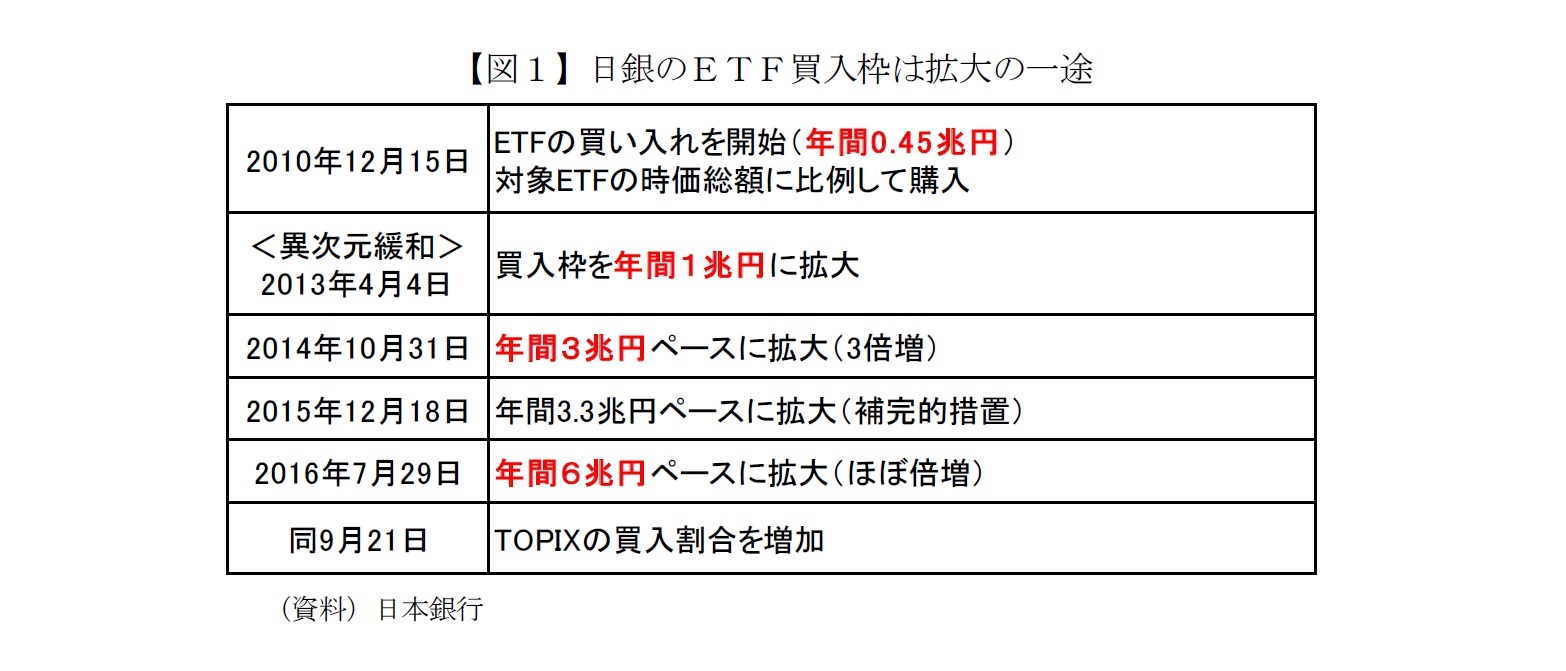

2――日銀によるETF買入策の変遷

3――日銀が世界一の日本株投資家になる日

ところで、日銀はいつまでETFを買い続けるのだろうか。2018年3月、黒田総裁は国会で「19年度頃には2%に達する可能性が高いと確信している」、「2%の物価安定目標が達成されていない段階で、金融緩和を中止したり、弱めたりすることは考えられない」と発言した。

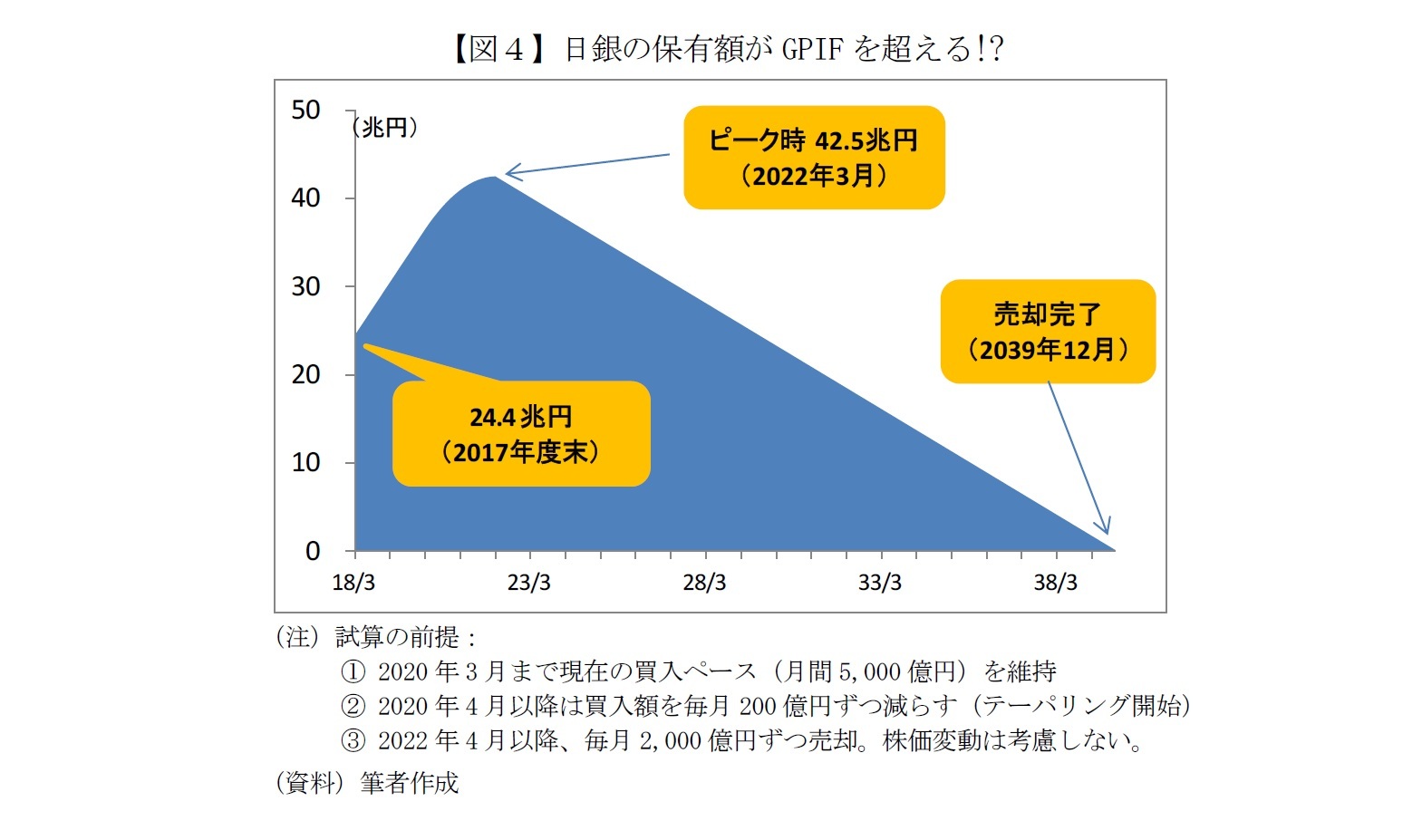

日銀が緩和策をいつ、どのように変更するか予見するのは難しいが、物価などの経済情勢が上記の総裁発言どおりに進んだ場合を想定すれば、19年度までは現状維持を貫き、20年度以降に緩和策を縮小するというのが素直なシナリオだろう。この場合に日銀が保有するETFの残高がどのように変化するか試算したのが図4だ。

試算の前提①2020年3月まで現在の買い入れペースである月間5,000億円(年間6兆円)を続け、前提②2020年4月以降は買い入れ額を毎月200億円ずつ減らす(テーパリングを開始する)場合、4年後の2022年3月に買入額がゼロになる。

このとき保有額はピークを迎え、約42.5兆円と試算される。2018年3月末時点の推定24.4兆円から18兆円ほど増え、GPIF(年金積立金管理運用独立行政法人)が保有する日本株約42.3兆円(2017年12月末)を超える規模だ。名実ともに日銀が世界一の日本株投資家となる日は、そう遠くない。

日銀が緩和策をいつ、どのように変更するか予見するのは難しいが、物価などの経済情勢が上記の総裁発言どおりに進んだ場合を想定すれば、19年度までは現状維持を貫き、20年度以降に緩和策を縮小するというのが素直なシナリオだろう。この場合に日銀が保有するETFの残高がどのように変化するか試算したのが図4だ。

試算の前提①2020年3月まで現在の買い入れペースである月間5,000億円(年間6兆円)を続け、前提②2020年4月以降は買い入れ額を毎月200億円ずつ減らす(テーパリングを開始する)場合、4年後の2022年3月に買入額がゼロになる。

このとき保有額はピークを迎え、約42.5兆円と試算される。2018年3月末時点の推定24.4兆円から18兆円ほど増え、GPIF(年金積立金管理運用独立行政法人)が保有する日本株約42.3兆円(2017年12月末)を超える規模だ。名実ともに日銀が世界一の日本株投資家となる日は、そう遠くない。

買入終了後は、いよいよ日銀のバランスシートからETFを減らす段階に移行する。最もシンプルな方法は少しずつ市場で売却していくことだろう。ただ、市場への影響に配慮して、前提③のとおり売却額は月間2,000億円とする。東証1部全体の最近の月間売買代金(60兆円前後)の0.3%程度であれば大きな悪影響を及ぼさずに売却できるのではないか。

この場合、ピーク時に40兆円超まで膨らんだ残高がゼロになるのは2039年12月で、今から22年近くを要することになる。現在の日銀幹部だけでなく筆者でさえリタイアしている頃だろう。

この場合、ピーク時に40兆円超まで膨らんだ残高がゼロになるのは2039年12月で、今から22年近くを要することになる。現在の日銀幹部だけでなく筆者でさえリタイアしている頃だろう。

(2018年04月03日「基礎研レポート」)

このレポートの関連カテゴリ

03-3512-1852

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

1999年 (株)ニッセイ基礎研究所へ

2023年より現職

【加入団体等】

・日本証券アナリスト協会認定アナリスト

井出 真吾のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/05/07 | 遠のいた日経平均4万円回復 | 井出 真吾 | ニッセイ年金ストラテジー |

| 2025/01/09 | 日経平均4万円回復は? | 井出 真吾 | 基礎研マンスリー |

| 2024/12/23 | 日経平均4万円回復は? | 井出 真吾 | 研究員の眼 |

| 2024/11/06 | 「選挙は買い」は本当か | 井出 真吾 | ニッセイ年金ストラテジー |

新着記事

-

2025年07月03日

ユーロ圏失業率(2025年5月)-失業率はやや上昇したが、依然低位安定 -

2025年07月03日

IAIGsの指定の公表に関する最近の状況(14)-19の国・地域からの60社全てのIAIGsのグループ名が公開された- -

2025年07月03日

BMIと体型に関する認識のズレ~年齢・性別による認識の違いと健康行動の関係 -

2025年07月03日

私的年金のカバレッジ拡大に向けて -

2025年07月03日

機関投資家はネイチャーポジティブにどう向き合っていくか?

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【日銀の出口戦略に関する考察-ETFの含み益で個人の資産形成を】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀の出口戦略に関する考察-ETFの含み益で個人の資産形成をのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!