- シンクタンクならニッセイ基礎研究所 >

- >

- 証券市場 >

- キャッシュ・フローが日本株式の上値を重くする可能性も

2018年04月04日

文字サイズ

- 小

- 中

- 大

2017 年度の日本株式を振り返ると、企業業績は一貫して好調なものの、9月上旬までは北朝鮮情勢などの地政学リスクが意識され、調整する局面があった。それが9月中旬以降は北朝鮮に対する警戒感が後退したこと、衆議院の解散総選挙に伴う政策継続期待、米国の税制改革への期待も追い風となり、上昇基調を強めた。TOPIX は、11 月上旬に2007 年のリーマン・ショック前の高値(1817 ポイント)を超え、さらに1月には一時1,900 ポイント台にのった(図表1:赤線)。しかし、1,900 ポイント台を維持することは出来ず、1月下旬から2月中旬にかけて急落し、執筆時点でTOPIX は再び1,700 ポイント台で推移している。

日本株式が1月下旬から2月中旬にかけて大きく調整したきっかけは、米長期金利の急上昇や米国株式の下落に伴う投資家心理の悪化であった。さらに、為替が12 月末には1ドル112 円台であったのが、この期間に一時1ドル105 円をつけるなど円高ドル安が急速に進んだことも下げ幅を大きくした。ただ、それ以外にも調整前の日本株式に割高感があったことも影響したと思われる。

キャッシュ・フロー1(以下、CF)を元にした株価指標で割高感が特に顕著に現れていた。TOPIXのPCFR(株価CF 倍率)の推移を見ると、1月に9倍目前まで上昇していたことが分かる(図表1:緑線)。9倍は、アベノミクス相場が始まった2012 年以降だけでなく、リーマン・ショック前の高値圏と比べても、高水準といえる。つまり、日本株式はCF を元に考えると割高感があったことが分かる。CF は国際比較がしやすいため、日本の株式市場の主要な参加者である外国人投資家が好む指標の一つである。ゆえに、外国人投資家が高水準にあるPCFR を意識して、日本株式を利益確定のため売却していたのではないだろうか。

1 CF は営業CF を意味している。営業CF の予想値の取得は困難なため、I/B/E/S データのCF を用いている。I/B/E/S データのCF は「投資および財務項目を考慮に入れない事業からのCF」となっている。

日本株式が1月下旬から2月中旬にかけて大きく調整したきっかけは、米長期金利の急上昇や米国株式の下落に伴う投資家心理の悪化であった。さらに、為替が12 月末には1ドル112 円台であったのが、この期間に一時1ドル105 円をつけるなど円高ドル安が急速に進んだことも下げ幅を大きくした。ただ、それ以外にも調整前の日本株式に割高感があったことも影響したと思われる。

キャッシュ・フロー1(以下、CF)を元にした株価指標で割高感が特に顕著に現れていた。TOPIXのPCFR(株価CF 倍率)の推移を見ると、1月に9倍目前まで上昇していたことが分かる(図表1:緑線)。9倍は、アベノミクス相場が始まった2012 年以降だけでなく、リーマン・ショック前の高値圏と比べても、高水準といえる。つまり、日本株式はCF を元に考えると割高感があったことが分かる。CF は国際比較がしやすいため、日本の株式市場の主要な参加者である外国人投資家が好む指標の一つである。ゆえに、外国人投資家が高水準にあるPCFR を意識して、日本株式を利益確定のため売却していたのではないだろうか。

1 CF は営業CF を意味している。営業CF の予想値の取得は困難なため、I/B/E/S データのCF を用いている。I/B/E/S データのCF は「投資および財務項目を考慮に入れない事業からのCF」となっている。

利益を元にした投資指標であるPER(株価収益率)も昨秋から水準は切りあがっていたが、それでも16 倍以下であった(図表1:青線)。PER はバーナンキ・ショック前の2013 年5月には16.4 倍をつけており、リーマン・ショック前の高値圏では18~19 倍であった。過去と比べると、PER からはそれほど割高でなかったといえよう。PCFR とPER、つまりCF と利益を元にして株価を考えたとき、株価の見え方が若干異なっていたことが分かる。

利益よりもCF を元に考えたときに株価の割高感が強かった要因として、CF の拡大スピードが利益と比べて緩やかになっていることが挙げられる。そもそも、CF は以下のように表せる。

利益よりもCF を元に考えたときに株価の割高感が強かった要因として、CF の拡大スピードが利益と比べて緩やかになっていることが挙げられる。そもそも、CF は以下のように表せる。

減価償却費は設備投資などにかかった資金を耐用年数に分けて計上する会計上の費用であり、実際の資金の流出は伴わない費用であるため、CF では利益に減価償却費が足し戻される。

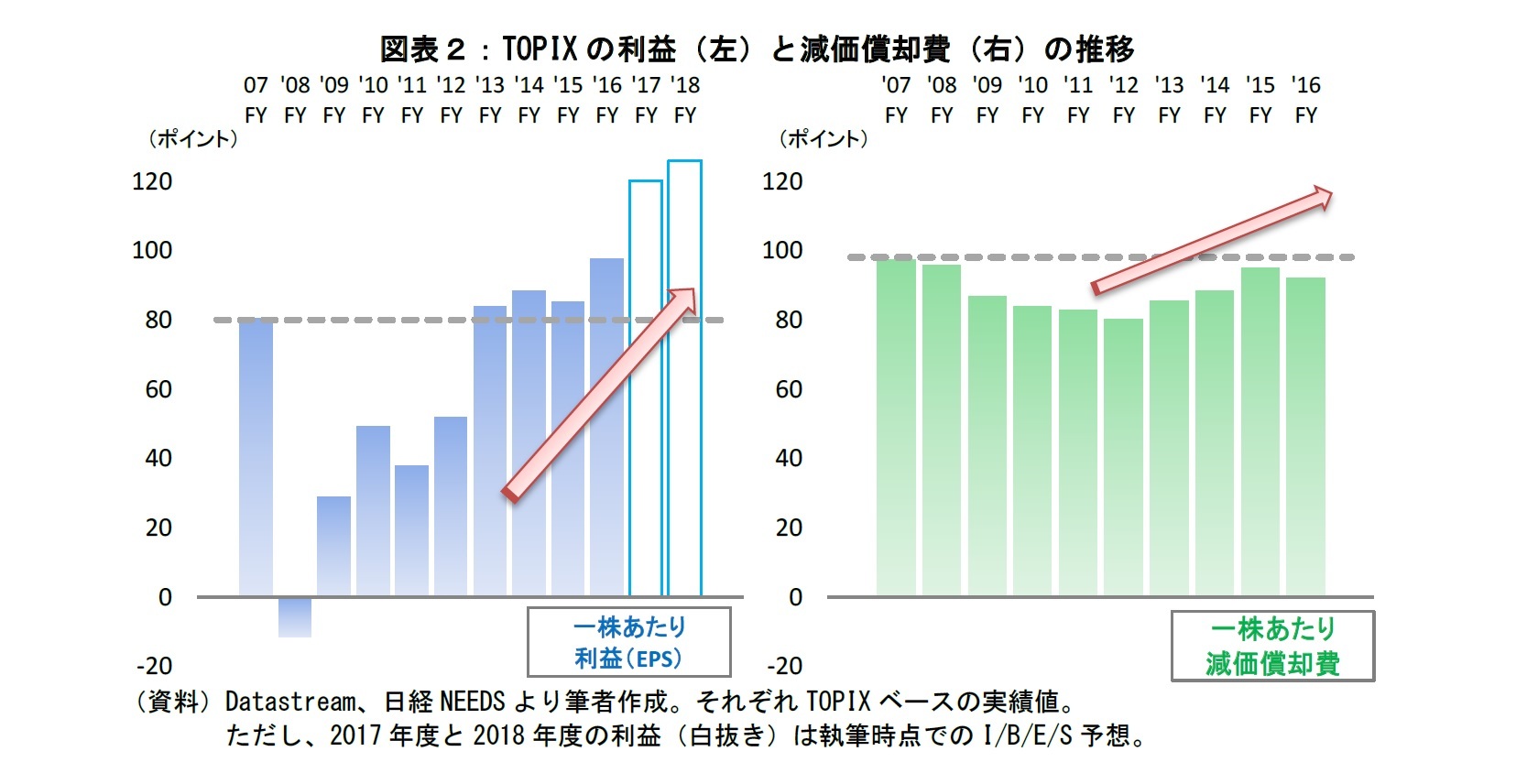

2013 年度以降、利益は急拡大している(図表2:左)。2013、2014、2016 年度と最高益を更新し、2017、2018 年度も最高益を更新する予想となっている。その一方で、設備投資は増えているものの控えめであったため、減価償却費はリーマン・ショック前の2007 年度の水準を回復していない(図表2:右)。2017 年度や2018 年度も減価償却費の大幅な増加は想定しづらい。ゆえに、CF の拡大スピードは利益に比べて緩やかになっているのだ。

2013 年度以降、利益は急拡大している(図表2:左)。2013、2014、2016 年度と最高益を更新し、2017、2018 年度も最高益を更新する予想となっている。その一方で、設備投資は増えているものの控えめであったため、減価償却費はリーマン・ショック前の2007 年度の水準を回復していない(図表2:右)。2017 年度や2018 年度も減価償却費の大幅な増加は想定しづらい。ゆえに、CF の拡大スピードは利益に比べて緩やかになっているのだ。

今後も業績拡大が続くのであるならば、日本株式は再び上昇基調に戻ると思われる。ただ、そのような場合でもCF の拡大が緩やかな状況が続くのであれば、上値が重い展開も考えられる。アベノミクス相場が始まって以降、概ね16 倍以下で納まっているPER が17 倍や18 倍とPERの水準がきり上がっていく展開を期待している市場関係者もいる。ただ、利益やPER だけでなくCF やPCFR の動向も考慮し、日本株式の適正な水準を見極めていく方が賢明だろう。

(2018年04月04日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】 -

2025年10月20日

中国の不動産関連統計(25年9月)~販売は前年減が続く -

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【キャッシュ・フローが日本株式の上値を重くする可能性も】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

キャッシュ・フローが日本株式の上値を重くする可能性ものレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!