- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- REIT(リート) >

- 中国REIT市場の動向と今後の見通し~不動産市場低迷の中で見えてきたREIT市場の成長~

中国REIT市場の動向と今後の見通し~不動産市場低迷の中で見えてきたREIT市場の成長~

社会研究部 研究員 胡 笳

文字サイズ

- 小

- 中

- 大

一方、インフラ資産を対象とした公募型REIT(インフラ公募REIT)は、中央政府による政策支援と安定した実需を背景に、比較的堅調に市場を拡大した。中国のREIT市場では、2024年になると、対象資産の多様化が進み、これに伴い新規REIT案件の上場数が増加し、時価総額も拡大するなど、多くの重要な動きが見られた。

本稿では、中国不動産市場の動向を出発点に、REIT市場における構造的変化を概観する。特に、インフラ公募REITが市場拡大を維持している背景と要因を多角的に分析し、あわせて2025年以降を見据えた市場拡大の可能性や、投資家保護・制度整備に関する課題についても展望する。

1 これまでの経緯は、基礎研レポート「2020年中国REIT市場の現状と今後の見通し~公募REITが始動、民間資本や個人投資家に期待~」(2021/1/20)、基礎研レター「2023 年中国REIT 市場の現状と 2024 年の見通し~ 初の商業施設 REIT が上場へ ~」(2023/1/24)などを参照。

1――中国の不動産市場の低迷と広がる経済への影響

こうした中、2020年に中国政府は、不動産企業の過剰債務体質を是正するために「三道紅線(3つのレッドライン)」と呼ばれる新たな財務規制を導入した。これは、不動産企業の財務健全性を3つの指標で評価し、一定の基準を満たさない企業に対して新規借入を制限する内容である。「三道紅線」が定める財務指標と基準は次の3つである。

(1) 総資産に対する負債比率が70%以下

(2) 純資産に対する負債比率が100%以下

(3) 現金短債比率(=現金・預金÷短期負債)が100%以上

これらの基準を1つでも満たせない企業は、財務改善が求められ、新たな融資に厳しい制約が課される。実際に導入後は、借入に大きく依存していた多くの不動産企業が資金繰りに苦慮し、業界における調整圧力が強まった。恒大集団の経営危機は、こうした問題の象徴的な事例である。不動産企業は、債務削減や企業再編、賃貸住宅事業へのシフトやREITの活用などを通じて、財務の健全化と新たなビジネスモデルへの転換を迫られている2。

この規制は、不動産企業の財務状況に応じて個別に制限を加える点が特徴的である。財務が健全でない企業には資金を貸さないことを制度的に明確化することで、日本において1990年から実施された主に銀行に対する総量規制(不動産向け融資抑制策)とは異なるアプローチであるが、金融引き締めによって不動産市場の過熱を抑えるという目的は共通している。

市場における需給の緩和や「三道紅線」の導入を受け、住宅価格は全体的に、新築・既存を問わず、下落傾向にある地域が増加している。中指研究院3が実施した全国主要都市を対象とする住宅価格動向調査によれば、新型コロナウイルス感染拡大前の2019年と、足元の2025年とでは、市場に顕著な変化が見られる。2019年3月時点では、全国100都市の新築住宅平均価格は1㎡あたり14,759元(当時の為替レートで約29万円)で、前月比0.24%、前年同月比では4.43%の上昇を記録した。価格が上昇した都市は62都市に達し、下落した都市(36都市)を大きく上回った。特に、価格が1%以上上昇した都市は12都市あり、前月から増加していることから、市場は全体として上昇基調と評価された。一方、下落した都市のうち、下落幅が1%以上となった都市は1都市のみであった4。

これに対して、2025年3月時点では、新築住宅の平均価格は1㎡あたり16,740元(約33万円)と、前年同月比で2.63%、前月比で0.17%の上昇を維持しているものの、価格が上昇した都市は40都市にとどまり、下落した都市は50都市とそれを上回った。既存住宅の平均価格は、2025年3月時点で1㎡あたり13,988元(約27万円)であったが、前月比0.59%の下落、前年同月比では7.29%の大幅な下落を示した。前月より価格が下落した都市は実に99都市にのぼり、上昇が見られたのは1都市のみという極端な偏りが見られた5。

中国では国有土地使用権の譲渡収入は、長年にわたり地方政府の主要な財源の一つである。しかし、近年の住宅需要の縮小により、不動産企業による土地取得意欲は低下し、土地使用権譲渡収入の減少が地方財政に深刻な影響を及ぼしている。2020年における国有土地使用権の譲渡収入は約8.4兆元(前年比15.9%増)だったが、2021年は8.7兆元(同3.5%増)、2022年は6.7兆元(同23.3%減)、2023年は5.8兆元(同13.2%減)、2024年には4.9兆元(同16.0%減)と、3年連続で2桁の減少が続いている6。このような傾向は、土地使用権譲渡に依存する地方財政運営の限界を露呈するものといえる。今後は、土地財政への過度な依存からの脱却とあわせて、税収構造の多様化や民間資金の活用を通じて、持続可能な地方財政基盤への転換が喫緊の課題である。

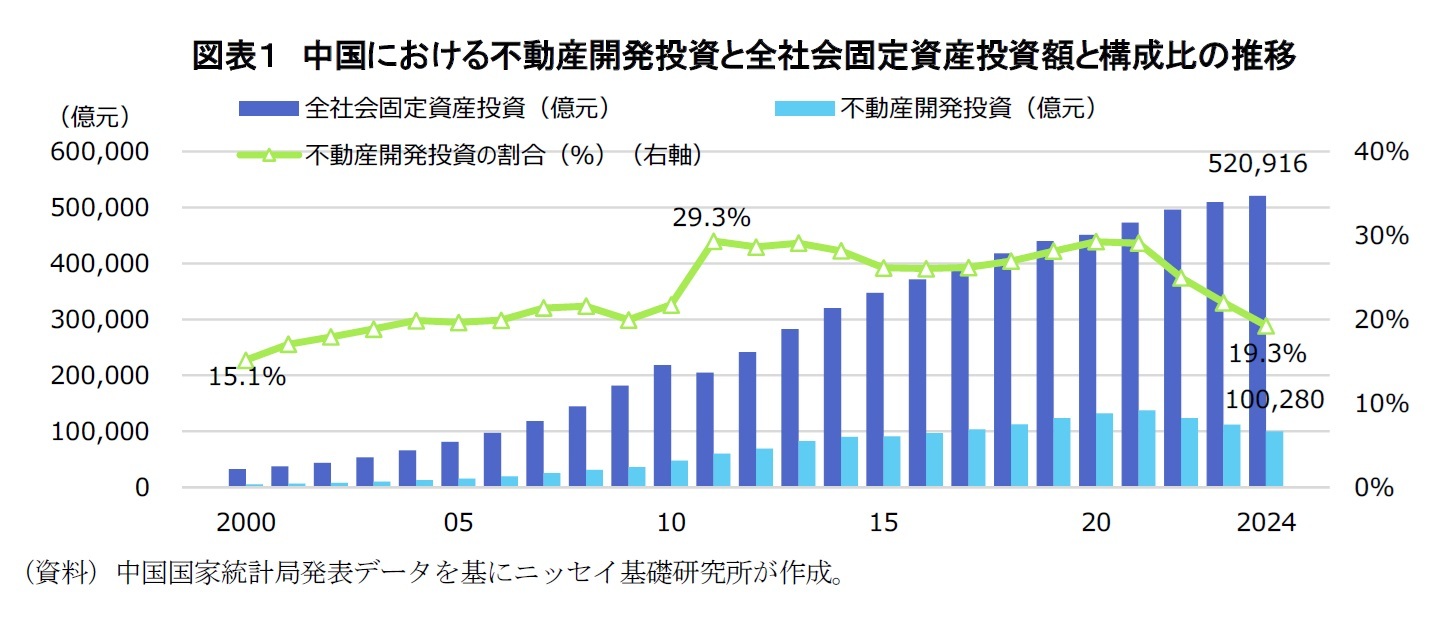

不動産開発投資は、長年にわたり中国経済の成長を支える主要な原動力であった。2010年前後には、全社会固定資産投資の約30%を占めるまでに拡大し、経済活動における存在感を一層強めていた。その後も、不動産開発および全社会固定資産投資は、概ね安定した拡大基調を維持してきた。しかしながら、2021年をピークとして不動産開発投資の構成比は下落に転じ、2024年には19.3%にまで低下している(図表1)。この構造的な変化は、住宅販売の低迷、土地取得の抑制、金融規制の強化といった複合的要因によってもたらされたものである。このように、不動産分野への依存を基盤とした従来型の成長モデルの限界が顕在化しつつある。

2 北京大学「第113期 “三道红线”对房地产企业和行业的影响」。

3 中指研究院は中国の不動産市場に特化した専門的な民間調査機関であり、データサービス、企業ランキング、業界分析などの情報を提供している。

4 中指研究院「2019年3月中指百城价格指数报告」(2019/3/31)。

5 中指研究院「中国房地产指数系统百城价格指数报告(2025年3月)」(2025/4/1)。

6 中国財政部「2024年财政收支情况」および各年の同名報告(2020~2023年)に基づく。

7 中国国家発展と改革委員会「产业结构调整指导目录(2024年本)」(2023/12/29)。

8 中国中央人民政府「从中央经济工作会议看2025年中国经济着力点」(2024/12/13)、人民政協報「全方位扩大国内需求 促进我国经济行稳致远」(2025/5/12)。

2――類REIT市場の動向

9 联合资信评估股份有限公司「2025年商业地产行业分析」(2025/3/20)。

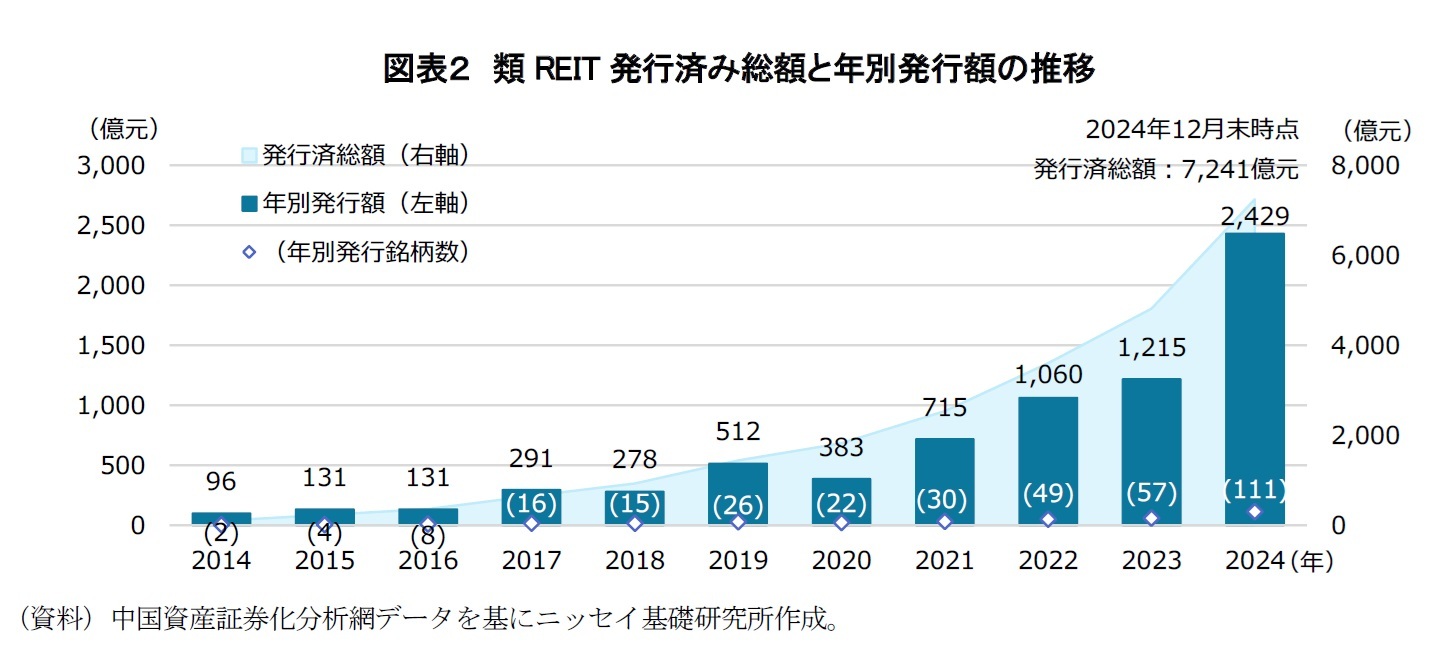

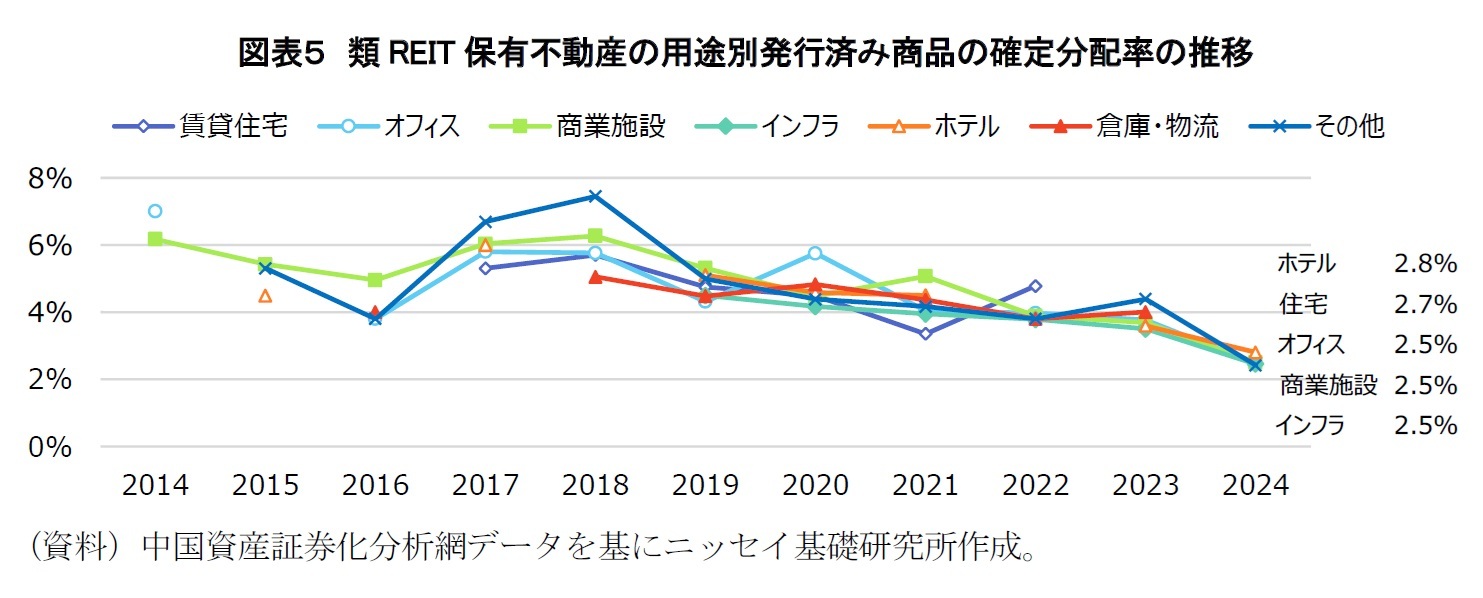

2014年に初の類REIT商品が発行されて以来、類REIT市場は急速に拡大を遂げてきた。2024年12月末時点で、中国における類REIT商品の銘柄数は合計340銘柄に達し、発行済み総額は約7,241億元(約14.5兆円)となった。特に2024年には、過去最多となる111銘柄の類REIT商品が発行され、その総額は約2,429億元(約4.9兆円)に達した(図表2)。この発行総額の拡大の背景には、前述の「三道紅線」導入以降の不動産企業に対する財務指標規制の強化や債務返済リスクの顕在化に伴い、企業が保有資産を証券化を通じて処分し、事業資金を確保しようとする動きが強まったためと考えられる。

インフラ公募REITは、証券取引所に上場される公的な金融商品として位置づけられており、投資対象となるインフラ資産には厳格な条件が課されている。具体的には、少なくとも3年以上の運営実績があること、今後3年間の純キャッシュフロー分配率が4%以上であること、さらに所有権や使用権に関する権利関係が明確であることなどが要件とされる。また、インフラ公募REITとしての上場を行うためには、分配可能利益の90%以上を投資家に分配することが義務づけられており、制度的にも収益の安定性が重視されている。

これに対して、類REITは非上場の私募商品であり、多くは私募ABS(資産担保証券)や信託計画10の形をとっている。こうした商品は、インフラ資産を裏付けとするものの、開示情報や法的整備は限定的で、投資家保護の観点でも公募REITとは大きく異なる。加えて、類REITの多くは一定期間後に発行体が買い戻すことを前提とした設計となっており、実質的には債券に近い資金調達手段である。このため、投資家のリターンは資産の運用だけではなく、最終的に買い戻しが実現されるかというリスクに対する発行体の信用力に大きく依存している。2023年に施行された「私募投資基金監督管理条例」では、私募ファンドの資産運用対象として債券や株式等の金融商品を明記する一方で、ファンドの資金を使って貸付を行うことや、それに類する行為については禁止されている11。

10 中国の「信託計画」は、日本の「信託商品」や「信託契約」に相当する概念である。

11 国務院令「私募投资基金监督管理条例」(2023/7/3)第二十四条より。

(2025年06月11日「基礎研レポート」)

03-3512-1794

- 【職歴】

2018年 早稲田大学 アジア太平洋研究科 博士(学術)

2018年 ニッセイ基礎研究所 入社

【資格】

環境プランナー、国際環境リーダー

【加入団体等】

日本NPO学会、Nonprofit Management & Leadership(米)

胡 笳のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/06/11 | 中国REIT市場の動向と今後の見通し~不動産市場低迷の中で見えてきたREIT市場の成長~ | 胡 笳 | 基礎研レポート |

| 2025/03/31 | 中国不動産の基本(8)不動産登記制度~統一不動産登記制度の仕組みとデジタル化の現状~ | 胡 笳 | 研究員の眼 |

| 2024/11/29 | 子育て世帯にとっての「いい住まい」とは何か~子育て世帯が求めるコミュニティの構築に向けて~ | 胡 笳 | 基礎研レポート |

| 2024/09/17 | どうなる?中国の不動産市場~三中全会の改革要点からみる不動産市場回復策のねらい~ | 胡 笳 | 基礎研レター |

新着記事

-

2025年10月28日

試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か -

2025年10月28日

地域医療連携推進法人の現状と今後を考える-「連携以上、統合未満」で協力する形態、その将来像は? -

2025年10月28日

東宝の自己株式取得-公開買付による取得 -

2025年10月28日

今週のレポート・コラムまとめ【10/21-10/27発行分】 -

2025年10月27日

大学卒女性の働き方別生涯賃金の推計(令和6年調査より)-正社員で2人出産・育休・時短で2億円超

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【中国REIT市場の動向と今後の見通し~不動産市場低迷の中で見えてきたREIT市場の成長~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

中国REIT市場の動向と今後の見通し~不動産市場低迷の中で見えてきたREIT市場の成長~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!