- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 長期金利の上昇は続くのか?~16年ぶり1.5%到達後の金利見通し

2025年03月07日

文字サイズ

- 小

- 中

- 大

1.トピック:長期金利の上昇は続くのか?

(最大の原動力は日銀の利上げ観測)

日本独自の要因として最も強く働いてきたのは、2つの意味での「日銀利上げ観測の高まり」だ。

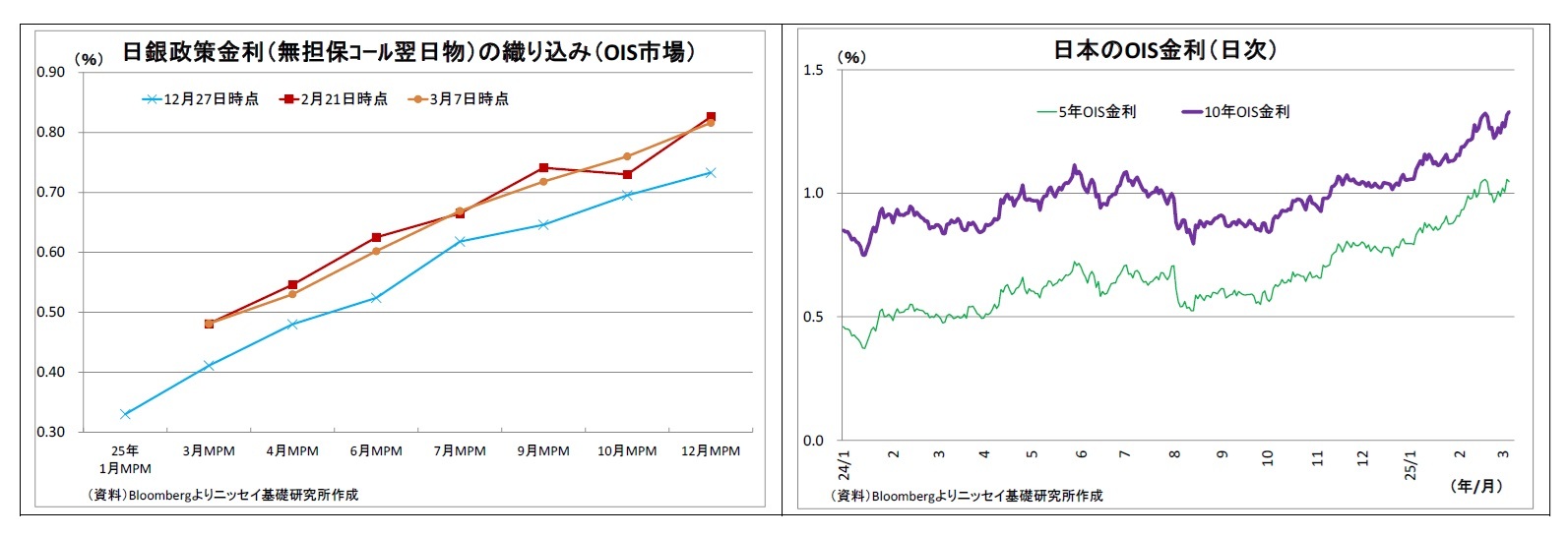

一つは利上げの「前倒し観測」だ。OIS(オーバーナイト・インデックス・スワップ)市場の織り込む年内の政策金利は、各MPM時点ともに上振れしており、今後の利上げが「従来想定していたよりも早まる」との市場の見立てを反映している。例えば、「今年6月MPMでの0.75%への利上げ」は昨年末の時点では殆ど織り込まれていなかったが、今年2月下旬時点では織り込みが約6割に達し、足元でも6割強が織り込まれている。

そして、もう一つの利上げ観測は、「ターミナルレート(利上げの最終到達点)の引き上げ」観測だ。従来、利上げの到達点は(日銀が推計する自然利子率から算出される中立金利の下限にあたる)1%程度」との認識が市場参加者の中心的な見方となっていた。実際、先行き10年間平均の政策金利見通しを織り込むOIS金利(10年物)は昨年末にかけて1%付近での推移が続いていた。

しかしながら、OIS金利(10年物)は今年に入ってから上昇基調を辿り、足元では1.3%台に達しており、市場の想定するターミナルレートが切り上がっている様がうかがわれる。

日本独自の要因として最も強く働いてきたのは、2つの意味での「日銀利上げ観測の高まり」だ。

一つは利上げの「前倒し観測」だ。OIS(オーバーナイト・インデックス・スワップ)市場の織り込む年内の政策金利は、各MPM時点ともに上振れしており、今後の利上げが「従来想定していたよりも早まる」との市場の見立てを反映している。例えば、「今年6月MPMでの0.75%への利上げ」は昨年末の時点では殆ど織り込まれていなかったが、今年2月下旬時点では織り込みが約6割に達し、足元でも6割強が織り込まれている。

そして、もう一つの利上げ観測は、「ターミナルレート(利上げの最終到達点)の引き上げ」観測だ。従来、利上げの到達点は(日銀が推計する自然利子率から算出される中立金利の下限にあたる)1%程度」との認識が市場参加者の中心的な見方となっていた。実際、先行き10年間平均の政策金利見通しを織り込むOIS金利(10年物)は昨年末にかけて1%付近での推移が続いていた。

しかしながら、OIS金利(10年物)は今年に入ってから上昇基調を辿り、足元では1.3%台に達しており、市場の想定するターミナルレートが切り上がっている様がうかがわれる。

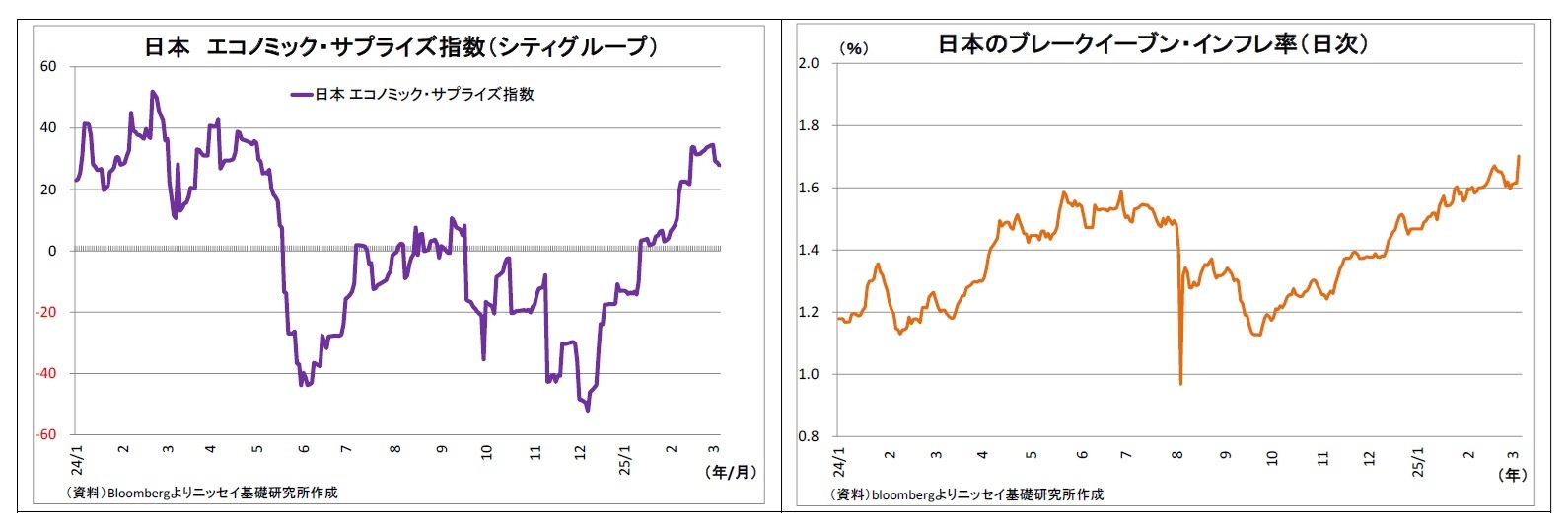

このように、日銀の利上げ観測が高まった背景には、日銀が1月下旬に0.5%への利上げを決定したことに加え、予想を上回る経済指標が続いたことがある。具体的には2月初旬に公表された12月分の毎月勤労統計で賃金が高い伸びを示したほか、同月中旬に公表された1-3月期のGDP統計では実質成長率が高い伸びを示した。シティグループが算出するエコノミック・サプライズ指数も最近プラス幅を拡大しており、予想を上回る経済指標が増えていることを示している。同時に、市場の予想物価上昇率であるブレークイーブン・インフレ率も上振れていることから、この間に経済と物価の好循環に対する市場の期待が高まったと考えられる。

さらに、2月には6日に田村日銀審議委員、19日には高田審議委員が挨拶を行ったが、その中で利上げに対する前向きな発言が目立った(詳細はP5参照)。もともと両氏は日銀内でもタカ派的(利上げに積極的)なポジションに位置付けられるため、予想されたことではあるが、日銀からタカ派的なメッセージが相次いだことが市場の利上げ観測の高まりに拍車をかけた。

直近では、トランプ米大統領が今月3日に「中国とともに日本が通貨安誘導をしてきた」と主張したことで、「日銀への利上げ圧力が高まりかねない」との観測が燻った可能性もある。また、日銀関連以外では、6日にトランプ政権から国防費増強を求められているドイツの与野党が国防費増強などに向けて財政赤字の拡大方針を示したことを受けて、米政権の圧力によって日本の防衛費が増加し、国債が増発されるリスクが意識されたことが長期金利をやや押し上げた可能性もある。

さらに需給の観点では、今年に入ってから長期金利が急ピッチで上昇(=債券価格が速いペースで下落)したことで、投資家が国債購入を見合わせ、買い手不足になったことが長期金利上昇に拍車をかけた面もある。

さらに、2月には6日に田村日銀審議委員、19日には高田審議委員が挨拶を行ったが、その中で利上げに対する前向きな発言が目立った(詳細はP5参照)。もともと両氏は日銀内でもタカ派的(利上げに積極的)なポジションに位置付けられるため、予想されたことではあるが、日銀からタカ派的なメッセージが相次いだことが市場の利上げ観測の高まりに拍車をかけた。

直近では、トランプ米大統領が今月3日に「中国とともに日本が通貨安誘導をしてきた」と主張したことで、「日銀への利上げ圧力が高まりかねない」との観測が燻った可能性もある。また、日銀関連以外では、6日にトランプ政権から国防費増強を求められているドイツの与野党が国防費増強などに向けて財政赤字の拡大方針を示したことを受けて、米政権の圧力によって日本の防衛費が増加し、国債が増発されるリスクが意識されたことが長期金利をやや押し上げた可能性もある。

さらに需給の観点では、今年に入ってから長期金利が急ピッチで上昇(=債券価格が速いペースで下落)したことで、投資家が国債購入を見合わせ、買い手不足になったことが長期金利上昇に拍車をかけた面もある。

(今後の長期金利見通し)

次に、今後の見通しを考えると、当面はさらに長期金利が上昇する余地があるだろう。既述の通り、投資家の金利上昇への警戒感がしばらく燻ると見られるうえ、今月12日の春闘集中回答日では昨年と遜色ない高めの賃上げでの妥結が相次ぎ、日銀の利上げ観測がさらに刺激される可能性があるためだ。

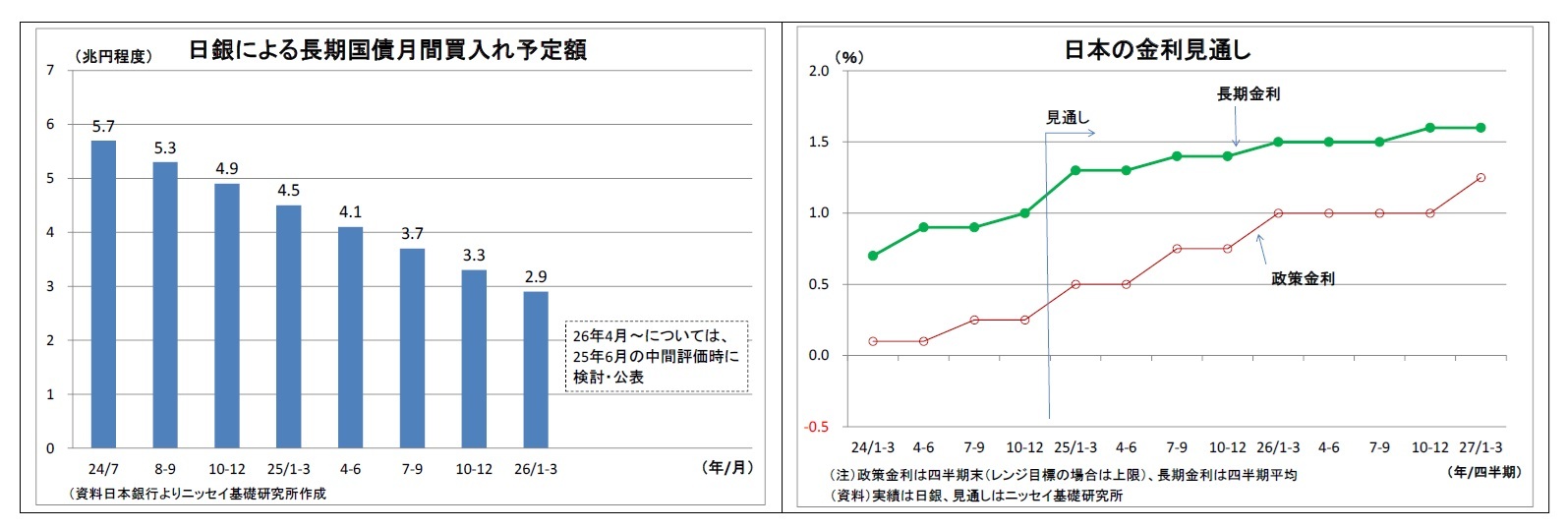

日銀は「長期金利が急激に上昇するような例外的な状況では、機動的に国債買い入れの増額を実施する」と表明しているが、日銀による金利抑制は過度の円安を再発させる恐れがあるため、そう簡単には動かないだろう。

従って、当面の上昇余地の目途としては、1.6%台を見ておきたい。

一方、メインシナリオとしては、4月頃に長期金利が一旦1.3%台へとやや低下すると見ている。日銀の利上げ観測はやや行き過ぎていると見ているためだ。

市場では一部5月や6月の追加利上げ観測が高まっているが、筆者としては、7月MPMの可能性が最も高いと考えている。1月の利上げの影響と今春闘での賃上げの波及を慎重に確認するのであれば、半年程度を要すると見られる。さらに、1月MPM以降、円安が一定程度是正されているため、輸入物価を通じた物価の上振れリスクもやや後退している。トランプ政権が事前の想定よりも強硬な関税策を打ち出してきているため、少なくとも今後2~3カ月は不透明感が強く、市場も不安定化しやすい状況が続きそうなことも利上げのハードルになる。

また、ターミナルレートについては、到達するのは再来年度以降とみられ、その際の経済・物価動向に大きく左右される話であるため、引き上げ観測が続く可能性は低い。

さらに金利の上昇が一服すれば、投資家の買い意欲が回復し、金利の抑制に働くだろう。

その後、6月頃以降は、改めて日銀の段階的な利上げや国債買入れの減額を堅実に織り込む形で、長期金利が緩やかに上昇していく姿を想定している。来年末までの具体的な水準としては、今年末時点で1.5%、来年末時点で1.6%台と見込んでいる。

次に、今後の見通しを考えると、当面はさらに長期金利が上昇する余地があるだろう。既述の通り、投資家の金利上昇への警戒感がしばらく燻ると見られるうえ、今月12日の春闘集中回答日では昨年と遜色ない高めの賃上げでの妥結が相次ぎ、日銀の利上げ観測がさらに刺激される可能性があるためだ。

日銀は「長期金利が急激に上昇するような例外的な状況では、機動的に国債買い入れの増額を実施する」と表明しているが、日銀による金利抑制は過度の円安を再発させる恐れがあるため、そう簡単には動かないだろう。

従って、当面の上昇余地の目途としては、1.6%台を見ておきたい。

一方、メインシナリオとしては、4月頃に長期金利が一旦1.3%台へとやや低下すると見ている。日銀の利上げ観測はやや行き過ぎていると見ているためだ。

市場では一部5月や6月の追加利上げ観測が高まっているが、筆者としては、7月MPMの可能性が最も高いと考えている。1月の利上げの影響と今春闘での賃上げの波及を慎重に確認するのであれば、半年程度を要すると見られる。さらに、1月MPM以降、円安が一定程度是正されているため、輸入物価を通じた物価の上振れリスクもやや後退している。トランプ政権が事前の想定よりも強硬な関税策を打ち出してきているため、少なくとも今後2~3カ月は不透明感が強く、市場も不安定化しやすい状況が続きそうなことも利上げのハードルになる。

また、ターミナルレートについては、到達するのは再来年度以降とみられ、その際の経済・物価動向に大きく左右される話であるため、引き上げ観測が続く可能性は低い。

さらに金利の上昇が一服すれば、投資家の買い意欲が回復し、金利の抑制に働くだろう。

その後、6月頃以降は、改めて日銀の段階的な利上げや国債買入れの減額を堅実に織り込む形で、長期金利が緩やかに上昇していく姿を想定している。来年末までの具体的な水準としては、今年末時点で1.5%、来年末時点で1.6%台と見込んでいる。

なお、メインシナリオに対する上振れリスクシナリオとしては、今春闘での賃上げが予想を大きく上回るケースや、円安が加速するケース、食品価格の上昇等を受けてインフレ予想が顕著に高まるケース、トランプ政権による円安是正圧力を受けた政府が利上げの加速を督促するケースなどが考えられる。これら場合は、日銀の利上げが前倒し・加速され、長期金利が2%に到達する可能性も否定できない。

一方、下振れリスクシナリオとしては、今春闘での賃上げが期待外れの結果に終わるケース、円高が加速するケース、トランプ政権が日本に対して大幅な関税をかけてくるケースなどが考えられる。これらの場合は、日銀の利上げ路線が妨げられることで長期金利の1%割れも起こり得る。

大まかな実現可能性のイメージとしては、メインシナリオが5割、上振れリスクシナリオが3割、下振れリスクシナリオが2割と見ているが、賃上げの勢いとトランプ政権の政策運営が長期金利の帰趨を大きく左右することになりそうだ。

一方、下振れリスクシナリオとしては、今春闘での賃上げが期待外れの結果に終わるケース、円高が加速するケース、トランプ政権が日本に対して大幅な関税をかけてくるケースなどが考えられる。これらの場合は、日銀の利上げ路線が妨げられることで長期金利の1%割れも起こり得る。

大まかな実現可能性のイメージとしては、メインシナリオが5割、上振れリスクシナリオが3割、下振れリスクシナリオが2割と見ているが、賃上げの勢いとトランプ政権の政策運営が長期金利の帰趨を大きく左右することになりそうだ。

(2025年03月07日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【長期金利の上昇は続くのか?~16年ぶり1.5%到達後の金利見通し】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

長期金利の上昇は続くのか?~16年ぶり1.5%到達後の金利見通しのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!