- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 中国経済:2024~26年の見通し-トランプ政権2.0の対中追加関税と習政権3.0の経済政策に左右される展開に

2024年11月25日

文字サイズ

- 小

- 中

- 大

1.中国経済の見通し

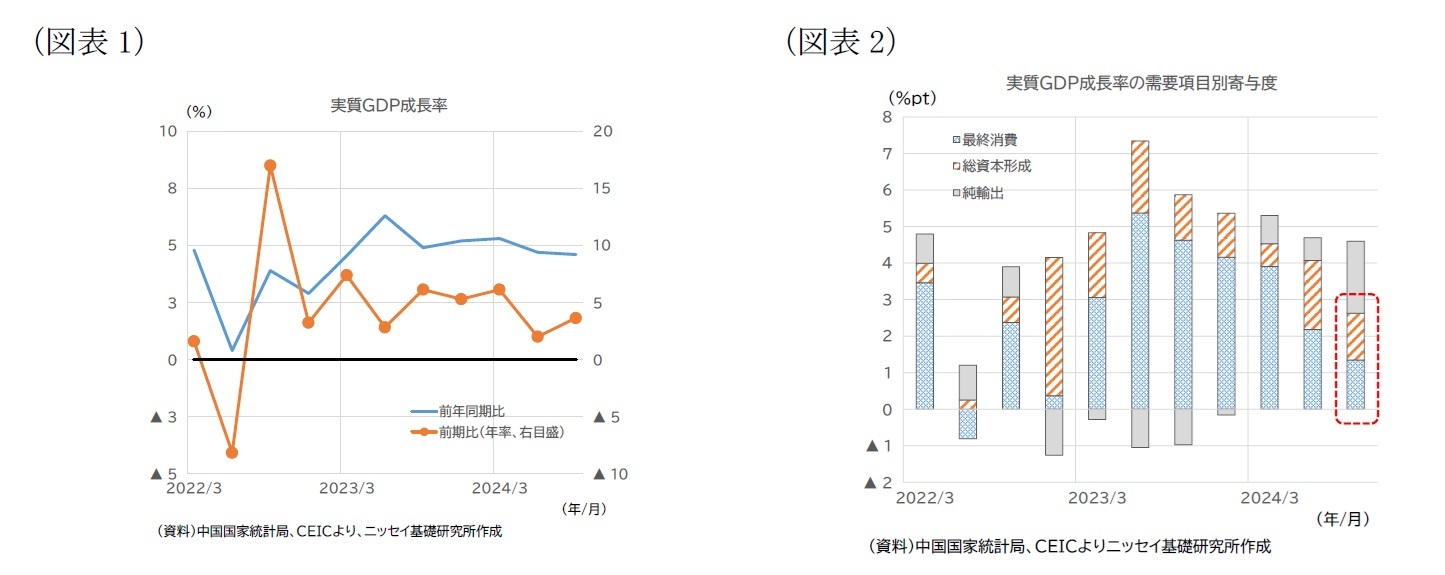

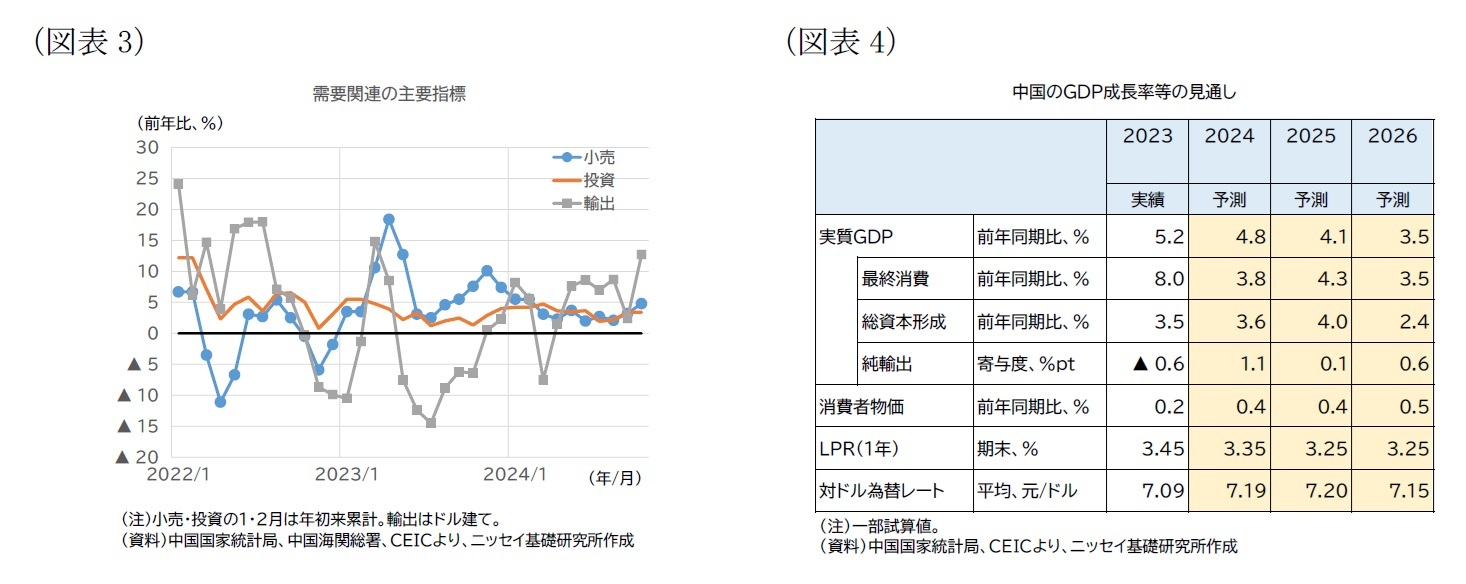

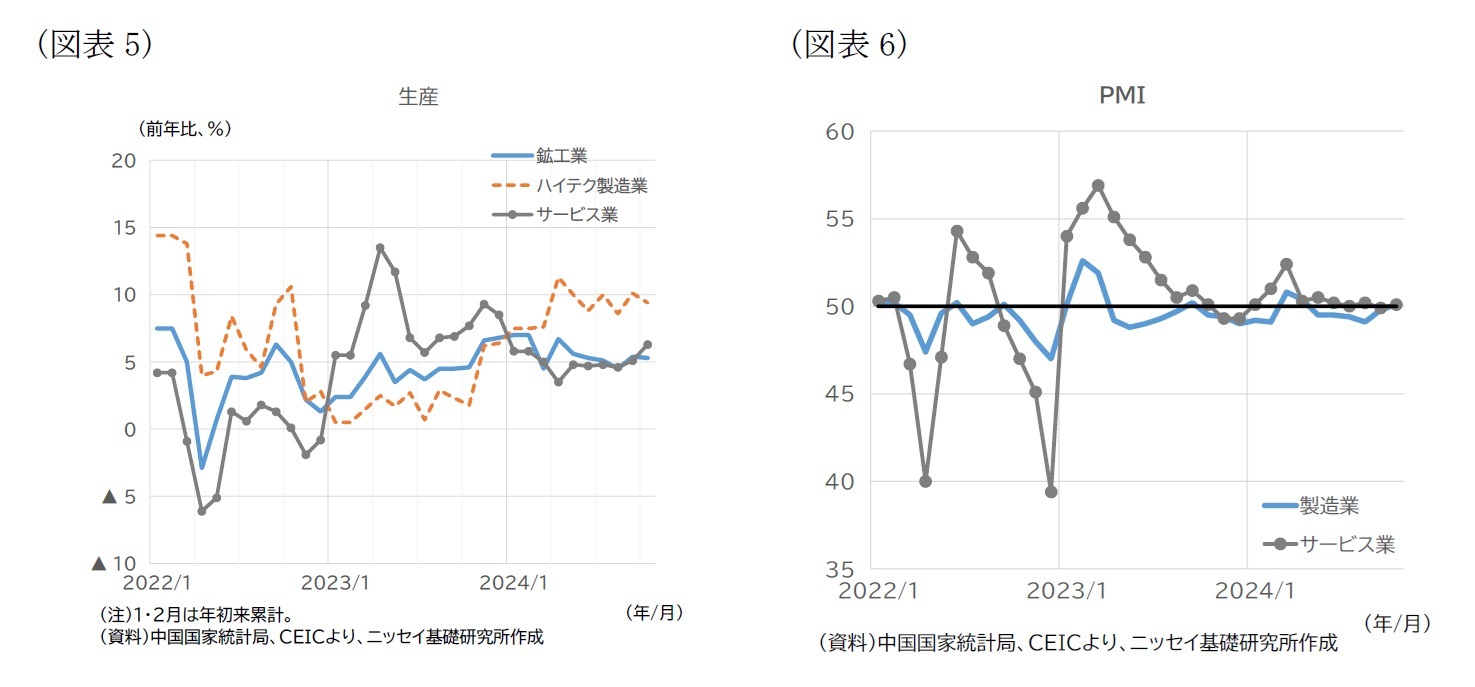

中国の2024年7~9月期の実質GDP成長率は、前年同期比+4.6%と、前期(24年4~6月期)の同+4.7%から小幅に減速した(図表1)。需要項目別にみると、内需の減速と輸出の拡大という傾向に変化はみられない(図表2)。10月単月の指標をみると、外需の勢いは依然として弱まっていない(図表3)。内需に関しても、主に政策効果によって小売や投資に持ち直しの動きがみられる。

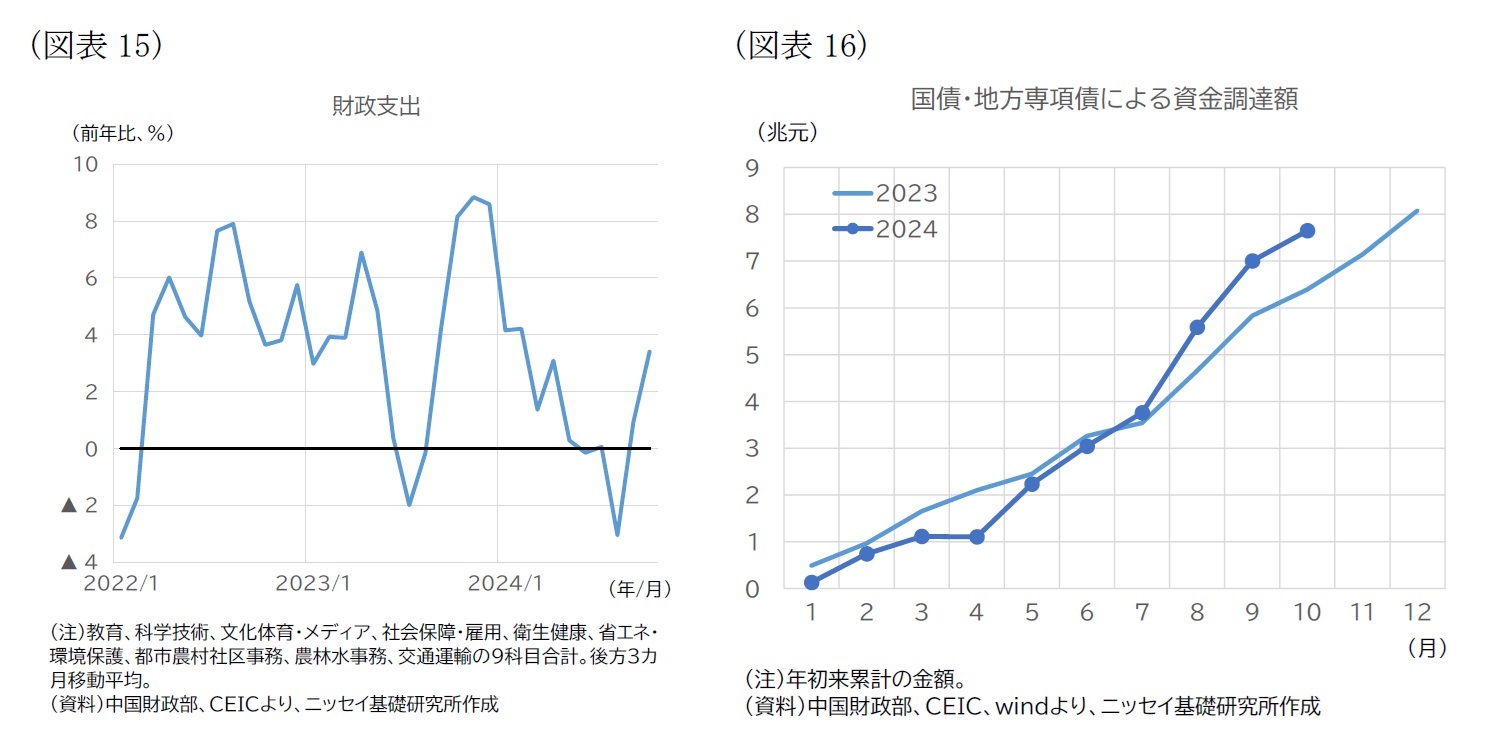

今後を展望すると、下振れと上振れのリスクが併存するだろう。第1の下振れリスクである米国の対中追加関税に関しては、トランプ大統領が1期目の経験を踏まえて政権運営および関税発動に乗り出すことができそうだ。このため、25年以降、比較的早い時期に発動される可能性は否定できないが、通商交渉の材料として位置づけられれば、一度に全品目に60%の関税を課すことにはならないと思われる。第2の下振れリスクである国内不動産不況に関しては、足元で改善の兆しが見え始めたが、今後の改善ペースや持続性にはまだ不安が残る。正常化までに長期間を要し、不安定な状況が続くとみている。他方、上振れリスクである国内の追加経済対策に関しては、25年3月開催予定の全国人民代表大会で、24年から実施されている需要喚起策の継続、拡大が決まる見込みだ。財政赤字のほか、特別国債や地方政府専項債など赤字には計上されない財源も含め、規模が24年からどの程度拡大するかが注目点となる。

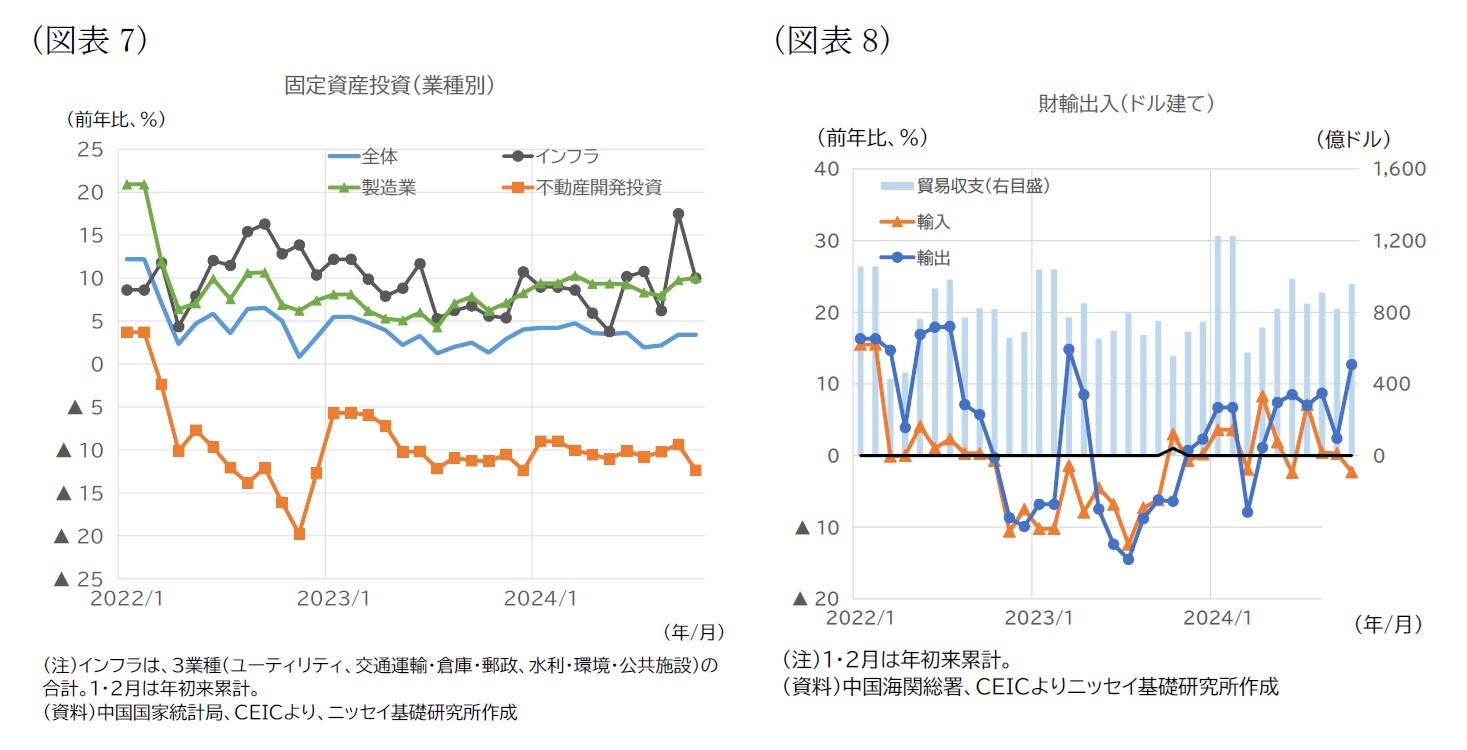

以上を踏まえ、24年の実質GDP成長率は、+4.8%と予想する(図表4)。通年の成長率目標である「+5%前後」は辛うじて達成される見込みだ。25年から26年にかけては、米国の対中追加関税(30%)早期発動と中国の一定の追加経済対策の実施を前提とし、それぞれ+4.1%、+3.5%と予想する。ただし、これら前提条件の規模や進展のペースによって大きく左右される不確実性の高い展開となるだろう。

今後を展望すると、下振れと上振れのリスクが併存するだろう。第1の下振れリスクである米国の対中追加関税に関しては、トランプ大統領が1期目の経験を踏まえて政権運営および関税発動に乗り出すことができそうだ。このため、25年以降、比較的早い時期に発動される可能性は否定できないが、通商交渉の材料として位置づけられれば、一度に全品目に60%の関税を課すことにはならないと思われる。第2の下振れリスクである国内不動産不況に関しては、足元で改善の兆しが見え始めたが、今後の改善ペースや持続性にはまだ不安が残る。正常化までに長期間を要し、不安定な状況が続くとみている。他方、上振れリスクである国内の追加経済対策に関しては、25年3月開催予定の全国人民代表大会で、24年から実施されている需要喚起策の継続、拡大が決まる見込みだ。財政赤字のほか、特別国債や地方政府専項債など赤字には計上されない財源も含め、規模が24年からどの程度拡大するかが注目点となる。

以上を踏まえ、24年の実質GDP成長率は、+4.8%と予想する(図表4)。通年の成長率目標である「+5%前後」は辛うじて達成される見込みだ。25年から26年にかけては、米国の対中追加関税(30%)早期発動と中国の一定の追加経済対策の実施を前提とし、それぞれ+4.1%、+3.5%と予想する。ただし、これら前提条件の規模や進展のペースによって大きく左右される不確実性の高い展開となるだろう。

2.実体経済の動向

(生産・投資・外需)

生産の動向について、前年同月比の伸び率(実質)をみると、鉱工業部門では、9月から10月にかけて伸びが小幅に低下した(図表5)。政策支援や堅調な輸出を背景に年初来高い伸びを続けているハイテク製造業でも伸びが低下した。サービス業部門の伸びは、5月以降、+4%台後半の水準で堅調な推移を続けてきたが、9月の+5.1%から10月には+6.3%へと伸びが高まっている。国家統計局によれば、サービス業に関しては、金融業、不動産業、卸・小売業で改善幅が大きい。

PMI調査の結果をみると、製造業では、前月から改善が続き、景気の好不況の境目である50を上回る水準へと回復した(図表6)。サービス業は、9月に50を下回る水準に低下したが、10月には再び50を上回る水準へと戻した。同調査で需要不足と回答する企業の比率は、7月以降具体的には発表されていないが、製造業に関しては、前月から3ポイント低下したものの、依然として60%超であるとされた。

生産の動向について、前年同月比の伸び率(実質)をみると、鉱工業部門では、9月から10月にかけて伸びが小幅に低下した(図表5)。政策支援や堅調な輸出を背景に年初来高い伸びを続けているハイテク製造業でも伸びが低下した。サービス業部門の伸びは、5月以降、+4%台後半の水準で堅調な推移を続けてきたが、9月の+5.1%から10月には+6.3%へと伸びが高まっている。国家統計局によれば、サービス業に関しては、金融業、不動産業、卸・小売業で改善幅が大きい。

PMI調査の結果をみると、製造業では、前月から改善が続き、景気の好不況の境目である50を上回る水準へと回復した(図表6)。サービス業は、9月に50を下回る水準に低下したが、10月には再び50を上回る水準へと戻した。同調査で需要不足と回答する企業の比率は、7月以降具体的には発表されていないが、製造業に関しては、前月から3ポイント低下したものの、依然として60%超であるとされた。

投資の動向について、固定資産投資の前年同月比伸び率(名目、以下同)は、9月から10月にかけて横ばい推移となった(図表7)。業種別にみると、製造業の投資は、9月から10月にかけて改善を続けている。設備投資は、5月をピークに減速を続けてきたが、10月には小幅に改善した。不動産開発投資は、商業用不動産の開発が悪化したことを主因にマイナス幅が拡大した。インフラ投資は、9月に+17.5%と顕著に高まった後、10月に低下したが、+10%と依然高い水準にある。

外需の動向について、輸出(ドル建て)の伸びは、10月に加速した(図表8)。天候要因の解消のほか、駆け込み輸出が影響した可能性がある。国・地域別では、ASEAN向け、日・米・EU向けともに加速した。財別では、鉄鋼が高い伸びを続けているほか、機械設備や半導体の伸びは高まった。自動車の伸びは低下した。輸入(ドル建て)の伸びは減速し、▲2.3%と前年比で減少に転じた。輸入価格の下落や内需の弱含み、在庫調整圧力の強まりの影響が続いているものとみられる。

外需の動向について、輸出(ドル建て)の伸びは、10月に加速した(図表8)。天候要因の解消のほか、駆け込み輸出が影響した可能性がある。国・地域別では、ASEAN向け、日・米・EU向けともに加速した。財別では、鉄鋼が高い伸びを続けているほか、機械設備や半導体の伸びは高まった。自動車の伸びは低下した。輸入(ドル建て)の伸びは減速し、▲2.3%と前年比で減少に転じた。輸入価格の下落や内需の弱含み、在庫調整圧力の強まりの影響が続いているものとみられる。

(消費・家計)

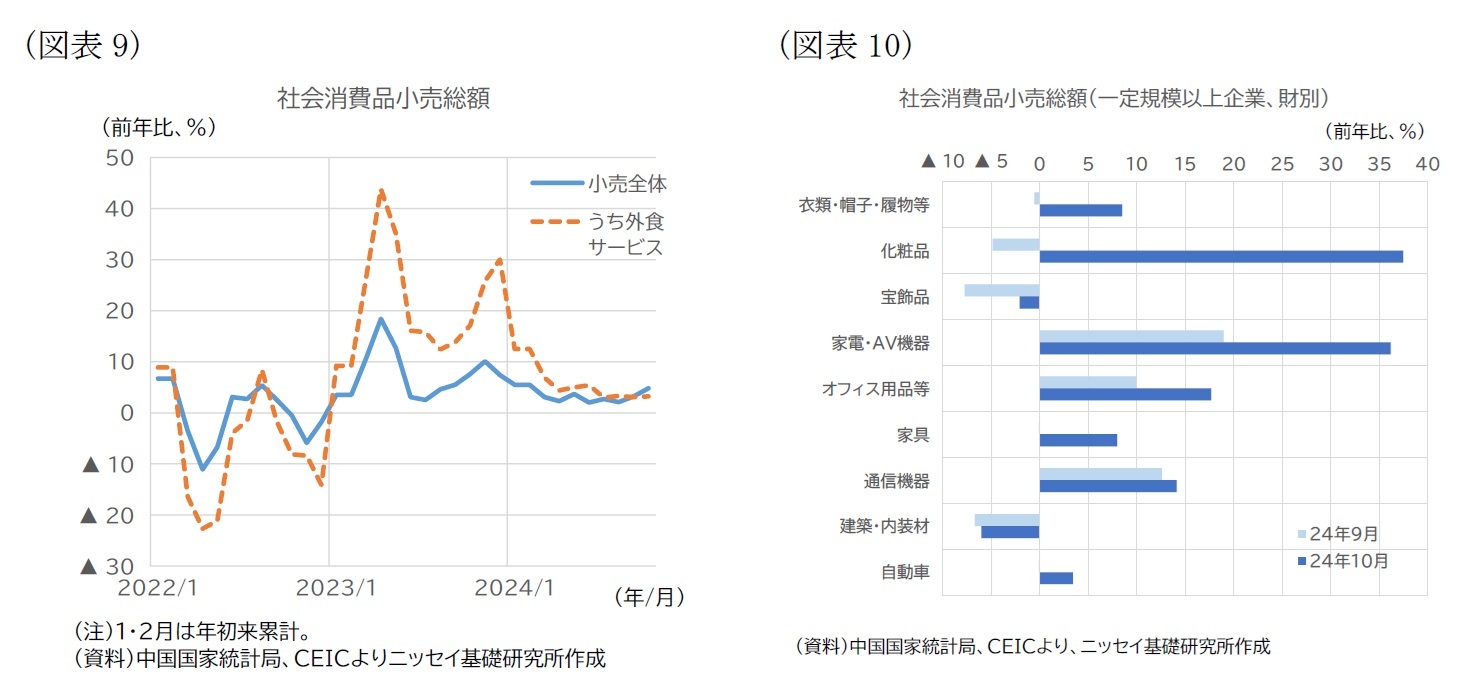

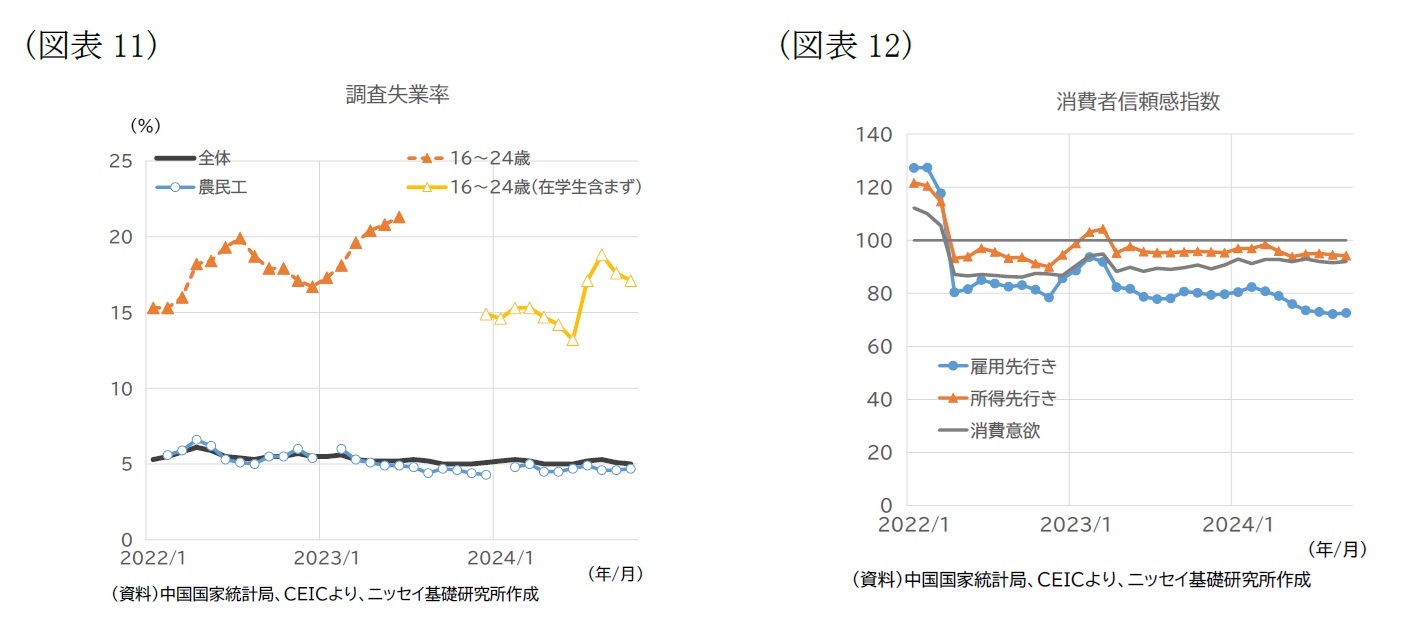

消費の動向について、小売売上高の伸びをみると、春先以降勢いを欠いているが、9月から10月にかけて改善している(図表9)。一定規模以上企業を対象にした統計で品目別の動向をみると、不動産関連の財である建築・内装材や宝飾品で前年減が続いている(図表10)。不動産不況やマインドの冷え込みが引き続き影響しているとみられる。化粧品については、伸びを高めた。11月11日「独身の日」のセール期間の開始日前倒しがとくに影響した可能性がある。他方、家電・AV機器の伸びは、8月以降、10月にかけて伸びを高めており、家電買い替え支援策の効果が表れているとみられる。自動車についても、10月になり前年増に転じた。過剰生産やガソリン車の販売不振を背景とする価格低下は続いているが、一方で、PHEVやBEVを中心に買い替え支援策の効果が表れ始めているとみられる。

消費の動向について、小売売上高の伸びをみると、春先以降勢いを欠いているが、9月から10月にかけて改善している(図表9)。一定規模以上企業を対象にした統計で品目別の動向をみると、不動産関連の財である建築・内装材や宝飾品で前年減が続いている(図表10)。不動産不況やマインドの冷え込みが引き続き影響しているとみられる。化粧品については、伸びを高めた。11月11日「独身の日」のセール期間の開始日前倒しがとくに影響した可能性がある。他方、家電・AV機器の伸びは、8月以降、10月にかけて伸びを高めており、家電買い替え支援策の効果が表れているとみられる。自動車についても、10月になり前年増に転じた。過剰生産やガソリン車の販売不振を背景とする価格低下は続いているが、一方で、PHEVやBEVを中心に買い替え支援策の効果が表れ始めているとみられる。

(不動産市場)

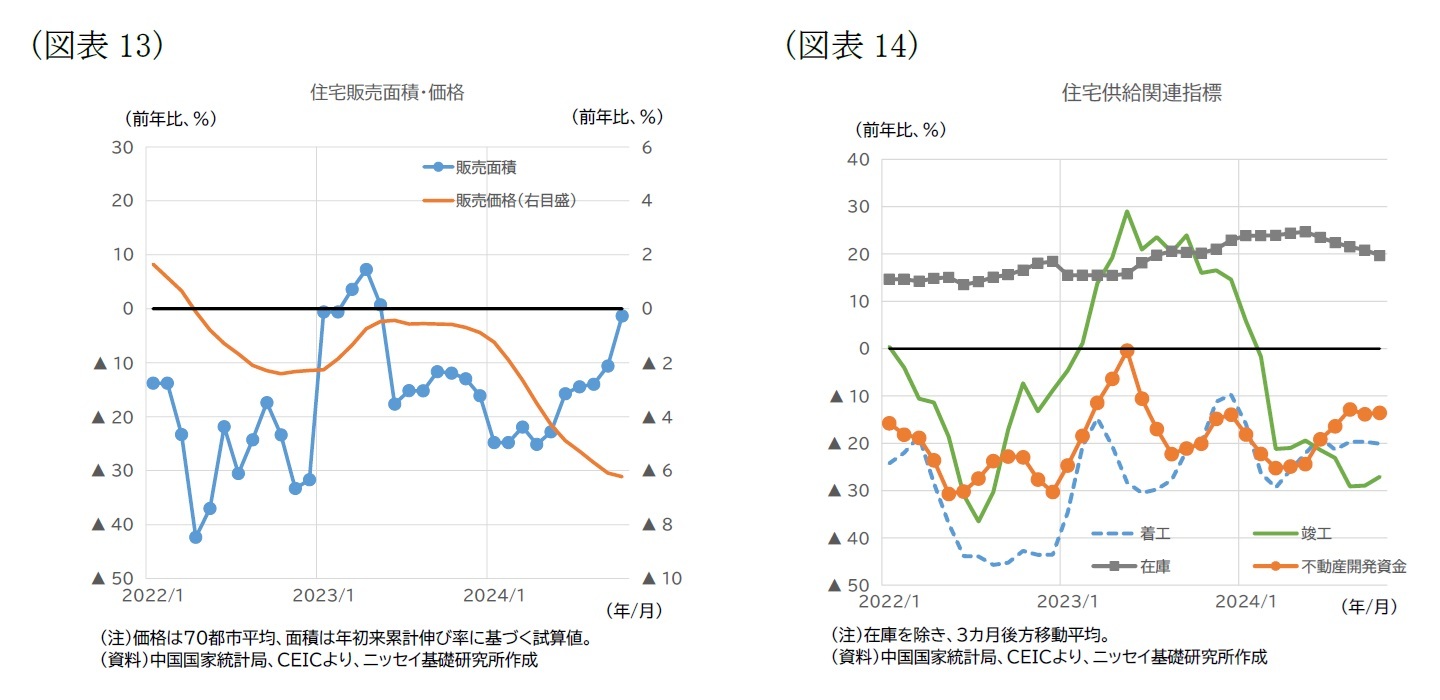

不動産市場について、住宅販売面積の伸びは、依然として前年同月比で減少が続いているが、6月以降、マイナス幅が縮小を続けており、10月には▲1.3%と前月から大幅に縮小した(図表13)。住宅販売価格(70都市平均)の前年同月比の伸びは、22年4月以降、31カ月連続でマイナスとなっている。

供給側の動向に関して、住宅着工面積の伸びは9月から10月にかけて概ね横ばいで推移した(図表14)。住宅竣工面積の伸びは、9月から10月にかけてマイナス幅が縮小した。住宅完成在庫面積は依然増加しているものの、5月をピークに伸びが低下傾向にあり、住宅在庫買い取り支援策の効果が表れている可能性がある。また、不動産開発資金の伸び(3カ月後方移動平均)は、春先以降、マイナス幅が縮小傾向にあったが、9月から10月にかけて足踏み状態にあり、開発の資金繰りは依然として厳しい。

不動産市場について、住宅販売面積の伸びは、依然として前年同月比で減少が続いているが、6月以降、マイナス幅が縮小を続けており、10月には▲1.3%と前月から大幅に縮小した(図表13)。住宅販売価格(70都市平均)の前年同月比の伸びは、22年4月以降、31カ月連続でマイナスとなっている。

供給側の動向に関して、住宅着工面積の伸びは9月から10月にかけて概ね横ばいで推移した(図表14)。住宅竣工面積の伸びは、9月から10月にかけてマイナス幅が縮小した。住宅完成在庫面積は依然増加しているものの、5月をピークに伸びが低下傾向にあり、住宅在庫買い取り支援策の効果が表れている可能性がある。また、不動産開発資金の伸び(3カ月後方移動平均)は、春先以降、マイナス幅が縮小傾向にあったが、9月から10月にかけて足踏み状態にあり、開発の資金繰りは依然として厳しい。

本資料記載のデータは各種の情報源から入手・加工したものであり、その正確性と完全性を保証するものではありません。

また、本資料は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2024年11月25日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1787

経歴

- 【職歴】

・2006年:みずほ総合研究所(現みずほリサーチ&テクノロジーズ)入社

・2009年:同 アジア調査部中国室

(2010~2011年:北京語言大学留学、2016~2018年:みずほ銀行(中国)有限公司出向)

・2020年:同 人事部

・2023年:ニッセイ基礎研究所入社

【加入団体等】

・日本証券アナリスト協会 検定会員

三浦 祐介のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/30 | 試練の5年に踏み出す中国(後編)-「第15次五カ年計画」建議にみる、中国のこれからの針路 | 三浦 祐介 | 基礎研レター |

| 2025/10/28 | 試練の5年に踏み出す中国(前編)-「第15次五カ年計画」の5年間は、どのような5年か | 三浦 祐介 | 基礎研レター |

| 2025/10/23 | 中国:25年7~9月期GDPの評価-秋風索莫の気配が漂う中国経済。内需の悪化により成長率は減速 | 三浦 祐介 | Weekly エコノミスト・レター |

| 2025/10/20 | 中国の不動産関連統計(25年9月)~販売は前年減が続く | 三浦 祐介 | 経済・金融フラッシュ |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【中国経済:2024~26年の見通し-トランプ政権2.0の対中追加関税と習政権3.0の経済政策に左右される展開に】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

中国経済:2024~26年の見通し-トランプ政権2.0の対中追加関税と習政権3.0の経済政策に左右される展開にのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!