- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 為替介入再開、既に連発か?~状況の整理と今後の注目ポイント

2024年05月02日

文字サイズ

- 小

- 中

- 大

1.トピック:為替介入再開、既に連発か?

(一年半ぶりに介入再開との見方が強まる)

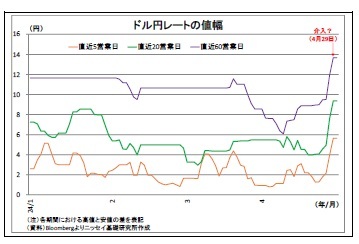

4月26日の日銀金融政策決定会合(以下、MPM)を受けて為替市場で円安が加速し、翌29日には一時1ドル160円台に到達したが、直後に円が急伸した(表紙図表参照)。政府は介入の有無を明らかにしていないが、市場では政府が約一年半ぶりに円買い介入に踏み切ったとの見方が強い。また、本日5月2日の早朝にも再び円が急伸しており、再び介入したとの観測が出ている。状況を整理したうえで、今後の注目ポイントを確認する。

4月26日の日銀金融政策決定会合(以下、MPM)を受けて為替市場で円安が加速し、翌29日には一時1ドル160円台に到達したが、直後に円が急伸した(表紙図表参照)。政府は介入の有無を明らかにしていないが、市場では政府が約一年半ぶりに円買い介入に踏み切ったとの見方が強い。また、本日5月2日の早朝にも再び円が急伸しており、再び介入したとの観測が出ている。状況を整理したうえで、今後の注目ポイントを確認する。

1)4月29日の円急伸について

まず、4月29日の円急伸について、筆者としては、円買い介入が実施された可能性が極めて高く、ほぼ確実と見ている。

まず、4月29日の円急伸について、筆者としては、円買い介入が実施された可能性が極めて高く、ほぼ確実と見ている。

そして、その理由については3点が挙げられる。一点目は29日の段階で「介入の環境が整った」とみられることだ。ドル円は年初以降、ほぼ一貫して円安方向に進み、水準としても4月上旬以降は約34年ぶりの円安水準を度々更新していたが、介入への警戒感が円安抑制に働いていたこともあり、円安のペースは緩やかであった。

そして、その理由については3点が挙げられる。一点目は29日の段階で「介入の環境が整った」とみられることだ。ドル円は年初以降、ほぼ一貫して円安方向に進み、水準としても4月上旬以降は約34年ぶりの円安水準を度々更新していたが、介入への警戒感が円安抑制に働いていたこともあり、円安のペースは緩やかであった。国際社会で認められている介入は、あくまで為替の過度の変動や無秩序な動きを抑制するための「スムージング・オペレーション」に限られる。為替を特定の水準や方向へ誘導するための介入は「為替操作」と見做され、批判を受けかねない。

「スムージング・オペ」と見做されるための条件は明確なものではないが、4月下旬にかけては為替の変動は小幅であり、政府としても「過度な変動」とは言い難かったとみられる。しかし、4月MPM後は円安のペースが加速して変動幅が拡大したため、政府として「過度な変動に対応する」という介入の建前が主張しやすい状況になったと判断したと考えられる。

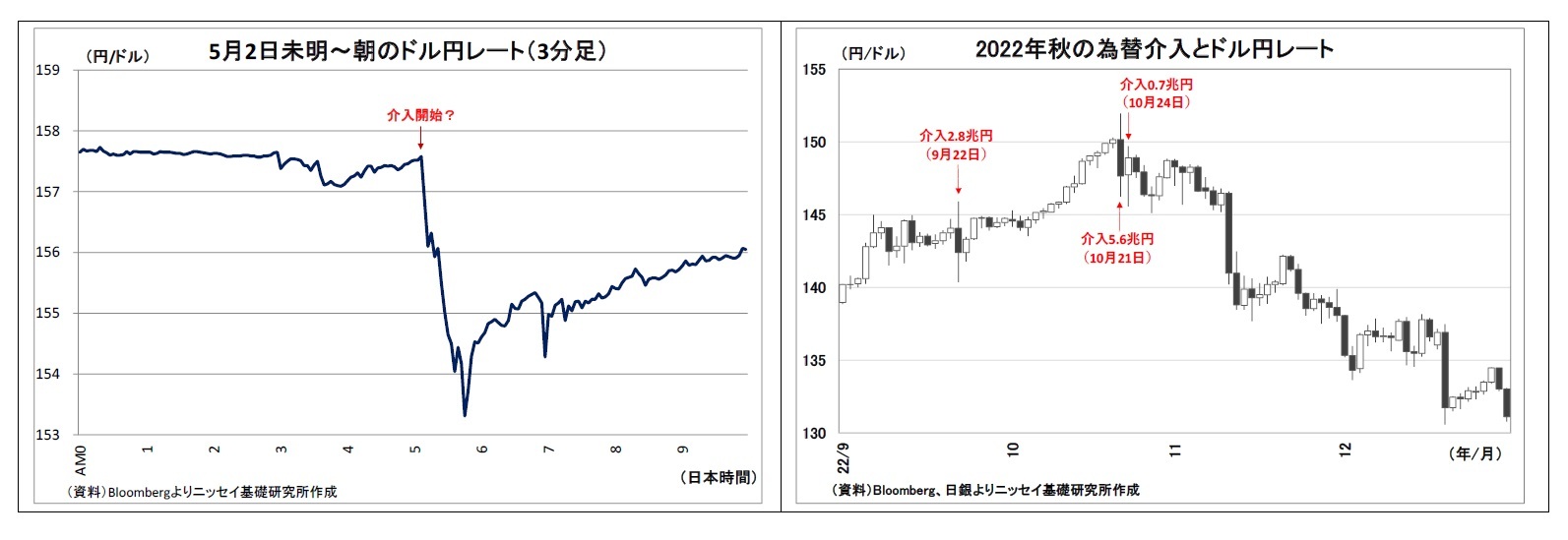

先月29日に円買い介入が実施されたと見る2つ目の理由は当日の「チャートの値動き」だ。29日のドル円は、朝方に一時160円を超えた後、しばらく159円台半ばで推移していたが、午後1時頃にまとまった円買いによる急激な円高が発生し、午後5時前には急伸前から5円ほど(円が)高い154円台まで円が急伸した。この間、幾度も円安方向へゆり戻そうとする動きがあったが、そのたびに大規模な円買いによって円高方向へ押し戻されている。単に投資家からの大口の円買いが入った程度ではこのような動きは起こりがたく、「円の水準を押し上げる」という本邦通貨当局による強い意思が感じられた。

先月29日に円買い介入が実施されたと見る2つ目の理由は当日の「チャートの値動き」だ。29日のドル円は、朝方に一時160円を超えた後、しばらく159円台半ばで推移していたが、午後1時頃にまとまった円買いによる急激な円高が発生し、午後5時前には急伸前から5円ほど(円が)高い154円台まで円が急伸した。この間、幾度も円安方向へゆり戻そうとする動きがあったが、そのたびに大規模な円買いによって円高方向へ押し戻されている。単に投資家からの大口の円買いが入った程度ではこのような動きは起こりがたく、「円の水準を押し上げる」という本邦通貨当局による強い意思が感じられた。そして、円買い介入が実施されたと見る3つ目の理由は「日銀当座預金の動き」だ。

円買い介入の際には介入2営業日後の決済日に円資金が吸収されるため、その分だけ日銀当座預金残高が減少する。従って、多くの市場関係者は決済日における日銀当座預金増減のうち「財政等要因」に着目し、事前の短資会社の予想と日銀が前日に公表する(介入を織り込んだ)見通しの乖離から介入の有無を推測する。数千億円程度のズレは有り得るものの、短資会社の事前予想よりも日銀の見通しが下振れていれば、その差額分は介入が行われたと推測される。

29日分については、主要短資会社による「財政等要因」の事前予想が2兆円強の減少であったのに対し、30日に日銀が公表した見通しが7.6兆円の減少(1日に公表された速報では8.3兆円の減少)となっており、5~6兆円規模の介入が行われた形跡が見受けられる。

(今後の注目ポイント)

次に今後の注目ポイントに目を転じると、3点が挙げられる。

1) 介入実施の答え合わせ

まず注目されるのは、これまでの介入実施の有無とその内容だ。市場では介入実施との見方が強く、既述の通り、筆者もそのように見ているが、介入の司令塔である神田財務官は「介入の有無について申し上げることはない」と、今のところ有無を明らかにしないスタンスを維持している。

今後について時系列で考えると、5月31日には、財務省より4月26日~5月29日の間の介入実施状況が公表され、対象期間における介入の有無と介入の合計額が明らかになる。

次に今後の注目ポイントに目を転じると、3点が挙げられる。

1) 介入実施の答え合わせ

まず注目されるのは、これまでの介入実施の有無とその内容だ。市場では介入実施との見方が強く、既述の通り、筆者もそのように見ているが、介入の司令塔である神田財務官は「介入の有無について申し上げることはない」と、今のところ有無を明らかにしないスタンスを維持している。

今後について時系列で考えると、5月31日には、財務省より4月26日~5月29日の間の介入実施状況が公表され、対象期間における介入の有無と介入の合計額が明らかになる。

さらに、6月3日~7日には、財務省より5月末時点の外貨準備の状況が公表され、介入(していた場合)に当たって外貨準備のうちのどの資産が取り崩されたのかが明らかになる1。

さらに、6月3日~7日には、財務省より5月末時点の外貨準備の状況が公表され、介入(していた場合)に当たって外貨準備のうちのどの資産が取り崩されたのかが明らかになる1。2022年9月~10月に介入した際には、主に米国債で構成されるとみられる外貨証券の残高が減っていた。当時、市場では「米国債の売却は困難であり、即座に使える外貨準備は外貨預金の範囲に限られる」との見方があっただけに、あえて外貨証券売却の事実を示すことで、介入余力をアピールする当局の狙いがあったと考えられる。

従って、今回も外貨証券が減少するのかが注目ポイントとなる。外貨証券が減少していた場合には、売却対象と考えられる米国債の発行元である米政府の事前承認が得られていたことが示唆されることになるため、介入余力の大きさを示すことにもなるだろう。

さらに、8月上旬には、4~6月の介入実績が日次ベースで公表される見込みだ。この段階になってはじめて、今回の介入(あった場合)の全容が明らかになる。

1 なお、5月9日には4月末分の外貨準備の状況が公表されるが、4月29日に介入していた場合の決済日は5月1日となるため、介入による状況変化は4月末分には反映されていないとみられる。

2)今後の介入運営

そして、先行きの為替相場を占う上では、通貨当局による今後の介入運営が注目ポイントになる。

為替レートのトレンドは基本的にファンダメンタルズ(経済の基礎的条件)に基づくことから、介入によって為替のトレンドを変えることは難しい。つまり、介入の効果は限定的なのだが、無意味というわけでもない。介入のやり方次第では、一時的に円安を止めたり、円安の進行を遅らせたりすることで、「円高ドル安材料が出てくるまでの時間を稼ぐ効果」は期待できる。現に、先月29日以降、ドル円の水準は最高でも157円台と介入前を下回る水準に留まっている。

その際にポイントとなるのが、円の売り手を「疑心暗鬼に陥らせ、円売りを躊躇させることが出来るかどうか」だ。市場参加者の裏をかくタイミングでのインパクトのある介入を通じて、手の内を読ませず、いつ来るか分からない介入への警戒感を演出することが重要になる。

その意味では、今回、日本の通貨当局が介入の有無を明らかにしていないこと、さらに(共に介入していたという前提で)先月29日に159円台、今月2日に157円台と介入の発動水準を変えていることは、市場の疑心暗鬼を台頭させるのに有効と考えられる。

そして、先行きの為替相場を占う上では、通貨当局による今後の介入運営が注目ポイントになる。

為替レートのトレンドは基本的にファンダメンタルズ(経済の基礎的条件)に基づくことから、介入によって為替のトレンドを変えることは難しい。つまり、介入の効果は限定的なのだが、無意味というわけでもない。介入のやり方次第では、一時的に円安を止めたり、円安の進行を遅らせたりすることで、「円高ドル安材料が出てくるまでの時間を稼ぐ効果」は期待できる。現に、先月29日以降、ドル円の水準は最高でも157円台と介入前を下回る水準に留まっている。

その際にポイントとなるのが、円の売り手を「疑心暗鬼に陥らせ、円売りを躊躇させることが出来るかどうか」だ。市場参加者の裏をかくタイミングでのインパクトのある介入を通じて、手の内を読ませず、いつ来るか分からない介入への警戒感を演出することが重要になる。

その意味では、今回、日本の通貨当局が介入の有無を明らかにしていないこと、さらに(共に介入していたという前提で)先月29日に159円台、今月2日に157円台と介入の発動水準を変えていることは、市場の疑心暗鬼を台頭させるのに有効と考えられる。

3)米政府の理解

介入を続ける上では、介入の対象通貨(ドル)の発行国である米政府の理解を得ることも極めて重要なポイントになる。

円買い介入の原資となる外貨準備高は直近3月時点で1.29兆ドル(約200兆円)に達していることから、当然全てを使うわけにはいかないにせよ、計算上の介入余力はかなりあるように見える。ただし、それは米政府の理解が得られている限りにおいての話だろう。

米政府は「為替操作国」の認定制度を持つように、もともと人為的な為替操作を嫌う傾向が強い。日本の介入に対して米政府が反発や不快感を示したりすれば、日米の力関係上、無視することは難しいはずであり、市場においては「今後、介入は出来なくなった」との見方から円売りが進みかねない。従って、米政府の積極的な賛同や協力までは得られないにしても、介入への理解を得続けることが出来るかどうかという点は、介入の持続可能性に大きな影響を及ぼすだろう。

介入を続ける上では、介入の対象通貨(ドル)の発行国である米政府の理解を得ることも極めて重要なポイントになる。

円買い介入の原資となる外貨準備高は直近3月時点で1.29兆ドル(約200兆円)に達していることから、当然全てを使うわけにはいかないにせよ、計算上の介入余力はかなりあるように見える。ただし、それは米政府の理解が得られている限りにおいての話だろう。

米政府は「為替操作国」の認定制度を持つように、もともと人為的な為替操作を嫌う傾向が強い。日本の介入に対して米政府が反発や不快感を示したりすれば、日米の力関係上、無視することは難しいはずであり、市場においては「今後、介入は出来なくなった」との見方から円売りが進みかねない。従って、米政府の積極的な賛同や協力までは得られないにしても、介入への理解を得続けることが出来るかどうかという点は、介入の持続可能性に大きな影響を及ぼすだろう。

(厳しい長期戦を余儀なくされる恐れ大)

振り替えると、2022年秋の円安局面では、9月22日に介入が開始され、10月に2度追加実施されたのみで留まった。同年11月上旬にCPIの鈍化を受けて米利上げ加速観測が後退し、日米金利差縮小を通じて円安圧力が後退したためだ。つまり、当時の介入を巡る攻防は正味2カ月弱であったということになる。

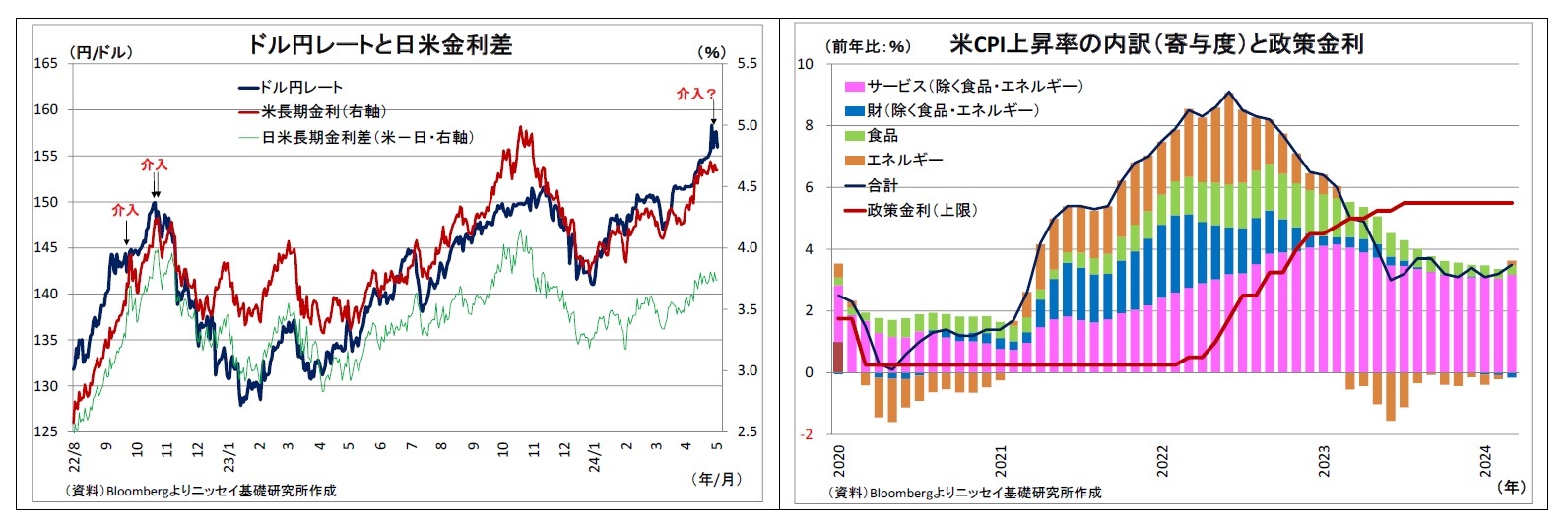

一方、今回はより長期戦となる可能性が高い。従来想定されていたよりも米国経済が堅調で物価上昇圧力も強いため、FRBは今年終盤まで利下げ開始を見合わせる可能性が高く、ドルが買われやすい(=円が売られやすい)地合いが長引くとみられるためだ。

従って、日本の通貨当局は厳しい長期戦を余儀なくされることになりそうだ。介入を大規模かつ多頻度で実施すれば、為替操作の色彩が強まり、米政府が反発を強めて身動きが取れなくなる可能性が出てくる。そうだからと言って、介入を手控えすぎると今度は市場に見透かされ、円安がさらに大きく進むリスクが高まってしまう。政府の手腕が今まさに問われている。

振り替えると、2022年秋の円安局面では、9月22日に介入が開始され、10月に2度追加実施されたのみで留まった。同年11月上旬にCPIの鈍化を受けて米利上げ加速観測が後退し、日米金利差縮小を通じて円安圧力が後退したためだ。つまり、当時の介入を巡る攻防は正味2カ月弱であったということになる。

一方、今回はより長期戦となる可能性が高い。従来想定されていたよりも米国経済が堅調で物価上昇圧力も強いため、FRBは今年終盤まで利下げ開始を見合わせる可能性が高く、ドルが買われやすい(=円が売られやすい)地合いが長引くとみられるためだ。

従って、日本の通貨当局は厳しい長期戦を余儀なくされることになりそうだ。介入を大規模かつ多頻度で実施すれば、為替操作の色彩が強まり、米政府が反発を強めて身動きが取れなくなる可能性が出てくる。そうだからと言って、介入を手控えすぎると今度は市場に見透かされ、円安がさらに大きく進むリスクが高まってしまう。政府の手腕が今まさに問われている。

(2024年05月02日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/11/07 | 次回の利上げは一体いつか?~日銀金融政策を巡る材料点検 | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月07日

フィリピンGDP(25年7-9月期)~民間消費の鈍化で4.0%成長に減速、電子部品輸出は堅調 -

2025年11月07日

次回の利上げは一体いつか?~日銀金融政策を巡る材料点検 -

2025年11月07日

個人年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年11月07日

中国の貿易統計(25年10月)~輸出、輸入とも悪化。対米輸出は減少が続く -

2025年11月07日

英国金融政策(11月MPC公表)-2会合連続の据え置きで利下げペースは鈍化

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【為替介入再開、既に連発か?~状況の整理と今後の注目ポイント】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

為替介入再開、既に連発か?~状況の整理と今後の注目ポイントのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!