- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- アジア経済 >

- マレーシア経済:23年10-12月期の成長率は前年同期比+3.0%~内需は堅調も輸出低迷に苦しみ、景気が減速

2024年02月16日

文字サイズ

- 小

- 中

- 大

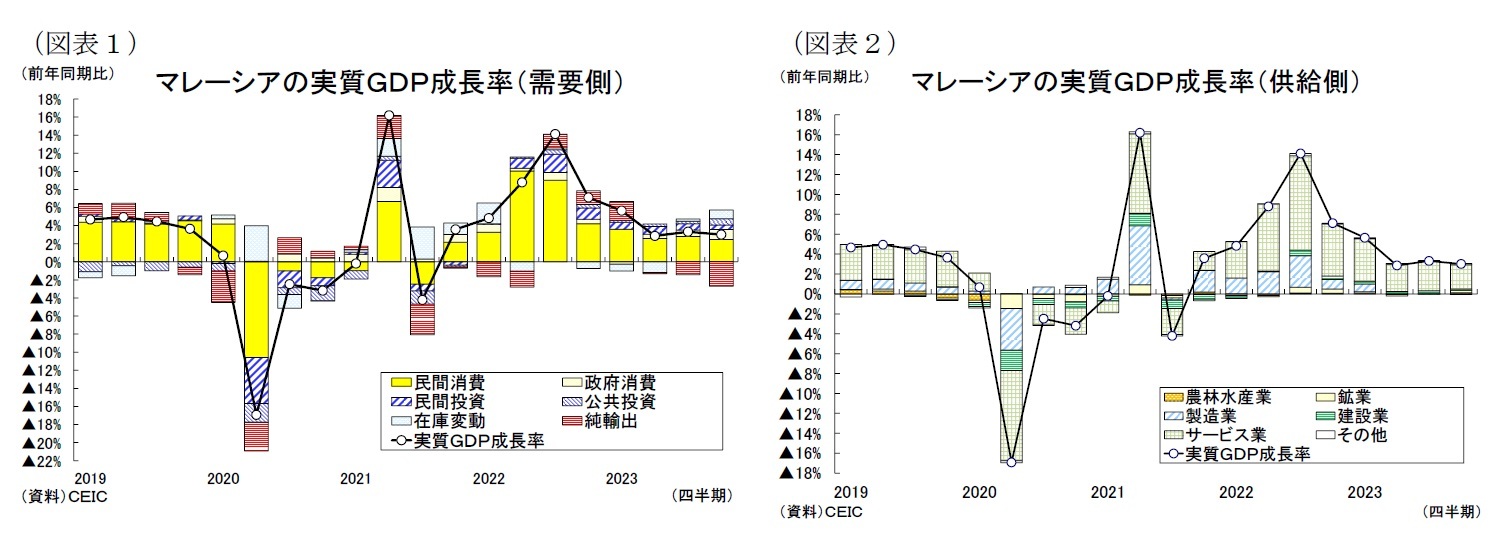

2023年10-12月期の実質GDP成長率は前年同期比3.0%増1(前期:同3.3%増)と低下し、市場予想2(同3.4%増)と1月にマレーシア統計局が発表した暫定値(同3.4%)を下回る結果となった(図表1)。

なお、2023 年通年の成長率は前年比3.7%増(2022年:同8.7%増)と低下し、マレーシア政府が目標としていた前年比4~5%以上の成長率を下回った。

なお、2023 年通年の成長率は前年比3.7%増(2022年:同8.7%増)と低下し、マレーシア政府が目標としていた前年比4~5%以上の成長率を下回った。

10-12月期の実質GDPを需要項目別に見ると、主に輸出の低迷が成長率低下に繋がった。

民間消費は前年同期比4.2%増となり、前期の同4.6%増から小幅に低下した。一方、政府消費は前年同期比7.3%増(前期:同5.8%増)と上昇した。

総固定資本形成は同6.4%増(前期:同5.1%増)と上昇した。建設投資が同4.3%増(前期:同6.9%増)と鈍化したものの、設備投資が同9.7%増(前期:同4.0%増)と加速した。なお、投資を公共部門と民間部門に分けてみると、全体の4分の3を占める民間部門が同4.0%増(前期:同4.5%増)と低下したが、公共部門が同11.3%増(前期:同7.5%増)と更に上昇した。

純輸出は実質GDP成長率への寄与度が▲2.7%ポイント(前期:▲1.4%ポイント)と大きく低下した。まず財・サービス輸出は同6.3%減(前期:同12.0%減)と減少幅が縮小した。輸出の内訳を見ると、財貨輸出(同12.3%減)が二桁減少となる一方、サービス輸出(同37.3%増)の大幅な増加が続いた。また財・サービス輸入も同2.9%減(前期:同11.1%減)と低迷した。

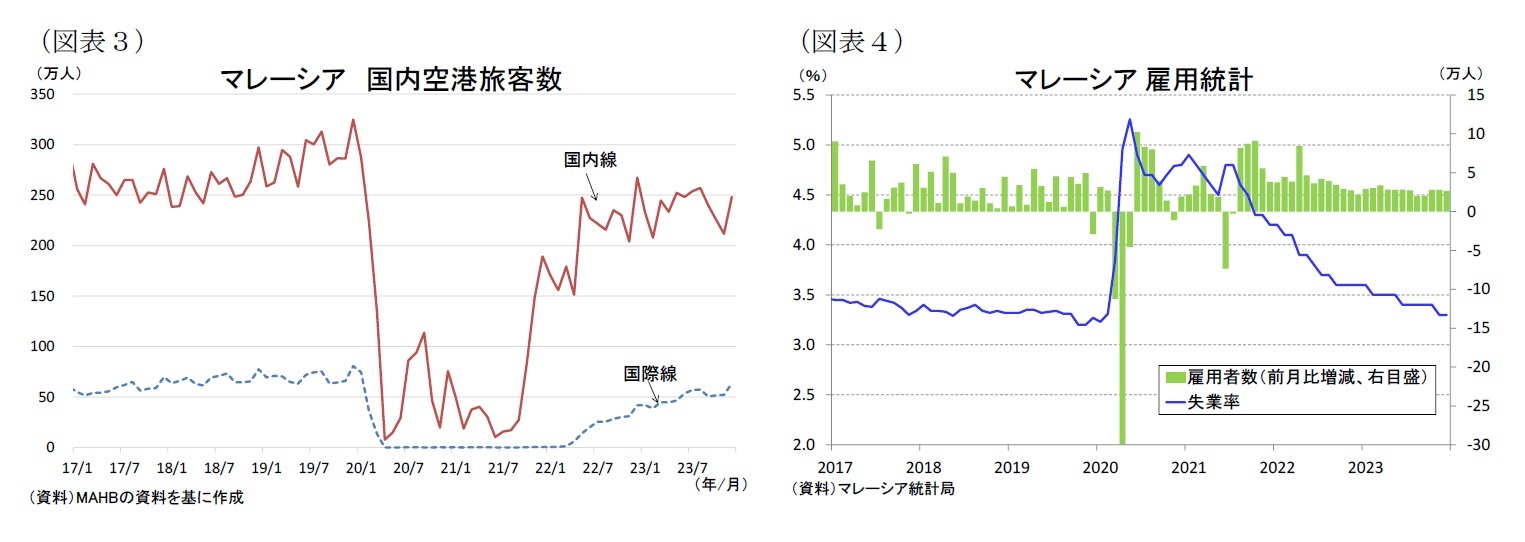

供給側を見ると、主に第三次産業の鈍化が成長率低下に繋がったことが分かる(図表2)。

まずGDPの6割弱を占める第三次産業は前年同期比4.2%増(前期:同5.0%増)と低下した。運輸・倉庫(同12.2%増)と宿泊業(同10.0%増)が二桁増となり、不動産・ビジネスサービス(同7.7%増)や政府サービス(同5.7%増)、卸売・小売(同4.4%増)、食料・飲料(同4.2%増)が堅調に拡大した一方、金融・保険(同4.7%減)が低迷、情報・通信(同3.2%増)が伸び悩んだ。

第二次産業は前年同期比0.9%増(前期:同0.5%増)と上昇した。まず鉱業は同3.8%増(前期:同0.1%減)となり、原油(同3.3%増)と天然ガス(同4.6%増)の生産がそれぞれ拡大した。一方、製造業は同0.3%減(前期:同0.1%減)と低迷した。内訳を見ると、食品加工(同8.7%増)と動植物性油脂(同4.9%増)は好調だったが、主力の電子機器(同10.0%減)や石油製品(同3.3%減)、ゴム製品(同2.0%減)が低迷したほか、輸送用機器(同2.2%増)、化学製品(同2.1%増)が緩やかな伸びにとどまった。また建設業が同3.5%増(前期:同7.2%増)と鈍化した。

第一次産業は同1.9%増(前期:同0.9%増)と小幅に増加した。シェアの大きいパーム油(同1.6%増)やその他農作物(同2.6%増)は緩やかな増加にとどまったが、漁業・養殖業(同4.5%増)と畜産(同3.4%増)が回復した。

1 2024年2月16日、マレーシア中央銀行が2023年10-12月期の国内総生産(GDP)を公表した。

2 Bloomberg調査

まずGDPの6割弱を占める第三次産

第二次産業は前年同期比0.9%増(前期:同0.5%増)と上昇した。まず鉱業は同3.8%増(前期:同0.1%減)となり、原油(同3.3%増)と天然ガス(同4.6%増)の生産がそれぞれ拡大した。一方、製造業は同0.3%減(前期:同0.1%減)と低迷した。内訳を見ると、食品加工(同8.7%増)と動植物性油脂(同4.9%増)は好調だったが、主力の電子機器(同10.0%減)や石油製品(同3.3%減)、ゴム製品(同2.0%減)が低迷したほか、輸送用機器(同2.2%増)、化学製品(同2.1%増)が緩やかな伸びにとどまった。また建設業が同3.5%増(前期:同7.2%増)と鈍化した。

第一次産業は同1.9%増(前期:同0.9%増)と小幅に増加した。シェアの大きいパーム油(同1.6%増)やその他農作物(同2.6%増)は緩やかな増加にとどまったが、漁業・養殖業(同4.5%増)と畜産(同3.4%増)が回復した。

1 2024年2月16日、マレーシア中央銀行が2023年10-12月期の国内総生産(GDP)を公表した。

2 Bloomberg調査

10-12月期GDPの評価と先行きのポイント

マレーシア経済は、2022年はコロナ禍からの経済活動の正常化により通年の実質GDP成長率が前年比+8.7%(2021年:同+3.3%)と大きく上昇したが、2023年は輸出低迷やペントアップ需要の押し上げ効果の剥落による内需の増勢鈍化を受けて同3.7%と低下した。そして今回発表された2023年10-12月期の成長率は前年同期比+3.0%となり、7-9月期の同+3.3%から小幅に低下し、景気の減速傾向が続いていることが明らかとなった。

10-12月期の成長率低下は輸出と製造業生産が低迷した影響が大きかった。まず純輸出は3期連続で成長率を押し下げた。足元の世界的な半導体市況回復が追い風になるとみられたが、財貨輸出(同▲12.3%)は中国経済の不調が続き電気・電子や石油化学など輸出指向型の製造業が振るわず4期連続のマイナス成長となった。一方、サービス輸出(同+37.3%)はインバウンド需要の回復により大幅な増加が続いたものの、財貨輸出の落ち込みを相殺するには至らなかった。マレーシアでは2022年4月以降、入国規制が段階的に緩和されており、昨年12月には中国人とインド人に対して最大30日間のビザなし入国を認めたことで国際線旅客数がコロナ禍前の約9割の水準まで回復した(図表3)。

一方、内需は堅調で景気を下支えている。まずGDPの6割を占める民間消費は同+4.2%だった。前年同期の高いベース効果により前期の+4.6%から低下したが、雇用・所得環境の改善やインフレ圧力の軟化を受けて底堅い成長となった。昨年からの一連のコロナ規制の緩和によりサービス業の回復が続いており、2023年12月の雇用者数が前年同月比2.7%増の1,646万人、失業率もコロナ禍前と同水準の3.3%まで低下するなど雇用情勢の改善は続いている(図表4)。また10-12月期の消費者物価上昇率は前年同期比+1.6%(7-9月期の同+2.0%)となりインフレ圧力も緩和した。

総固定資本形成は同+6.4%となり前期の同5.1%から増勢が加速した。外需の悪化や金融引き締めに伴う借入コストの上昇などにより企業の投資意欲は低下しており民間投資は同4.0%増(前期:同4.5%増)と鈍化したが、複数年にわたる投資プロジェクトの継続的な実施により公共投資は同11.3%増(前期:同7.5%増)と好調だった。

10-12月期の成長率低下は輸出と製造業生産が低迷した影響が大きかった。まず純輸出は3期連続で成長率を押し下げた。足元の世界的な半導体市況回復が追い風になるとみられたが、財貨輸出(同▲12.3%)は中国経済の不調が続き電気・電子や石油化学など輸出指向型の製造業が振るわず4期連続のマイナス成長となった。一方、サービス輸出(同+37.3%)はインバウンド需要の回復により大幅な増加が続いたものの、財貨輸出の落ち込みを相殺するには至らなかった。マレーシアでは2022年4月以降、入国規制が段階的に緩和されており、昨年12月には中国人とインド人に対して最大30日間のビザなし入国を認めたことで国際線旅客数がコロナ禍前の約9割の水準まで回復した(図表3)。

一方、内需は堅調で景気を下支えている。まずGDPの6割を占める民間消費は同+4.2%だった。前年同期の高いベース効果により前期の+4.6%から低下したが、雇用・所得環境の改善やインフレ圧力の軟化を受けて底堅い成長となった。昨年からの一連のコロナ規制の緩和によりサービス業の回復が続いており、2023年12月の雇用者数が前年同月比2.7%増の1,646万人、失業率もコロナ禍前と同水準の3.3%まで低下するなど雇用情勢の改善は続いている(図表4)。また10-12月期の消費者物価上昇率は前年同期比+1.6%(7-9月期の同+2.0%)となりインフレ圧力も緩和した。

総固定資本形成は同+6.4%となり前期の同5.1%から増勢が加速した。外需の悪化や金融引き締めに伴う借入コストの上昇などにより企業の投資意欲は低下しており民間投資は同4.0%増(前期:同4.5%増)と鈍化したが、複数年にわたる投資プロジェクトの継続的な実施により公共投資は同11.3%増(前期:同7.5%増)と好調だった。

マレーシアはGDPに占める輸出の割合が7割強と高い国であり、輸出低迷が続くなかでは景気回復は難しい。しかしながら、今後は前年同期の高いベース効果の影響が和らぐなか、輸出の回復と内需の底堅い成長により成長率が上昇して、マレーシア政府の成長目標(4~5%)の達成が視野に入るようになると予想する。足元は輸出の底入れが不透明な状況にあるが、今後は半導体需要の回復により電気電子セクターが持ち直して輸出が回復に向かうと予想される。また内需も安定した雇用・所得環境を背景に底堅い消費の伸びが続くほか、インフラ投資や観光業の持続的な拡大が引き続き景気の牽引役となるだろう。

もっとも財政政策による景気の下支えは期待しにくくなりそうだ。2024年度国家予算は運輸予算の拡充(前年度比8.9%)など景気への配慮はなされたものの、歳出額は前年度比▲0.8%と小幅に減少する一方で、奢侈税の導入やサービス税率の引き上げなどにより財政再建を図る計画である。今後はより一層、輸出の回復が待たれる展開となりそうだ。

もっとも財政政策による景気の下支えは期待しにくくなりそうだ。2024年度国家予算は運輸予算の拡充(前年度比8.9%)など景気への配慮はなされたものの、歳出額は前年度比▲0.8%と小幅に減少する一方で、奢侈税の導入やサービス税率の引き上げなどにより財政再建を図る計画である。今後はより一層、輸出の回復が待たれる展開となりそうだ。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2024年02月16日「経済・金融フラッシュ」)

このレポートの関連カテゴリ

03-3512-1780

経歴

- 【職歴】

2008年 日本生命保険相互会社入社

2012年 ニッセイ基礎研究所へ

2014年 アジア新興国の経済調査を担当

2018年8月より現職

斉藤 誠のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/15 | インド消費者物価(25年10月)~9月のCPI上昇率は1.5%に低下、8年ぶりの低水準に | 斉藤 誠 | 経済・金融フラッシュ |

| 2025/10/07 | ベトナム経済:25年7-9月期の成長率は前年同期比8.23%増~追加関税後も高成長を維持 | 斉藤 誠 | 経済・金融フラッシュ |

| 2025/09/22 | 東南アジア経済の見通し~輸出減速するも内需が下支え | 斉藤 誠 | Weekly エコノミスト・レター |

| 2025/09/16 | インド消費者物価(25年9月)~8月のCPI上昇率は+2.1%に上昇、GST合理化でインフレ見通しは緩和 | 斉藤 誠 | 経済・金融フラッシュ |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【マレーシア経済:23年10-12月期の成長率は前年同期比+3.0%~内需は堅調も輸出低迷に苦しみ、景気が減速】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

マレーシア経済:23年10-12月期の成長率は前年同期比+3.0%~内需は堅調も輸出低迷に苦しみ、景気が減速のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!