- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- REIT(リート) >

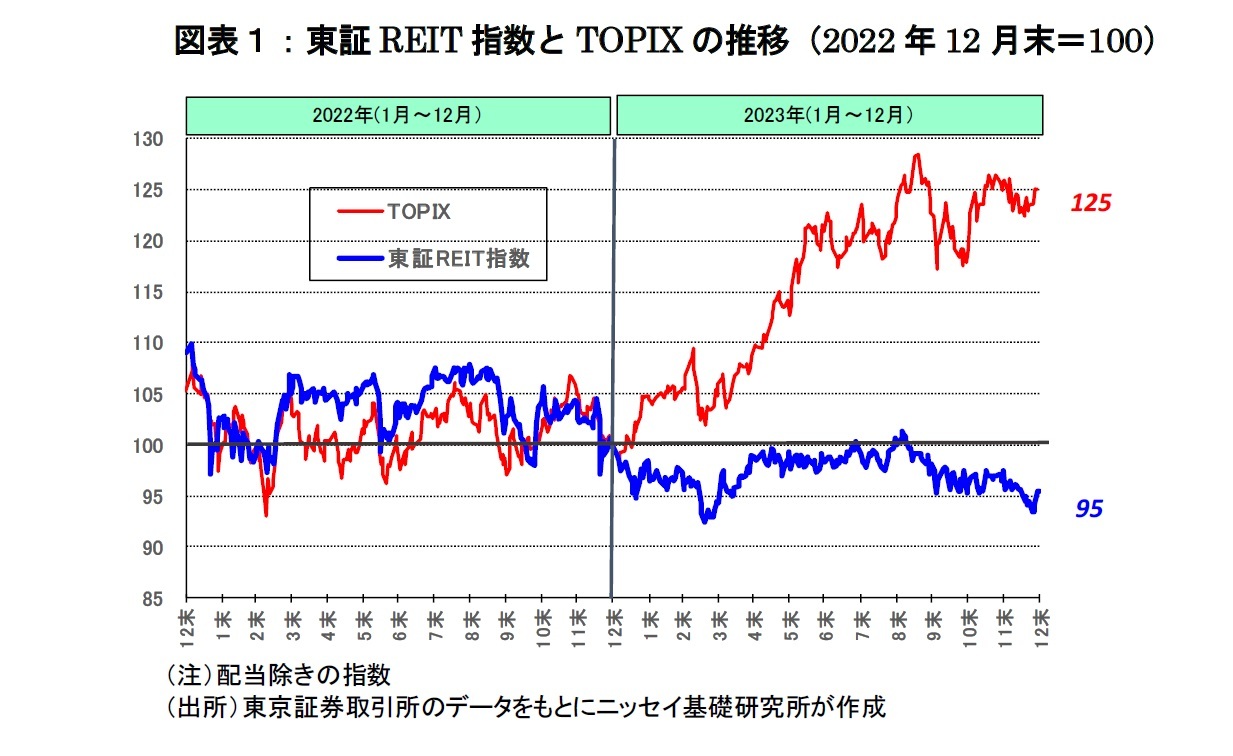

- 昨年のJリート市場は▲5%下落。株式市場とのパフォーマンス格差は過去3番目に悪い水準~今年は明るい材料も揃い、復権の1年を期待~

コラム

2024年01月05日

文字サイズ

- 小

- 中

- 大

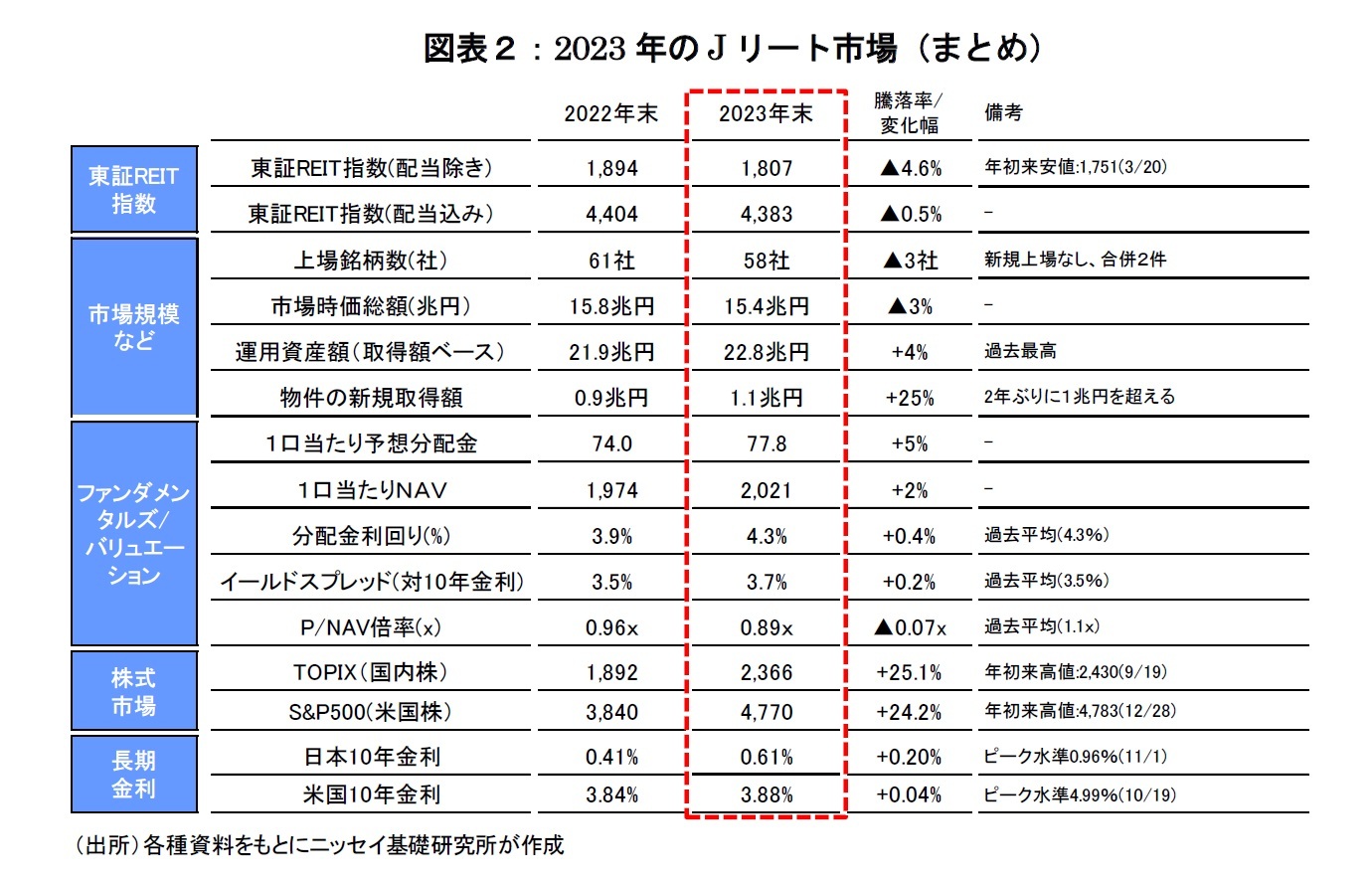

市場規模は2年連続で新規上場がなく、2件の合併によって上場銘柄数は61社から58社に、市場時価総額は15.4兆円(前年比▲3%)に減少した(図表2)。一方、不動産取得額はインバウンド需要の回復期待からホテルの取得が大きく伸びて2年ぶりに1兆円の大台を超え、運用資産額(取得額ベース)は22.8兆円(前年比+4%)に拡大した。アセットタイプ別の取得割合は、多い順に、オフィス(33%)、物流施設(22%)、ホテル(19%)、住宅(17%)、商業施設(7%)、底地ほか(2%)となり、ホテルの取得額(208億円⇒2,107億円)が増加したのに対して、前年トップを占めた物流施設(3,323億円⇒2,432億円)が大幅に減少した。続いて、業績面では、ホテル収益の回復や不動産売却益の計上が寄与し、市場全体の1口当たり予想分配金は前年比+5%増加し、1口当たりNAV(Net Asset Value、解散価値)も保有不動産の価格上昇を反映して+2%増加した。この結果、12月末時点のバリュエーションは、分配金利回りが4.3%(前年末比+0.4%)、10年国債利回り(0.6%)に対するイールドスプレッドが3.7%(同+0.2%)、NAV倍率が0.89倍(同▲0.07倍)となり、利回り指標やNAV指標でみた割安感が強まっている。

2024年は、引き続き日米の金融政策のほか、東京オフィス市況や米大統領選挙の動向に関心が集まる。まず、国内では金融政策正常化の行方が注目点となる。ニッセイ基礎研究所は、日銀は現在の長短金利操作(YCC)とマイナス金利政策を2024年春にも解除するとみるが2、Jリートの財務への影響などを見極める必要がある。また、東京のオフィス市場では新規供給が年内いったん落ち着く。昨年来、オフィス需要は回復トレンドにあり需給改善によるオフィス市況の底打ちが期待される。

一方、米国ではインフレ基調の鈍化を受けてFRBは利下げサイクルに転換する見込みである。引き締め局面の終了は歓迎材料だが、想定外の米国経済の失速やインフレ率の高止まり、日米金利差縮小に伴う円高進行のリスクにも注意したい。また、11月に米大統領選を控えている。政策論争が激しさを増し投資家心理が悪化する局面も想定される。

Jリート市場は長らく低迷期が続き割安な水準に沈んでいる。しかし、市場金利の落ち着き処がはっきりと見えてくれば、オフィス市況の底打ちや海外市場の利下げ、新NISAスタートなど明るい材料も揃う。今年はコロナ禍以降のトンネルを抜けて、復権の年となることを期待したい。

1 東証REIT指数のTOPIXに対するパフォーマンス格差は、2005年が▲35.2%、2017年が▲30.1%であった。

2 上野剛志『2024年はどんな年?金融市場のテーマと展望』(ニッセイ基礎研究所、Weekly エコノミスト・レター、2023年12月1日)

一方、米国ではインフレ基調の鈍化を受けてFRBは利下げサイクルに転換する見込みである。引き締め局面の終了は歓迎材料だが、想定外の米国経済の失速やインフレ率の高止まり、日米金利差縮小に伴う円高進行のリスクにも注意したい。また、11月に米大統領選を控えている。政策論争が激しさを増し投資家心理が悪化する局面も想定される。

Jリート市場は長らく低迷期が続き割安な水準に沈んでいる。しかし、市場金利の落ち着き処がはっきりと見えてくれば、オフィス市況の底打ちや海外市場の利下げ、新NISAスタートなど明るい材料も揃う。今年はコロナ禍以降のトンネルを抜けて、復権の年となることを期待したい。

1 東証REIT指数のTOPIXに対するパフォーマンス格差は、2005年が▲35.2%、2017年が▲30.1%であった。

2 上野剛志『2024年はどんな年?金融市場のテーマと展望』(ニッセイ基礎研究所、Weekly エコノミスト・レター、2023年12月1日)

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2024年01月05日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1858

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

2005年 ニッセイ基礎研究所

2019年4月より現職

【加入団体等】

・一般社団法人不動産証券化協会認定マスター

・日本証券アナリスト協会検定会員

岩佐 浩人のレポート

新着記事

-

2025年10月21日

選択と責任──消費社会の二重構造(2)-欲望について考える(3) -

2025年10月21日

連立協議から選挙のあり方を思う-選挙と同時に大規模な公的世論調査の実施を -

2025年10月21日

インバウンド消費の動向(2025年7-9月期)-量から質へ、消費構造の転換期 -

2025年10月21日

中国、社会保険料徴収をとりまく課題【アジア・新興国】中国保険市場の最新動向(71) -

2025年10月21日

今週のレポート・コラムまとめ【10/14-10/20発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【昨年のJリート市場は▲5%下落。株式市場とのパフォーマンス格差は過去3番目に悪い水準~今年は明るい材料も揃い、復権の1年を期待~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

昨年のJリート市場は▲5%下落。株式市場とのパフォーマンス格差は過去3番目に悪い水準~今年は明るい材料も揃い、復権の1年を期待~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!