- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- REIT(リート) >

- 緩和政策修正を睨み、適正水準を模索するJリート市場

2023年05月08日

文字サイズ

- 小

- 中

- 大

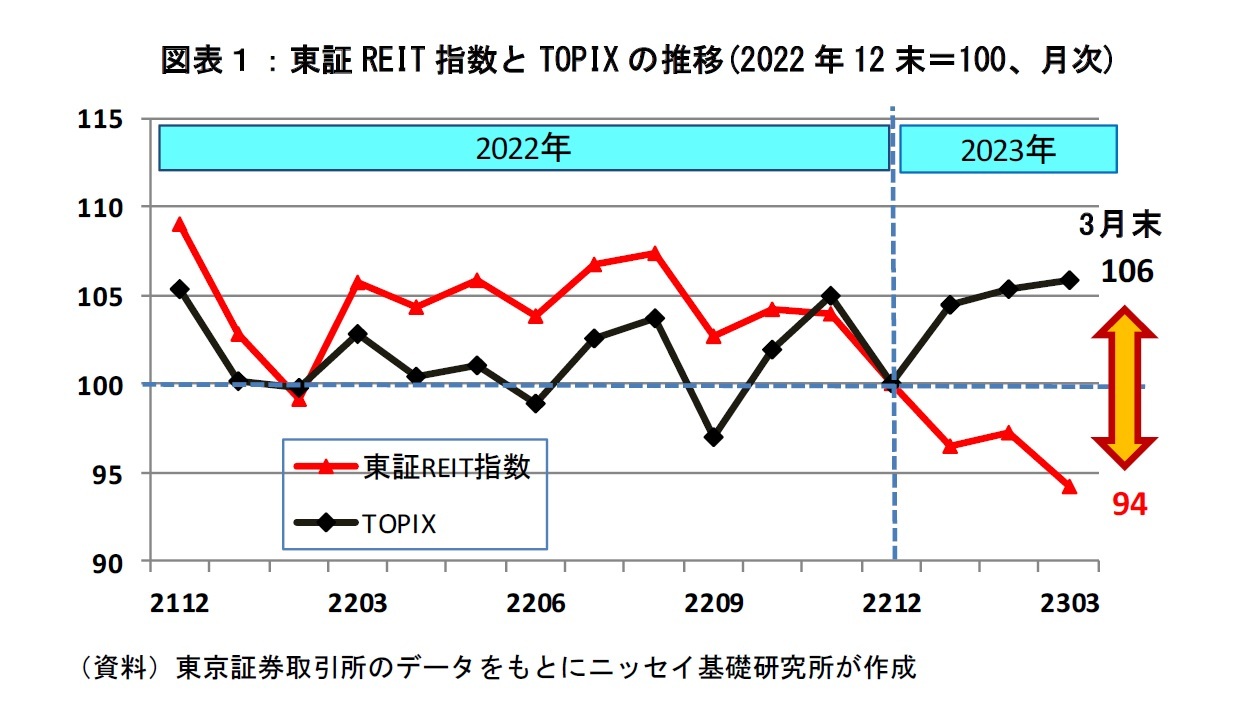

日銀は2022年12月20日の金融政策決定会合において、「長短金利操作(YCC、イールドカーブ・コントロール)」の許容変動幅を±0.50%へ拡大し、10年金利の上昇を容認した。そして、4月からは植田新総裁の下で現在の大規模緩和政策の修正が想定される。

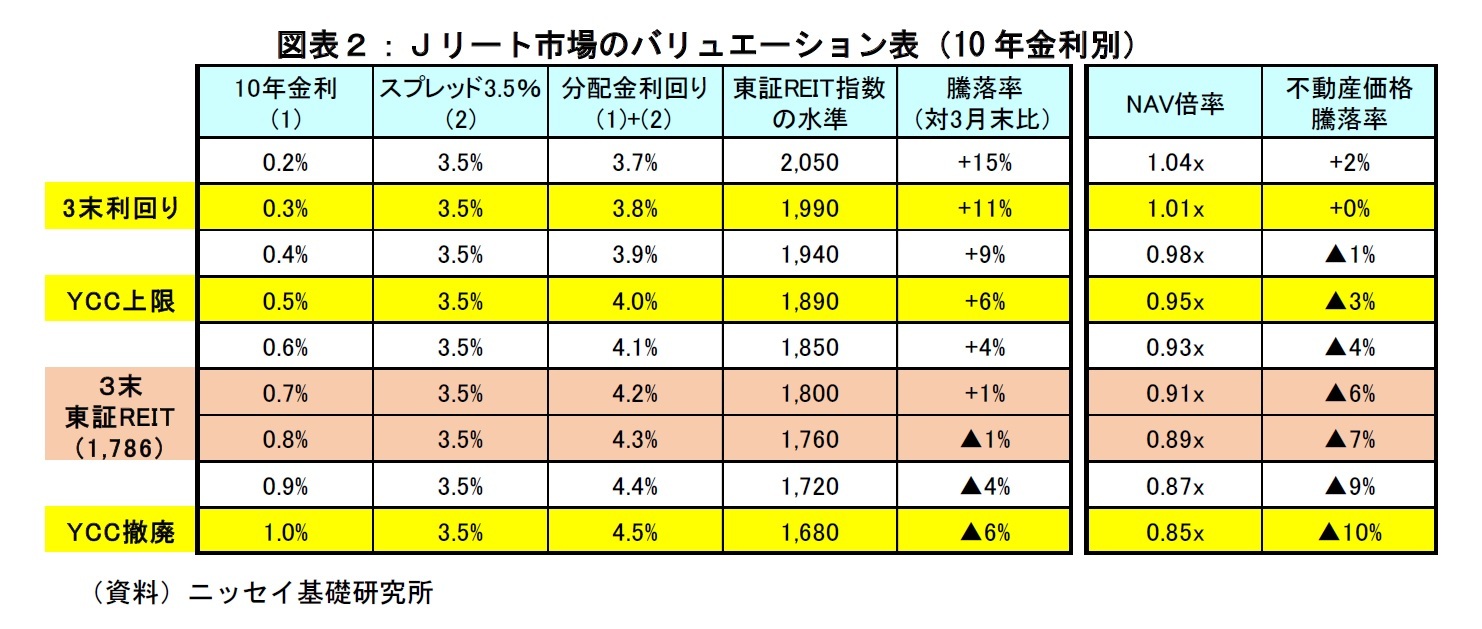

それでは、Jリート市場は今後の金利上昇リスクをどの程度織り込んでいるのか。一定の前提条件のもと、東証REIT指数の適正水準を確認したい(図表2)。

ニッセイ基礎研究所の推計によると、日銀が市場機能の回復に向けて現在のYCCを撤廃した場合、10年金利の理論値は約1.0%となる1。これに、イールドスプレッドの過去平均値(3.5%)を加えた水準を適正利回りとした場合、分配金利回りは4.5%となり、東証REIT指数は1,680(3月末からの騰落率▲6%)がひとまずの下値目処となる。また、3月末時点の東証REIT指数(1,786)は、10年金利が今後0.7%~0.8%程度に上昇するリスクを既に織り込んでいると考えられる。

それでは、Jリート市場は今後の金利上昇リスクをどの程度織り込んでいるのか。一定の前提条件のもと、東証REIT指数の適正水準を確認したい(図表2)。

ニッセイ基礎研究所の推計によると、日銀が市場機能の回復に向けて現在のYCCを撤廃した場合、10年金利の理論値は約1.0%となる1。これに、イールドスプレッドの過去平均値(3.5%)を加えた水準を適正利回りとした場合、分配金利回りは4.5%となり、東証REIT指数は1,680(3月末からの騰落率▲6%)がひとまずの下値目処となる。また、3月末時点の東証REIT指数(1,786)は、10年金利が今後0.7%~0.8%程度に上昇するリスクを既に織り込んでいると考えられる。

このように、将来の金利上昇を見込んで東証REIT指数が下値を切り下げるなか、Jリートが保有する不動産価値に基づいて算出されるNAV倍率(株式のPBRに相当)では割安感が強まっている。

実際、3月末時点のNAV倍率(0.90倍)は、Jリートの不動産評価額が今後▲6%~▲7%程度下落することを織り込む水準となっている。さらに、上述の通り、YCC撤廃を前提とした水準(東証REIT指数の水準:1,680)まで下落した場合、NAV倍率は0.85倍に低下し、これは不動産評価額が▲10%程度下落することを織り込む水準となる。

一方、Jリートの開示データをもとに不動産評価額の騰落率を確認すると、2022年下期(7月~12月期)は前期比年率+2.0%上昇しており、今のところ、不動産価格が下落する兆候は見られない。1口当たりNAVについても前年比+5%と上昇基調にあり、現在の1倍を下回るNAV倍率は不動産ファンダメンタルズからみて売られ過ぎの水準にあると言えよう。

現在、投資家の多くは日銀の次の一手を見極めるべく様子見姿勢を強めている。また、Jリートを金融商品として利回り指標を重視するのか、それとも、不動産投資としてNAV指標を重視するのか、適正な水準を巡って強弱感が対立している。

いずれにしろ、Jリート市場は日銀の緩和政策修正を睨んで落ち着きどころを探る過程にあり、当面はボラティリティの高い展開を覚悟する必要がありそうだ。

1 福本勇樹「YCCを撤廃した際の長期金利水準を推定する~日銀の金融緩和政策による長期金利の下押し効果の測定(https://www.nli-research.co.jp/report/detail/id=74148?site=nli)」(ニッセイ基礎研究所、基礎研レター、2023年3月13日)

実際、3月末時点のNAV倍率(0.90倍)は、Jリートの不動産評価額が今後▲6%~▲7%程度下落することを織り込む水準となっている。さらに、上述の通り、YCC撤廃を前提とした水準(東証REIT指数の水準:1,680)まで下落した場合、NAV倍率は0.85倍に低下し、これは不動産評価額が▲10%程度下落することを織り込む水準となる。

一方、Jリートの開示データをもとに不動産評価額の騰落率を確認すると、2022年下期(7月~12月期)は前期比年率+2.0%上昇しており、今のところ、不動産価格が下落する兆候は見られない。1口当たりNAVについても前年比+5%と上昇基調にあり、現在の1倍を下回るNAV倍率は不動産ファンダメンタルズからみて売られ過ぎの水準にあると言えよう。

現在、投資家の多くは日銀の次の一手を見極めるべく様子見姿勢を強めている。また、Jリートを金融商品として利回り指標を重視するのか、それとも、不動産投資としてNAV指標を重視するのか、適正な水準を巡って強弱感が対立している。

いずれにしろ、Jリート市場は日銀の緩和政策修正を睨んで落ち着きどころを探る過程にあり、当面はボラティリティの高い展開を覚悟する必要がありそうだ。

1 福本勇樹「YCCを撤廃した際の長期金利水準を推定する~日銀の金融緩和政策による長期金利の下押し効果の測定(https://www.nli-research.co.jp/report/detail/id=74148?site=nli)」(ニッセイ基礎研究所、基礎研レター、2023年3月13日)

(2023年05月08日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1858

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

2005年 ニッセイ基礎研究所

2019年4月より現職

【加入団体等】

・一般社団法人不動産証券化協会認定マスター

・日本証券アナリスト協会検定会員

岩佐 浩人のレポート

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【緩和政策修正を睨み、適正水準を模索するJリート市場】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

緩和政策修正を睨み、適正水準を模索するJリート市場のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!