- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- REIT(リート) >

- Jリート市場の分配金はコロナ禍前の水準を上回る。今後は「巡行利益」の回復が課題に

コラム

2023年09月08日

文字サイズ

- 小

- 中

- 大

2023年4-6月期の実質GDP(一次速報値)は前期比年率6.0%の高成長となり、コロナ禍前のピーク水準を上回った。社会経済活動の正常化が進捗するなか、Jリート(不動産投資信託)市場の予想1口当たり分配金(以下、DPU)についてもコロナ禍前の水準を超えて回復している。

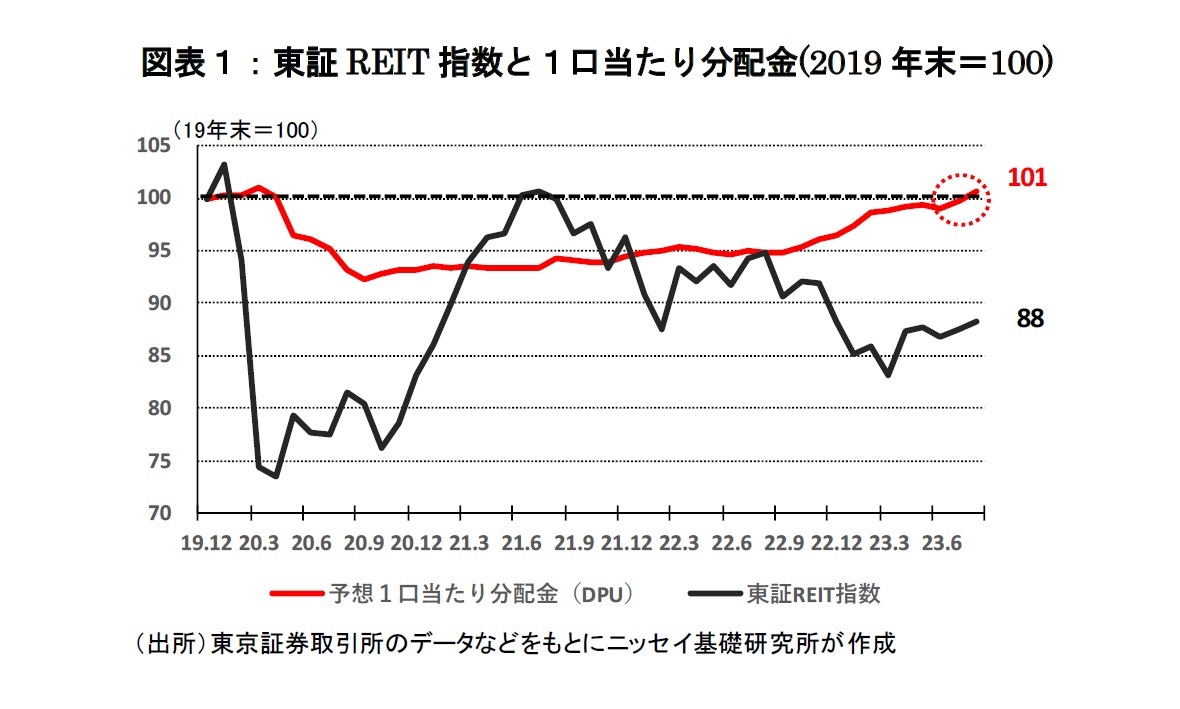

東証REIT指数のDPU(2019年末=100)の推移をみると、「19年末100⇒20年末93⇒21年末94⇒22年末96⇒現在101」となり、今年に入りホテル市況の改善を追い風にコロナ禍前の水準を上回った(図表1)。一方、東証REIT指数は価格の回復が遅れており2019年末対比で▲12%下落し、この間、分配金利回りは3.6%から4.1%へ上昇している(8月末時点)。

東証REIT指数のDPU(2019年末=100)の推移をみると、「19年末100⇒20年末93⇒21年末94⇒22年末96⇒現在101」となり、今年に入りホテル市況の改善を追い風にコロナ禍前の水準を上回った(図表1)。一方、東証REIT指数は価格の回復が遅れており2019年末対比で▲12%下落し、この間、分配金利回りは3.6%から4.1%へ上昇している(8月末時点)。

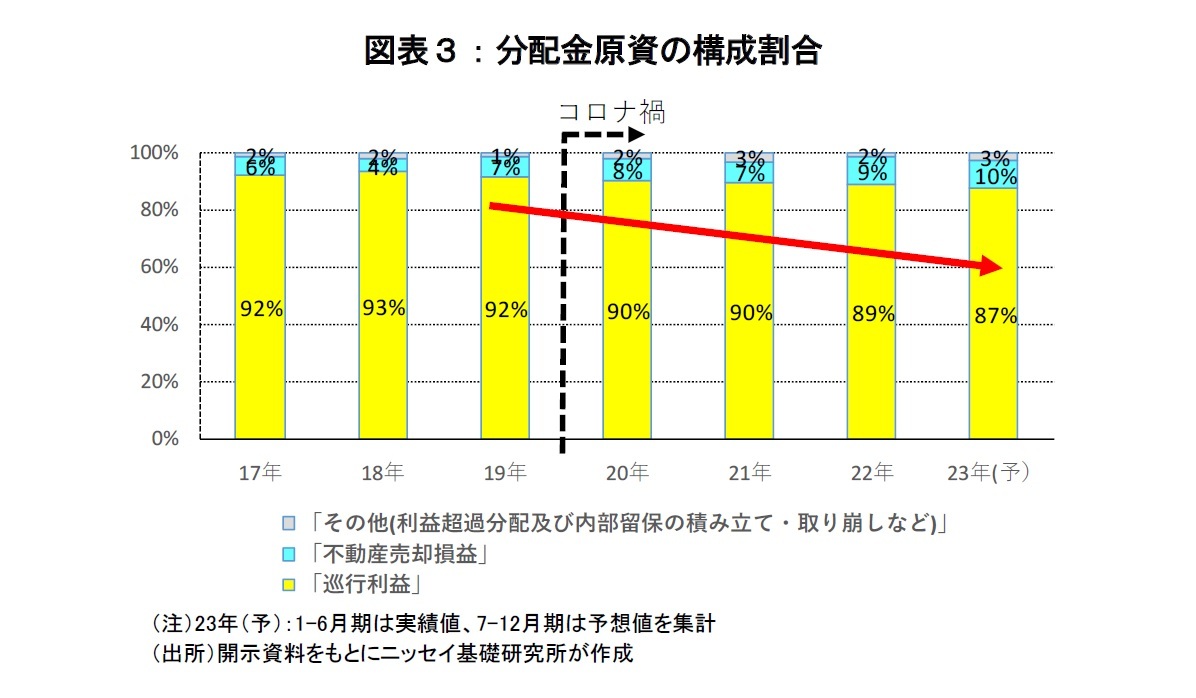

不動産価格の上昇を背景に、Jリート市場全体の不動産含み益は5.3兆円に拡大し、これは年間分配金の約8.2倍に相当する。Jリート各社は、現在の市場環境を好機と捉えて含み益の一部を売却益として実現し、投資家への利益還元を強化している。

もちろん、売却益を活用した分配政策は投資家の期待に沿うと考えられるが、あくまで売却益は一過性の利益である。仮に、現在の売却益を維持できず通常の水準に戻った場合、DPUは潜在的に▲5%程度減少する可能性がある。

今後のDPUについては、本来のメインドライバーである「巡行利益」の回復が重要な課題となりそうだ。

もちろん、売却益を活用した分配政策は投資家の期待に沿うと考えられるが、あくまで売却益は一過性の利益である。仮に、現在の売却益を維持できず通常の水準に戻った場合、DPUは潜在的に▲5%程度減少する可能性がある。

今後のDPUについては、本来のメインドライバーである「巡行利益」の回復が重要な課題となりそうだ。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

(2023年09月08日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1858

経歴

- 【職歴】

1993年 日本生命保険相互会社入社

2005年 ニッセイ基礎研究所

2019年4月より現職

【加入団体等】

・一般社団法人不動産証券化協会認定マスター

・日本証券アナリスト協会検定会員

岩佐 浩人のレポート

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【Jリート市場の分配金はコロナ禍前の水準を上回る。今後は「巡行利益」の回復が課題に】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

Jリート市場の分配金はコロナ禍前の水準を上回る。今後は「巡行利益」の回復が課題にのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!