- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 金融政策の修正に対してデュレーション・マッチングは機能したか

2023年04月05日

文字サイズ

- 小

- 中

- 大

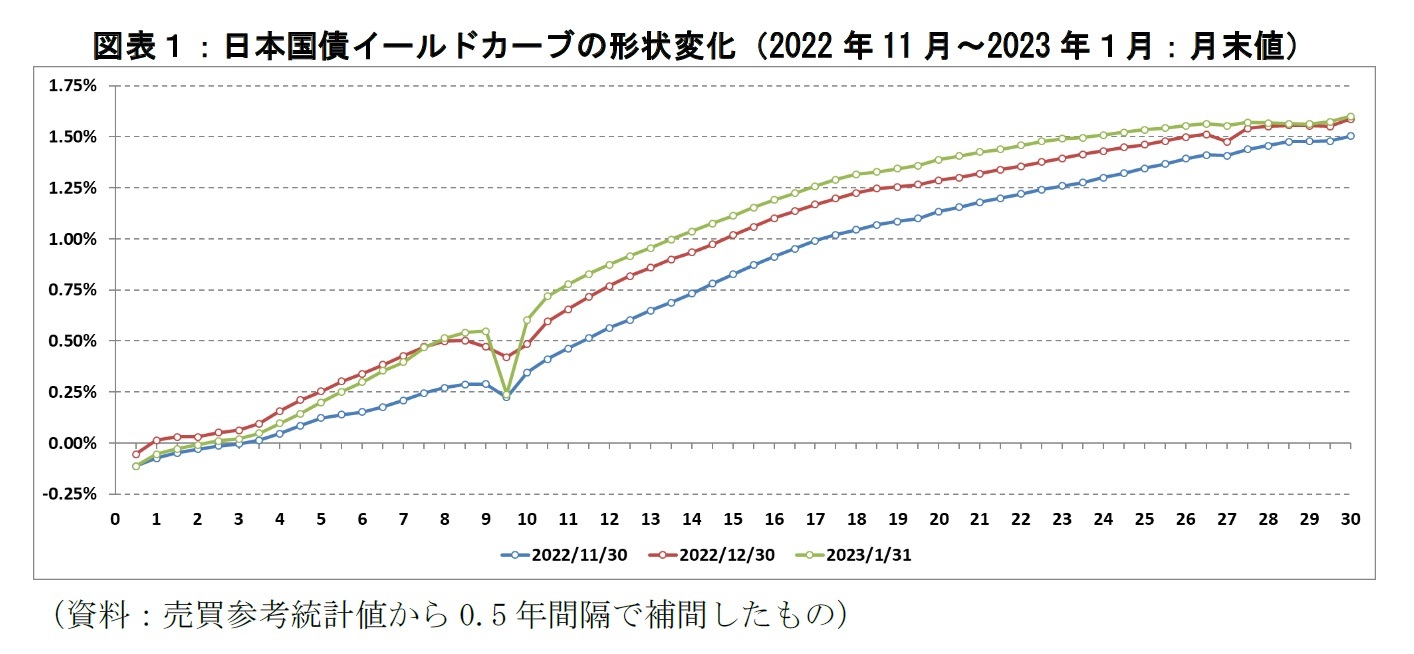

2022年12月から2023年1月にかけて、サプライズを伴う日本銀行の金融政策の修正が立て続けに実施され、金利市場はボラタイルな環境に転換した。日本銀行は2022年12月の金融政策決定会合において、市場予想に反する形で市場機能の回復を企図したYCC(イールドカーブ・コントール)の修正を実施した。具体的には、「短期金利(無担保コールオーバーナイト物)を▲0.1%、長期金利(10年国債利回り)をゼロ%近辺に推移する」とする枠組みには変更がなかったものの、長期金利の変動許容幅を±0.25%から±0.5%に拡大した。その結果、2022年11月末に0.25%近辺にあった長期金利は2022年12月末には0.50%手前にまで上昇した。2年金利の水準も2022年11月末には▲0.05%とマイナス圏にあったが、2022年12月末には0.03%とプラス圏を推移するようになった。金利市場はさらなるYCC修正・撤廃だけではなく、マイナス金利政策の解除まで織り込むことになった(図表1)。

このような市場環境の変化を受けて、日本銀行は10年国債のカレント3銘柄を中心に国債の買い入れ(指値オペ)を強化した。その結果、残存9年から10年では、一部の銘柄について日本銀行の保有率が100%を超え、他の銘柄との金利差がさらに拡大した。100%を超えたのは、国債市場の流動性が低下して特定の銘柄の調達が困難になると、日本銀行保有の国債を市場参加者に一時的かつ補完的に供給する制度があるためである(国債補完供給)。さらに、日本銀行は2年物や5年物の共通担保資金供給オペ(共担オペ)も実施した。これらの共担オペでは、2年や5年といった長めの期間で低利の資金を市場参加者に貸し出し、国債の購入などを促すことで金利市場を安定させることを目的としている。共担オペの実施により、短中期金利は低下に転じ、2023年1月末の2年金利は▲0.03%と再びマイナス圏を推移するようになった。しかしながら、長期金利は変動許容幅の上限(0.50%)近辺にあって、超長期金利はこれらの政策修正前よりも上昇しており、引き続きYCC修正・撤廃を織り込む水準に留まった。

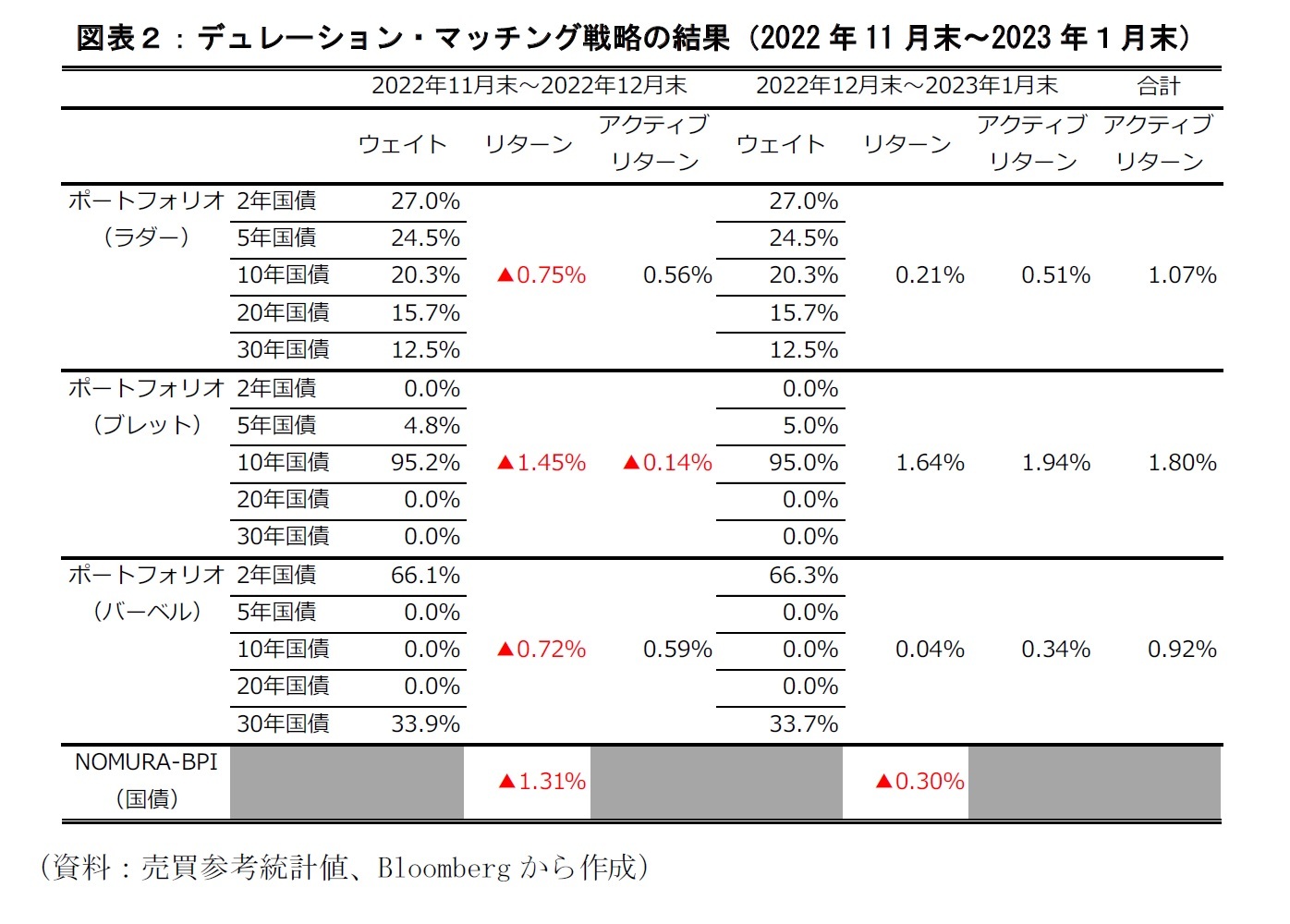

国債市場がこのようなボラタイルな環境にあった中で、デュレーション・マッチング戦略が有効に機能したのか検証してみたい。本稿ではNOMURA-BPI(国債)に対するデュレーション・マッチングを具体例としてその有効性について考察する。図表2は、月末営業日にNOMURA-BPI(国債)の修正デュレーションと一致するようにラダー、ブレット、バーベルの3種類のポートフォリオを構築した際に、NOMURA-BPI(国債)に対してどの程度の超過リターン(アクティブ・リターン)が月次で得られたのかを計測したものである。ここでは、各ポートフォリオを2年、5年、10年、20年、30年の国債において最も残存年限の長いカレント銘柄のみを用いて構築し、かつリバランス時にNOMURA-BPI(国債)と各戦略の時価を一致させている。

国債市場がこのようなボラタイルな環境にあった中で、デュレーション・マッチング戦略が有効に機能したのか検証してみたい。本稿ではNOMURA-BPI(国債)に対するデュレーション・マッチングを具体例としてその有効性について考察する。図表2は、月末営業日にNOMURA-BPI(国債)の修正デュレーションと一致するようにラダー、ブレット、バーベルの3種類のポートフォリオを構築した際に、NOMURA-BPI(国債)に対してどの程度の超過リターン(アクティブ・リターン)が月次で得られたのかを計測したものである。ここでは、各ポートフォリオを2年、5年、10年、20年、30年の国債において最も残存年限の長いカレント銘柄のみを用いて構築し、かつリバランス時にNOMURA-BPI(国債)と各戦略の時価を一致させている。

この2カ月間において全戦略のアクティブ・リターンの合計がプラスであったことが分かるが、ブレット戦略のアクティブ・リターンが最も大きい。これは10年国債のカレント銘柄(368回債)が日本銀行の指値オペによって大きく押し下げられたことが主な要因である。基本的に、デュレーション・マッチング戦略はイールドカーブのパラレルシフトの動きに対応可能である。そのため、日本銀行の金融政策に伴う「いびつな」イールドカーブの形状変化により、マッチング対象の債券インデックスや負債等に対するヘッジ目的という意味で、ブレット戦略は相対的に機能しなかったものと解釈できる。一方で、ラダー戦略とバーベル戦略によるヘッジ効果は同等であったと言えるだろう。このことは、相対的にキャッシュフロー・マッチング戦略に近しいはずのラダー戦略をとったとしても、10年国債のカレント銘柄に対する指値オペ等に起因して、バーベル戦略と同等(またはそれ以下)の効果しか得られなかったことを意味している。キャッシュフロー・マッチング戦略ではどのようなイールドカーブの変化に対してもヘッジ機能がもたらされる。つまり、この分析結果は、日本銀行の金融政策の修正に対してデュレーション・マッチング戦略を効果的に機能させるには、マッチング対象のキャッシュフローに合わせて銘柄を十分に分散させる必要性があることを示唆している。

(2023年04月05日「ニッセイ年金ストラテジー」)

このレポートの関連カテゴリ

03-3512-1848

経歴

- 【職歴】

2005年4月 住友信託銀行株式会社(現 三井住友信託銀行株式会社)入社

2014年9月 株式会社ニッセイ基礎研究所 入社

2021年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・経済産業省「キャッシュレスの普及加速に向けた基盤強化事業」における検討会委員(2022年)

・経済産業省 割賦販売小委員会委員(産業構造審議会臨時委員)(2023年)

【著書】

成城大学経済研究所 研究報告No.88

『日本のキャッシュレス化の進展状況と金融リテラシーの影響』

著者:ニッセイ基礎研究所 福本勇樹

出版社:成城大学経済研究所

発行年月:2020年02月

福本 勇樹のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/08/15 | 生成AIを金融リスク分析の視点から読み解いてみる-なぜ人間によるファクトチェックが必要なのか | 福本 勇樹 | 研究員の眼 |

| 2025/07/08 | 家計はなぜ破綻するのか-金融経済・人間行動・社会構造から読み解くリスクと対策 | 福本 勇樹 | 基礎研マンスリー |

| 2025/06/24 | 日本国債市場における寡占構造と制度的制約-金利上昇局面に見られる構造的脆弱性の考察 | 福本 勇樹 | 基礎研レポート |

| 2025/06/12 | 金融技術革新の4類型とその波及効果-キャッシュレス化にみる「制度から始まるイノベーション」の形 | 福本 勇樹 | 基礎研レポート |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【金融政策の修正に対してデュレーション・マッチングは機能したか】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

金融政策の修正に対してデュレーション・マッチングは機能したかのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!