- シンクタンクならニッセイ基礎研究所 >

- 経営・ビジネス >

- 企業経営・産業政策 >

- 事業承継税制の特例措置はこれ以上改善されないのか

事業承継税制の特例措置はこれ以上改善されないのか

総合政策研究部 主任研究員 小原 一隆

文字サイズ

- 小

- 中

- 大

1――はじめに

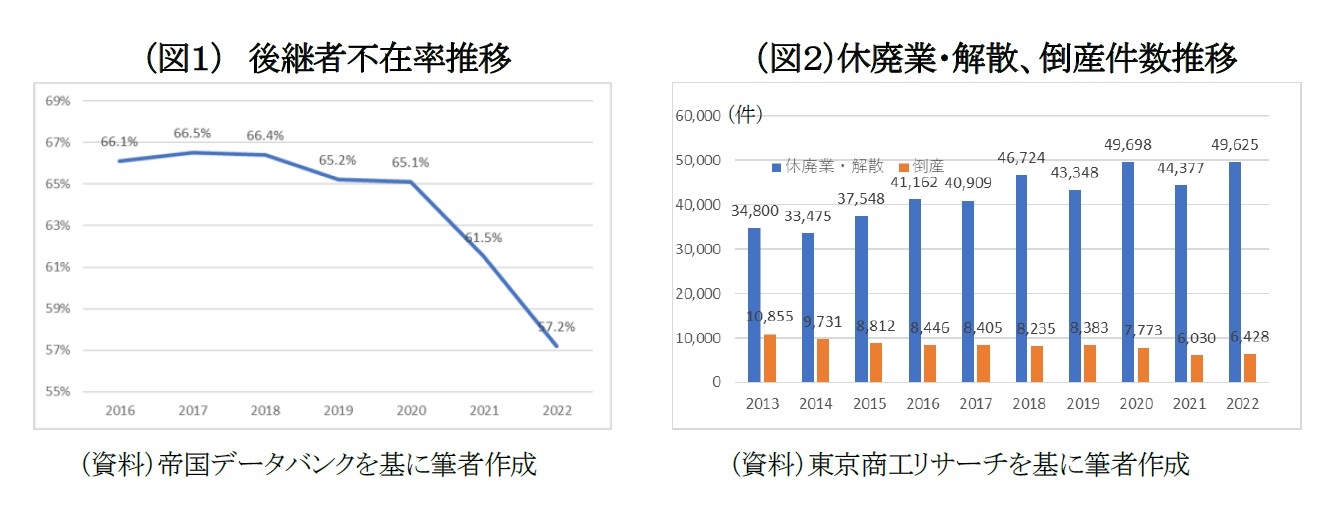

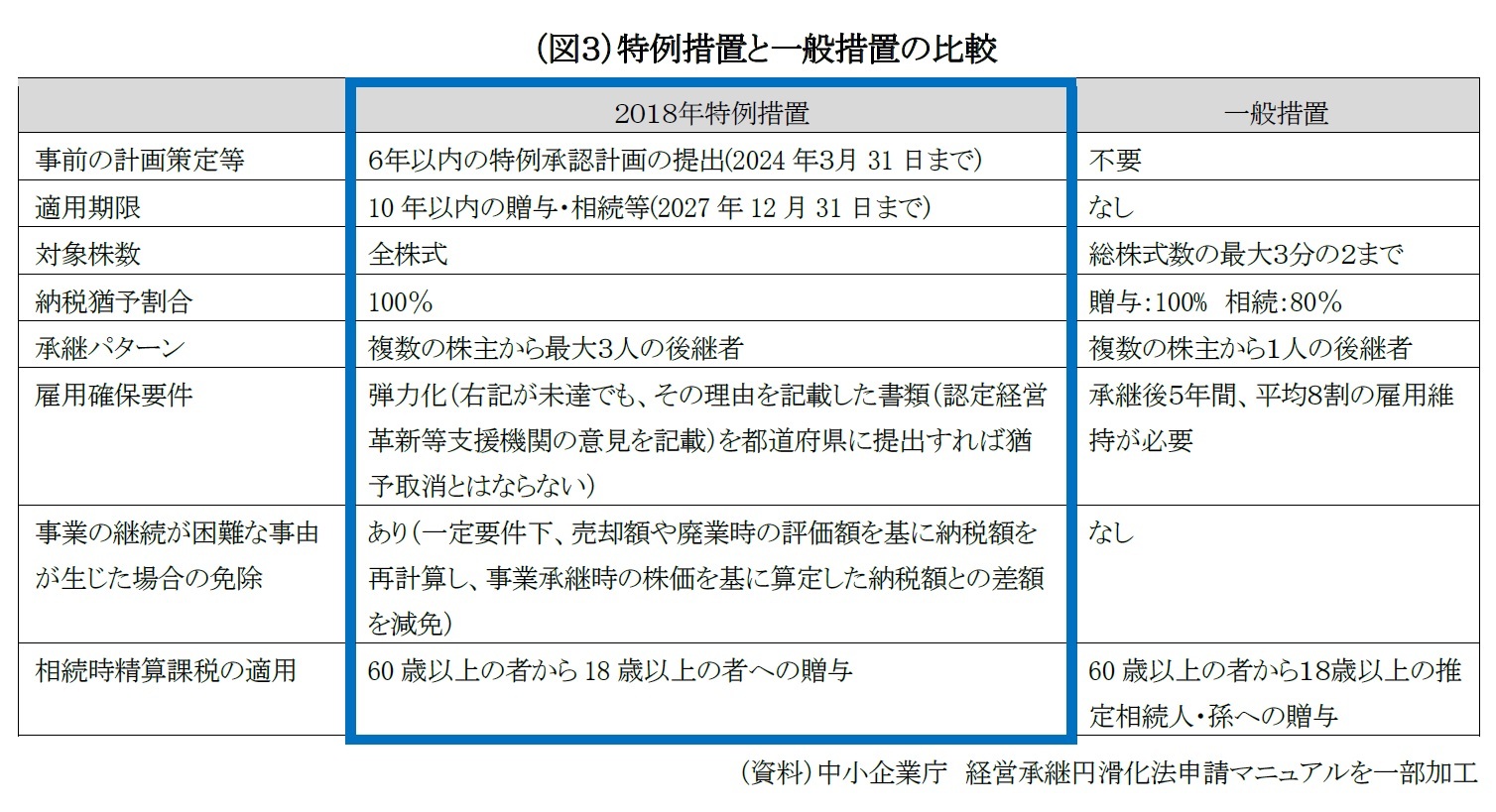

その経営者の年齢は年を経るごとに上昇し、2020年は62.5歳(2019年は62.2歳)となる一方で、経営者交代率は2016-20年平均3.8%(1990-94年平均4.7%)と長期的に下落傾向にあり、経営者の交代が円滑に進んでいないと指摘されている2。民間調査会社による調査では、後継者難の度合いを測る後継者不在率は近年、改善傾向にある3(図1)。 しかし、休廃業・解散4件数は増加傾向にある(図2)。 休廃業の約6割は黒字企業で、廃業予定企業の廃業理由は後継者難が約3割を占める5。従前から、国は事業承継税制を整備する等して、円滑な事業承継を促してきたが、現状ではまだ道半ばのように思われる。

休廃業が増加し、企業数が減少していくことで、従前提供されていた製品やサービスが消失し、技術、ノウハウ、人脈等の承継が困難となり、また雇用が失われる。消費や投資を通じた経済効果にも影響が考えられ、日本の経済・社会にとっての損失となることが懸念される。

本稿では現行の法人版事業承継税制の特例措置の特徴を踏まえた上で、あるべき今後の方向性について検討する。

1 事業承継ガイドライン(第3版) 中小企業庁

2 同上

3 新型コロナ禍が経営者が承継について考えるきっかけを与えたことや、内部昇格、外部招聘、第三者へのM&A等の手段が選択肢となってきたことが背景にある。

4 2022年版中小企業白書によると、「休廃業とは、特段の手続きをとらず、資産が負債を上回る資産超過状態で事業を停止すること。解散とは、事業を停止し、企業の法人格を消滅させるために必要な清算手続きに入った状態になること。基本的には、資産超過状態だが、解散後に債務超過状態であることが判明し、倒産として再集計されることもある。」

5 事業承継ガイドライン(第3版) 中小企業庁

2――事業承継税制とは

簡単にいうと、中小企業の先代経営者から、後継者がその会社の非上場株式等を相続または贈与により取得した場合には、一定の要件を満たせばその非上場株式等に係る相続税・贈与税の納税が猶予・免除6される制度である。本税制の適用にあたっては、中小企業は「中小企業の経営の承継の円滑化に関する法律」に基づく、都道府県知事の認定を受ける必要がある。

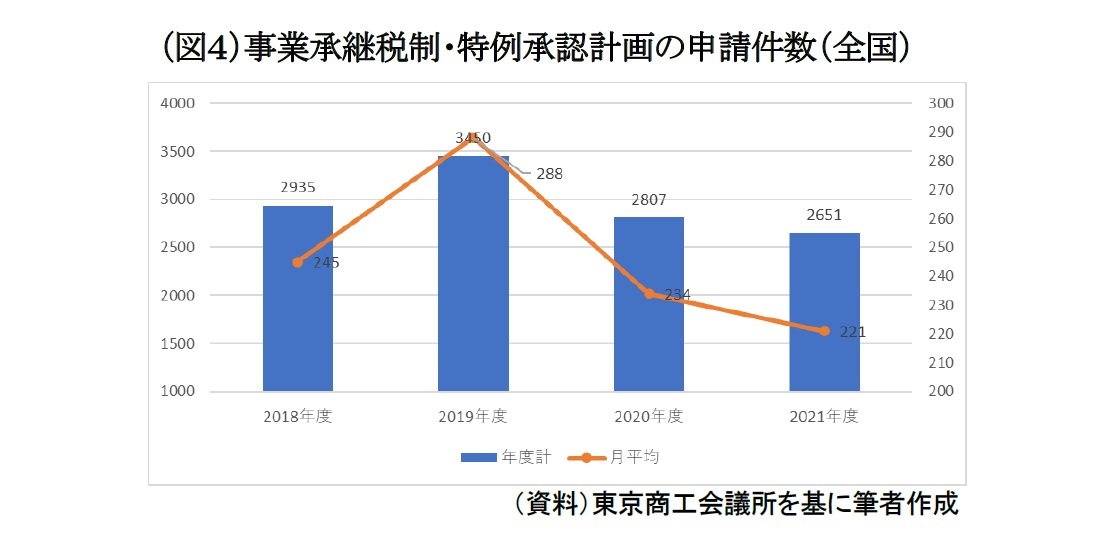

2018年の主な改正点は、(1)対象株式上限数の撤廃、(2)雇用要件の抜本的見直し、(3)対象者の拡大、(4)経営環境変化に応じた減免の創設である。

6 例えば、贈与者(先代経営者)より先に受贈者(2代目)が亡くなった場合、2代目が受けていた贈与税猶予額が免除され、相続税課税に切り替わる。要件を満たせば2027年3月31日までの相続であれば特例措置を、同年4月1日以降であれば一般措置を適用可能となる。

改正前の一般措置では、承継される非上場株式等の株数の3分の2までが納税猶予の対象で、その内贈与税は100%、相続税は80%を上限として猶予の対象となっていた。換言すると対象非上場株式の2/3×80%=約53%が相続税の猶予対象となっていたということになる。これに対して2018年の特例措置では承継される全ての非上場株式等が猶予の対象となり、相続税でも上限が100%に引き上げられたため、事業承継時に贈与税や相続税がかからなくなった。

(2) 雇用要件の抜本的見直し

改正前の一般措置では、事業承継後5年間平均で雇用の8割を維持することが事業承継税制を受ける要件であり、未達の場合は、猶予された税の全額を利息付で納付しなければならなかった。2018年の特例措置では、この雇用維持要件が事実上撤廃され、要件未達でも納税猶予の継続が可能となった。ただし、その場合であっても、理由の報告7や、認定支援機関8による指導助言が必要となる。

7 特例承継計画に関する報告書において、雇用が5年平均80%を下回った際の理由として、(1)雇用人数減少の主たる理由が高齢化による退職であること、(2)採用活動を行ったが採用に至らなかったこと、(3)設備投資等による生産性向上、(4)経営状況悪化で雇用が継続できなかった、等が例示されている

8 税理士、公認会計士、弁護士、社会保険労務士、金融機関等

改正前の一般措置では、(複数の株主から)後継者1名への承継のみが事業承継税制を受ける要件であったが、2018年の特例措置により、(複数の株主から)複数の後継者(最大3名、議決権割合10%以上、上位3位までの同族関係者)でも可能となった。

(4) 経営環境変化に応じた減免の創設

改正前の一般措置では、事業を引き継いだ後継者が、自主廃業や事業売却を行った場合、たとえその時点で株価が下落していても、事業承継当時の株価を基に納税額が算出されていた。 2018年の特例措置では、経営環境の悪化を示す一定要件が満たされた場合、廃業時や売却時のより会社の実態に近い株価を反映した評価額や売却額を基に納税額が算出されることになった。

9 中小企業庁「事業承継・創業政策について」中小企業政策審議会基本問題小委員会(第15回)資料。

3――それでも残る使い勝手の課題

これは、場合によっては税法の潜脱目的のために悪用されてしまう可能性を懸念したものと考えられる。例えば富裕層等が相続税等の納税を逃れる目的で会社を設立し、特別措置を悪用する可能性が無いとはいえない。本来、我が国の経済を支える中小企業の円滑な事業承継を支援し、後継の経営者が更に企業を成長させる機会を確保することが期待されるところ、単に税金を払いたくないというだけの経営者に個人の資産を非課税で承継させる機会を与えることになってはならない。

特例措置の適用にあたっては、一般措置同様に会社、先代経営者、後継者、それぞれに要件が定められている。

会社要件としては、資本金および従業員数から中小企業と判断されること、上場企業や性風俗営業10を営んでいないこと、資産保有型会社、資産運用会社11でないこと等が挙げられる。

先代経営者の要件については、代表取締役の経験があり、贈与前に代表取締役を辞任すること、相続・贈与の直前に筆頭株主であること等が求められる。

後継者要件は、事業承継が贈与によるものか、相続によるものかによって異なる。贈与の場合は、後継者が贈与前に成人していること、贈与の3年前までに役員に就任していること等が要件となる。他方、相続の場合は後継者が未成年でも可とするが、相続開始直前において役員であり、相続開始から5か月以内に代表取締役に就任することが求められる。

更に、相続・贈与後の5年間は、その後継者が代表取締役かつ筆頭株主として会社を経営し続ける必要がある。この間、後継者は株式を手放してはならず、これに反して後継者が一株でも持ち株を売却した場合は、猶予された相続税・贈与税に利子税を付けて一括納付しなければならない等の制約がある。

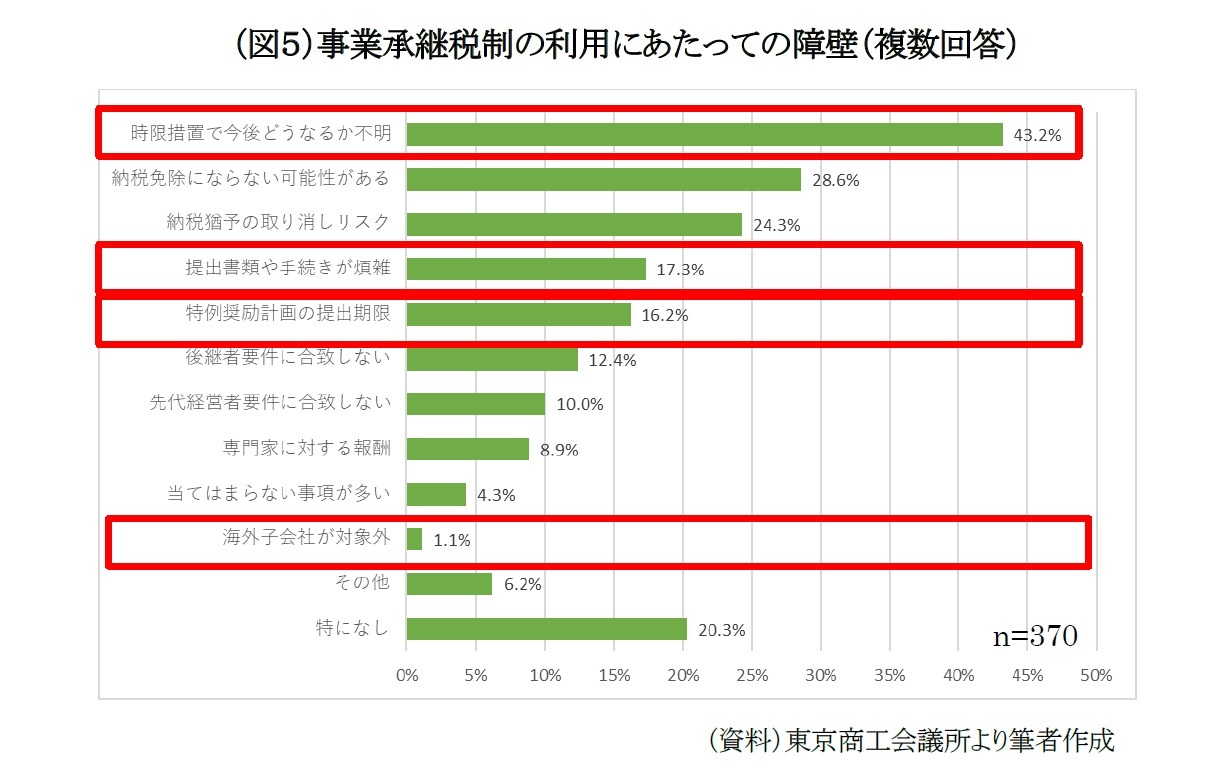

特例措置も一般措置同様に、税額控除や非課税制度ではなく、納税が猶予される制度に過ぎず、税制適用に関する不確定要素が継続し、事後管理も継続せねばならないという負担が指摘される12。

特例措置の適用を受けるためには、2024年3月末までに事業承継計画を作成し、都道府県知事の確認を受ける必要がある。その後、2027年12月末までに贈与を行う必要がある。この贈与に関する贈与税の申告期限の翌日から5年間は、都道府県と税務署に毎年、その後は3年ごとに税務署に状況の報告が課されており、この報告をしない、または虚偽の報告をした場合は猶予が取り消しとなる。

更には、株式のうち、海外子会社分は事業承継税制の対象外である点について、海外展開をする中小企業が増えていることを背景に、海外子会社の株式も事業承継税制の対象として欲しいという要望がある。

また、長引くコロナ禍に加えてエネルギー・原材料価格の高騰等による経営環境へのインパクトもあり、腰を据えて特例承継計画の策定に取り組むことが難しい企業が多く、計画提出期限の再延長を望む声もある。

このように、事業承継税制の利用にあたり、手続面、心理面でのハードルはまだまだ多い状況にあるといえる(図5)。

10 バー、パチンコ、ゲームセンターなどは、風営法の規制対象事業だが、性風俗関連特殊営業ではないため、認定要件を充足する。

11 資産管理会社:(特定資産(有価証券等、自ら使用していない不動産、ゴルフ会員権等、現預金等)+本人及び同族関係者に支払われた配当および損金不算入役員給与)/(総資産+本人及び同族関係者に支払われた配当および損金不算入役員給与)≧70% で判定

資産運用会社:(特定資産の運用収入)/総収入金額【売上高+営業外収益+特別利益】≧75% で判定

12 日本税理士会連合会 国際税務情報研究会「事業承継税制に関する国際比較に基づく研究」2020年1月

(2023年03月14日「研究員の眼」)

03-3512-1864

- 【職歴】

1996年 日本生命保険相互会社入社

主に資産運用部門にて融資関連部署を歴任

(海外プロジェクトファイナンス、国内企業向け貸付等)

2022年 株式会社ニッセイ基礎研究所

【加入団体等】

・公益社団法人日本証券アナリスト協会

小原 一隆のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/09 | 石破コメントと「反軍演説」-「語られざるもの」をめぐって | 小原 一隆 | 研究員の眼 |

| 2025/08/01 | 真夜中まで89秒-終末時計が警告する世界の複合リスクの現状 | 小原 一隆 | 研究員の眼 |

| 2025/04/11 | 万博のミャクミャク硬貨の向こう側-記念と責任の間に | 小原 一隆 | 研究員の眼 |

| 2025/03/25 | 米国で広がる“出社義務化”の動きと日本企業の針路~人的資本経営の視点から~ | 小原 一隆 | 研究員の眼 |

新着記事

-

2025年10月24日

米連邦政府閉鎖と代替指標の動向-代替指標は労働市場減速とインフレ継続を示唆、FRBは政府統計を欠く中で難しい判断を迫られる -

2025年10月24日

企業年金の改定についての技術的なアドバイス(欧州)-EIOPAから欧州委員会への回答 -

2025年10月24日

消費者物価(全国25年9月)-コアCPI上昇率は拡大したが、先行きは鈍化へ -

2025年10月24日

保険業界が注目する“やせ薬”?-GLP-1は死亡率改善効果をもたらすのか -

2025年10月23日

御社のブランドは澄んでますか?-ブランド透明性が生みだす信頼とサステナビリティ開示のあり方(1)

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【事業承継税制の特例措置はこれ以上改善されないのか】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

事業承継税制の特例措置はこれ以上改善されないのかのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!