- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 2023年の原油相場展望~波乱の火種になる可能性も

2023年01月06日

文字サイズ

- 小

- 中

- 大

1. トピック:2023年の原油相場展望

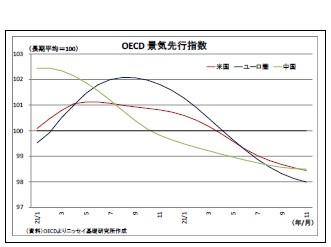

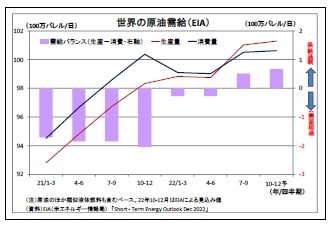

昨年の原油相場は波乱の展開となった。年初にロシアによるウクライナ侵攻を受けた供給減少懸念が台頭し、国際的な指標であるWTI原油先物(期近物・終値)は一時1バレル130ドルを突破、年央にかけて高止まりした。しかし、年後半には下落基調が鮮明となり、年末時点では80ドル台と年初と大差ない水準で着地した。この間にOPECプラスは増産を終えて減産に転じたが、ロシアによる生産減少がわずかに留まったほか、世界経済の減速懸念に伴う原油需要減少観測が台頭したことが原油価格を押し下げた。

今年に入って原油価格はさらに下落し、足元のWTI先物は74ドル付近にある。今年の原油相場がどうなるのか、先行きを展望したい。

今年に入って原油価格はさらに下落し、足元のWTI先物は74ドル付近にある。今年の原油相場がどうなるのか、先行きを展望したい。

(2023年の展望・・・年初は低迷、年半ば以降持ち直しへ)

今年の原油価格の動向について、結論から言えば、「年初に低迷した後、年半ば以降に緩やかに持ち直す」と予想している。

1)年初~春:WTI予想レンジ60~85ドル程度

まず、年初から春までの原油価格は低迷し、上値の重い展開になりそうだ。

今年の原油価格の動向について、結論から言えば、「年初に低迷した後、年半ば以降に緩やかに持ち直す」と予想している。

1)年初~春:WTI予想レンジ60~85ドル程度

まず、年初から春までの原油価格は低迷し、上値の重い展開になりそうだ。

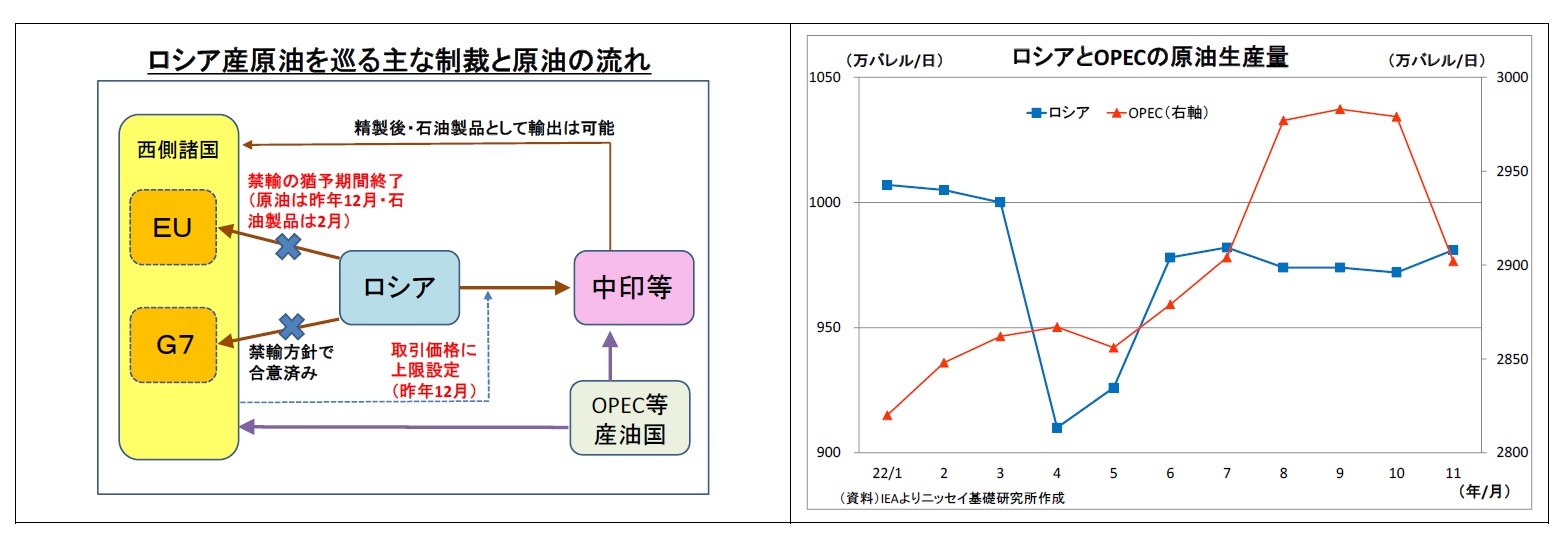

i)ロシアの生産減少

昨年12月5日にEUによるロシア産原油の輸入禁止措置 が猶予期限を迎え、従来、ロシアにとって最大の輸出先であったEUが同国産原油の輸入を大幅に制限した。さらに、今年2月にはロシア産石油製品(ディーゼルなど)の輸入禁止措置も猶予期限を迎える。

また、昨年12月5日には、G7・EU・豪州(以下、西側諸国)によるロシア産原油の輸入価格に対する上限設定措置も発動され、1バレル60ドル1に設定された上限を超える取引に対する輸送・資金供給・保険サービスなどが禁止された。これは、ロシア産原油の第3国への供給を許容することで世界の原油需給の逼迫を回避しつつ、ロシアの原油販売収入を減らすことを目的としたものだ。特に欧州勢のシェアが高い海上保険禁止の影響力が大きいと目されている。2月からはロシア産の石油製品に対する上限も導入される予定だ。

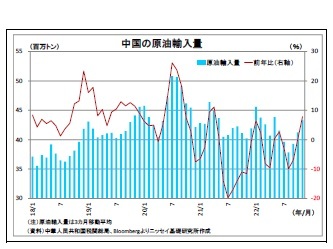

EUによる禁輸については、仮にロシアがEUに輸出していた分を全て中国やインドといった第3国2への輸出へ振り替えることが出来れば、ロシアの生産量は維持されることになる。

また、価格の上限設定については、設定価格(60ドル)がロシア産原油の実勢3に近い水準となったうえ、(1)ロシアが上限を下回る価格で輸出する分には西側諸国のサービスを使用可能となるほか、(2)上限を上回る価格での取引に対しても西側諸国以外のサービスを使用することによって影響を回避することが理論上は可能だ。ちなみに、ロシアは上限設定自体に反発しており、実効性は不明だが、12月下旬にプーチン大統領が価格上限導入国への輸出を禁じる大統領令に署名4している。

このように、西側諸国によるロシア産原油への制裁は同国の輸出を途絶させることを狙いとしたものではないため、生産への甚大な影響は避けられるだろう。ただし、EU向け輸出を中国・インド向けに振り替える際には、輸送距離が伸びてタンカー不足になりかねないほか、中国やインド側における製油所の仕様の問題や他国との間の既存の長期契約の存在などがハードルとなり、全量を振り返ることは難しいとみられる。価格上限の存在もロシアや買い手の取引意欲を削ぐ可能性がある。実際、既に先月下旬に同国のノヴァク副首相が価格上限措置に対応するために、今年年初から日量50~70万バレルの減産を行う可能性を示唆している5。

まだ、12月に導入された制裁の影響は判然としていないが、ロシアの原油生産量はやや減少する可能性が高い。

1 上限価格は2カ月毎に調整される予定。

2 EU以外のG7諸国も既にロシア産原油の原則輸入禁止方針を打ち出している。

3 主力のウラル原油の市場価格は昨年11月以降、1バレル50ドル弱~70ドル台前半で推移(OILPRICE.comより)

4 発効は今年2月で5カ月間維持される。

5 2022年12月23日ロイター報道

昨年12月5日にEUによるロシア産原油の輸入禁止措置 が猶予期限を迎え、従来、ロシアにとって最大の輸出先であったEUが同国産原油の輸入を大幅に制限した。さらに、今年2月にはロシア産石油製品(ディーゼルなど)の輸入禁止措置も猶予期限を迎える。

また、昨年12月5日には、G7・EU・豪州(以下、西側諸国)によるロシア産原油の輸入価格に対する上限設定措置も発動され、1バレル60ドル1に設定された上限を超える取引に対する輸送・資金供給・保険サービスなどが禁止された。これは、ロシア産原油の第3国への供給を許容することで世界の原油需給の逼迫を回避しつつ、ロシアの原油販売収入を減らすことを目的としたものだ。特に欧州勢のシェアが高い海上保険禁止の影響力が大きいと目されている。2月からはロシア産の石油製品に対する上限も導入される予定だ。

EUによる禁輸については、仮にロシアがEUに輸出していた分を全て中国やインドといった第3国2への輸出へ振り替えることが出来れば、ロシアの生産量は維持されることになる。

また、価格の上限設定については、設定価格(60ドル)がロシア産原油の実勢3に近い水準となったうえ、(1)ロシアが上限を下回る価格で輸出する分には西側諸国のサービスを使用可能となるほか、(2)上限を上回る価格での取引に対しても西側諸国以外のサービスを使用することによって影響を回避することが理論上は可能だ。ちなみに、ロシアは上限設定自体に反発しており、実効性は不明だが、12月下旬にプーチン大統領が価格上限導入国への輸出を禁じる大統領令に署名4している。

このように、西側諸国によるロシア産原油への制裁は同国の輸出を途絶させることを狙いとしたものではないため、生産への甚大な影響は避けられるだろう。ただし、EU向け輸出を中国・インド向けに振り替える際には、輸送距離が伸びてタンカー不足になりかねないほか、中国やインド側における製油所の仕様の問題や他国との間の既存の長期契約の存在などがハードルとなり、全量を振り返ることは難しいとみられる。価格上限の存在もロシアや買い手の取引意欲を削ぐ可能性がある。実際、既に先月下旬に同国のノヴァク副首相が価格上限措置に対応するために、今年年初から日量50~70万バレルの減産を行う可能性を示唆している5。

まだ、12月に導入された制裁の影響は判然としていないが、ロシアの原油生産量はやや減少する可能性が高い。

1 上限価格は2カ月毎に調整される予定。

2 EU以外のG7諸国も既にロシア産原油の原則輸入禁止方針を打ち出している。

3 主力のウラル原油の市場価格は昨年11月以降、1バレル50ドル弱~70ドル台前半で推移(OILPRICE.comより)

4 発効は今年2月で5カ月間維持される。

5 2022年12月23日ロイター報道

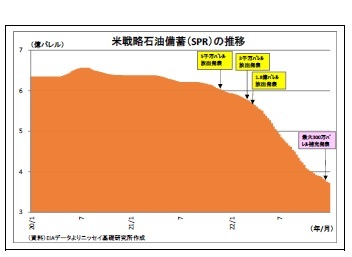

ii)米国のSPR補充(観測)

ii)米国のSPR補充(観測)そして、2つ目の原油価格下支え要因となるのが、米国政府によるSPR(戦略石油備蓄)の補充だ。米国政府は原油価格高騰への対応として、一昨年末から累次にわたってSPRの大規模な放出を続けた結果、直近の備蓄量は2020年のピークから4割強も減少し、1983年以来の低水準に落ち込んでいる。

この補充のため、米政府は昨年10月に「原油価格が1バレル67~72ドル以下に下落した際に」原油を購入する方針を表明しており、その後12月には、小規模ながら、実際に補充を開始6すると表明した。

今後も原油価格が低迷した場合には、米国政府によるSPRの追加補充が行われる可能性がある。

6 2月の受け渡し分として最大300万バレルを購入する計画。

iii)OPECプラスによる追加減産(観測)

また、OPECとロシア等主要産油国の生産調整枠組みであるOPECプラスによる追加減産の可能性も原油価格の下支えになる。

OPECプラスは原油価格の下落を受けて昨年10月に日量200万バレルの減産を決定し、11月から開始している(今年末まで)。OPEC主要国の財政均衡原油価格は1バレル60~70ドル前後7であるため、原油価格が低迷したり、さらに下落したりする場合には、価格引き上げを図るOPECプラスによる追加減産が見込まれる。価格下落時に減産に対する市場の思惑が高まることも下支えになる。

以上の通り、年初から春までの間は、世界経済の減速に伴う原油需要の低迷が原油価格の抑制要因となり、価格の低迷が予想される。ただし、ロシアの生産減少、米国のSPR補充(及びその観測)、OPECプラスによる追加減産(及びその観測)が価格の下支え要因となり、急落は回避されると見ている。レンジとしてはWTIベースで60~85ドル程度と予想している。

7 IMFによれば、2023年の財政均衡原油価格はサウジが66.8ドル、イラクが60.6ドル、UAEが65.8ドルなど(Regional Economic Outlook for the Middle East and Central Asia, October 2022より)

また、OPECとロシア等主要産油国の生産調整枠組みであるOPECプラスによる追加減産の可能性も原油価格の下支えになる。

OPECプラスは原油価格の下落を受けて昨年10月に日量200万バレルの減産を決定し、11月から開始している(今年末まで)。OPEC主要国の財政均衡原油価格は1バレル60~70ドル前後7であるため、原油価格が低迷したり、さらに下落したりする場合には、価格引き上げを図るOPECプラスによる追加減産が見込まれる。価格下落時に減産に対する市場の思惑が高まることも下支えになる。

以上の通り、年初から春までの間は、世界経済の減速に伴う原油需要の低迷が原油価格の抑制要因となり、価格の低迷が予想される。ただし、ロシアの生産減少、米国のSPR補充(及びその観測)、OPECプラスによる追加減産(及びその観測)が価格の下支え要因となり、急落は回避されると見ている。レンジとしてはWTIベースで60~85ドル程度と予想している。

7 IMFによれば、2023年の財政均衡原油価格はサウジが66.8ドル、イラクが60.6ドル、UAEが65.8ドルなど(Regional Economic Outlook for the Middle East and Central Asia, October 2022より)

2)年半ば~年末:WTI予想レンジ70~95ドル程度

その後、年の半ば以降については、原油価格が持ち直す可能性が高いと見ている。この頃には価格の押し上げ要因が出てくると見込んでいるためだ。

その後、年の半ば以降については、原油価格が持ち直す可能性が高いと見ている。この頃には価格の押し上げ要因が出てくると見込んでいるためだ。

ii)米利下げ観測の台頭

そして、年半ば以降には、米国の利下げ観測の台頭も原油価格の追い風になるだろう。

そして、年半ば以降には、米国の利下げ観測の台頭も原油価格の追い風になるだろう。

(上振れリスクに注意、市場の波乱の火種となる可能性も)

以上、年間を通じて見れば、原油価格が「緩やかに持ち直す」というシナリオが筆者の中心的な見通しだが、対ロシア制裁の影響や中国の感染動向、欧米の景気後退の深刻度などの不透明感は強く、中心的な見通しに対して価格が乖離するリスクも高めと言わざるを得ない。その際、価格の下振れに対してはOPECプラスが減産によって下支えに行く可能性が高いことを踏まえると、特に上振れリスクの方に注意が必要になる。

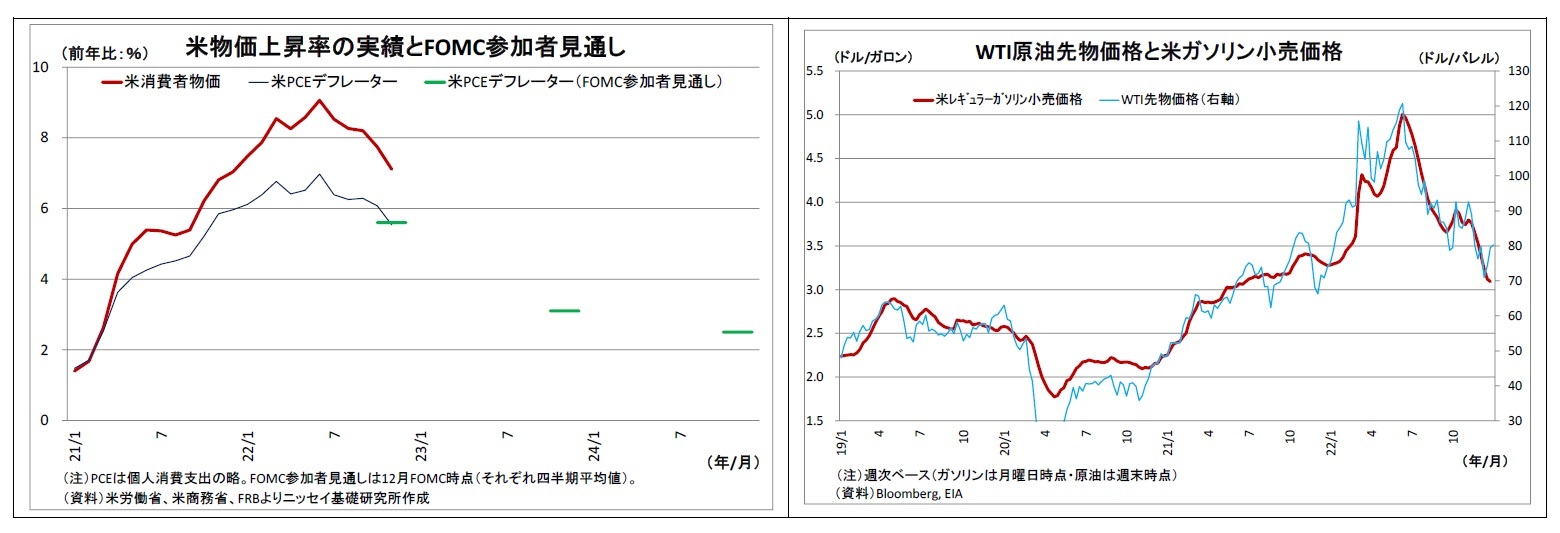

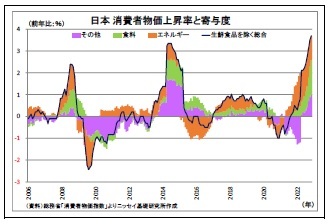

原油価格が緩やかに持ち直す程度に留まるのであれば、内外経済や金融市場に与える影響も限定的となるが、仮に原油価格が再び急騰(1バレル120ドルに達して長引く場合など)する場合には、波乱の火種となる可能性がある。

なぜなら、ガソリン価格上昇などによって直接的に、また、人々の予想物価上昇率押し上げを通じて間接的にも米国の物価上昇率が押し上げられるためだ。インフレを抑制すべく、FRBは現在想定されているよりも大幅な利上げを続けざるを得なくなるだろう。この場合には、米国経済への逆風が強まり、米株価は下落、ドル高が進行する可能性が高い。

以上、年間を通じて見れば、原油価格が「緩やかに持ち直す」というシナリオが筆者の中心的な見通しだが、対ロシア制裁の影響や中国の感染動向、欧米の景気後退の深刻度などの不透明感は強く、中心的な見通しに対して価格が乖離するリスクも高めと言わざるを得ない。その際、価格の下振れに対してはOPECプラスが減産によって下支えに行く可能性が高いことを踏まえると、特に上振れリスクの方に注意が必要になる。

原油価格が緩やかに持ち直す程度に留まるのであれば、内外経済や金融市場に与える影響も限定的となるが、仮に原油価格が再び急騰(1バレル120ドルに達して長引く場合など)する場合には、波乱の火種となる可能性がある。

なぜなら、ガソリン価格上昇などによって直接的に、また、人々の予想物価上昇率押し上げを通じて間接的にも米国の物価上昇率が押し上げられるためだ。インフレを抑制すべく、FRBは現在想定されているよりも大幅な利上げを続けざるを得なくなるだろう。この場合には、米国経済への逆風が強まり、米株価は下落、ドル高が進行する可能性が高い。

(2023年01月06日「Weekly エコノミスト・レター」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/22 | 高市新政権が発足、円相場の行方を考える~マーケット・カルテ11月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/10/14 | 貸出・マネタリー統計(25年9月)~銀行貸出の伸びが4年半ぶりの4%台に、定期預金等はバブル期以来の高い伸びを記録 | 上野 剛志 | 経済・金融フラッシュ |

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年11月04日

今週のレポート・コラムまとめ【10/28-10/31発行分】 -

2025年10月31日

交流を広げるだけでは届かない-関係人口・二地域居住に求められる「心の安全・安心」と今後の道筋 -

2025年10月31日

ECB政策理事会-3会合連続となる全会一致の据え置き決定 -

2025年10月31日

2025年7-9月期の実質GDP~前期比▲0.7%(年率▲2.7%)を予測~ -

2025年10月31日

保険型投資商品の特徴を理解すること(欧州)-欧州保険協会の解説文書

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【2023年の原油相場展望~波乱の火種になる可能性も】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

2023年の原油相場展望~波乱の火種になる可能性ものレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!