- シンクタンクならニッセイ基礎研究所 >

- 資産運用・資産形成 >

- 投資信託 >

- 良い運用状況だったが、今後が心配~2022年3月末時点の投資信託の運用状況~

コラム

2022年10月13日

文字サイズ

- 小

- 中

- 大

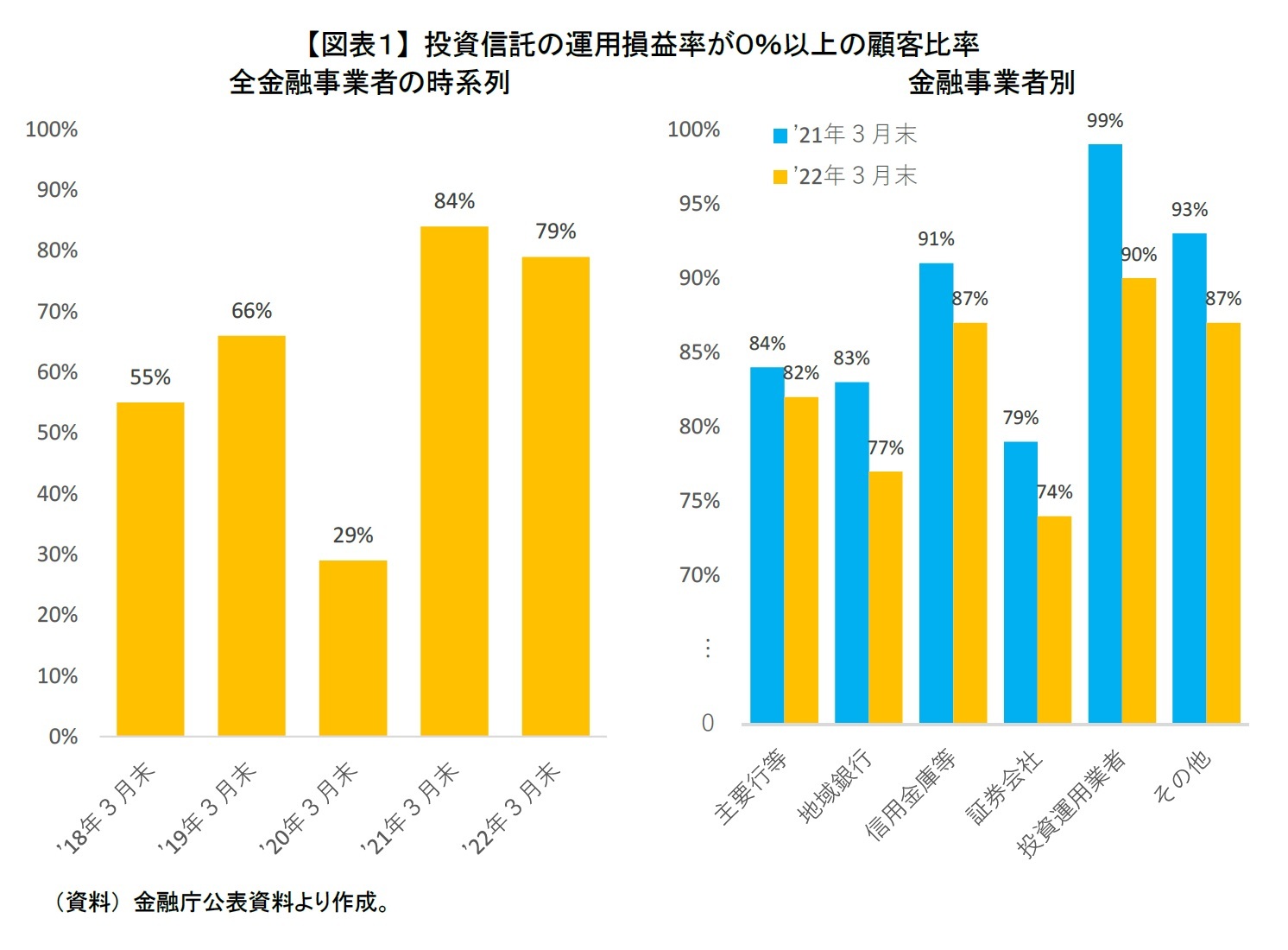

投信の運用状況は概ね良好だが、1年前からやや悪化

運用状況が悪化した二つの要因

このように1年前と比べて投信の運用状況がやや悪化した、もしくはすべてはないにしろ悪化した金融機関が多かったわけであるが、その要因は2つある。まず、2021年度は国内株式や過去に人気を集めたバランス型など一部の投信のパフォーマンスが振るわなかったことがあげられる。

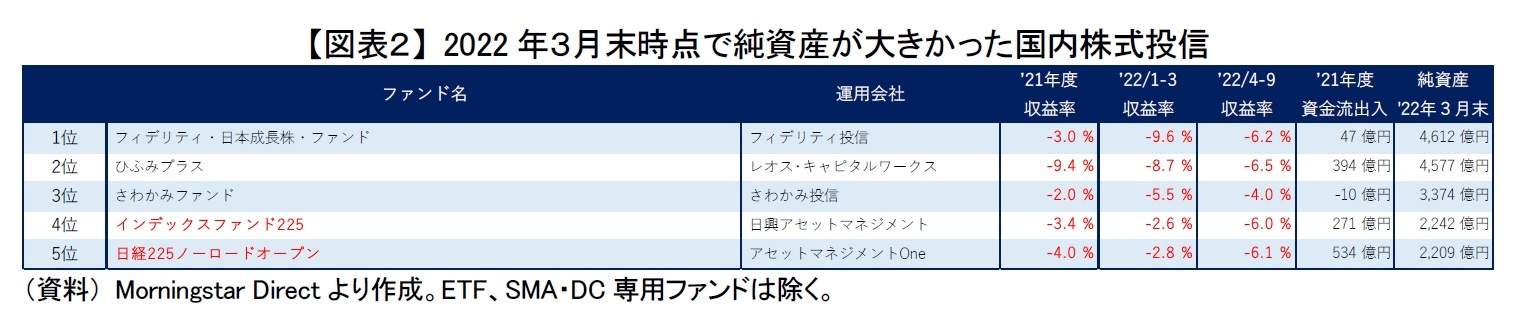

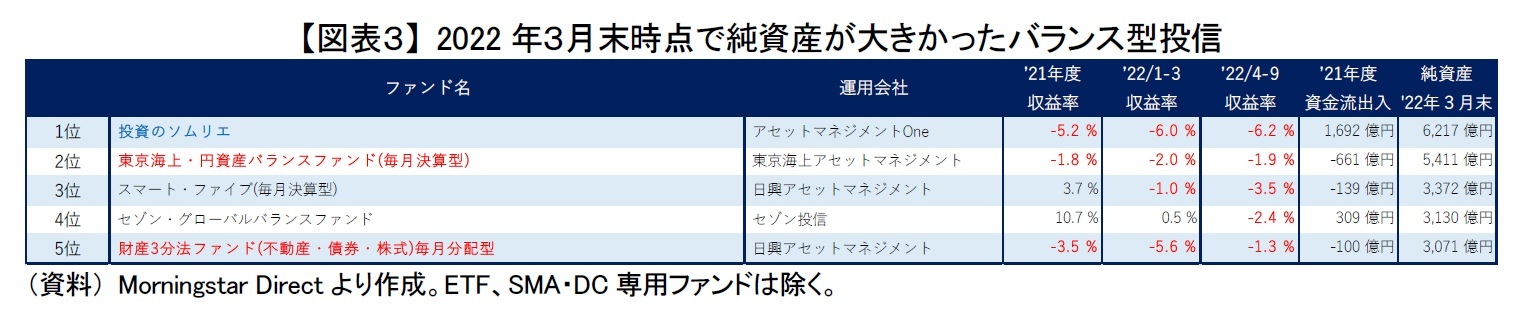

国内株式投信については一部のアクティブ型に加えて、日経平均株価に連動するインデックス型のもの(赤太字)も年度収益がマイナスであった【図表2】。バランス型については、国内株式などの国内資産の組入の多いもの(赤太字)や一部の組入を機動的に変更するもの(青太字)の年度収益がマイナスであった【図表3】。これらの投信を保有していた顧客は運用状況が悪化したと考えられる。

それに加えて、2021年度は外国株式投信に1年間に7.5兆円資金流入あるなど、外国株式投信が大変よく売れたが、それが結果的に高値掴みになってしまったことも要因としてあげられる。外国株式や外国REITの投信自体は、2021年度1年通してだと基準価額が大きく上昇したものばかりであったが、2022年に入ってから3月末にかけて下落したものも多かった。

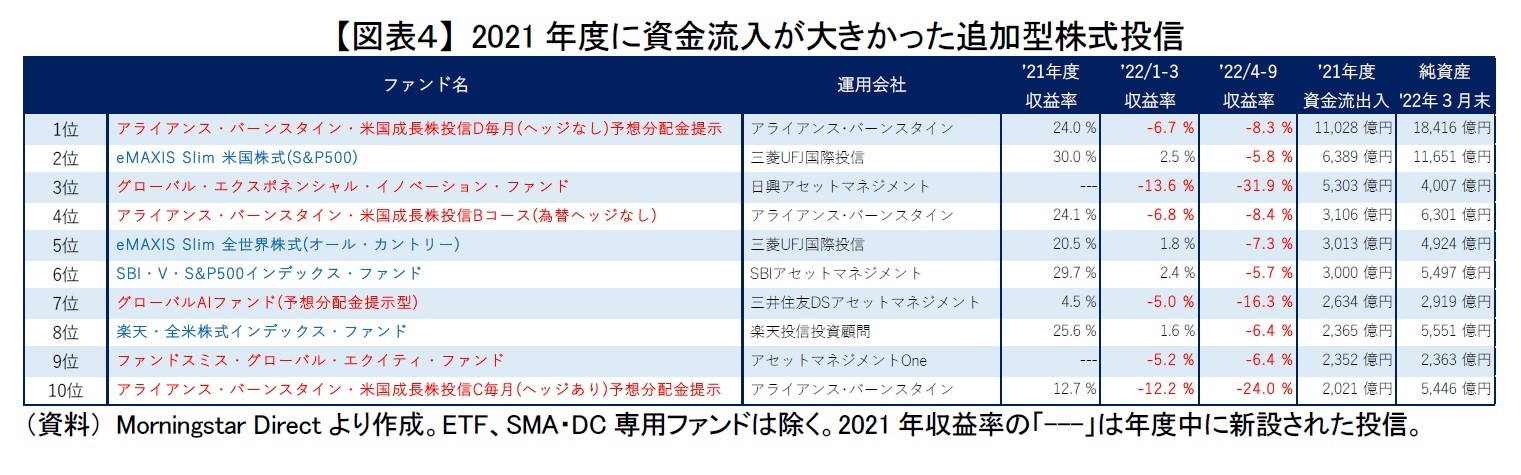

ここで2021年度に資金流入が多かった投信をみると10本すべてが外国株式投信であり、それらの年度収益は全てプラスであった【図表4】。しかし、アクティブ型の6本(赤太字)については2022年1月から3月の収益が全てマイナスであった。そのため2021年度中、特に2022年に入るまでに購入した投信の一部が3月末時点で含み損となり、運用状況が悪化した顧客もいたと考えられる。

国内株式投信については一部のアクティブ型に加えて、日経平均株価に連動するインデックス型のもの(赤太字)も年度収益がマイナスであった【図表2】。バランス型については、国内株式などの国内資産の組入の多いもの(赤太字)や一部の組入を機動的に変更するもの(青太字)の年度収益がマイナスであった【図表3】。これらの投信を保有していた顧客は運用状況が悪化したと考えられる。

それに加えて、2021年度は外国株式投信に1年間に7.5兆円資金流入あるなど、外国株式投信が大変よく売れたが、それが結果的に高値掴みになってしまったことも要因としてあげられる。外国株式や外国REITの投信自体は、2021年度1年通してだと基準価額が大きく上昇したものばかりであったが、2022年に入ってから3月末にかけて下落したものも多かった。

ここで2021年度に資金流入が多かった投信をみると10本すべてが外国株式投信であり、それらの年度収益は全てプラスであった【図表4】。しかし、アクティブ型の6本(赤太字)については2022年1月から3月の収益が全てマイナスであった。そのため2021年度中、特に2022年に入るまでに購入した投信の一部が3月末時点で含み損となり、運用状況が悪化した顧客もいたと考えられる。

堅調だった金融機関でも今後、含み損の顧客が増える可能性

その一方で、売れ筋のインデックス型の外国株式投信(青太字)は2021年度だけでなく、2022年1月から3月の収益もプラスであった【図表4】。これらの投信については、2022年3月末時点で購入した時期に関係なく保有しているほぼすべての顧客で含み益が出ていたものと推察される。実際にインデックス型の外国株式投信の買付が多いネット証券の大手2社の楽天証券とSBI証券では、投信から利益を得ている顧客の比率が1年前と同じであった。2社とも2022年3月末時点で95%と2021年3月末時点から横ばいで、ほとんどの顧客が投信から利益を得ていた。

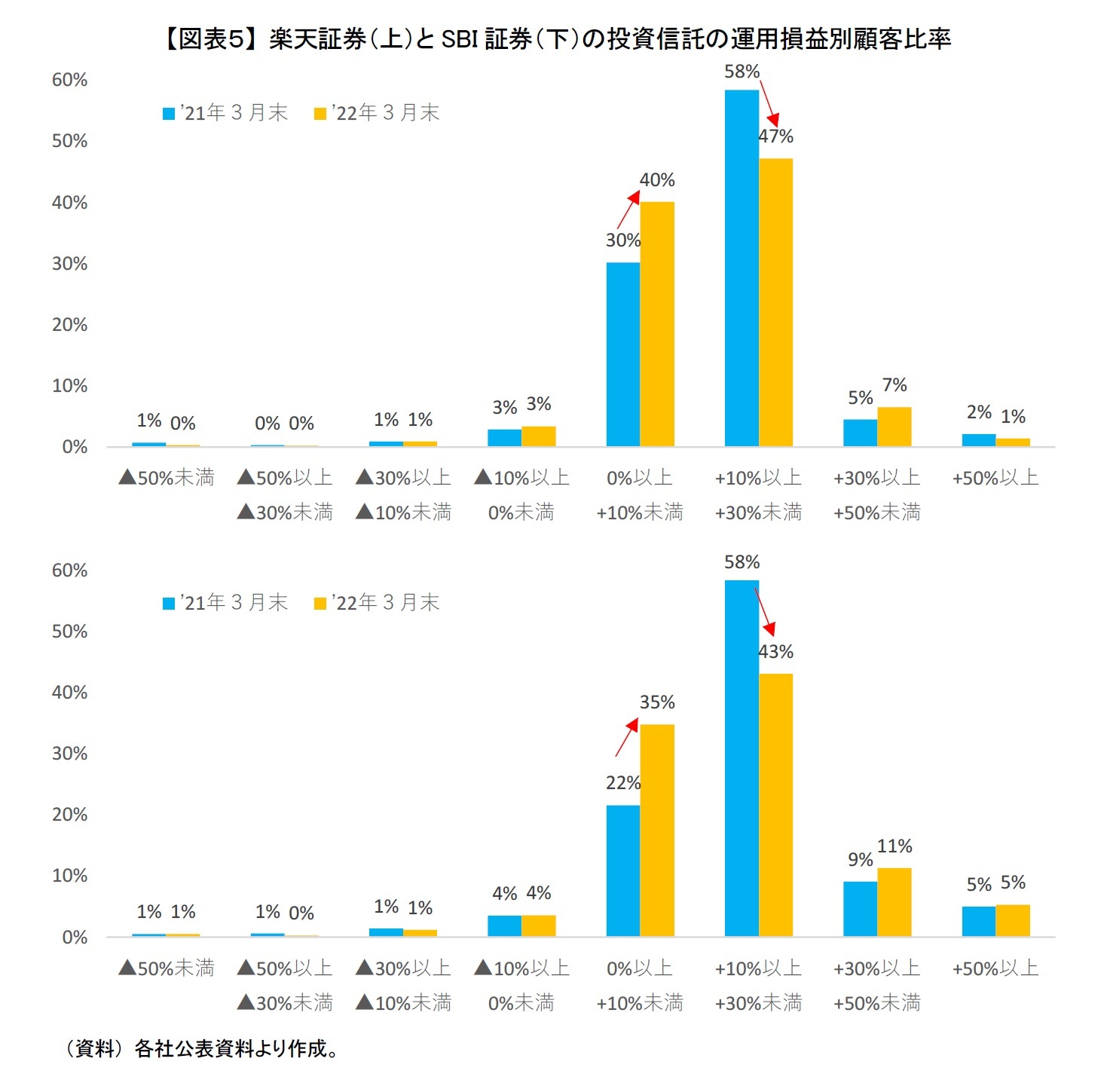

ただ、一見すると堅調そのものに見える楽天証券、SBI証券についても、今後については必ずしも盤石とはいえなさそうである。この2社については新規顧客や追加投資、積立投資が多く、ある意味で仕方ないことではあるが、運用損益が小幅のプラスの顧客の比率が増えているためである。運用損益別顧客比率をみると、2社とも2022年3月末時点は2021年3月末時点と比べて「+10%以上、+30%未満」の比率が低下する一方で「0%以上、+10%未満」の比率が上昇した【図表5】。

ただ、一見すると堅調そのものに見える楽天証券、SBI証券についても、今後については必ずしも盤石とはいえなさそうである。この2社については新規顧客や追加投資、積立投資が多く、ある意味で仕方ないことではあるが、運用損益が小幅のプラスの顧客の比率が増えているためである。運用損益別顧客比率をみると、2社とも2022年3月末時点は2021年3月末時点と比べて「+10%以上、+30%未満」の比率が低下する一方で「0%以上、+10%未満」の比率が上昇した【図表5】。

2021年度に売れた外国株式投信は、2022年度に入ってからアクティブ型、インデックス型問わず基準価額が下落している。そのため、2022年3月末時点で運用損益が「0%以上、+10%未満」と小幅のプラスだった顧客の中には、足元の運用損益がマイナスに転じている方もいると推測される。今後の市場環境次第ではあるが、これまで堅調だった楽天証券やSBI証券でさえも2023年3月末時点に含み損を抱えている顧客が急増するなど、顧客の運用状況が大きく悪化する可能性があるだろう。

最後に

2022年3月末時点では運用状況が良好な方が多かったが、世界的な株安等で2022年4月以降は悪化したと考えられ、今後さらに悪化するかもしれない。運用状況が悪化すること自体は市場環境を踏まえると仕方がないことではあるが、どうしても運用損益がマイナスに転落すると気落ちし精神的な余裕がなくなりやすい。できるだけ短期的な運用損益には一喜一憂せず、気長に保有することを努めたい。なにより日ごろから気長に保有できる程度、余裕を持ってできる範囲内での運用を心がけたい。

また、販売側にはこのような時こそ顧客の不安に寄り添い、いつも以上にアフターフォローに力を入れることを期待されているのではないだろうか。

また、販売側にはこのような時こそ顧客の不安に寄り添い、いつも以上にアフターフォローに力を入れることを期待されているのではないだろうか。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

(2022年10月13日「研究員の眼」)

このレポートの関連カテゴリ

03-3512-1785

経歴

- 【職歴】

2008年 大和総研入社

2009年 大和証券キャピタル・マーケッツ(現大和証券)

2012年 イボットソン・アソシエイツ・ジャパン

2014年 ニッセイ基礎研究所 金融研究部

2022年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・投資信託協会「すべての人に世界の成長を届ける研究会」 客員研究員(2020・2021年度)

前山 裕亮のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/08 | 国内株式投信の売り一巡か?~2025年9月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/10/07 | 株主資本コストからみた米国株式~足元の過熱感の実態は?~ | 前山 裕亮 | 基礎研レポート |

| 2025/09/05 | 外国株式の長期保有が増加?~2025年8月の投信動向~ | 前山 裕亮 | 研究員の眼 |

| 2025/08/07 | 高値警戒感から米国株離れか~2025年7月の投信動向~ | 前山 裕亮 | 研究員の眼 |

新着記事

-

2025年10月20日

ブルーファイナンスの課題-気候変動より低い関心が普及を阻む -

2025年10月20日

家計消費の動向(単身世帯:~2025年8月)-外食抑制と娯楽維持、単身世帯でも「メリハリ消費」の傾向 -

2025年10月20日

縮小を続ける夫婦の年齢差-平均3歳差は「第二次世界大戦直後」という事実 -

2025年10月17日

EUの金融システムのリスクと脆弱性(2025秋)-欧州の3つの金融監督当局の合同委員会報告書 -

2025年10月17日

日本における「老衰死」増加の背景

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【良い運用状況だったが、今後が心配~2022年3月末時点の投資信託の運用状況~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

良い運用状況だったが、今後が心配~2022年3月末時点の投資信託の運用状況~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!