- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- まるわかり“実質実効為替レート”-“50年ぶりの円安”という根深い問題

2022年07月21日

文字サイズ

- 小

- 中

- 大

1――実質実効為替レートの意味

まず、実質実効レートの意味合いから確認すると、一般的には「通貨の実力」や「内外の物価格差を考慮した円の実質的な価値」などと説明されることが多い。簡潔に説明する場合にはそのような表現となるが、より厳密に言えば、実質実効レートとは、「自国の財・サービス価格の海外の財・サービス価格に対する相対比(割安・割高度)」を示すものである。また、その状態をもたらしている為替レートのことと言い換えることもできる。

そして、実質実効レートは、我々が普段目にする2国間の通貨の交換比率である「ドル円レート」などに、「実質」、「実効」という2つの要素を加味したものと言える。

そして、実質実効レートは、我々が普段目にする2国間の通貨の交換比率である「ドル円レート」などに、「実質」、「実効」という2つの要素を加味したものと言える。

1|実質為替レートとは

まず、「実質」要素を加味した「実質為替レート」とは、「自国の財・サービス価格のある外国の財・サービス価格に対する相対比(割安・割高度)」を示すものである。一般的には外貨建て名目為替レート2をベースに、基準時点を100として月次で計算される。

分かりやすく言い換えると、内外物価変動による通貨の購買力(財・サービスを購入する力)の変化を名目為替レートに加味したものとなる。ある国の物価上昇率が他国に比べて高いこと・低いことは、外国財・サービスに対する購買力の観点から言うと、それぞれ為替レートの上昇・下落と同様の意味を持つため、名目為替レートに両国の物価水準の比率を反映させることで、「自国の財・サービス価格のある外国の財・サービス価格に対する相対比(割安・割高度)」が導き出される。実質為替レートの計算式は以下の通りとなる。

まず、「実質」要素を加味した「実質為替レート」とは、「自国の財・サービス価格のある外国の財・サービス価格に対する相対比(割安・割高度)」を示すものである。一般的には外貨建て名目為替レート2をベースに、基準時点を100として月次で計算される。

分かりやすく言い換えると、内外物価変動による通貨の購買力(財・サービスを購入する力)の変化を名目為替レートに加味したものとなる。ある国の物価上昇率が他国に比べて高いこと・低いことは、外国財・サービスに対する購買力の観点から言うと、それぞれ為替レートの上昇・下落と同様の意味を持つため、名目為替レートに両国の物価水準の比率を反映させることで、「自国の財・サービス価格のある外国の財・サービス価格に対する相対比(割安・割高度)」が導き出される。実質為替レートの計算式は以下の通りとなる。

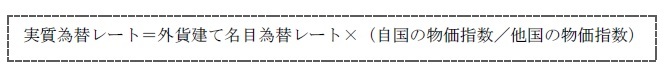

具体例として、円の対ドルレートについて、実質為替レートを作成したものが図表1だ。1995年1月を基準時点として水準を100とした場合、2022年4月の水準は43.5になる。

これが意味するのは、この間に、「日本の財・サービス価格の米国の財・サービス価格に対する相対比が半分以下に落ちた」(または、「米国の財・サービス価格の日本の財・サービス価格に対する相対比が倍以上に上がった」)ということだ。この間に、円の対ドルレートが79.1まで20.9%下落(円安が進行)したうえ、日本の消費者物価指数の米消費者物価指数に対する比率が基準時点の0.55倍にまで低下(図表2)したことで、実質為替レートが追加的に押し下げられた。

これが意味するのは、この間に、「日本の財・サービス価格の米国の財・サービス価格に対する相対比が半分以下に落ちた」(または、「米国の財・サービス価格の日本の財・サービス価格に対する相対比が倍以上に上がった」)ということだ。この間に、円の対ドルレートが79.1まで20.9%下落(円安が進行)したうえ、日本の消費者物価指数の米消費者物価指数に対する比率が基準時点の0.55倍にまで低下(図表2)したことで、実質為替レートが追加的に押し下げられた。

2 「1 円=0.01 ドル」というように、自国通貨1単位の価値を外国通貨で表した為替レートのこと。ちなみに、一般的な「1ドル=100円」という表記は、外国通貨1単位の価値を自国通貨で表す「自国通貨建て為替レート」である。

2|実効為替レートとは

次に、名目為替レートに「実効」要素を加味した「実効為替レート」について見てみよう。

ドル円レートのように、普段目にする名目為替レートが2通貨間の交換レートであるのに対し、実効レートはある通貨と幅広い通貨の間の為替レートを総合的に反映したものだ。

次に、名目為替レートに「実効」要素を加味した「実効為替レート」について見てみよう。

ドル円レートのように、普段目にする名目為替レートが2通貨間の交換レートであるのに対し、実効レートはある通貨と幅広い通貨の間の為替レートを総合的に反映したものだ。

具体的には、ある国の貿易額における相手国別の割合をウェイトとして用いて、当該国とそれぞれの国の通貨との間の為替レートを加重平均して算出する。こちらも、外貨建て名目為替レートをベースに、基準時点を100として計算されるのが一般的だ。

世界で幅広く使われ、国内でも日銀が算出する実効レートの元となっているBIS公表の実効レート3(Broadベース)では、各国通貨について、2014-2016年における60カ国分の貿易額をウェイトとして使用しており、円実効レートについてのウェイトを示したのが図表3になる。ここで最大のウェイトを占めるのは、日本との貿易が拡大してきた中国(人民元)で、その割合は31.9%に達する。それに次ぐのが米国(ドル)の16.5%で、その後にユーロ圏(ユーロ)やアジア各国が続く。

世界で幅広く使われ、国内でも日銀が算出する実効レートの元となっているBIS公表の実効レート3(Broadベース)では、各国通貨について、2014-2016年における60カ国分の貿易額をウェイトとして使用しており、円実効レートについてのウェイトを示したのが図表3になる。ここで最大のウェイトを占めるのは、日本との貿易が拡大してきた中国(人民元)で、その割合は31.9%に達する。それに次ぐのが米国(ドル)の16.5%で、その後にユーロ圏(ユーロ)やアジア各国が続く。

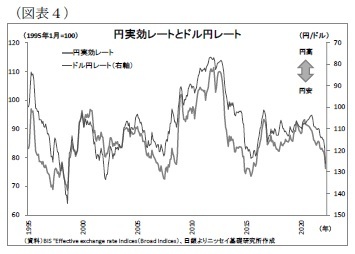

こで、円実効レートの長期推移を示したのが図表4になるが、ドル円レートと概ね連動した動きを示している。為替変動要因のうち、円(日本)側の要因はドルのみならず、多くの通貨に対して幅広く影響することに加えて、円実効レートにおいて最大のウェイトを占める中国人民元の為替レートが、2005年までドルにペッグされ、その後も管理変動相場制の下でドルと連動性の高い動きを続けていることがその背景として挙げられる。

こで、円実効レートの長期推移を示したのが図表4になるが、ドル円レートと概ね連動した動きを示している。為替変動要因のうち、円(日本)側の要因はドルのみならず、多くの通貨に対して幅広く影響することに加えて、円実効レートにおいて最大のウェイトを占める中国人民元の為替レートが、2005年までドルにペッグされ、その後も管理変動相場制の下でドルと連動性の高い動きを続けていることがその背景として挙げられる。以上、「実質」と「実効」という2つの概念を見てきたが、「実質実効レート」は、この2つの概念を組み合わせたもの、つまり、ある通貨と多くの通貨間の為替レートを物価指数で「実質」化したうえで、当該国の貿易ウェイトによって「実効」化(加重平均)したものということになる。

3 日銀はBIS算出の、Broadベース(60カ国)の実効為替レートを利用。1993年以前については、Broadベースの計数が存在しないため、Narrowベース(27カ国)の前月比伸び率を用いて、過去に遡って延長推計している。

2――実質実効レートの動向~50年ぶりの低水準に

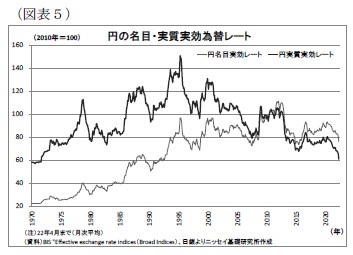

次に、円の実質実効レートについて長期推移を見てみると(図表5)、2022年4月の水準(60.91)は約50年前である1971年8月(58.41)以来の低水準に下落している。当時はちょうどニクソンショックが勃発して、ドル円レートが割安となっていた1ドル360円の固定相場制から完全変動相場制へと移行を始めた時期にあたり、まだ1ドル356円(月次平均)という円安水準にあった。

次に、円の実質実効レートについて長期推移を見てみると(図表5)、2022年4月の水準(60.91)は約50年前である1971年8月(58.41)以来の低水準に下落している。当時はちょうどニクソンショックが勃発して、ドル円レートが割安となっていた1ドル360円の固定相場制から完全変動相場制へと移行を始めた時期にあたり、まだ1ドル356円(月次平均)という円安水準にあった。そして、実質実効レートについて、大きなトレンドを捉えると、1995年4月にピークの150.84を付けた後は長期にわたって下落基調にある。

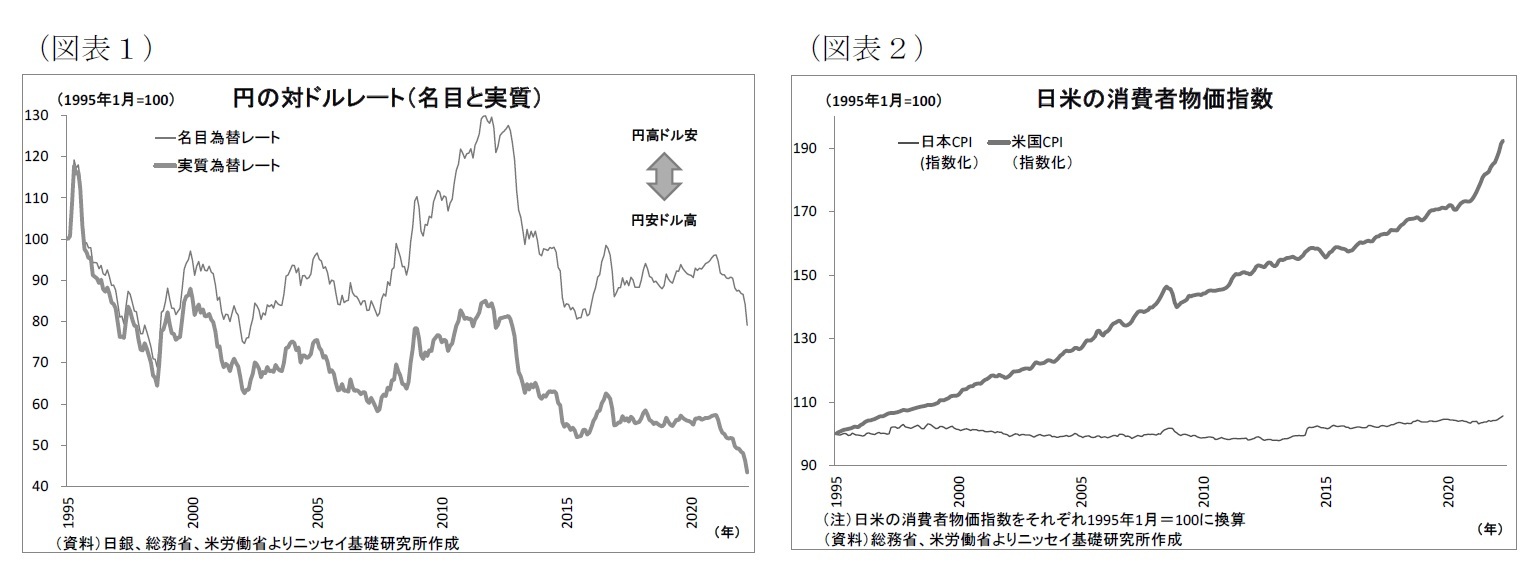

ただし、2022年2月の(名目)実効レートは1995年4月から15.3%下落したに過ぎないのに対し、この間の円実質実効レートの下落幅は55.9%に達している。その理由は、この間の日本の物価上昇率が海外の物価上昇率を大きく下回ったためだ。

3――実質実効為替レート下落の背景

1|金融緩和の常態化

このように、海外で物価が上昇するなかで日本の物価が長期にわたって横ばい圏に留まったことが実質実効レートの下落に大きく作用した形となっている。しかしながら、本来、購買力平価の考え方によれば、円のように「相対的に低インフレの国の通貨は相対的に購買力が上昇しているため、名目実効レートが上昇して、インフレ格差分の下落圧力が相殺される」はずだ。それにもかかわらず、円の名目実効レートが上がらなかった背景には、日銀による金融緩和の常態化の存在がある。

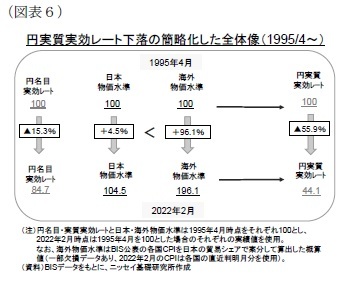

日銀は1990年代の終わり頃からデフレ脱却を目指して、長期にわたって金融政策を緩和的に維持してきた(図表6)。とりわけ安倍政権が発足した後には2%の物価目標を掲げて大規模緩和に踏み切り、2016年秋には長期金利に目標を設定して「ゼロ%程度」に抑制することとした。こうした対応にもかかわらず物価目標の未達が続いているため、大規模緩和は出口の見えない状況に陥っている。この結果、代表的な市場金利である日本の長期金利(10年国債利回り)は極めて低位での推移が続いている。

一方、この間海外では、たびたび金融引き締めが行われてきたほか、金融緩和局面でも日銀ほど極端な緩和策が採られなかったことから、殆どの国の長期金利は日本を上回って推移してきた。内外金利差と為替レートには一定の連動性がみられることから、海外での金融緩和縮小・引き締め時には円安圧力が強まる傾向がある(図表8)。最近も、米国やユーロ圏・英国など海外主要国で緩和の縮小や引き締めが相次いでおり、日銀が緩和を続けるなかで、内外金利差の拡大に伴って円安が進んでいる。

このように、海外で物価が上昇するなかで日本の物価が長期にわたって横ばい圏に留まったことが実質実効レートの下落に大きく作用した形となっている。しかしながら、本来、購買力平価の考え方によれば、円のように「相対的に低インフレの国の通貨は相対的に購買力が上昇しているため、名目実効レートが上昇して、インフレ格差分の下落圧力が相殺される」はずだ。それにもかかわらず、円の名目実効レートが上がらなかった背景には、日銀による金融緩和の常態化の存在がある。

日銀は1990年代の終わり頃からデフレ脱却を目指して、長期にわたって金融政策を緩和的に維持してきた(図表6)。とりわけ安倍政権が発足した後には2%の物価目標を掲げて大規模緩和に踏み切り、2016年秋には長期金利に目標を設定して「ゼロ%程度」に抑制することとした。こうした対応にもかかわらず物価目標の未達が続いているため、大規模緩和は出口の見えない状況に陥っている。この結果、代表的な市場金利である日本の長期金利(10年国債利回り)は極めて低位での推移が続いている。

一方、この間海外では、たびたび金融引き締めが行われてきたほか、金融緩和局面でも日銀ほど極端な緩和策が採られなかったことから、殆どの国の長期金利は日本を上回って推移してきた。内外金利差と為替レートには一定の連動性がみられることから、海外での金融緩和縮小・引き締め時には円安圧力が強まる傾向がある(図表8)。最近も、米国やユーロ圏・英国など海外主要国で緩和の縮小や引き締めが相次いでおり、日銀が緩和を続けるなかで、内外金利差の拡大に伴って円安が進んでいる。

2|国際収支構造の変化

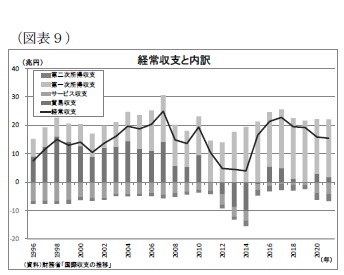

2|国際収支構造の変化また、日本の国際収支の構造変化、すなわち日本と海外との経済取引構造が変化し、円の実需が減少したことも、円の名目実効レートの下落に繋がっている(図表9)。

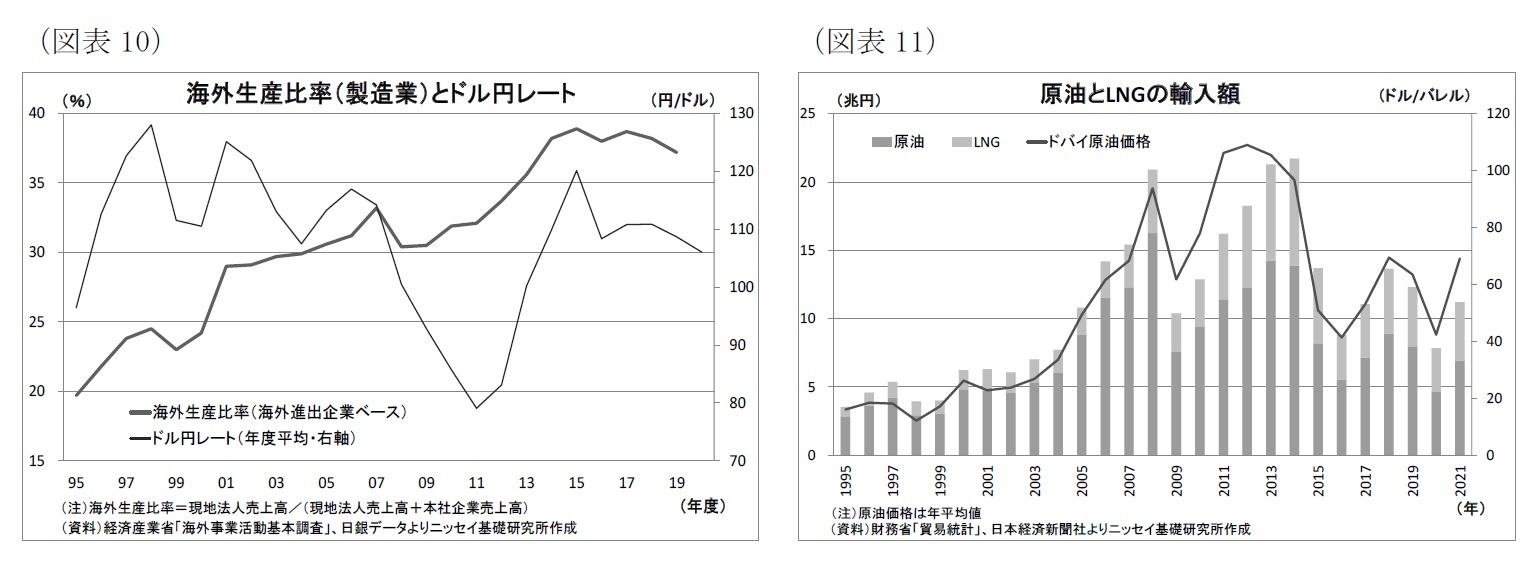

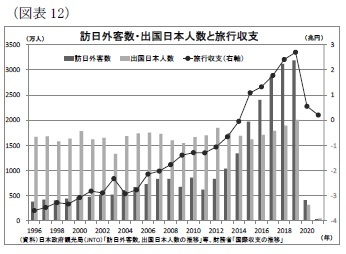

まず、貿易収支面では、2008年のリーマンショック前後の円高進行や地産地消の流れによって、企業の生産拠点の海外シフトが加速し(図表10)、輸出数量が伸びづらくなった。一方で、2000年代半ば頃からは世界的な需要の増加や供給の抑制などから原油価格が上昇し、高値を維持したことで、原油ならびに原油との価格連動性の高いLNG(液化天然ガス)の輸入額が高止まりした(図表11)。この結果、2000年代半ば頃まで10兆円前後の黒字を維持していた日本の貿易収支がこの10年程度はほぼゼロ5に落ち込み、外貨を円に交換する円転需要の減少に繋がった。

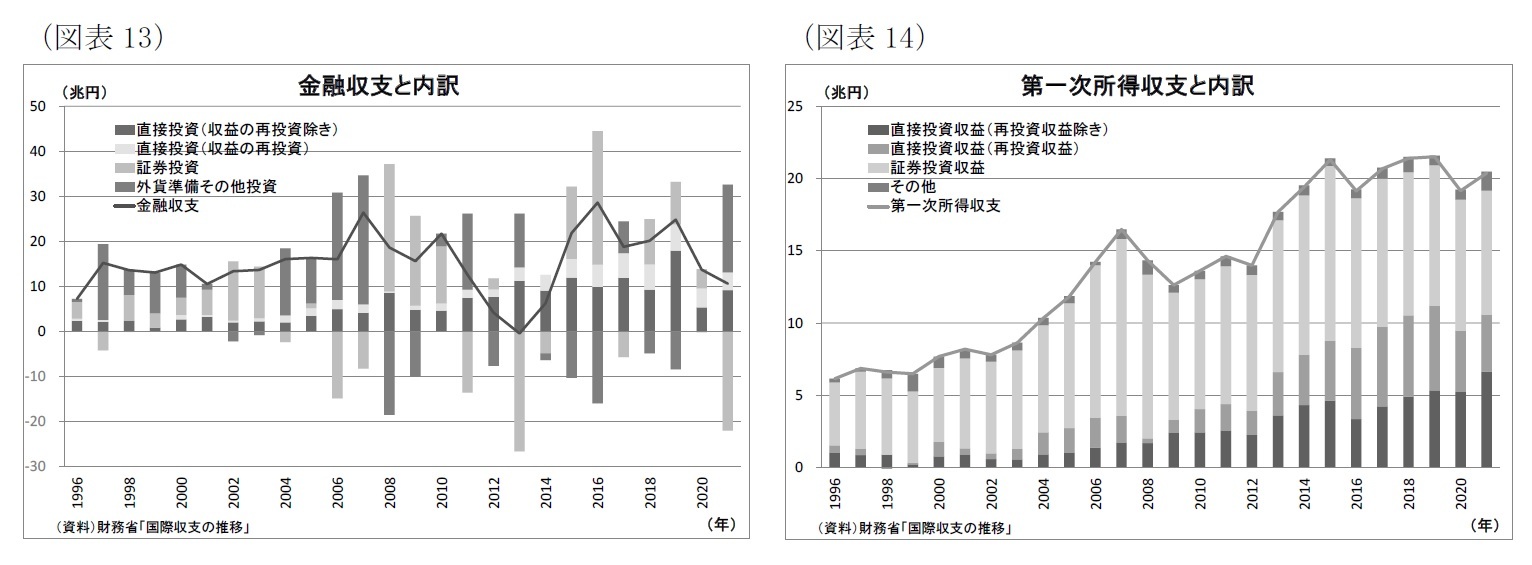

また、金融収支面において、企業の海外シフトに伴って子会社等への投資である直接投資額が伸びていることも、円を投資用の外貨に交換する円投需要の増加を通じて円の下落に繋がっている。2005年までの10年平均で2.4兆円であった直接投資額(計算上の概念である「収益の再投資」を除く)は、直近2021年までの10年平均では10.4兆円に増加している(図表13)。

なお、直接投資の増加に伴って、経常収支における第一次所得収支内の直接投資収益(子会社等からの利息・配当収入などを計上)も増加傾向にある。ただし、「再投資収益」6は子会社等の内部留保増加分を計算上の概念として計上しているにすぎず、実際の資金のやり取りを伴わないことから、これを除いたベースで見ると、増加ペースは直接投資と比べて限定的となっている(図表14)。

なお、直接投資の増加に伴って、経常収支における第一次所得収支内の直接投資収益(子会社等からの利息・配当収入などを計上)も増加傾向にある。ただし、「再投資収益」6は子会社等の内部留保増加分を計算上の概念として計上しているにすぎず、実際の資金のやり取りを伴わないことから、これを除いたベースで見ると、増加ペースは直接投資と比べて限定的となっている(図表14)。

ちなみに、実際の対外取引においては、どの程度の割合で円と外貨の交換(すなわち円転・円投)が行われているかは不明であり、その割合も一定ではない。

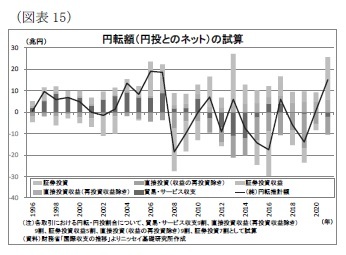

ちなみに、実際の対外取引においては、どの程度の割合で円と外貨の交換(すなわち円転・円投)が行われているかは不明であり、その割合も一定ではない。しかしながら、企業の本業に直結する貿易収支や直接投資(再投資を除く)に絡む取引では運用目的である証券投資よりも円転・円投の割合が高いとみられることなどから一定の前提7を置いて日本の円投額(円投額とのネット)を試算すると(図表15)、2000年代後半以降は貿易・サービス収支の縮小や直接投資の拡大の影響が大きく、円転額(ネット)が下振れしている様子がうかがわれる。具体的には、2005年までの10年間の平均では4.9兆円のプラスであったものが、2021年までの10年間の平均では4.1兆円のマイナスに落ち込んでいる。

つまり、円の実質実効レート下落の原因としては、日本が低成長・物価低迷を脱することができず、日銀が大規模な緩和を常態化させるなか、企業がより成長の見込める海外へ生産拠点をシフトさせたことに加え、原油価格が高止まりしたことで円の実需が減少したこととまとめられる。

5 2012~2021年の年平均は0.8兆円の赤字

6 子会社等が配当として分配しない収益のこと。国際収支統計では、この部分につき、実際に配当を行った後で投資家から再投資されたものとみなし、第一次所得収支と直接投資に各「再投資収益」、「収益の再投資」として同額を計上している。

7 貿易・サービス収支9割、直接投資収益(再投資収益除き)9割、証券投資収益5割、直接投資(収益の再投資除き)9割、証券投資7割として試算

(2022年07月21日「ニッセイ基礎研所報」)

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

上野 剛志のレポート

| 日付 | タイトル | 執筆者 | 媒体 |

|---|---|---|---|

| 2025/10/06 | 円安が続く背景を改めて点検する~円相場の行方は? | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/10/01 | 日銀短観(9月調査)~トランプ関税の影響は依然限定的、利上げ路線をサポートするも、決め手にはならず | 上野 剛志 | Weekly エコノミスト・レター |

| 2025/09/22 | 揺れるドル円、日米金融政策と政治リスクの狭間で~マーケット・カルテ10月号 | 上野 剛志 | 基礎研マンスリー |

| 2025/09/19 | 日銀短観(9月調査)予測~大企業製造業の業況判断DIは2ポイント上昇の15と予想、物価関連項目に注目 | 上野 剛志 | Weekly エコノミスト・レター |

新着記事

-

2025年10月14日

今週のレポート・コラムまとめ【10/7-10/10発行分】 -

2025年10月10日

企業物価指数2025年9月~国内企業物価の上昇率は前年比2.7%、先行きは鈍化予想~ -

2025年10月10日

中期経済見通し(2025~2035年度) -

2025年10月10日

保険・年金関係の税制改正要望(2026)の動き-関係する業界・省庁の改正要望事項など -

2025年10月10日

若者消費の現在地(4)推し活が映し出す、複層的な消費の姿~データで読み解く20代の消費行動

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2025年07月01日

News Release

-

2025年06月06日

News Release

-

2025年04月02日

News Release

【まるわかり“実質実効為替レート”-“50年ぶりの円安”という根深い問題】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

まるわかり“実質実効為替レート”-“50年ぶりの円安”という根深い問題のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!